この記事は約13分で読めます。

ファクタリングの意味をご紹介いたします。

ファクタリング(Factoring)の意味する事は、事業主が売掛金を第三者の資金提供に割引して売却して資本を調達する資金調達方法です。

第三の資金調達法として注目されているこのファクタリングをご存知でしょうか。

いま、経産省が個人事業主、中小企業者向けに、不動産担保に過度に依存せずに資金調達できる方法としてファクタリングを推奨しています。

しかし、わが国のファクタリング利用率はもちろん、認知率も決して高いとは言えないのが現状です。

今回はファクタリングの意味、ファクタリングの種類、どのような業種に方にファクタリングがおすすめなのかを簡単に解説します。

記事の目次

ファクタリングの意味

ファクタリングの意味するところは早期資金調達です。

ファクタリングとは、自社(利用者)が保有する売掛債権をファクタリング会社に譲渡・売却することによって、売掛債権から諸手数料を引いて現金化する資金調達方法のことです。

ファクタリングの意味を理解するためには、まず売掛債権について理解しておく必要があります。

ファクタリングで使う売掛債権の意味

売掛債権とは、「期日までに支払いを受ける権利」を指します。

売掛債権には「売掛金」と「受取手形」が含まれます。

企業間の取引(BtoB)の場合、自社が取引先(顧客)に商品やサービスを納品、すぐに現金と交換するのではなく、後で取引先から支払いを受けることが一般的です。

このような取引の形態を「掛け取引」と言います。

掛け取引について、順を追って説明すると次のとおりです。

- 自社が商品やサービスを納品する

- 取引先が納品された商品・サービスを検収する

- 自社が請求書を取引先に送付する

- 取引先が支払期限までに商品・サービスの代金を支払う

「掛け取引」では、①~③のステップのように、商品やサービスを納品したのにまだ代金の支払いがされていない状態が発生します。

この未払いの代金を請求する権利を「売掛債権」と言い、入金されていない金額を「売掛金」と言います。

支払期限は取引の内容にもよりますが、商品・サービスを納品してから30日後~180日程度後となるのが一般的です。

当然ながら支払い期日までの間も仕入先への原料費や従業員の給与などを支払わなければならず、一時的に資金繰りが厳しくなることがあります。

このような資金繰りが厳しい状況でファクタリングのサービスを利用すれば、早期の資金調達が可能となるのです。

ファクタリングとは

前置きが長くなりましたが、ここからファクタリングについて詳しく解説します。

冒頭でファクタリングとは、自社(利用者)が保有する売掛債権をファクタリング会社に譲渡・売却することによって、売掛債権から諸手数料を引いて現金化する資金調達方法と説明しました。

自社が持っている売掛債権という資産をファクタリング会社に譲渡・売却して現金を得るので、ファクタリングは銀行融資やビジネスローンのように負債(借金)を増やして現金を得る借入とは異なる資金調達方法です。

ファクタリングは使えない資産を使える資産に換える取引であり、融資のように負債を増やして資産を増やし中長期にわたって返済をしていく取引とは根本的に異なります。

売掛債権の回収リスクも売却する

ファクタリングでは売掛債権の回収リスクも売却できます。

売掛債権には売掛先の経営悪化や資金繰り悪化などを原因として、期日までに入金できないリスクがあります。

ファクタリングによって売掛債権を売却すると、この回収リスクまで一緒に売却できるため、万が一売掛債権が回収不能になったとしても、その損失はファクタリング会社が負います。

売掛債権の回収リスクまで一緒に売却できるのは手形割引などと比較した場合の大きなメリットですし、売掛債権の回収リスクまで売却できるからこそ、ファクタリングは借入金利よりも高い手数料を設定することが可能です。

なお、売掛債権の回収リスクを負わないファクタリングは実質的な貸付であると判断されます。その場合には業者は貸金業者登録が必要ですし、利息制限法を守った手数料を設定しなければなりません。

回収リスクを負わない「償還請求権あり」や「買戻特約」のついたファクタリングを実施する業者はmファクタリング業者を偽装した闇金ですので絶対に取引しないようにしてください。

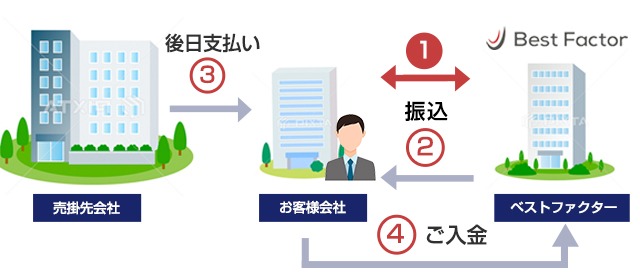

ファクタリングの流れ図

ファクタリングの取引の流れを図解を用いて簡単に説明します。

- お客様(利用者)よりファクタリング会社にご相談、売掛先会社や売掛債権について審査を行います

- 審査後、譲渡・売却いただく売掛債権の買取額から手数料分を引いた現金をファクタリング会社より振り込みます

- 30日後~180日後の支払期日までに取引先から商品・サービスの代金が支払われます

- 商品・サービスの代金をファクタリング会社にご入金いただきこれにて契約終了となります

上記は「2社間ファクタリング」という、お客様とファクタリング会社の2社間で行うファクタリングの契約で、売掛先会社(お取引先)へ売掛債権の売却の事実が知られることはありません。

そのため、取引先との信用不安を招きたくない個人事業主様、中小企業の経営者様におすすめのサービスです。

私どもベストファクターは、2社間ファクタリングを売掛債権の買取額に対して「2%~20%」の手数料、最短即日のご入金で提供しております。

ファクタリングには2社間ファクタリングと3社間ファクタリングがあり、この違いによってファクタリングの意味する事が異なります。

2社間ファクタリングの意味

2社間ファクタリングとは、契約当事者が「ファクタリング会社」と「事業主様」の二者のみの契約です。

売掛債権は譲渡されるものの、売掛金の受け取りは「事業主様」が行う必要があります。

法務局に債権譲渡登記をせずに利用することも可能です。

2社間ファクタリングのメリット

2社間ファクタリングには次のメリットがあります。

- 最短即日入金

- 売掛先に秘密にできる

2社間ファクタリングは利用者とファクタリング会社の2者のみで契約されるファクタリングです。

そのため、契約手続きに時間がかかりません。審査に通過できれば利用とファクタリング会社が契約するだけですので、数時間程度では契約を完結させ、当日中に入金を受けることが可能です。

また、売掛先は契約に関与しないため、売掛先企業に秘密で資金調達ができます。

売掛先企業にファクタリングを利用したことを知られてしまうと「資金繰りが苦しいのではないか」などの懸念をもたれ、以後の取引にマイナスになってしまう可能性がありますが、2社間ファクタリングであれば、そのような心配はありません。

取引先との関係を気にすることなく資金調達できます。

2社間ファクタリングのデメリット

2社間ファクタリングは「手数料が高い」というデメリットがあるため注意しましょう。

手数料の相場は2社間と3社間で以下のように異なります。

- 2社間ファクタリング:5%〜20%程度

- 3社間ファクタリング:1%〜5%程度

2社間ファクタリングの方が倍以上高くなることも珍しくありません。

売掛先企業に対して秘密で資金調達をおこなう2社間ファクタリングでは、ファクタリング会社に以下のリスクが生じます。

- 架空の売掛債権でファクタリングを利用する

- 他社へ譲渡済みの売掛債権を二重で譲渡する

- 売掛先から入金になった代金を支払わずに流用する

そのため、2社間ファクタリングは3社間ファクタリングと比較して手数料が高額になります。

高額な手数料は資金繰りと経常収支を大きく圧迫することになるため、くれぐれも無計画な利用には注意しなければなりません。

3社間ファクタリングの意味

3社間ファクタリングとは、契約当事者が「ファクタリング会社」と「事業主様」と「売掛先企業」の三者で行う契約です。

関係者合意の上で売掛債権の譲渡及び登記を行うため、「事業主様」は売掛金の管理・回収業務から完全に離れることができます。

つまり、売掛金の管理・回収はファクタリング会社が行います。

3社間ファクタリングのメリット

3社間ファクタリングのメリットは以下の通りです。

- 手数料が低い

- 審査に通過しやすい

- 回収手続きが不要

- 悪徳業者が少ない

3社間ファクタリングはあらかじめ売掛先企業の同意を得て実施するため、架空債権や二重譲渡や代金流用のリスクがありません。そのため2社間ファクタリングと比較してかなり手数料が低くなっています。

また、3社間では架空債権や二重譲渡や代金流用のリスクがないため、利用者に対しては厳しく審査を行うことはありません。売掛債権に問題さえなければ審査に通過できるため、2社間ファクタリングの審査に落ちた事業者でも3社間ファクタリングであれば審査通過できる可能性があります。

3社間ファクタリングでは売掛債権の期日に売掛先企業が直接ファクタリング会社へ代金を支払うため、回収作業が必要ありません。入金管理や消し込み等の作業がないため、回収事務のアウトソーシング化にもつながります。

一般的に3社間ファクタリングを取り扱うのは、規模の大きな独立系ファクタリング会社か、銀行系ファクタリング会社です。

規模が大きく優良な業者が運営していることが多いため、2社間ファクタリングのように悪徳業者が混じっている可能性は非常に低くなっています。業者の安全性が高いのも3社間ファクタリングのメリットだといえます。

3社間ファクタリングのデメリット

3社間ファクタリングには以下の2つのデメリットがあります。

- 売掛先企業に知られてしまう

- 入金までに時間がかかる

3社間ファクタリングはあらかじめ売掛先企業の同意を得て、売掛先企業も契約当事者になって契約するファクタリングです。そのため、ファクタリングを利用することは売掛先企業へ知られてしまいます。

たとえファクタリングの利用に売掛先企業が同意してくれたとしても、売掛先企業からの信頼が低下する可能性があるため、相手によっては今後の取引に悪影響してしまうかもしれません。

また、3社間ファクタリングは売掛先企業の同意を得ることと、ファクタリング会社と売掛先企業の契約手続きをしなければならないため、契約完了までに時間がかかります。

基本的に即日入金は不可能で、一般的には数日から1週間程度の時間がかかります。

2社間ファクタリングは最短即日入金に対応していることと比較すると、入金スピードの遅さは3社間ファクタリングのデメリットです。

ファクタリング利用メリットのある業種

ファクタリングは融資と違って負債を増やさずに資金調達が可能で、今まで銀行融資を受けられなかった事業主の方々の早急な資金調達方法として注目を集めつつあります。

経産省が普及を進めていることもあり、今後ますます利用者が増加すると予想されますが、ファクタリングはどのような業種の方に有効な資金調達方法なのでしょうか?

私どもベストファクターのお客様の傾向も踏まえて、ファクタリングの利用をおすすめする業種をいくつかご紹介します。

運送業のファクタリング

当社をご利用いただくなかでもっとも利用の多い業種は、運送業のお客様です。

運送業は荷主などの取引先から運送料が入金される前に、燃料費やリース料、人件費、車両トラブル等で臨時的な支出が必要となるケースが多く、とくに事業を立ち上げて間もないタイミングでは、資金ショートとなるリスクが高い傾向にあります。

さらに、有料道路料金や燃料費の高騰、長期のデフレ環境が収益を圧迫する要因ともなるため、運送業はますます厳しい資金繰りを余儀なくされています。

ファクタリングは、もともと欧米圏で船舶による貿易の際に用いられていた資金調達方法です。

ファクタリング事業は貿易の発達とともに成長してきたため、ファクタリングはトラックで積荷を配送する運送業務と特に親和性があるのです。

医療・介護のファクタリング

保険医療の3割は報酬額として、残り7割は月ごとにまとめて保険審査支払機関に請求をして、支払いを待ちます。

介護報酬の場合は、報酬額が1~3割・保険行為が7~9割となります。

いずれも保険審査支払機関による審査の後、報酬が支払われるまでには最大で2か月半ほどのタイムラグが生じます。

この支払いまでのタイムラグが原因で、緊急に資金が必要となった場合に動かせる資金が手元にない状態になってしまうことがあるのです。

ファクタリングのご相談をいただいた場合、保険審査支払機関に請求する7~9割の部分がファクタリングの対象となります。

この場合、売掛先が国など倒産リスクを考慮する必要がないため、手数料がかなり低めに設定されています。

当社では、毎月の従業員の給与の支払い・製薬会社に対する支払いなど、比較的短期で必要となる資金を調達する目的で利用される方が多くいらっしゃいます。

建設業のファクタリング

建設業の取引は、工事の完成を約束し、完成後に建物と引き換えに工事代金の支払いを受ける「請負契約」が原則です。

数千万円、数億円規模の工事となると、材料費や人件費などのまとまった費用を建て替える必要があり、大抵の場合は前金だけでまかなえるものではありません。

建設業のお客様がファクタリングをご利用いただいた場合、「売掛債権=工事代金の支払を受ける権利」をファクタリング会社に譲渡・売却し、早期に資金を調達することができます。

さらに売掛債権が数千万円、数億円と大きいため、ファクタリング会社にとっては大口の取引相手であり、ファクタリング会社側のリスクも非常に少ないため、手数料が低めに設定されています。

建築業のファクタリング

建築業のファクタリング手数料が安く済む理由は、仕事の「請負」という構造が関係しています。

ファクタリングの審査では売掛先の信用が重視されますが、通常、売掛先となる元請け企業様はファクタリング利用事業者様よりも経営規模が大きく相対的な信用力の高さが評価され、手数料に反映されることになります。

ファクタリングの審査では、お客様の会社の信用力よりも、売掛先企業の信用力と売掛金の種類を重要視します。

すでに銀行から借り入れがあったり、各種税金の滞納があったりしてもファクタリングの審査には影響しません。

さらに、建築業の売掛金は他業種よりも信頼度が高いため、ファクタリング会社としては手数料が安くても買い取りたい売掛金なのです。

あらゆる業種に適したおすすめファクタリング会社15選

さまざまな業種に対応しているおすすめのファクタリング会社は以下の15社です。

- ベストファクター

- OLTA

- ラボル

- ペイトナーファクタリング

- PAYTODAY

- ビートレーディング

- フリーナンス

- 日本中小企業金融サポート機構

- トップマネジメント

- アクセルファクター

- けんせつくん

- ウィット

- QuQuMo

- 買速

- バイオン

それぞれのファクタリング会社のスペックや特徴などについて詳しく解説していきます。

ベストファクター

| 取り扱いサービス | 2社間 3社間 |

|---|---|

| 契約方式 | 対面 |

| 手数料 | 2%〜 |

| 入金スピード | 最短即日 |

| 買取限度額 | 下限上限なし |

| 公式サイトURL | https://bestfactor.jp/ |

弊社ベストファクターは業種を問わずさまざまな事業者様にご利用しただいております。

弊社の特徴はお客さまとしっかりと対話した上で審査を実施するという点です。

安易に決算書や確定申告書からわかる情報のみでお客さまを評価し、審査を実施するのではなく、お客さまの借入状況や資金繰りなどをしっかりと把握させていただき財務コンサルティングをおこなわせていただきます。

その中で、お客さまにとってファクタリングがベストな選択肢であると判断できた場合のみファクタリングをご提案させていただきます。他にお客さまに向いて資金調達方法があるにもかかわらず無理にファクタリングをすすめるようなことは致しません。

そのため、弊社を利用する際には、面談が必須となっていますが、弊社へのご来店が難しいお客さまに対しては弊社の担当者が訪問させていただいております。出張買取を希望する方はお気軽に申し付けください。

また、弊社は3社間ファクタリングの取り扱いも実施しております。売掛先企業の同意を得られ、入金まで1週間程度の時間的猶予がある方は、低コストでのファクタリングをご提供致しますので、ぜひお気軽にご相談ください。

OLTA

| 取り扱いサービス | 2社間 |

|---|---|

| 契約方式 | オンライン |

| 手数料 | 2%〜9% |

| 入金スピード | 最短即日 |

| 買取限度額 | 下限上限なし |

| 公式サイトURL | https://www.olta.co.jp/ |

OLTAも業種を問わず幅広い人が利用できるサービスです。

OLTAはオンライン完結型のファクタリングを日本に広めたパイオニア的な存在です。そのため創業当初から注目のスタートアップとして注目を集め、ベンチャーキャピタルや大手企業から出資を受けています。今や資本金44億円を超える大きな企業です。

また、日本全国の銀行と提携しており、提携金融機関数は日本一です。銀行の顧客に対してもファクタリングを販売していることから、信頼性の非常に高いファクタリング会社であることがわかります。

手数料の上限は9%と業界最低水準になっており、低コストで資金調達したい方にもおすすめです。

運営業者の信頼性や手数料の低さを重視したい方は、完全オンライン完結のOLTAの利用を検討するとよいでしょう。

ラボル

| 取り扱いサービス | 2社間 |

|---|---|

| 契約方式 | オンライン |

| 手数料 | 10% |

| 入金スピード | 最短60分 |

| 買取限度額 | 1万円〜上限なし |

| 公式サイトURL | https://labol.co.jp/ |

ラボルも業種ととあわず利用でき、個人事業主から法人まで幅広い事業者が利用できるファクタリング会社です。

対応力に最も優れたファクタリング会社で、24時間365日最短60分入金に対応している点が大きな特徴となっています。

休日でも早朝から深夜までいつでも最短60分で資金調達できるため、緊急で資金が必要になった際に活用できます。すぐに資金が必要でない方もいざというときのために、ラボルという方法を頭に入れておいて損はないでしょう。

また、手数料は10%固定ですので、法外な手数料を要求されるリスクはありません。1万円〜上限なしで利用できるため個人事業主・フリーランスから法人までどのような規模の事業者も利用できます。

運営業者は東証プライム上場企業である株式会社セレスの100%子会社です。

対応力や手数料だけでなく、運営業者の安全性という点でも優れたファクタリング会社としておすすめです。

ペイトナーファクタリング

| 取り扱いサービス | 2社間 |

|---|---|

| 契約方式 | オンライン |

| 手数料 | 10% |

| 入金スピード | 最短10分 |

| 買取限度額 | 〜100万円 (初回25万円迄から徐々に拡大) |

| 公式サイトURL | https://paytner.co.jp/factoring |

ペイトナーファクタリングは業種と問わず利用できる小口専門のファクタリング会社です。

入金スピードが圧倒的で最短10分で入金できる点が最大の特徴です。

あらかじめアカウントを作成しておけば請求書のアップロードから最短10分で審査回答があり、そのまま登録した口座への振り込みをしてくれます。

入金スピードが圧倒的なので「すぐにお金を用意して支払いをしたい」という緊急の場面で活用できます。

また、個人事業主に対する請求書の買取を実施している唯一の主要ファクタリング会社です。他のファクタリング会社は法人に対する請求書しか買い取っていないため、個人事業主相手に事業をされている方はペイトナーファクタリングであればファクタリングを利用できます。

小口専門のファクタリング会社ですので、買取限度額は100万円(初回は25万円)となっています。

規模の大きな企業は活用できませんが、個人事業主やフリーランスの方がスピーディーに資金調達をしたい場合にはおすすめです。

PAYTODAY

| 取り扱いサービス | 2社間 |

|---|---|

| 契約方式 | オンライン |

| 手数料 | 1%〜9.5% |

| 入金スピード | 最短30分 |

| 買取限度額 | 10万円〜上限なし |

| 公式サイトURL | https://paytoday.jp/ |

PAYTODAYは2社間ファクタリング専門の、オンライン完結型のファクタリング会社です。

AIファクタリングという名称で運営しており、申込から入金まで全てがシステム化されておりスピーディーに入金される点が特徴です。

審査完了までは最短15分、入金までには最短30分ですので、数あるファクタリング会社の中でも入金スピードはトップクラスと言っても過言ではありません。

システム化された効率駅な経営をおこなっていることから、手数料の上限も9.5%と数あるファクタリング会社の中でも低めになっています。

サービス開始から間もないにもかかわらず累計買取額は100億円を超えており、すでに多くの人が利用しています。

シンプルでわかりやすいファクタリング会社ですので、初めてファクタリングを利用する方にもおすすめです。

ビートレーディング

| 取り扱いサービス | 2社間 3社間 |

|---|---|

| 契約方式 | 対面・オンライン |

| 手数料 | 2社間:4%~12% 3社間:2%~9% |

| 入金スピード | 最短2時間 |

| 買取限度額 | 下限上限なし |

| 公式サイトURL | https://betrading.jp/ |

ビートレーディングは店舗型の独立系ファクタリング会社として非常に高い信頼と実績を誇っている会社です。

2024年3月末現在で、累計買取額は1,300億円を超えており、累計取引社数は5.8万社を突破しています。

日本で最も多くの人が利用しているファクタリング会社ですので、初めてファクタリングを利用する方も安心して利用できます。

審査では財務状況や業況などを確認し、財務コンサルティングを実施した上で最適な資金調達方法を提案してくれます。担当者の知識レベルと経験値が高いためファクタリングだけでなく経営・財務・資金繰りなどの相談ができる点も特徴です。

東京本社、仙台支店、名古屋支店、大阪支店、福岡支店と日本全国に支店を構えているため、地方の方も対面契約が可能です。

くわえてビートレーディングはオンライン契約にも力を入れており、オンライン完結であれば最短2時間で資金調達できます。

2社間ファクタリングだけでなく3社間ファクタリングや注文書ファクタリングなど、売掛債権を活用した資金調達方法であれば、さまざまな商品を取り扱っています。

顧客情報はSalesforceで管理するなど、情報管理にも徹底した会社ですので、ファクタリング業者としての信頼性を重視したい方におすすめです。

フリーナンス

| 取り扱いサービス | 2社間 |

|---|---|

| 契約方式 | オンライン |

| 手数料 | 2%〜10% |

| 入金スピード | 最短即日 |

| 買取限度額 | 〜1,000万円 |

| 公式サイトURL | https://freenance.net/ |

フリーナンスはGMOグループのGMOクリエイターズネットワークが取り扱うファクタリングサービスです。

2社間ファクタリング専門で、さまざまな業者が利用できる点が特徴です。

あらかじめアカウントを作成しておけば、請求書のアップロードから30分で審査結果が通知され、そのまま最短即日入金を受けられます。

上限手数料は10%と低めですが、利用回数を重ねるごとに信頼度が増してさらに手数料が下がる傾向があります。継続的にファクタリングを利用したい方にフリーナンスはおすすめです。

また、フリーナンスはファクタリングだけでなく、個人事業主やフリーランス向けに次のようなサービスを提供しています。

| 即日払い | 2社間ファクタリング |

|---|---|

| あんしん補償 | 業務上生じた賠償責任を補償 |

| フリーナンス口座 | 個人名ではなく屋号やペンネームで口座作成できる |

| バーチャルオフィス | 月額780円で銀座と福岡のバーチャルオフィスを利用可能 |

アカウント作成だけで、業務上生じた賠償責任などが補償される「あんしん補償」や、屋号やペンネームで口座を作成できる「フリーナンス口座」など、メリットが多いため、すぐにファクタリングを利用しない方もアカウンを作成しておいて損はないでしょう。

日本中小企業金融サポート機構

| 取り扱いサービス | 2社間・3社間 |

|---|---|

| 契約方式 | 対面・オンライン |

| 手数料 | 1.5%〜10% |

| 入金スピード | 最短3時間 |

| 買取限度額 | 下限・上限なし |

| 公式サイトURL | https://chushokigyo-support.or.jp/scomplete/ |

日本中小企業金融サポート機構はコンサルティングに強みを持っているファクタリング会社です。

コンサルティング業に力を入れていることで知られており、国が中小企業支援のプロフェッショナルとして認定している認定経営革新等支援機関として登録されています。

国が認める中小企業支援の専門家ですので、運営業者として信頼できるのはもちろん、ファクタリングだけでなく財務改善や資金繰り改善の相談もできます。

日本中小企業金融サポート機構は法人形態が一般社団法人という非常に珍しいファクタリング会社です。

一般社団法人は非営利法人ですので、日本中小企業金融サポート機構のファクタリングは低めの手数料で利用できる点もメリットです。

2社間ファクタリングにも3社間ファクタリングにも対応し、対面契約はもちろんオンラン完結サービスも実施しています。

オンライン完結であれば最短3時間で資金調達できるため、急いで資金が必要な方におすすめです。

ファクタリング会社にコンサルティング機能を求める方や、低コストでファクタリングを利用したい方に向いています。

トップマネジメント

| 取り扱いサービス | 2社間・3社間・注文書 |

|---|---|

| 契約方式 | 対面・オンライン |

| 手数料 | 2社間ファクタリング:3.5%~12.5% 3社間ファクタリング:0.5%〜3.5% 注文書ファクタリング:3.5%~12.5% ゼロファク:3.5%~12.5% 電ふぁく:1.8%~8.0% |

| 入金スピード | 最短即日 |

| 買取限度額 | 下限上限なし |

| 公式サイトURL | https://top-management.co.jp/ |

トップマネジメントは、2社間ファクタリング、3社間ファクタリング、注文書ファクタリングと、取り扱っているファクタリングの種類は非常に豊富です。さまざまな業種や規模の事業者が利用できますし、他にも以下のように変わったファクタリングをいくつも取り扱っています。

| ファクタリング | 内容 |

|---|---|

| 請求書ファクタリング | 請求書を買い取る通常のファクタリング |

| 注文書ファクタリング | 受注時に顧客から受け取った注文書を買い取るサービス |

| ゼロファク | 補助金申請とファクタリング同時に実施 |

| 電ふぁく | 入金口座をトップマネジメントが管理する口座に指定する2.5社間ファクタリング |

| ペイブリッジ | 広告・IT業界専門のファクタリングサービス |

電ふぁくは、売掛先からの入金口座をトップマネジメントが管理できる利用者名義の口座へ指定することで上限8%という非常に低い手数料で利用できます。

このほかにも広告・IT業界専門のファクタリングなど、ユニークなファクタリングをいくつも取り扱っているため、売掛債権を活用した資金調達を希望する方は相談してみるとよいでしょう。

なお、トップマネジメントは創業15年、累計取引社数5.5万社、東京商工会議所会員と、企業としても信頼できる業者です。

運営会社の安全性を重視する方にもおすすめです。

アクセルファクター

| 取り扱いサービス | 2社間・3社間 |

|---|---|

| 契約方式 | 対面・オンライン |

| 手数料 | ~100万円:10%~ 101~500万円:5%~ 501~1000万円:2%~ 1001万円以上:別途相談 |

| 入金スピード | 最短即日 |

| 買取限度額 | 下限上限なし |

| 公式サイトURL | https://accelfacter.co.jp/ |

アクセルファクターは利用者からの口コミや評判が良好な店舗型のファクタリング会社です。

認定経営革新等支援機関として国から登録されており、中小企業の経営や資金繰りなどに高い専門性を誇っています。

審査の際には財務コンサルティングを受けられるため、企業の財務状況を本質的に改善したいと考える方におすすめです。

また、2社間ファクタリングと3社間ファクタリングの両方を取り扱っているため、資金が必要なタイミングや売掛先企業との関係性に合わせて最適な方法で資金調達できます。

店舗型のファクタリングサービスですが、オンライン契約にも力を入れており、ホームページには「利用者の約半数が即日入金」と明記されているため、即日入金に強みを持っています。

店舗型のファクタリング会社として高い専門性を持ちながら、入金スピードにも優れたバランスの取れたファクタリング会社です。

けんせつくん

| 取り扱いサービス | 2社間 |

|---|---|

| 契約方式 | オンライン |

| 手数料 | 表記なし |

| 入金スピード | 最短2時間 |

| 買取限度額 | 下限上限なし |

| 公式サイトURL | https://xn--y8jd4aybzqd.jp/ |

けんせつくんは、建設業専門のファクタリングサービスです。

建設業は工期が長く売掛債権のサイトも長いため、ファクタリング審査で最も不利になる属性の1つです。

しかし、けんせつくんには建設業出身の専門のスタッフが常駐しているため、建設業であってもスムーズに審査に通過でき、オンライン完結で最短2時間で資金調達できます。

また、請求書だけでなく注文書の買取も実施しているため、大口の工事の発注があった際の増加運転資金が不足している場合などは、注文書を売却することによって工事に必要な運転資金を確保できます。

手数料の記載はありませんが、リスクの低い売掛債権には低い手数料を設定し、リスクの高い売掛債権には高い手数料を設定することで幅広い方がファクタリングを利用可能です。

運営しているのはオンライン完結型のファクタリング会社として、利用者の評価が高いウィットですので、安心して利用できます。

電子請求書早払い

| 取り扱いサービス | 2社間 |

|---|---|

| 契約方式 | オンライン |

| 手数料 | 1%〜6% |

| 入金スピード | 最短2営業日 |

| 買取限度額 | 1億円 |

| 公式サイトURL | https://www.infomart.co.jp/hayabarai/index.asp |

電子請求書早払いは、さまざまな業種が利用できるオンライン完結型の2社間ファクタリングサービスです。

最大の特徴は2社間ファクタリングとしては最も低い上限6%の手数料です。

3社間ファクタリングと変わらないような非常に低い手数料でファクタリングを利用できるため、とにかくコストを抑えて資金調達した方に向いています。

また、運営業者はインフォマートとGMOペイメントゲートウェイという2つの東証プライム上場企業ですので、運営業者の安全性という点では、業界で最も高いファクタリング会社だといえるでしょう。

手数料が低い分、審査は厳格におこなうため、申込から入金まで最短2営業日(初回は5営業日)必要です。即日入金には対応していないため、急いで資金が必要な方は注意してください。

また、利用できるのは法人のみで個人事業主やフリーランスは利用できないため注意してください。

QuQuMo

| 取り扱いサービス | 2社間 |

|---|---|

| 契約方式 | オンライン |

| 手数料 | 1%〜 |

| 入金スピード | 最短2時間 |

| 買取限度額 | 下限上限なし |

| 公式サイトURL | https://ququmo.com/ |

QuQuMoはオンライン完結型のファクタリング会社の中で、口コミの数が多く、口コミの中身も良好なファクタリング会社です。

QuQuMoは申込から入金までオンライン完結で最短2時間です。そして口コミには「素早く入金された」「即日入金された」というものが多くなっており、QuQuMoは多くの人に対して広告通りに即日で入金していることがわかります。

ファクタリング会社の中には「即日入金」と謳っていながら入金までには数日かかるケースも珍しくありませんがQuQuMoであれば当日中に資金調達できる可能性が高いでしょう。

手数料の上限が決まっていないため、リスクの高い売掛債権であっても高い手数料でファクタリングに応じてもらえることがあります。他社の審査に落ちた人は利用を検討してください。

オンライン契約は弁護士ドットコムが監修するクラウドサインで手続きするため、個人情報漏洩などの心配をすることなく、安心して利用できます。

買速

| 取り扱いサービス | 2社間・3社間 |

|---|---|

| 契約方式 | 対面・オンライン |

| 手数料 | 2%〜10% |

| 入金スピード | 最短30分 |

| 買取限度額 | 10万円~5,000万円 |

| 公式サイトURL | https://kai-soku.jp/ |

買速は最短30分入金、上限手数料10%と、スピードと手数料の低さに定評があるファクタリング会社です。

2社間ファクタリングだけでなく3社間も取り扱っているため、2社間と3社間に悩んでいる方にもおすすめです。

法人向けファクタリング、個人事業向けファクタリング、オンライン特化ファクタリングとファクタリングの種類が分かれており、事業者の規模や利用したい契約方式によって適切な形態のファクタリングを使い分けれられる点が特徴になります。

ホームページには乗り換えシミュレーターが搭載されているため、現在他社でファクタリングを利用しており、手数料が高いことで悩んでいる方は、シミュレーターを利用することで30秒で、どの程度手数料負担が軽減するのか把握できます。

手数料の低さと入金スピードを重視したい方におすすめのファクタリング会社です。

バイオン

| 取り扱いサービス | 2社間 |

|---|---|

| 契約方式 | オンライン |

| 手数料 | 10% |

| 入金スピード | 最短60分 |

| 買取限度額 | 5万円〜 |

| 公式サイトURL | https://ai-factoring.jp/ |

バイオンはAIファクタリングの名称でオンライン完結型のファクタリングサービスを提供しています。

業種や事業者の形態は問わないため、どんな業種でも法人でも個人事業主でもフリーランスでも利用できます。

手数料は10%固定で、買取額は10万円から上限なしですので幅広い事業者の方利用できます。

申込から入金まで完全非対面で最短60分で完了するため、急いで資金が必要な方にも最適です。

ホームページは「ファクタリングの基礎知識」などのコラムが非常に豊富で読みやすく、Q&Aも数多く掲載されています。

ファクタリングについて知識がない方も、非常にわかりやすい内容になっているため、初めてファクタリングを利用する方におすすめのファクタリング会社です。

まとめ

ファクタリングは借入とは異なる資金調達方法であり、さらに銀行などの金融機関からの資金調達が困難な事業者様のセーフティーネットでもあります。

資金調達や資金繰りでお困りの事業者様は、ぜひ私どもベストファクターにご相談ください。

われわれはファクタリングを通じて、地域を支え、事業を発展させていらっしゃる皆様のお力になりたいと考えています。

ファクタリングのみならず、資金繰りや経営の改善についてのご相談も承っております。

ご相談は無料ですので、お気軽にご相談ください。