ファクタリングは取り扱う債権の種類や利用目的などの違いによって、次の5つに分けられます

- 買取ファクタリング

- 保証ファクタリング

- 医療報酬ファクタリング

- 国際ファクタリング

- 一括回収(一括支払い信託)

このうち、企業が保有する売掛債権を買い取って現金化するファクタリングサービスは「買取ファクタリング」に該当します。

買取ファクタリングとはどのようなサービスなのか、メリットやスキームについて解説いたします。

買取ファクタリング概要

一般的に「ファクタリング」と言うときは、買取ファクタリングのことを指します。

企業が保有する売掛債権(売掛金)をファクタリング会社が「償還請求権なし」で買い取り、期日前に現金化するサービスです。借入ではなく債権売買取引にあたるため、負債にはなりません。

ファクタリングで売掛債権を早期現金化した翌月は、売掛先より通常どおり支払われる売掛金をファクタリング会社が回収(または利用会社が通常どおり回収、ファクタリング会社に入金)する必要があります。

万が一売掛先が倒産しても、手形割引のように利用会社が買い戻す必要がないのが償還請求権のないファクタリングの特徴です。

買取ファクタリングは早期資金化のみならず、さまざまな目的で利用されています。

買取ファクタリングのメリット

買取ファクタリングを活用することで、以下のようなメリットが得られます。

早期の資金調達ができる

通常、売掛金は信用取引が発生した翌月末~翌々月末に支払われます。

ファクタリングで債権譲渡をすれば、支払日を待たずに売掛債権を早期現金化して資金不足の解消、資金繰りの改善が図れます。

たとえば、売上が伸びる一方で仕入代金や臨時の人件費・外注費などの支出が増える繁忙期において、仕入代金の支払いが売上金の入金よりも先に来る場合は、売掛債権をファクタリング会社に買い取ってもらい、通常時より多い支出に充てるといった活用ができます。

翌月の売掛金はファクタリング会社が回収(ファクタリング会社に入金)するため、来月の資金に余剰があることを見越して、短期間の資金不足を補う使い方が理想的です。

債権の信用力が高い

ファクタリングで債権譲渡すると、債権回収・取り立て(3社間のみ)、貸し倒れリスクがファクタリング会社に引き継がれます。

つまり、売掛先が万が一倒産して売掛金が入金されない「貸し倒れ」となった場合でも、利用会社が売掛債権を買い戻す必要がありません。

ファクタリング会社は債権を買い取る際に売掛先の信用情報を審査、自らが負うことになる貸し倒れリスクを考慮して手数料を設定します。

売掛先が国や自治体の機関、大手企業など貸し倒れリスクが極めて低いと判断されれば、手数料が低く設定される傾向にあります。

資産のオフバランス化ができる

債権をいつまでも保有しておくとキャッシュフローの悪化につながるだけでなく、保有期間が長くなるほど不渡りリスクが高まえるため、できるだけ早く現金(キャッシュ)に換えることが望ましいと言えます。

ファクタリングによって売掛債権を現金化すると、バランスシート(貸借対照表)の資産の部から債権を外し、総資産額を減らすことができます。

これを「資産のオフバランス化」と言い、総資産額は減っても利益は変わらないため、結果として純資産利益率(PDA)の向上につながります。

銀行等の金融機関では、同じだけの利益を上げていても総資産が少ない会社のほうが優れた経営をしていると判断される傾向にあります。

買取ファクタリングのスキーム

買取ファクタリングには契約主体(プレーヤー)の違いにより、「2社間ファクタリング」と「3社間ファクタリング」の2つに分けられます。

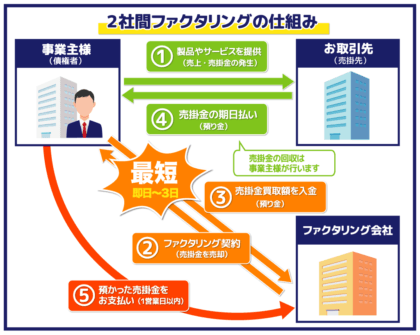

2社間ファクタリング

事業主様(債権者)とファクタリング会社の2社間で契約する買取ファクタリングです。

譲渡契約を結ぶにあたって、売掛先への通知および承諾を得る必要がないため、売掛先に債権譲渡の事実を知られることなく、なおかつ最短即日~3日で売掛金買取額が入金されます。

後日、事業主様は売掛先より期日通りに入金された売掛金をいったん預かり、1営業日以内にファクタリング会社へ預かった売掛金をお支払いいただきます(集金代行業務委託契約)。このタイミングで事業主様の口座の自動引落しや別の用途で売掛金が使われてしまうと、ファクタリング会社が回収できないという事態になってしまいます。

そのため、ファクタリング会社は未回収リスク対策として、手数料を10~20%と高めに設定しています。

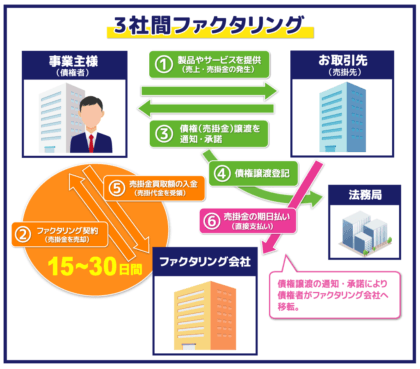

3社間ファクタリング

事業主様(債権者)とお取引先(売掛先)、ファクタリング会社の3社間で契約する買取ファクタリングです。

譲渡契約を結ぶにあたって、売掛先への通知および承諾を得る必要があるため、売掛金買取額の入金までに15~30日間の期間を要します。

ただし、売掛金の期日払いはファクタリング会社が直接回収するため、2社間に比べてファクタリング会社が請け負う貸し倒れリスクが低くなり、比例してファクタリング手数料も1~5%と低めに設定されます。

契約締結後の債権回収、取り立て、貸し倒れリスク等の全てがファクタリング会社に引き継がれます。