この記事は約25分で読めます。

ファクタリング解説の決定版!中小企業・個人事業主の資金繰りの悩みに最適な資金調達方法を徹底解説。

こんにちは、ベストファクターの四ツ柳と申します。

ファクタリングは借入に代わる中小企業・個人事業主の方の資金繰りをサポートするサービスとして徐々に認知されつつあり、経産省も利用を推奨する資金調達方法です。

一方で、ファクタリングとはいったいどんな資金調達方法なのか、利用するための条件な何なのか、よくわからないから利用しづらいという声もいただきます。

そこで本稿では、ファクタリングについて1から徹底的に解説、さらに同業者目線で選定したおすすめの優良ファクタリング会社もご紹介します。

ファクタリングのご利用を検討されている方は、ぜひご参考になさってください。

記事の目次

ファクタリングとは

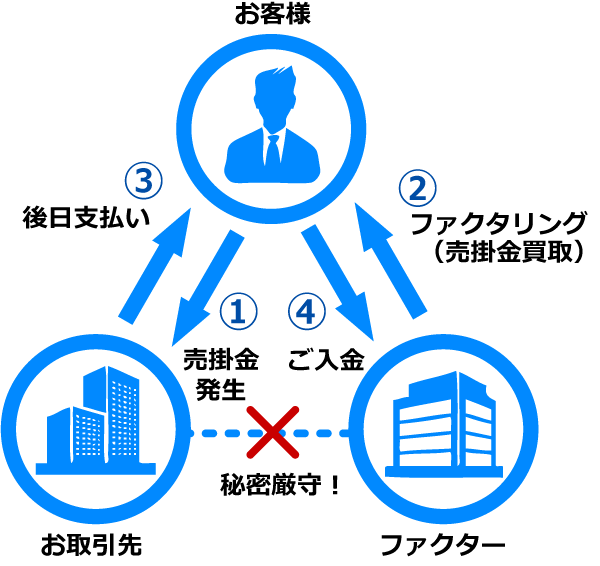

ファクタリングとは、事業者が所有している「売掛債権」や「売上債権」と呼ばれる「後から支払いを受ける権利(=債権)」をファクタリング会社(ファクター)に売却し、その買取代金を支払い前に受け取ることのできる資金調達方法です。

たとえるなら、1ヶ月~3ヶ月先に現金100万円を受け取る権利をファクタリング会社に売却し、早期に90万円の現金を調達することと考えると良いでしょう。

後日、取引先(売掛先)から期日通りに支払われた売掛金をファクタリング会社に入金すれば無事に契約終了です。

売掛債権・売上債権・売掛金とは

企業が自社の商品やサービスを取引先に販売・提供したときにその場で現金交換をすることはまれで、一般的には数カ月後の現金の支払いを約束する「掛取引(かけとりひき)」が行われます。

このとき、商品やサービスを納品した側の企業の数ヶ月後の支払いを受け取る権利が「売掛債権」あるいは「売上債権」と呼ばれるもので、回収前の代金が「売掛金」です。

売掛金は会計上、「資産」として計上されるものの、支払期日までは現金を受け取ることができません。

しかし、売掛金の支払期日までの間も従業員の給料や仕入れ費用、施設の使用料、車両の燃料費など事業に欠かせない運転資金は出ていきます。

会社は「売上があるのに手元に現金がない」という状態でも事業を回していかなければなりません。この状況が長く続くと会社の資金繰り(キャッシュフロー)は悪化の一途をたどり、資金不足から資金ショートに陥って、最悪の場合は黒字倒産という結果を招いてしまいます。

つまり、ファクタリングで支払い期日前の売掛債権(売上債権)を早期に現金化すれば、資金ショートや黒字倒産というリスクを回避することができるのです。

銀行融資とファクタリングの違い

資金調達方法として最もポピュラーなのが銀行融資です。

多くの企業は銀行との取引があるため、「いざとなれば銀行に融資をお願いして事業資金を調達する」ことを考えている方も少なくないでしょう。

しかし、銀行はリターンが見込める事業投資などには積極的に融資するものの、資金繰りに悩む中小企業には簡単に手を差し伸べてくれてはくれません。

しかも多くの中小企業は節税対策を含む赤字決算、債務超過、リスケ、税金滞納など融資の審査にマイナスとなる問題を抱えている会社も少なくありません。

よしんば借りられるとしても、担保・保証人付きという厳しい条件をクリアしなければならないでしょう。

ただし、創業時や創業間もない企業であれば、日本政策金融公庫の創業融資制度で低金利の融資を受けることができます。

- 日本政策金融公庫(JFC)とファクタリングどちらを選ぶ?個人/中小企業の資金調達

一方、ファクタリングは借入金や負債を増やして現金を調達する融資契約ではなく、債権を譲渡する売買契約です。

銀行融資の審査では利用者の返済能力や事業規模などが重視されますが、ファクタリングの審査では債権の信用力が重視されます。

つまり、たとえ銀行から借入を断られた企業でも信用力の高い売掛債権(売上債権)があれば、資金を調達できる可能性があるのです。

ファクタリングの申し込み・契約に必要な書類

ファクタリングの審査では債権の信用力が重視されます。申し込みの際は回収前の債権が確かに存在すること、債権の信用力を証明する書類が必要です。

- 本人確認書類(免許証・パスポートなど)

- 通帳の入出金(WEB通帳含む)

- 請求書・見積書・基本契約書(取引先との契約関連書類)

さらに、債権譲渡の契約時にはご利用者様の会社が確かに存在すること、事業が行われていることなどを確認させていただきます。

- 納税証明書

- 印鑑証明書

- 登記簿謄本など

必要書類は申し込みをするファクタリング会社によって異なる場合があります。

あらかじめ問い合わせなどで必要な書類を確認、申し込み前にひと通り揃えておくと手続きがスムーズです。

ファクタリングがよくわかる5つのポイント

より具体的にファクタリングの特徴がわかる「5つのポイント」を軸に、どんな資金調達方法でどんなメリットがあるのかを解説していきます。

資金調達スピード

銀行融資の審査では2期以上の決算書や事業計画書など数々の必要書類を揃える手間がかかり、なおかつ銀行と信用保証協会の厳しい審査を経て、ようやく融資という段階を踏まなければなりません。

よって銀行融資は審査から入金まで平均して5~7営業日ほどかかるため、一刻を争う中小企業の資金調達には不向きです。

対してファクタリングは企業の「資産」たる債権を売買する契約であるため審査が緩く、申し込みから3日以内に現金を調達することができます。

さらに、あらかじめ必要書類を揃えておく、信用力の高い債権を譲渡するなどいくつかの条件をクリアすれば、申し込みをしたその日のうちに現金調達も可能です。

買取手数料・掛目

ファクタリングを利用して債権を譲渡・現金化する際には、「掛け目」とも呼ばれる買取手数料がかかります。

手数料(買取率)はすなわちファクタリング会社が被るリスクの大きさが反映されており、主に次の要素で手数料が決定されます。

- 2社間か3社間か・・・3社間の方が手数料が低い

- 売掛先の信用力・・・売掛先が上場企業や国の企業なら手数料が低い

- 債権の金額・・・額が大きいほど手数料が低い

- 債権の支払い期日・・・短いほど手数料が低い

- ファクタリングの利用回数・・・多いほど手数料が低い

後述する「2社間ファクタリング」の手数料相場は2%~20%、「3社間ファクタリング」の手数料相場は1%~5%です。

たとえば100万円の債権を売却する場合、手数料1%では「99万円」、手数料20%では「80万円」と調達できる金額に大きく影響します。

上記の要素に加え、同じ債権でもファクタリング会社によって買取手数料は異なるため、なるべく複数の会社から見積もりを取ることをおすすめします。

買取限度額

買取限度額とは、ファクタリング会社がいくらの債権なら買い取ってくれるかという基準です。

債権をファクタリング会社に売却する際は、あらかじめ買取限度額を確認しておかないと「買取限度額を下回る債権は買い取れない」と断られてしまいます。

たとえば「あと50万円だけあれば月末を乗り切れる」といった利用目的の方は、100万円以下の債権を買取対象としている小口対応のファクタリング会社を選ぶ必要があるということです。

ファクタリング会社にとって1000万円の債権も10万円の債権も現金化する手間はほとんど変わりませんが、買取手数料によって得られる利益は大きく異なります。

つまり、債権の額が大きいほどファクタリング会社は儲けることができるため、「年商●千万円以上」「●百万円以上の債権が買取対象」などの基準を設けている会社も少なくないのです。

秘密厳守

「売掛先に債権を譲渡したことが知られたら、信用不安を招くのではないか」。

初めてファクタリングを利用する方の多くが抱える心配事の一つです。

債権を譲渡して資金調達をしていることが売掛先に知られれば、「あの会社は資金繰りに困っている」「もうすぐ倒産するのではないか」という不安から契約を打ち切られたり、取引額を下げられたりするリスクがあります。

後述する2社間ファクタリングは、利用者とファクタリング会社の2社間で秘密厳守の取引が行われるため、売掛先に債権譲渡の事実が知られることはありません。

また、ファクタリング会社は売掛金の支払いを確実にするための債権譲渡登記を行うこともありますが、登記事項は公開され第三者がアクセス可能な情報です。

こちらも秘密厳守を徹底するため、債権登記なしで利用可能なファクタリング会社もあります。

償還請求権

償還請求権(リコース)とは、ファクタリング会社が買い取った債権が、売掛先の倒産などで回収できなかった場合、利用者に買取代金の全額返済を請求する権利のことです。

一方、償還請求権が無い(ノンリコース)ファクタリングの場合は、債権の全損リスクをファクタリング会社が背負います。

つまり、ノンリコースの契約なら仮に売掛先が倒産して債権が回収不能になっても、利用者に返済の義務は一切ありません。

従来のファクタリングはリコース契約が一般的でしたが、現在ではノンリコース契約が主流となりつつあります。

ファクタリングを利用する際は、償還請求権の有無も確認したうえで債権の売却先を判断しましょう。

ファクタリングのメリット

ファクタリングは融資などと比較して以下の5つのメリットがあります。

- 売掛先企業の信用で資金調達できる

- 売掛債権の回収リスクを売却できる

- 借入ではない

- 税金などの滞納があっても資金調達可能

- 審査や契約などの手続きが簡易

融資よりも簡単に資金調達できる上に、売掛債権の回収リスクを排除できる点は大きなメリットです。

ファクタリングの5つのメリットについて詳しく解説していきます。

売掛先企業の信用で資金調達できる

ファクタリングは売掛先企業の信用力で資金調達できる点が大きな特徴で、他の資金調達方法との最も大きな違いです。

ファクタリング審査では売掛先企業が期日通りに支払いができるかどうかという点が最も重視され、利用者の信用は重視されません。

ファクタリングは利用者が保有している売掛債権をファクタリング会社へ売却して資金化する行為です。

そのためファクタリング実施後のファクタリング会社にとっての債務者は売掛先企業になります。

ファクタリング会社にとっては「債務者である売掛先企業が期日通りに代金を支払えるか」が重要なので、審査ではファクタリング会社の信用が重視されることになります。

そのため売掛先企業が通常の買入債務の支払いには問題ないと考えられる程度の財務状態の企業であれば審査に通過できる可能性は高くなるでしょう。

具体的には売掛先が上場企業・官公庁・業績良好な企業であれば審査通過の可能性は非常に高いといえます。

融資であれば債務者はあくまでも利用者(申込者)ですので、利用者の決算状況が赤字や債務超過の場合は審査通過は非常に困難です。

ファクタリングは赤字や債務超過で融資による資金調達ができない企業でも資金調達できる点が非常に大きなメリットです。

売掛債権の回収リスクを売却できる

ファクタリングを利用すれば売掛債権のリスクを売却できます。

売掛債権は「一定期日に代金を受け取れる権利」というだけですので、実際に期日になるまで代金が入金されるかどうかは不透明ですし、期日までに売掛先企業の業況や資金繰りが悪化してしまった場合には未入金となり貸し倒れるリスクがあります。

ファクタリングは償還請求権なしで実施されます。

償還請求権とは、もしも売掛債権を譲渡した後に当該売掛債権が未回収になった場合、その代金を元の所有者へ請求できる権利のことです。

ファクタリングは償還請求権なしで実施されるため、もしも売掛債権が期日通りに入金にならなかったとしてもその損失を利用者が被ることはありません。貸し倒れ損失はファクタリング会社が負ってくれます。

売掛債権を保有している企業は以下のような管理の手間が必要になります。

- 売掛先ごとに与信限度額を設定する

- 定期的に売掛先の審査をおこない与信限度額を加減する

- 入金にならない場合には督促を行る

- 長期間入金にならない場合は多額の貸し倒れ損失を負ってしまう

ファクタリングを利用すれば、売掛債権を保有していることに伴い発生する与信管理や督促の手間を削減でき、万が一の場合も貸倒損失を被ることがない点も大きなメリットです。

同じように受取手形という売掛債権を銀行で割り引いて早期資金化する手形割引は償還請求権ありで実施されるため、ファクタリングのようなメリットはありません。

借入ではない

ファクタリングは借入ではありません。

売掛債権という資産を現預金という別の資産へ交換しているだけですので、利用しても負債が増えることも貸借対照表が大きくなることもありません。

例えば100万円の売掛債権を手数料10%でファクタリングした場合、以下のような仕訳になります。

| 借方 | 貸方 |

| 普通預金 90万円 手形売却損 10万円 |

売掛金 100万円 |

売掛債権という資産が減少し、普通預金という別の資産が増えただけですので、トータルで資産は増えていません。

一方、100万円を銀行から借り入れた場合は以下のような仕訳になります。

| 借方 | 貸方 |

| 普通預金 100万円 | 長期借入金 100万円 |

普通預金という資産が100万円分増えた代わりに、長期借入金という負債も100万円増加しました。

そのため、負債が100万円分増え、貸借対照表全体も100万円増えることになります。

負債が増えて自己資本比率が低下することも貸借対照表の総額が大ききなることも、銀行などの外部機関からの自社に対する評価は下落する要因になります。

今はできる限り不要な資産や負債を持たずに貸借対照表を小さくするオフバランス経営が評価される時代です。

ファクタリングを利用することでオフバランス経営に寄与できるため、銀行などの外部機関からの評価が下落しない点もメリットです。

税金などの滞納があっても資金調達可能

ファクタリングは税金や他の借入金などの滞納があっても審査に通過できる可能性があります。

融資審査では税金や借入金の滞納があると審査に通過することは非常に難しくなります。

特に銀行融資や日本政策金融公庫からの借入審査では審査の際に納税状況を厳しくチェックされるため、税金などの滞納がある場合にはまず審査に通過できません。

ファクタリング審査ではほとんどのケースで税金の滞納などの確認はおこないません。

また、ほぼすべてのファクタリング会社が信用情報機関にも加盟していないため、借入状況やその返済状況についても審査で確認されません。そのため借入金の滞納があっても審査に通過できます。

税金や借入金の返済滞納なでで融資審査に通過できない方もファクタリングであれば審査に通過して資金調達できます。

審査や契約などの手続きが簡易

ファクタリングは審査や契約手続きが非常にシンプルにできています。

銀行融資では数々の書類を提出し、審査通過後も契約の際に何枚もの書類に署名や捺印が必要になります。

そのため、融資では審査完了までに2週間程度、契約手続きにも数時間程度の時間がかかるのが一般的です。

ファクタリングであれば、申し込みから審査完了まで早いファクタリング会社で最短10分、平均的でも2社間ファクタリングであれば1日程度で完了します。

契約手続きもシンプルで、オンライン完結ファクタリングであればオンライン上で契約書に電子署名をするだけです。

ファクタリングは審査や契約に時間がかからないため、最短即日で資金調達できる点もメリットです。

ファクタリングのデメリット

融資審査に落ちても最短即日で資金調達できるファクタリングですが、以下の3つはデメリットですので、デメリットも理解したうえで適切に利用してください。

- 手数料が高額

- 本質的に資金繰りは改善しない

- 悪徳・違法業者が多い

あくまでも一時的な資金調達手段でコストが高いため、ファクタリングは本当に資金繰りに困った際の臨時的な資金調達手段として活用するようにしてください。

ファクタリングの3つのデメリットについて詳しく解説していきます。

手数料が高額

ファクタリング最大のデメリットが高額な手数料です。

ファクタリングの手数料相場は以下のとおりです。

- 2社間ファクタリング:5%〜20%程度

- 3社間ファクタリング:1%〜5%程度

数字だけ見ると「ビジネスローンと同じくらいだから高くない」と考える方も多いのではないでしょうか?

しかし上記の利率は年利ではありません。たった1ヶ月先に入金予定になる売掛債権をファクタリングしても上記の手数料が発生します。

例えば、1ヶ月先が入金予定の売掛債権を手数料10%でファクタリングした場合、年利では10%×12ヶ月=120%もの高利率となります。

銀行や日本政策金融公庫から事業資金を借りた場合、年1%台〜4%台で資金調達が可能です。

ファクタリングは融資の100倍程度の高額な資金調達コストが発生することを認識し、利用するタイミングは本当に困ったとき短期間だけとするようにしましょう。

本質的に資金繰りは改善しない

ファクタリングでは本質的に資金繰りを改善させることは不可能です。

ファクタリングは将来に一定期日になれば入金になる売掛金を高い手数料を支払って前倒しで入金しているだけだからです。

そのためファクタリングを利用することによって以下の2つの理由から資金繰りは将来的にさらに苦しくなることが予想されます。

- 手数料の分だけ入金額が少なくなる

- 当初予定されていた入金期日に入金がなくなる

当初予定されていた入金期日に予定されていた入金がなくなってしまうため、当初の入金期日が近づくころには再度資金繰りが苦しくなります。

そのため、ファクタリングで調達したお金が手元にある間に、長期借入金を借りるなどの方法で本質的な資金繰り改善する必要があります。

安易にファクタリングに手を出してしまうと、当初の入金期日近くになる頃に再度ファクタリングに手を出してしまい延々と高額な手数料を負担し続けなければなりません。

ファクタリングはあくまでも一時凌ぎ的な資金調達方法で、本質的には資金繰りは改善しないことをしっかりと認識し、緊急時の資金調達方法として上手に活用しましょう。

悪徳・違法業者が多い

ファクタリング会社の中には違法業者・悪徳業者の数が多いという点にも注意が必要です。

ファクタリング業を営むためには許認可や登録や免許が一切必要ないため、ファクタリング会社を営業しようと思えばどのような業者も営業できるためです。

そのため、中には法外な手数料を設定したり、実質的な貸付をおこなう業者も存在します。

とくに次の2つの特徴があるファクタリング会社は違法・悪徳業者の可能性が高いため絶対に取引しないようにしてください。

- 手数料が相場を超えている

- 償還請求権または買戻特約がついている

ファクタリングの手数料は業者によって異なりますが、基本的には20%を超える手数料を設定する業者は避けたほうがよいでしょう。

また、ファクタリングは万が一売掛債権が回収不能になった場合に、ファクタリング会社がその損失を負う「償還請求権なし」で利用されることが大前提です。

償還請求権ありや、未回収になった場合に利用者が買い戻さなければならない買戻特約がなどがついているファクタリングは実質的な貸付です。そして実質的な貸付を行う業者は無登録の闇金ですので、絶対に取引しないようにしてください。

金融庁もファクタリングの違法・悪徳業者について次のように注意喚起をしています。

一般に「ファクタリング」とは、事業者が保有している売掛債権等を期日前に一定の手数料を徴収して買い取るサービス(事業者の資金調達の一手段)であり、法的には債権の売買(債権譲渡)契約です。

しかし、近時、ファクタリングを装った高金利の貸付けを行うヤミ金融業者の存在が確認されています。また、ファクタリングとして行われる取引であっても、経済的に貸付けと同様の機能を有していると思われるようなものは、貸金業に該当するおそれがあります。

事業者の皆様におかれては、こうした偽装ファクタリングを利用することのないよう、十分注意してください。

引用:金融庁|ファクタリングの利用に関する注意喚起

契約する前に「手数料が相場の範囲内であること」と「償還請求権なしであること」は必ず確認するようにしてください。

2種類のファクタリングを図解で説明

ここまでにたびたび登場している「2社間ファクタリング」と「3社間ファクタリング」。

それぞれの特徴とメリット・デメリットを解説します。

2社間ファクタリング

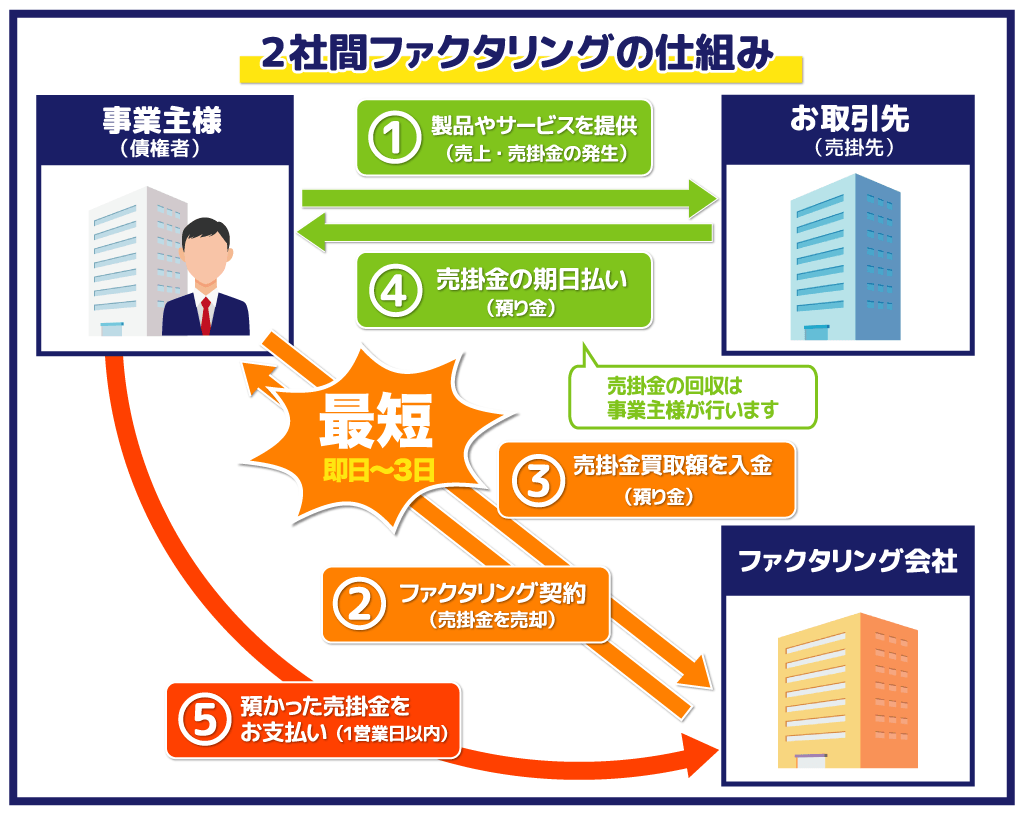

2社間ファクタリングとは、契約の主体が「ファクタリング会社」と「利用者」の2社のみの取引のことです。

売掛先への通知・承諾が不要で売掛金を売却することができるため、秘密厳守で資金調達をしたい中小企業・個人事業のお客様を中心にご利用いただいています。

2社間ファクタリングのメリット

- 資金調達までのスピードが早い

- 売掛先に秘密で資金調達ができる

売掛先への通知・承諾が不要ということは、債権譲渡の事実を通知して承諾を得るまでの期間がまるまるカットされるということですので、必然的に資金調達までのスピードが早くなります。

2社間ファクタリングは秘密厳守で債権を売却したいという方はもちろん、1日も早くまとまった資金が必要という方におすすめです。

2社間ファクタリングのデメリット

- 手数料が比較的高め

ファクタリング会社が売掛金を買い取った後、利用者は期日どおり支払われた売掛金を1営業日以内にファクタリング会社に入金するというフローを経る必要があります。

この際、利用者の会社が受け取った売掛金を別の支払いに使ったり、入金前に口座振替で自動引落されたりするトラブルが少なくありません。

さらに売掛先が倒産しまった場合、ファクタリング会社は貸し倒れのリスクを負うことになります。

2社間ファクタリングはこのようなリスクをはらんでいるため、3社間ファクタリングに比べると手数料が高めに設定されています。

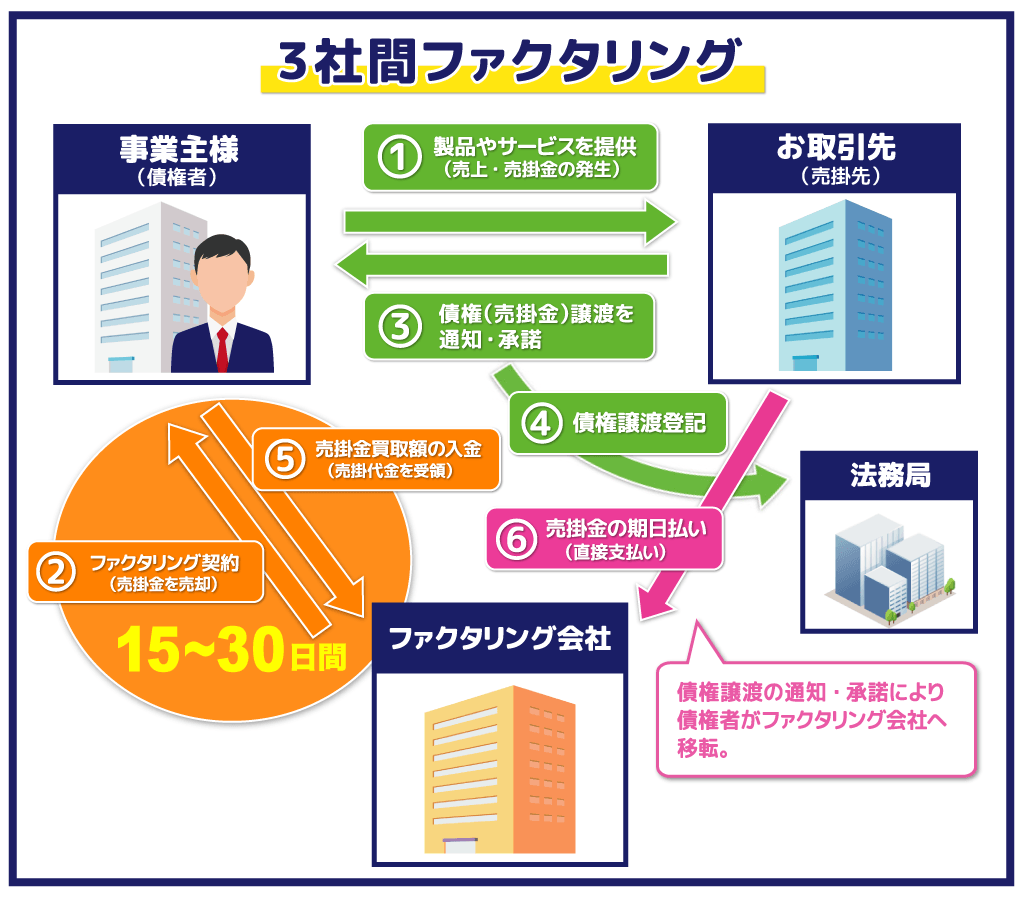

3社間ファクタリング

3社間ファクタリングとは、「ファクタリング会社」と「利用者」に「売掛先」を加えた3社が契約の主体となる取引のことです。

売掛先への通知・承諾が必要となるため秘密厳守の資金調達はできませんが、その代わり2社間に比べて手数料が低めに抑えられています。

3社間ファクタリングは主にメガバンクや大手総合リース企業の系列にあるファクタリング会社が提供、主に上場企業の資金調達に利用されています。

3社間ファクタリングのメリット

- 手数料が安い

- 債権の回収はファクタリング会社が行う

3社間ファクタリングは「売掛先に債権譲渡の同意を得る」というフローを経て、なおかつ利用者に代わってファクタリング会社が債権回収を行います。

支払期日を迎えた売掛金はファクタリング会社の口座に直接入金されるため、2社間ファクタリングで懸念される貸し倒れリスクが極めて低くなります。

つまり、3社間ファクタリングの利用者は債権回収のコストを払う必要がなく、手数料も低く抑えることができるというメリットがあるのです。

3社間ファクタリングのデメリット

- 売掛先への通知・承諾が必要

- 資金調達に時間がかかる

3社間ファクタリングでは売掛先への通知・承諾が必須となるため、承諾が得られるまでは債権譲渡のプロセスを執行できません。

たとえば売掛先の担当者が出張などで不在だったり、面談のアポが取れなかったりして時間を要した場合、資金調達までの時間も長引きます。

ファクタリングは銀行融資よりもスピーディーな資金調達ができるというアドバンテージがありますが、3社間ファクタリングの契約から買取代金の入金まで、およそ15~30日かかる点は大きなデメリットと言えるでしょう。

ファクタリング会社を選ぶポイント

ファクタリング会社の中には違法業者や悪徳業者も混在しているので、安全な業者で自社に合った業者を選択することが大切です。

ファクタリング会社は次のようなポイントせ選ぶようにしてください。

- 償還請求権なし(ノンリコース)

- 手数料が相場の範囲内で低いこと

- 契約方法

- 必要なタイミングで資金調達できるか

- 必要な金額が調達できるか

ファクタリング会社を選ぶ際に重要な5つのポイントについて詳しく解説していきます。

償還請求権なし(ノンリコース)

ファクタリング会社を選ぶ際は、償還請求権なし(ノンリコース)かどうかを必ず確認することが最も重要です。ノンリコース型であれば、売掛先が支払い不能になった場合でも、自社がその責任を負って返済する必要がありません。そのため、万が一のリスクを回避しながら資金調達を行うことができます。

一方、償還請求権あり(ウィズリコース)の場合は、売掛金が回収できなければ自社が返済しなければならない可能性があるため、実質的には借入に近いリスクを負うことになります。

ファクタリングが融資とは異なり、融資よりも高い手数料が設定できる根拠はまさにここで、ファクタリングはノンリコースで売掛債権の未回収リスクを負うためです。

安全性を重視するのであれば、ノンリコース型を提供している会社を選ぶことが基本となります。

手数料が相場の範囲内で低いこと

ファクタリングの手数料は、一般的に2社間取引で10~20%前後、3社間取引で1~10%前後が相場とされています。

極端に高い手数料を請求されると、資金繰り改善どころか利益を圧迫してしまう可能性があります。

金融庁は高額な手数料を設定する業者について闇金と断じています。

中小企業の経営者などを狙い、貸金業登録を受けていない者が、ファクタリングを装って、業として、貸付け(債権担保貸付け)を行っている事案が確認されています。

ファクタリング業者から受け取る金銭(債権の買取代金)が、債権額に比べて著しく低額である

といったケースは、偽装ファクタリングの疑いがありますので、ヤミ金融を利用しないよう、十分注意してください。

引用:金融庁|ファクタリングの利用に関する注意喚起

相場を超える手数料を設定している業者は闇金です。

基本的には20%を超える手数料を設定している業者とは取引しないでおきましょう。

また、ファクタリングの手数料は20%以下であっても高額なので、少しでも低い手数料で利用することが重要です。

複数の会社から見積もりを取り、手数料が相場の範囲内に収まっているか確認することが大切です。

ただし、単に安さだけで選ぶのではなく、手数料の内訳や追加費用の有無、契約内容の透明性までしっかり確認することで、安心して利用できる会社を見極めることができます。

契約方法

契約方法もファクタリング会社を選ぶうえで重要なポイントです。

現在では、オンライン完結型のサービスも増えており、申し込みから契約、入金まですべてインターネット上で完了できるケースがあります。

この場合、来店不要で手続きの手間が少ないため、忙しい経営者にとって大きなメリットとなります。

一方で、対面での契約を行う会社は、担当者に直接相談できる安心感がありますし、ファクタリング会社によってはベストファクターのように審査や契約の際に財務コンサルティングを受けられる場合もあります。

ファクタリング会社を選ぶ際には、自社の状況や希望に合わせて、スピード重視なのか、対面での安心感を重視するのかを考え、最適な契約方法を選ぶことが大切です。

必要なタイミングで資金調達できるか

必要なタイミングで資金を調達できるファクタリング会社からどうかという点も非常に大切なポイントです。

資金調達の緊急性によって、ファクタリング会社の選び方は大きく変わります。

急ぎで資金が必要な場合は、最短即日入金や当日審査に対応している会社を選ぶことが重要です。

中には数十分から数時間程度で入金可能とする会社もあり、資金繰りが逼迫している際には強い味方になります。

ただし、入金スピードを求めるあまり条件を十分に確認せず契約してしまうと、相場より高い手数料を支払うことになりかねません。

そのため、「いつまでに資金が必要か」を明確にしたうえで、スピードと条件のバランスが取れた会社を選ぶことが大切です。

必要な金額が調達できるか

必要な金額の資金調達ができるかどうかもファクタリング会社を選ぶうえで重要ポイントです。

ファクタリング会社によって、買取可能な金額の上限や下限は異なります。

1万円などの少額から対応できる会社もあれば、100万円から数億円規模の大口取引に特化している会社もあります。

そのため、自社が必要とする資金額に対応しているかを事前に確認することが重要です。

また、売掛先の信用力や取引実績によっても買取可能額が変動するため、希望額の全額が必ず調達できるとは限りません。

複数の会社に相談し、自社の状況に最も適した条件で資金調達できる会社を選ぶことが、安定した資金繰りにつながります。

ファクタリングの審査基準

ファクタリングは銀行融資の審査に落ちても通過することができます。赤字や債務超過や税金滞納があっても審査に通過できる点がメリットですが、審査がおこなわれる以上は審査に落ちてしまうこともあります。

ファクタリングの審査は主に以下のポイントを重視しておこなわれるので、スムーズに資金調達したいのであればファクタリングの審査ポイントを理解しておきましょう。

- 売掛先企業の信用

- 売掛先企業との取引実績

- 売掛債権の入金サイト

- 売掛債権の金額

- 利用者の信用情報

ファクタリングは融資審査よりもかなり通過しやすい資金調達方法ですが、より確実に審査に通過できるよう、審査のポイントを押さえておきましょう。

ファクタリング審査の5つのポイントについて詳しく解説してきます。

売掛先企業の信用

ファクタリングの審査で最も重視されるのが、売掛先企業の信用力です。

なぜなら、実際に支払いを行うのは利用者ではなく売掛先であり、その企業の経営状態や支払能力が債権回収の可否を左右するからです。

上場企業や大手企業、官公庁などは信用度が高く評価され、審査に通りやすくなります。

一方で、経営が不安定な企業や過去に支払い遅延がある場合はリスクが高いと判断され、審査が厳しくなる傾向があります。

売掛先企業との取引実績

ファクタリング審査では売掛先企業との取引歴も重視されます。

長期間にわたり安定した取引があり、過去に未回収や大幅な遅延がない場合は、将来の入金も確実性が高いと評価されます。

逆に、初めての取引や単発の取引のみの場合は、関係性が浅く回収リスクが高いと見なされやすくなります。

そのため、過去の入金履歴や契約内容を分かりやすく提示できると、審査上有利に働きます。

スムーズに審査に通過したいのであれば、毎月のように取引がある、取引歴が長い企業に対する売掛債権を売却しましょう。

売掛債権の入金サイト

入金サイトが短い売掛債権を売却することでも審査にスムーズに通過できます。

入金サイトとは、請求書発行から実際の入金までの期間のことを指します。

入金サイトが短いほど資金回収までの期間が短くなり、ファクタリング会社にとってのリスクも低くなります。

そのため、30日以内など短期間で入金される債権は評価が高く、手数料も比較的低くなる傾向があります。

一方、60日以上など入金までに時間がかかる場合は、その分リスクが増すため、審査が厳しくなったり、手数料が高く設定されたりする可能性があります。

売掛債権の金額

売掛債権の金額も、審査や手数料に影響を与える要素の一つです。

売掛債権の金額が大きい場合は、ファクタリング会社にとって一度に確保できる利益が大きくなる一方、未回収時のリスクも高くなります。

そのため、大口の債権では審査がより慎重に行われ、追加書類の提出を求められることもあります。逆に、少額の債権は比較的審査が通りやすい場合もありますが、会社によっては買取下限が設定されているため、対応できないケースもあります。

いずれにせよ、売掛債権の金額が利用者の売上規模に見合ったものであれば審査で有利になりますが、売掛債権の金額が、利用者の売上規模に見合ったものでない場合には審査で不利になるので、売却する金額は利用者の月商程度となるようにしてください。

利用者の信用

2社間ファクタリングの審査は利用者の信用も重要です。

2社間ファクタリングは売掛先への通知がない分、利用者の信頼性も一定程度考慮されることがあります。

会社の実態が不透明だったり、書類内容に不審な点があったりすると、審査に悪影響を及ぼす可能性があります。

ファクタリングは赤字や債務超過でも審査に通過できる可能性がありますが、それでも今日にも明日にも倒産してしまうというほど資金繰りが悪化している場合には、審査に通過できないこともあるので注意してください。

中小企業・個人事業主におすすめの優良ファクタリング会社5選

中小企業・個人事業主の方の急な資金需要に対応できるファクタリング会社を紹介します。

- ベストファクター

- OLTA

- ラボル

- ペイトナーファクタリング

- PAYTODAY

- ビートレーディング

- フリーナンス

- 日本中小企業金融サポート機構

- 電子請求書早払い

- トップマネジメント

- 資金調達QUICK

- アクセルファクター

- JTC

- QuQuMo

- AGビジネスサポート

- マネーフォワードアーリーペイメント

- バイオン

- 買速

- 西日本ファクター

- ウィット

それぞれのファクタリング会社の特徴やスペックを解説していきます。

ベストファクター

| 取り扱いサービス | 2社間 3社間 |

|---|---|

| 契約方式 | 対面 |

| 手数料 | 2%〜 |

| 入金スピード | 最短即日 |

| 買取限度額 | 下限上限なし |

弊社ベストファクターは中小企業や個人事業主などの規模の比較的小さな事業者様の売掛債権を積極的に買い取られていただいております。

弊社の審査通過率は92%を超えていますがので、銀行融資の審査に落ちてしまった事業者様に対しても積極的に資金提供をさせていただいております。

弊社はお客様との対面での面談を重視させていただき、決算書などの数字から見える部分だけでなく、お客様の人柄や経営者としての資質などを考慮し、ファクタリングに限らずお客様にとって最適な資金調達方法のご提案をさせていただいております。

ファクタリング会社と面談というと「無理やりファクタリングを勧められるのでは?」と不安に感じる方も多いですが、弊社はお客様にとってベストな資金調達手段がファクタリングであると判断できた場合のみファクタリングをご提案させていただきます。

また審査の際には財務コンサルティングも実施させていただいておりますので、本格的に資金繰り改善・財務改善をおこないたい方はお気軽にお申し付けください。

弊社は契約に面談が必須となっておりますが、弊社の東京新宿のオフィスへの訪問が難しいお客様に対しては、出張買取も実施しています。お気軽にお申し付けください。OLTA

| 取り扱いサービス | 2社間 |

|---|---|

| 契約方式 | オンライン |

| 手数料 | 2%〜9% |

| 入金スピード | 最短即日 |

| 買取限度額 | 下限上限なし |

OLTAはオンライン完結型のファクタリング会社の中で最も有名で会社の規模の大きな業者です。

日本で最初にオンライン完結型のファクタリングを広めた会社として注目を集め、多くの大手企業やベンチャーキャピタルから出資を受けています。そのため今は資本金44億円を超える巨大企業となっています。

請求書のアップロードから24時間以内に審査が完了し、そのままオンライン完結で最短即日入金が可能です。

店舗を持たない上に規模が大きいため、効率的な経営を実現できていることから上限手数料9%と業界最低水準の手数料で2社間ファクタリングを利用できます。

また、OLTAは提携している銀行数も日本一で、数多くの銀行と提携し、銀行の顧客に対してもファクタリングを販売しています。信用を売りにしている銀行が提携するほどの企業ですので、この点からもOLTAが信用度の高いファクタリング会社であることがわかります。

運営業者の信用、手数料の低さ、入金スピードなどのメリットの多い優良ファクタリング会社です。

ラボル

| 取り扱いサービス | 2社間 |

|---|---|

| 契約方式 | オンライン |

| 手数料 | 10% |

| 入金スピード | 最短60分 |

| 買取限度額 | 1万円〜上限なし |

ラボルは対応力が圧倒的に優れた優良ファクタリング会社です。

最短60分入金に24時間365日対応しているのは数あるファクタリング会社の中でもラボルだけです。

土日祝日でも早朝から深夜までいつでも資金調達できるため、緊急で資金が必要になった場合や、夜間や休日に用意しておかなければならなかった資金を用意するのを忘れた場合などに活用できます。

また、手数料は10%と低い水準で固定されているため、法外な手数料を要求されるような心配はありません。

買取金額は1万円〜上限なしで利用できるため、個人事業主やフリーランスなどの小規模事業者も手元の小口の請求を気軽の資金化できます。

運営している株式会社ラボルは東証プライム上場企業の株式会社セレスの100%子会社です。

実質的には上場企業が運営しているファクタリングサービスですので、安心して利用できる点もラボルのメリットです。

ペイトナーファクタリング

| 取り扱いサービス | 2社間 |

|---|---|

| 契約方式 | オンライン |

| 手数料 | 10% |

| 入金スピード | 最短10分 |

| 買取限度額 | 〜100万円 (初回25万円迄から徐々に拡大) |

ペイトナーファクタリングは数あるファクタリング会社の中で最も入金スピードが速い点が特徴です。

申込から入金まで最短10分ですので、大手消費者金融のカードローンよりも素早く資金調達が可能です。緊急で数万円程度の少額の資金が必要になったときには重宝するでしょう。

事前にアカウントを作成しておけば、請求書のアップロードから最短10分で審査が完了し、そのまま即入金を受けられます。

手数料は10%固定ですので、2社間ファクタリングとしてはリーズナブルですし、あらかじめコストも分かっているため安心です。

また、ペイトナーファクタリングは個人事業主に対して発行した請求書の買取を実施している唯一の業者です。他のファクタリング会社では法人宛ての請求書しか売却できません。

個人事業主やフリーランスを顧客としている事業者の方はペイトナーファクタリングで資金調達を検討しましょう。

スピーディーな資金調達方法として注目を集め、多くの企業と提携して出資を受けています。

運営業者の安全性も高いといえるでしょう。

ただし、利用限度額は100万円(初回は25万円)と低いため、規模の大きな事業者は活用できない可能性があります。個人事業主やフリーランスなどの小規模事業者には非常に活用できる優良業者です。

PAYTODAY

| 取り扱いサービス | 2社間 |

|---|---|

| 契約方式 | オンライン |

| 手数料 | 1%〜9.5% |

| 入金スピード | 最短30分 |

| 買取限度額 | 10万円〜上限なし |

PAYTODAYはAIファクタリングの名称で完全オンライン完結型のファクタリングサービスを提供しています。

審査がシステム化されているため、審査完了までの時間が速く、申込から審査完了までは最短15分、申込から入金までは最短30分と非常に速くなっています。

また、オンライン完結の効率的な運営をおこなっているため、手数料が非常に低い点も特徴です。上限手数料9.5%は業界最低水準ですので、低コストで資金調達したい方にもおすすめです。

PAYTODAYは運営開始からわずか1年半で買取額の累計が50億円を突破し、今は150億円をこえています。

多くの人が利用しているサービスですので、初めてファクタリングを利用する方におすすめです。

ビートレーディング

| 取り扱いサービス | 2社間 3社間 |

|---|---|

| 契約方式 | 対面・オンライン |

| 手数料 | 2社間:4%~12% 3社間:2%~9% |

| 入金スピード | 最短2時間 |

| 買取限度額 | 下限上限なし |

ビートレーディングは店舗型の独立系ファクタリング会社として最も有名といっても過言ではありません。さまざまなメディアに登場しているファクタリング会社の代名詞的な業者です。

そのため業界トップクラスの実績を誇り、累計買取額は1,300億円超、累計取引社数は5.8万社と非常に多くの事業者が利用しています。

店舗型のファクタリング会社として全国展開をしており、東京、仙台、名古屋、大阪、福岡に支店を持っています。

店頭で申し込みをおこなえば、ファクタリングの審査だけでなく財務コンサルティングを受けることができ、資金調達だけでなく本格的な財務体質や資金繰りの改善のアドバイスを受けることが可能です。

店舗型のファクタリング会社ですが、オンライン完結型のファクタリングにも力を入れています。

オンラインで面談し、契約は弁護士ドットコム監修のクラウドサインでおこないます。オンラインであれば最短2時間で資金調達できるため、急いでいる方は遠方の方はオンライン契約を活用しましょう。

顧客情報はSalesforceで保管しているため、情報管理も徹底しています。

運営業者の実績や信頼性に優れ、スピードも安全性も高い優良ファクタリング会社です。

フリーナンス

| 取り扱いサービス | 2社間 |

|---|---|

| 契約方式 | オンライン |

| 手数料 | 2%〜10% |

| 入金スピード | 最短即日 |

| 買取限度額 | 〜1,000万円 |

フリーナンスは個人事業主やフリーランスなどの小規模事業者におすすめです。

フリーナンスとはGMOグループのGMOクリエイターズネットワークが運営するサービスで、フリーランスや個人事業主などの小規模事業のビジネスに活用できるさまざまなサービスを提供しています。

数あるサービスの1つとして2社間ファクタリングサービスの「即日払い」を提供しています。

即日払いは利用回数を重ねるたびに信用度が向上していくという特徴があるため、2回目3回目と利用すれば、手数料が下がっていく可能性があるでしょう。

あらかじめアカウウントを作成しておけば、請求書のアップロードから最短30分で審査結果が通知され、そのまま契約して即日入金を受けられます。急いでいるときにも活用できます。

また、フリーナンスはファクタリング以外にも以下のようなさまざまなサービスを提供している点も特徴です。

| 即日払い | 2社間ファクタリング |

|---|---|

| あんしん補償 | 業務上生じた賠償責任を補償 |

| フリーナンス口座 | 個人名ではなく屋号やペンネームで口座作成できる |

| バーチャルオフィス | 月額780円で銀座と福岡のバーチャルオフィスを利用可能 |

アカウント作成するだけで補償を得られたり、屋号などで口座を作成できるのは大きなメリットです。

ファクタリングを利用しない方も多く利用しているため、まずはアカウント作成だけ検討してみてはいかがでしょうか?

日本中小企業金融サポート機構

| 取り扱いサービス | 2社間・3社間 |

|---|---|

| 契約方式 | 対面・オンライン |

| 手数料 | 1.5%〜10% |

| 入金スピード | 最短3時間 |

| 買取限度額 | 下限・上限なし |

日本中小企業金融サポート機構はファクタリング業務を実施しているコンサルティング会社です。

コンサル業務にかなり力を入れており、国が中小企業支援の専門家として認定している認定経営革新等支援機関です。

そのため、審査では財務コンサルティングを受けることができ、資金調達以外にも財務改善、資金繰り改善などのアドバイスを受けられますし、別途、補助金申請、M&A、事業承継などのさまざまな経営課題をワンストップで相談できます。

また、日本中小企業金融サポート機構はファクタリング会社としては非常に珍しい一般社団法人という形態で運営されています。

一般社団法人は株式会社のような営利団体ではなく、非営利団体ですので日本中小企業金融サポート機構のファクタリングは手数料が低いという点が大きな特徴です。

また、オンライン契約にも力を入れており、日本中小企業金融サポート機構onlieというサービスを提供しています。

日本中小企業金融サポート機構onlineでは最短3時間で非対面契約ができるため、急いで契約したい方や日本中小企業金融サポート機構のオフィスまで訪問している時間がない方におすすめです。

運営業者の信頼性や、高い専門性と手数料の低さを兼ね備えた優良なファクタリング会社だといえます。

電子請求書早払い

| 取り扱いサービス | 2社間 |

|---|---|

| 契約方式 | オンライン |

| 手数料 | 1%〜6% |

| 入金スピード | 最短2営業日 |

| 買取限度額 | 〜1億円 |

電子請求書早払いは2社間ファクタリングとしては最も手数料の低いサービスです。

2社間ファクタリングで上限手数料6%は業界最低ですし、3社間ファクタリングと遜色ない手数料となっています。

とにかく低いコストでファクタリングを利用したい方には、電子請求書早払いがおすすめです。

また、運営業者は株式会社インフォマートとGMOペイメントゲートウェイ株式会社という2つの東証プライム市場上場企業です。

上場企業2社が運営するサービスですので、安心して利用できる点も大きなメリットでしょう。

ただし手数料が低い分、審査は厳格におこないます。

申込から入金まで最短2営業日で、初回利用時には5営業日必要です。入金までに時間がかかるため、ある程度の余裕をもって申し込むようにしてください。

さらに利用できるのは法人のみで個人事業主やフリーランスは利用できません。

少しでも低い手数料でファクタリングを利用したいと考える法人の方は電子請求書早払いの利用を検討しましょう。

トップマネジメント

| 取り扱いサービス | 2社間・3社間・注文書 |

|---|---|

| 契約方式 | 対面・オンライン |

| 手数料 | 2社間ファクタリング:3.5%~12.5% 3社間ファクタリング:0.5%〜3.5% 注文書ファクタリング:3.5%~12.5% ゼロファク:3.5%~12.5% 電ふぁく:1.8%~8.0% |

| 入金スピード | 最短即日 |

| 買取限度額 | 下限上限なし |

トップマネジメントは独立系のファクタリング会社として豊富な実績と信頼を誇る優良業者です。

累計取引社数5.5万社、創業15年、東京商工会議所所属と、豊富な実績がありますし、ファクタリング会社としては珍しく東京商工会議所に所属している点は地域からの一定の信頼があることがわかります。

取り扱っているファクタリングの種類が非常に豊富で、請求書買取を実施する通常の2社間ファクタリングと3社間ファクタリング以外にも以下のようなファクタリングを取り扱っています。

- 注文書ファクタリング:発注を受けた際の発注書を資金化できる

- ゼロファク:補助金申請をサポートし補助決定通知をファクタリング。前払い経費の支払費用をすぐに調達できる

- 電ふぁく:売掛先からの入金口座をトップマネジメントが管理できる利用者名義の口座とすることで低い手数料で2社間ファクタリングを利用できる

他社にはない利便性の高いファクタリングを豊富に取り扱っています。

売掛債権を活用した資金調達を検討している方はトップマネジメントへ相談することで、最適な資金調達方法の提案を受けられるでしょう。

資金調達QUICK

| 取り扱いサービス | 2社間 |

|---|---|

| 契約方式 | オンライン |

| 手数料 | 1.0%〜 |

| 入金スピード | 最短10分 |

| 買取限度額 | 下限上限なし |

資金調達QUICKは、オンライン完結型の2社間ファクタリングサービスを提供しており、「最短10分」という業界トップクラスのスピード感を強みとしています。

面談・来店が不要で、全国どこからでも利用可能。審査通過率は90%以上と高水準を掲げており、特に急ぎで資金調達をしたい中小企業や個人事業主にとって魅力的な選択肢です。

手数料は1.0%~と明確に提示されており、透明性も高いです。

手数料の上限がないので、リスクの高い事業者は高めの手数料を設定することで審査に通過することが可能です。

また、土日祝日でも対応可能な「スピード審査」を導入している点も、急な資金ニーズに応える体制が整っていることを示しています。

迅速な対応力とオンライン完結の利便性が際立っています。利用者のプライバシーに配慮し、売掛先に知られずに資金調達できる2社間取引が中心のため、安心して利用しやすい業者です。

アクセルファクター

| 取り扱いサービス | 2社間・3社間 |

|---|---|

| 契約方式 | 対面・オンライン |

| 手数料 | 2社間ファクタリング:1%〜12% 3社間ファクタリング:0.5%〜10.5% |

| 入金スピード | 最短2時間 |

| 買取限度額 | 下限上限なし |

アクセルファクターは、「地域密着型のコンサルティング」と「柔軟な対応力」を特徴とするファクタリング会社です。

東京都を中心とした対面型のサービスを重視し、顧客一社一社の状況に応じた最適な資金調達プランを提案します。

国が中小企業支援の専門家として認定している認定経営革新等支援機関です。

東京・仙台・名古屋・大阪の全国4箇所に店舗を構えているので、日本全国で本格的なコンサルティングを受けられます。

大手ファクタリング会社の中では、そのきめ細やかなサポート体制が顧客からの信頼を集めています。

審査通過率は93%以上を誇り、他社で断られた案件や、設立間もない企業、個人事業主の利用にも積極的に応じています。手数料は上限12%〜と店舗型のファクタリング会社の中では低い水準でありながら、最短2時間での入金にも対応しており、スピードと安心感を両立させています。

また、悪質な業者との差別化を図るため、見積もり後の追加費用は一切なしという透明性の高い取引を徹底しており、利用者から優良業者として評価されています。

資金繰りの相談も無料で受け付けており、金融コンサルタントとしての役割も担っています。

JTC

| 取り扱いサービス | 2社間・3社間 |

|---|---|

| 契約方式 | 対面・オンライン |

| 手数料 | 1.2%〜10% |

| 入金スピード | 最短即日 |

| 買取限度額 | 100万円〜 |

JTCは名古屋を拠点としつつ全国対応を進めており、累計取扱実績500億円以上・1万件以上という豊富な実績を持つファクタリング会社です。

特徴として、売掛金を前払い(入金前払いシステム)する仕組みを提供し、借入ではなく売掛金買取による資金調達を謳っています。

弊社実績・ネットワーク・スピードを重視しており、「最短1日で契約可能」「LINEでの書類送付対応」など、利便性の高さも訴求されています。

手数料率は1.2%〜10%となっており、店舗型でありながら上限10%の手数料は圧倒的な低さだといえます。

情報管理の国際規格であるISO27001取得をしているので、個人情報漏洩などの心配はありません。

また、面・オンライン両対応なので、東京・名古屋・大阪などの店舗へ訪問することができない方も即日資金調達しやすくなっています。

このように、実績・信頼・スピード・低手数料というバランスを備えているので、優良業者を探している方におすすめです。

ただし、買取額の下限は100万円と高額で、利用できるのは年商7,000万円以上の法人のみとなっています。

売上規模がある程度大きな事業者向けのサービスです。

QuQuMo

| 取り扱いサービス | 2社間 |

|---|---|

| 契約方式 | オンライン |

| 手数料 | 1%〜 |

| 入金スピード | 最短2時間 |

| 買取限度額 | 下限上限なし |

QuQuMo(ククモ)は、早くからオンライン完結型のファクタリングサービスを取り扱っている業者です。

手続きの利便性と入金スピードの速さで知られています。

QuQuMo(ククモ)の最大の強みは、「最短2時間」で入金が可能な圧倒的なスピードと、Web上で全ての手続きが完了する手軽さです。

全国対応・来店不要で、地方の中小企業や忙しい個人事業主でも場所を選ばずに利用できます。手数料は1%〜上限なしなので、顧客の信用度や売掛債権の質によって最適な料率が提示されます。

リスクの高い方は高めの手数料を設定することによって審査に通過しやすくなるでしょう。

QuQuMo(ククモ)はファクタリングの自主規制団体「OFA」の認定事業者で、さまざまな自主規制を守って適法に運営されているので、安心して利用できるオンライン完結型のファクタリングサービスです。

AGビジネスサポート

| 取り扱いサービス | 2社間 |

|---|---|

| 契約方式 | オンライン |

| 手数料 | 2%〜 |

| 入金スピード | 最短即日 |

| 買取限度額 | 1万円〜上限なし |

AGビジネスサポートは、大手金融グループであるアイフルグループの一員であり、その安心感と信頼性が最大の強みです。大手としての安定した経営基盤と、長年培ってきた金融ノウハウに基づいた質の高いサービスを提供しています。

提供しているのは主に事業者向けの融資やビジネスローンですが、ファクタリングサービスも取り扱っています。

ビジネスローンを取り扱っている会社なので、貸金業者登録をおこなっています。ファクタリアング会社の中で貸金業者登録をおこなっている業者はほとんどありません。

登録貸金業者は国や都道府県の監督のもとに適法に業務をおこなっているので、AGビジネスサポートは数あるファクタリング会社の中で最も安全に利用できる業者の1つだと言えるでしょう。

手数料は1%から上限なしなので、ビジネスローンで培った審査ノウハウによって幅広いリスクの人が利用できるようになっています。

大手の貸金業者なので、法令遵守を徹底したクリーンな取引と、融資やローンなど他の資金調達方法との組み合わせた提案も可能であり、多角的な資金繰りのサポートが受けられることが挙げられます。

マネーフォワードアーリーペイメント

| 取り扱いサービス | 2社間 |

|---|---|

| 契約方式 | オンライン |

| 手数料 | 初回:2%~10% 2回目以降:1%~10% |

| 入金スピード | 最短1営業日 |

| 買取限度額 | 下限上限なし |

マネーフォワードアーリーペイメントは、大手フィンテック企業で東証プライム市場上場企業のマネーフォワードグループが提供するサービスで、「テクノロジーを駆使した新しい形のファクタリング」を提供しています。

最大の強みは、会計ソフトとの連携による手間いらずの自動審査と入金です。

運営業者の資金力が強いので、過去には数億円規模の買取実績もあります。

オンライン完結で書類提出の手間を大幅に削減できる利便性の高さが特徴です。

手数料の上限は10.0%と低水準に抑えられており、低コストで資金調達できるファクタリングサービスとして利用者から評判です。

初回と2回目以降の利用時で手数料設定が分けられており、2回目以降の方が手数料が低くなっています。繰り返し利用すればするほど手数料が下がるのもメリットです。

特に、日頃からマネーフォワードの会計ソフトを利用している企業にとっては、データの連携により最もスムーズに資金調達が可能となります。このITを活用した効率的な審査プロセスは、他のファクタリング会社にはない独自の強みだといえます。

ただし、申し込みから入金までには最短1営業日かかり、即日入金は不可能なので注意してください。

バイオン

| 取り扱いサービス | 2社間 |

|---|---|

| 契約方式 | オンライン |

| 手数料 | 10% |

| 入金スピード | 最短60分 |

| 買取限度額 | 10万円〜上限なし |

バイオンは、2社間ファクタリングに特化し、「非対面・即日資金化」にこだわっているファクタリング会社です。

全国対応・Web完結で、「最短60分」という非常に迅速な資金化を実現しており、急な資金ニーズを持つ企業にとっては頼れる存在です。

手数料は一律10.0%と低めの水準で固定されているので、高額な手数料を要求される心配はありませんし、あらかじめコストを把握できるので安心して利用できます。

また、個人事業主やフリーランスの利用にも積極的に対応しており、少額の売掛金から利用できるので、売上規模が小さな事業者もスムーズに資金調達できます。

ホームページが非常に充実しており、わかりやすく詳細なQ&Aや、ファクタリングに関する基礎知識などのコンテンツが非常に豊富です。

初めてファクタリングを利用する方もバイオンなら安心して利用できるでしょう。

買速

| 取り扱いサービス | 2社間・3社間 |

|---|---|

| 契約方式 | 対面・オンライン |

| 手数料 | 1%〜10% |

| 入金スピード | 最短30分 |

| 買取限度額 | 下限上限なし |

買速(カイソク)は、その名の通り「迅速な資金調達」にこだわりを持っているファクタリング会社です。

最短30分でオンライン完結のサービスを提供しており、スピードを重視する中小企業や個人事業主から支持を集めています。

手数料は1.0%~10.0%と明示されており、店舗型のファクタリング会社とすれば業界最低水準の手数料の優良業者です。

オンライン完結だけでなく、店頭で店舗型のファクタリングの取り扱いをおこなっているので、ファクタリングについての不明点の説明を受けることができるだけでなく、コンサルティングを受けられます。

昨年度買取実績は56億円を超えており、非常に多くの人が利用している優良業者です。

審査通過率は85%とファクタリングとすればやや低めなので、審査難易度は比較的高い業者だといえます。

西日本ファクター

| 取り扱いサービス | 2社間・3社間 |

|---|---|

| 契約方式 | 対面・オンライン |

| 手数料 | 30万円〜100万円:15%〜 101万円〜200万円 :10%〜 201万円〜300万円:8%〜 301万円〜500万円:5%〜 501万円〜1,000万円:2.8%〜 |

| 入金スピード | 最短即日 |

| 買取限度額 | 1万円〜1,000万円 (3社間は〜3,000万円) |

西日本ファクターは、地域密着型サービスに強みを持つファクタリング会社であり、特に西日本エリアの企業や個人事業主にとって心強い存在です。

地域経済や地元企業の特性を深く理解しているため、きめ細やかな審査とコンサルティングが可能です。

西日本の事業者の方は西日本ファクターであれば他のファクタリング会社よりも審査に通過しやすいでしょう。

また、西日本ファクターはオンラインだけでなく、対面での面談も重視しており、顧客との信頼関係構築に力を入れています。

最短即日での資金化に対応しており、手数料は2.8%~15%の範囲で設定されます。

買取金額が高くなればなるほど手数料が下がるので数百万円程度の金額の売掛債権を保有している方におすすめです。

西日本ファクターは地域金融機関との連携も視野に入れた、多角的な資金調達の提案ができる点も特徴です。

顧客の状況や地域特性に合わせた柔軟な取引形態を提案しており、地域に根差した優良なコンサルティング型企業だといえるでしょう。

PMG

| 取り扱いサービス | 2社間・3社間 |

|---|---|

| 契約方式 | 対面・オンライン |

| 手数料 | 2% 〜 |

| 入金スピード | 最短2時間 |

| 買取限度額 | 〜2億円 |

PMGはご紹介するファクタリング会社の中でも最も規模の大きなファクタリング会社です。

東京・札幌・仙台・千葉・さいたま・横浜・名古屋・大阪・広島・福岡の全国10箇所に支店や営業所を構えており、店頭で申し込みやコンサルティングを受けられます。

東京商工リサーチの調査で独立系ファクタリング会社売上No1に選ばれているので、日本で最も売上規模の大きなファクタリング会社です。

ファクタリングの相談だけでなく、財務分析、資金繰りサポート、不動産評価・金融機関の初回・事業承継・M&A・補助金申請など、さまざまなサービスを受けられます。

店頭へ訪問することが難しい方のためにPMGはオンライン完結型のファクタリングを取り扱っており、オンライン完結の場合には、最短2時間で日本全国から資金調達できます。

オンラインでも店舗でもスピーディーかつ専門的な相談ができ、即日資金調達できる優良ファクタリング会社です。

大手ファクタリング会社に関するよくある質問

大手ファクタリング会社についてよくある質問は次のとおりです。

- 注文書ファクタリングとはなんですか?

- 大手と小規模のファクタリング会社の違いはなんですか?

- 必ず審査に通るファクタリングはありますか?

- ファクタリングの手数料を安くするコツを教えてください

- 簡単に資金調達できるファクタリングはありますか?

注文書ファクタリングとはなんですか?

注文書ファクタリングとは、商品やサービスの提供前であっても、取引先から受け取った「注文書」をもとに将来発生する売掛金を買い取ってもらう資金調達方法です。

通常のファクタリングは納品後に発行される請求書が対象ですが注文書ファクタリングでは仕事の受注が確定した時点で資金化が可能になります。

そのため、仕入れ資金や人件費など、業務開始前に必要となる資金を確保しやすくなり、資金繰りの改善や事業拡大のチャンスにつながります。

大手ファクタリング会社は取り扱いをおこなっていることが多いですし、ベストファクターはベストペイという注文書ファクタリングの取り扱いをしていますので、お気軽にご相談ください。

大手と小規模のファクタリング会社の違いはなんですか?

大手のファクタリング会社は、資本力や実績が豊富であり、手数料が比較的低めに設定されている傾向があります。

また、コンプライアンスや契約内容が明確で安心感があるのが特徴です。

さらに大手はシステムを充実させる資金力があるので、オンライン完結にも対応している業者が多くなっています。

一方、小規模なファクタリング会社は、審査が柔軟でスピード対応に優れている場合が多く、個人事業主や小規模事業者でも利用しやすいことがあります。ただし、手数料が高めになる可能性や運営体制にばらつきがある点には注意が必要です。

必ず審査に通るファクタリングはありますか?

「必ず審査に通る」ファクタリングは存在しません。

ファクタリングは売掛債権の信用力をもとに買取可否が判断されるため、売掛先の信用状況や取引内容に問題がある場合は審査に通らないことがあります。

「審査なし」や「誰でも必ず通る」とうたう業者は、違法業者や高額手数料を設定している可能性もあるため注意が必要です。

安全に利用するためには、適切な審査を行う業者を選ぶことが重要です。

ファクタリングの手数料を安くするコツを教えてください

ファクタリングの手数料を安く抑えるためには、次のようなポイントを押さえて申し込みましょう。

- 売掛先の信用力が高い債権売却する

- 3社間ファクタリングを利用する

- 複数の会社から相見積もりをとる

大手企業などに対する売掛債権など、信用力の高い売掛債権を売却することで審査評価が上がり手数料が下がりやすくなります。

また、取引先に通知する「3社間ファクタリング」を選ぶことで、2社間取引よりも低い手数料で利用できる場合があります。

さらに、複数の会社から見積もりを取り比較することも、適正な手数料で契約するための重要なポイントです。

簡単に資金調達できるファクタリングはありますか?

比較的簡単に資金調達しやすいファクタリングとしては、オンライン完結型の2社間ファクタリングがあります。

必要書類が少なく、申し込みから審査、契約、入金までをすべてインターネット上で行えるため、店舗に足を運ぶ必要がありません。

また、最短即日で入金されるサービスも多く、急に資金が必要になった時にも対応しやすい点が魅力です。

ただし、利便性が高い分、手数料がやや高くなることもあるため、手数料等の取引条件をしっかり確認してから利用することが大切です。

早く確実な資金調達ならファクタリング

ファクタリングの基礎的知識と中小企業・個人事業主の方におすすめのファクタリング会社について解説しました。

本来、企業にとって資産であるはずの売掛債権(売上債権)も、支払期日まで眠らせておくだけでは資金繰りが厳しくするばかりです。

銀行融資、株式発行、助成金、最近ではクラウドファウンディングなど資金調達にはさまざまな方法がありますが、調達までのスピードや利用の手軽さはファクタリングを置いて他にはありません。

資金繰りの改善や急な資金ショートに、眠っている資産を活用するファクタリングをぜひご検討ください。

私どもベストファクターも、お客様の資金繰り・資金調達のお悩みの解決に真摯に応えます。