この記事は約21分で読めます。

ファクタリングとは売掛金を期日を待たずに資金化できるサービスです。

ファクタリングを利用することによって、売掛金の早期資金化が可能になるだけでなく、売掛金の未回収リスクを排除できるなど、さまざまなメリットがあります。

しかし「売掛金を売却するとはどういうこと?」と疑問に感じている方も多いのではないでしょうか?

そこで、この記事ではファクタリングと売掛金の関係を解説するとともに、ファクタリングの活用方法についても詳しく解説していきます。

「初めてファクタリングを利用する」「ファクタリングについて今更人に聞けない」「ファクタリングを利用するタイミングがわからない」という方はぜひご覧ください。

記事の目次

ファクタリングと売掛金の関係

ファクタリングとは売掛金をファクタリング会社へ売却し、早期に資金化することです。

売掛金とは、本来であれば期日になるまでに資金化も譲渡もできない資産です。

しかしファクタリングを利用することによって、期日を待たずに資金化でき、さまざま支払手段として活用できます。

ファクタリングと売掛金の関係や法的な根拠について詳しく解説していきます。

ファクタリングの仕組み

ファクタリングとは売掛債権を売却して売掛債権の期日になる前に早期に資金化する方法です。

売掛金などの売掛債権は本来であれば、入金期日になるまで資金化できない資産です。

しかしファクタリングを利用することによって、期日を待たずに資金調達ができます。

ファクタリングとは、売掛債権という資産をファクタリング会社へ売却する行為です。

不動産や有価証券を売却して資金化するのと同じように、売掛債権という資産を売却することによって資金調達をおこなうのがファクタリングの仕組みです。

ファクタリングの流れ

ファクタリングの仕組みはファクタリングの流れを把握することによって非常に簡単に理解できます。

ファクタリングの流れは2社間と3社間によって異なるので、それぞれの流れについて詳しく理解しておきましょう。

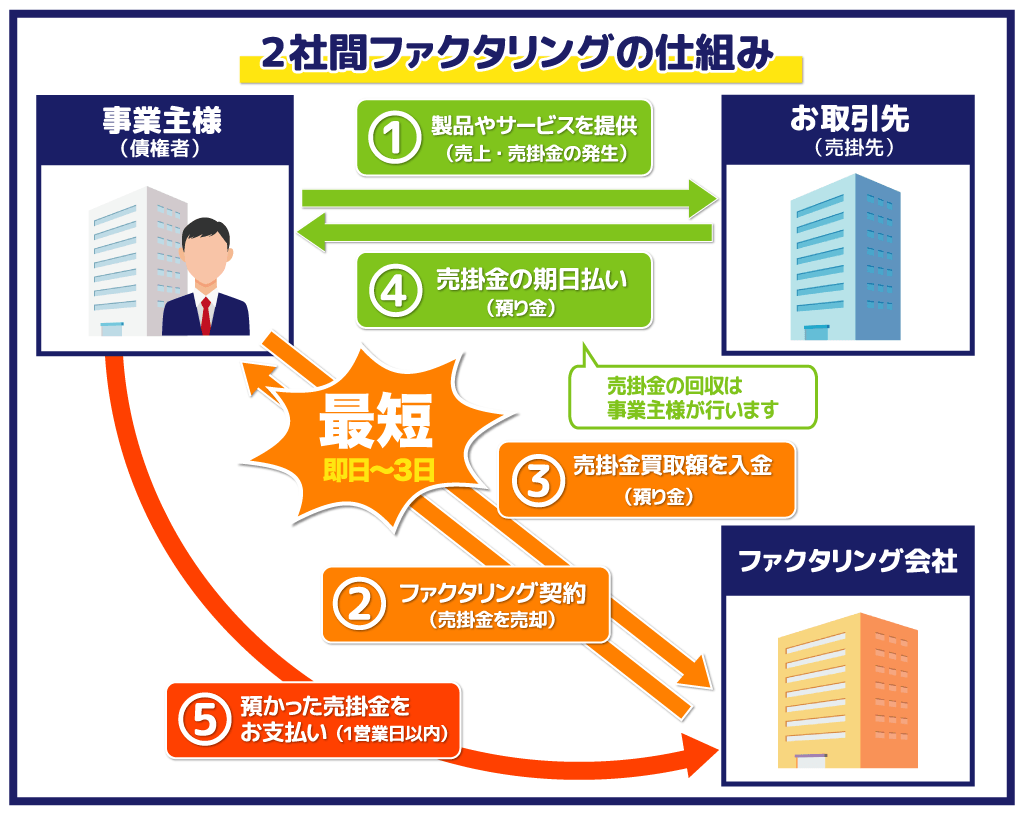

2社間ファクタリングの流れ

2社間ファクタリングの流れは次のとおりです。

- ファクタリング会社へ申し込み

- ファクタリング会社の審査に通過

- ファクタリング会社と利用者が2者で契約

- 売掛債権を売却しファクタリング会社から入金

- 売掛債権を売却しファクタリング会社から利用者へ代金を支払い

- 利用者がファクタリング会社へ代金を送金し、売掛債権の回収

2社間ファクタリングでは、利用者とファクタリング会社の2者のみで契約し、売掛先企業は契約に介在しません。そのため、2社間ファクタリングは売掛先企業に知られることなく利用できるのが大きなメリットです。

売掛債権期日になると売掛先企業は通常通りに利用者に対して代金を支払うので、利用者は受け取った代金をファクタリング会社へ送金することで、ファクタリング会社は売掛債権の回収をおこないます。

3社間ファクタリングの流れ

3社間ファクタリングの流れは次のとおりです。

- ファクタリング会社へ申し込み

- ファクタリング会社の審査に通過

- 売掛先企業に承諾を得て、ファクタリング会社と利用者と売掛先企業が3者で契約

- 売掛債権を売却しファクタリング会社から利用者へ代金を支払い

- 売掛債権の期日に売掛先企業がファクタリング会社へ代金を送金し、売掛債権の回収

3者間ファクタリングは、ファクタリング会社・利用者・売掛先企業の3者で契約をおこないます。

そのため、あらかじめ売掛先企業にファクタリング利用を承諾してもらう必要があり、売掛先企業に秘密で取引することはできません。

売掛債権期日になると、売掛先企業が直接ファクタリング会社へ代金を支払います。

2社間ファクタリングのように、代金が利用者を経由しないので、ファクタリング会社にとってはリスクの低い契約方法です。

そのため、3社間ファクタリングは2社間ファクタリングと比較して手数料が低くなっています。

しかし、売掛先企業とファクタリング会社が契約する時間がかかるので、申込から入金までには1〜2週間程度の時間がかかってしまいます。

売掛金を現金化する法的な根拠

ファクタリングは売掛金を売却して資金化する方法です。

売掛金は商取引の売上によって生じた金銭債権です。

そして、債権の譲渡を民法によって認められています。

(債権の譲渡性)

第四百六十六条 債権は、譲り渡すことができる。ただし、その性質がこれを許さないときは、この限りでない。

引用:e-GOV法令検索|民法第466条

民法で債権は譲渡できると認められているため、この条文を根拠としてファクタリングが運営されています。

融資における貸金業法のように、業務内容などについて詳細に取り決めたいわゆる「業法」は存在しないので、ファクタリングは基本的に民法だけを根拠として営業しています。

また、ファクタリングは「弁護士法違反ではないか?」という声もありますが、弁護士法違反ではありません。

国はファクタリング業者が存在することを認識しており、ファクタリングの存在を認めています。

また、保証ファクタリングについては国が建設業者等に利用を推奨しているので、基本的にファクタリングは違法ではありません。

しかし、ファクタリングと称して違法な貸付をおこなう業者が存在するので、そのような違法貸付には注意する必要があります。

売掛金を現金化する意味

売掛金を現金化することには主に次の3つの意味があります。

- 売掛債権の入金サイトを短縮できる

- 融資以外の審査基準で資金調達できる

- 売掛債権の回収リスクを排除できる

ファクタリングで売掛金を現金化することの3つの意味を詳しく解説していきます。

売掛債権の入金サイトを短縮できる

ファクタリングを利用して資金調達することで、売掛債権の入金サイトを短縮できます。

入金サイトとは売掛債権が発生してから入金になるまでの期間のことです。

例えば、5月1日に取引先へ納品した売上にかかる売掛金の支払期日が6月30日の場合、入金サイトは60日です。

この売掛金を5月10日にファクタリングした場合、入金サイトを50日短縮できます。

本来であればあと50日待たないと入金にならない売掛金が、ファクタリングを利用することで50日前倒しで現金を受け取れるので、ファクタリングには大きな資金繰り改善効果があります。

期日になるまでには、支払手段としては活用できない資産を前倒しで現金化することで資金繰りを改善できる点はファクタリングを利用する大きな意味だといえます。

融資以外の審査基準で資金調達できる

ファクタリングは融資とは全く異なる視点で資金調達できる方法です。

融資審査は主に申込者の決算状況に対して審査をおこなうので、赤字や債務超過の企業は審査に通過できない可能性が高くなります。

一方、ファクタリングは主に売掛債権の信用について審査がおこなわれます。したがって、売掛先企業の支払能力に問題がなければ、利用者が赤字や債務超過でも審査に通過できる可能性があるでしょう。

ファクタリングは融資とは審査基準が全く異なるので、融資審査に通過できない時に売掛債権をファクタリングすることで、必要な資金を外部から調達できる可能性があります。

売掛債権の回収リスクを排除できる

ファクタリングを利用すると、売掛金が未回収になった場合の損失を負うリスクがなくなります。

売掛金の期日になる前に売掛先企業が倒産や資金ショートなどをおこすした場合、売掛金が未回収になる可能性があります。

しかし、ファクタリングは償還請求権なし(ノンリコース)で契約されるのが基本なので、ファクタリングによって売却した後に、もしも売掛金が回収不能になってもその損失の責任を問われることはありません。損失はすべてファクタリング会社が負ってくれます。

ファクタリングを利用することで、売掛債権の未回収リスクがなくなり、売掛先企業の与信管理も不要になる点は、ファクタリングを利用する意味の1つだといえるでしょう。

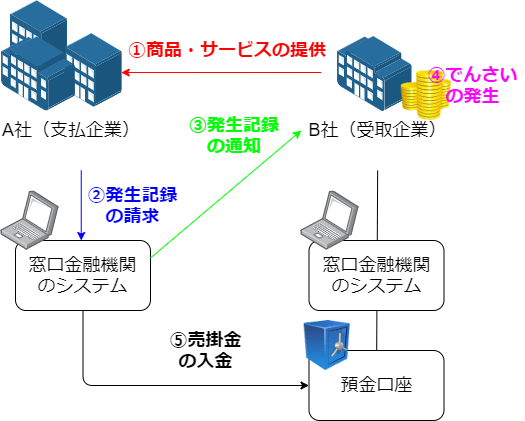

ファクタリングとでんさいの違い

でんさいとは「電子記録債権」のことです。

簡単にいえば売掛金を電子記録にして見える化したものだといえます。

売掛金は目に見えない資産ですが、でんさいは目にみえることによって次のような利用が可能です。

- 支払手段として他社に譲渡できる

- 割り引いて早期に資金化できる

受取手形のように、他社に譲渡することで支払手段にできますし、手形割引と同じようにでんさい割引も可能です。

また、手形と異なり債権全額を譲渡したり割り引いたりしなければならないわけではなく、一部の譲渡や割引も可能です。

ファクタリングよりも手数料は非常に低いのでメリットがありますが、でんさいは事前に銀行に申し込んで「でんさいネット」に加入しなければなりません。

また、加入している企業同士でないと、でんさいでの支払いや譲渡なども不可能です。

2022年では中小企業の約8%しかでんさいでの支払いをおこなっていないので、利用できる場面が限定的というのが実情です。

参考:株式会社全銀電子債権ネットワーク|中小企業における普及状況

でんさいは利用できれば非常に便利ですし、ファクタリングよりも低コストで資金調達可能です。

しかし普及率という点で見ると、汎用性が高いのは圧倒的にファクタリングだといえます。

売掛金の問題点

売掛金を回収する上では、以下のような問題が発生することがあります。

- 期日になるまでは資金化できない資産

- 貸し倒れ引当金の計上が必要になることも

- 売掛先が期日通りに、全額支払ってくれるとは限らない

- 支払いが行われなかい場合、資金繰りに窮する恐れがある

- 支払いサイトが長いと、未払い売掛金により資金ショートに陥る場合がある

それぞれについて、どのような問題があるのかを解説していきます。

期日になるまでには資金化できない資産

売掛金は入金期日になるまでは資金化できない資産です。

貸借対照表に資産として計上されている資産ですが、不動産や有価証券のように簡単に売却できません。

また、でんさいや受取手形のように支払手段としては活用できません。

売掛金は貸借対照表に計上されている資産ですが、基本的には売却も支払手段としても活用できない点が他の資産とは異なるです。

貸し倒れ引当金の計上が必要になることも

売掛債権には貸倒引当金の計上が必要です。

売掛債権は万が一の場合、取引先から支払われないリスクがあるので、引当金を計上して万が一の場合に備えておく必要があるのです。

そのため、企業によっては毎年売掛債権の残高の5%程度を貸倒引当金として費用計上しなければならない場合があります。

資産を保有していれば、固定資産税などの管理コストがかかりますが、売掛金の場合には貸倒引当金の計上が必要です。

現金で売り上げた場合には、このようなコストはかかりませんが、売掛金で商品やサービスを販売した場合には、貸倒引当金という

売掛先が期日通りに、全額支払ってくれるとは限らない

売掛金は決められた期日に、全額を支払うことが当たり前です。しかし実際には期日通りに支払われない場合や、減額されるといったケースもあります。

この原因として売掛先の経営が悪化したという場合もありますが、元請けなどという立場を利用して一方的に支払金額を減額する場合もあります。

売掛金がきちんと支払われなかった場合、本来は売掛先に対して全額の支払いを求めることとなります。しかし売掛先が元請け企業の場合は、支払いを強く求めることができない場合も少なくありません。

また売掛先の経営状況が悪い場合は、支払いを求めても無視される場合もあります。

支払いが行われなかい場合、資金繰りに窮する恐れがある

企業は売掛金の入金の有無にかかわらず、給与や光熱費などの支払いを行う必要があります。このため売掛金の支払いが予定通りに行われない事態は、そのままキャッシュフローの悪化につながります。

特に財務状況が脆弱な企業の場合や、売掛金の入金と支払いのタイミングが近接している場合は、予定通り支払われないことにより資金繰りに窮するおそれがあります。

支払いサイトが長いと、未払い売掛金により資金ショートに陥る場合がある

営業活動にすでに使われている資金を運転資本(Working Capital)と言い、次の式で表します。

「運転資本=売上債権+たな卸資産-仕入債務」

※運転資本が増えるということは、現金が減少していることを意味しており、以下のケースで資金ショートを起こす可能性が高まります。

- 売上が成長する∨売掛金の回収が遅れる⇒売上債権が大きくなる

- 売上が成長する∨在庫が売れずに溜まる⇒たな卸資産が大きくなる

- 売上が減少する∨買掛金の支払いサイトが短縮される⇒仕入債務が小さくなる

建設業の売掛金では、数か月といった長い支払いサイトの場合もあります。この場合、売掛金が発生してから実際に支払われるまでに期間があるため、その間に必要な費用をどう工面するかという問題に直面する場合があります。

企業に十分な預金や現金がない場合、売掛金の入金を待っていては必要な支出を工面できない場合もあります。この場合は売掛金という資産があるにもかかわらず、資金ショートに陥ることとなります。

私たちはこうした売掛先の管理も行っています。

ファクタリングの種類

ファクタリングには次のような種類があります。

- 請求書ファクタリング

- 注文書ファクタリング

- 保証ファクタリング

ファクタリングにはさまざまな種類があり、他にもファクタリングはいくつかありますが、主に事業者の方が利用するファクタリングで売掛金が関係するのは上記3つです。

それぞれのファクタリングの特徴について詳しく解説していきます。

請求書ファクタリング

請求書ファクタリングとは、商品やサービスを納品後に取引先企業に対して発行する請求書を売却して早期に資金化する方法です。

売掛金は発生から入金になるまでに1ヶ月から2ヶ月程度の時間を要しますが、請求書ファクタリングを利用することによって最短即日で資金調達可能です。

請求書ファクタリングは商品やサービスを納品後に発生する売掛金を売却する方法だと理解しておきましょう。

注文書ファクタリング

注文書ファクタリングは取引先から受注を受けた際に取引先から受け取る注文書を売却して早期に資金化する方法です。

注文書ファクタリングは受注を請けた時点で、その受注を売掛債権とみなして売却することができます。

まだ、受注した仕事に取り掛かる前の受注段階で、その注文書を売却できるので、受注に対応した運転資金を業務に取り掛かる前に資金調達できる点がポイントです。

請求書ファクタリングが商品やサービス納品後の調達になることに対して、注文書ファクタリングは業務に取り掛かる前に資金調達できるので、受注によって増加した増加運転資金を確保できる点は大きなメリットです。

保証ファクタリング

保証ファクタリングとは、売掛債権をファクタリング会社が保証するものです。

売掛債権が回収不能になった際、ファクタリング会社が利用者に対して、売掛債権代金の大部分を支払います。簡単にいえば、売掛債権に保険をかけるイメージです。

支払能力が不安な取引先に対する売掛債権などに保証ファクタリングを利用すれば、売掛債権の未回収リスクを排除できるので、安心して取引ができます。

また、初めて取引をする売掛先企業の請求書に保証ファクタリングを利用すれば、その企業が安全な企業かどうかを審査のプロに評価してもらうことが可能です。

保証ファクタリングは売掛債権の未回収リスクを排除できるとともに、与信管理のアウトソーシングができるという点が特徴です。

早期資金化はできませんが、支払能力が心配な取引先があるのであれば利用するとよいでしょう。

ファクタリング利用の流れ

ファクタリングは次のような流れで利用していきます。

- 申し込み

- 必要書類提出

- 審査

- 契約

- 入金

- 売掛先から入金

- ファクタリング会社へ送金

2社間ファクタリングで申込からファクタリング会社が売掛金を回収するまでの流れを詳しく解説していきます。

①申し込み

まずはファクタリング会社へ申し込みをおこないます。

今はインターネットから申し込みができるファクタリング会社が大半なので、特段理由がないのであれば、インターネットから申し込みをおこなえばよいでしょう。

必要事項を入力し、漏れや不備がないように申し込んでください。

不明点がある場合や、申し込み手続きが不安な場合には、店頭や電話などで申し込めばよいでしょう。

②必要書類提出

申込完了後にファクタリング会社に対して審査で必要な書類を提出します。

必要書類はファクタリング会社によって異なりますが、基本的には次のような書類の提出も必要です。

- 決算書

- 確定申告書

- 請求書

- 取引先からの入金が確認できる通帳の写し

- 取引先との基本契約書等

これらの書類をPDF化して、WEB上にアップロードすることで、書類の提出が可能です。

FAXでの提出を受け付けている業者も多いので、WEBでの提出が苦手という方はファクタリング会社へ相談してください。

③審査

申し込みと書類の提出が完了すると、ファクタリング会社による審査がおこなわれます。

ファクタリング会社によって審査時間は異なりますが、速い業者も場合には、30分程度の時間で完了することがあり、時間がかかる業者の場合には、数日程度の時間を要することもあります。

急いで資金が必要な方は、即日で審査が完了するファクタリング会社を選択してください。

④契約

ファクタリングの契約方法は2社間ファクタリングと3社間ファクタリングによって異なります。

- 2社間ファクタリング:利用者とファクタリング会社の2社で契約

- 3社間ファクタリング:利用者とファクタリング会社と売掛先企業の3社で契約

2社間ファクタリングは利用者とファクタリング会社の2者のみの契約なので、オンラインで短時間で契約手続きが完了します。

しかし3社間ファクタリングの場合は、売掛先企業に債権譲渡について了承を得て、ファクタリング会社と売掛先企業に契約が必要になります。

この契約は対面や郵送でおこなわれることが多いので、3社間ファクタリングは申込から契約手続き完了までに1週間〜2週程度の時間がかかるのが一般的です。

急いで資金が必要な場合には、2社間ファクタリングを選択するとよいでしょう。

⑤入金

ファクタリング会社との契約が完了すると、ファクタリング会社から「売掛債権の代金ー手数料」で計算された金額が入金されます。

2社間ファクタリングの場合は最短で申込日当日に入金されますし、3社間ファクタリングの場合は申込から1週間〜2週間程度で入金になります。

⑥売掛先から入金

2社間ファクタリングでは、売掛先企業に秘密で契約しているので、売掛債権の期日になると、ファクタリングを利用していなかった場合と同じように、売掛先企業から利用者に対して支払いがおこなわれます。

利用者はあくまでもファクタリング会社の債権回収を代行しているだけという認識になるので、売掛先企業から入金されたお金はファクタリング会社のお金です。

絶対に使い込むようなことがないようにしてください。

なお、3社間ファクタリングの場合には、売掛先企業が直接ファクタリング会社に対して代金を支払います。

⑦ファクタリング会社へ送金

2社間ファクタリングでは、売掛先企業から利用者に対して振り込まれた代金を、速やかにファクタリング会社へ送金します。

これでファクタリング会社の売掛債権回収は完了です。

3社間ファクタリングは売掛先企業がファクタリング会社へ直接代金を支払うので、回収時には利用者は何もする必要はありません。

ファクタリングの必要書類

ファクタリングの必要書類はファクタリング会社によって異なるものの次のような書類です。

- 確定申告書

- 決算書

- 請求書・注文書などの売掛債権成因資料

- 売掛金の入金が確認できる通帳の写し

- 売掛先企業との取引基本契約書

- 商業登記簿謄本

- 住民票

- 納税証明書

- 印鑑証明書等

業者によって異なりますが、最も多い場合で上記のような書類が必要です。

オンライン完結型で申し込む場合、これらの書類をすべてPDF化して、WEB上でアップロードしなければなりません。

この手続は非常に煩雑になるので、スピーディーに申し込みを完了させたいと考える方は、できる限り必要書類が少ないファクタリング会社を選択した方がよいでしょう。

ファクタリング会社を選択するポイント

売掛金を早期に資金化できるファクタリングですが、非常に多くの業者が存在し、悪徳業者も多いので業者の選び方がとても重要になります。

ファクタリング会社は次のようなポイントを押さえて利用しましょう。

- 償還請求権なし

- 手数料が相場の範囲内

- 法人が実在している

- 利用者の口コミに問題がない

- 担当者の対応がよい

- 固定電話やフリーダイヤルが用意されている

- 手数料の表記がある

安全な業者を利用したいのであれば、上記すべての条件を満たしている業者がよいでしょう。

安全なファクタリング会社を選択するための7つのポイントについて詳しく解説してきます。

償還請求権なし

ファクタリング会社を選択する際に最も重要なのは、償還請求なし(ノンリコース)で契約することです。

ファクタリングは売掛債権が万が一回収不能になった際に、その損失をファクタリング会社が負う、償還請求権なし(ノンリコース)で実施されるのが基本中の基本です。

ファクタリングが融資と比較して手数料がかなり高いのは、売掛債権の未回収リスクをファクタリング会社が負うことに対するリスクプレアムであると考えられています。

つまり、償還請求権あり(ウィズリコース)で万が一の場合にファクタリング会社がリスクを負わないファクタリングは手形割引と同じ仕組みであり、実質的な貸付です。

金融料は実質的な貸付を行う業者について、以下のように消費者に注意喚起を促しています。

ファクタリングとして行われ、契約書に「債権譲渡契約(売買契約)」であることが定められた取引であっても、経済的に貸付けと同様の機能を有していると思われるようなものについては、貸金業に該当するおそれがあります。

例えば、譲渡した債権の回収(集金)がファクタリング業者から売主に委託されており、売主が集金できなかった場合に、

○ 売主が債権を買い戻すこととされている

○ 売主自身の資金によりファクタリング業者に支払をしなければならないこととされている

などといったようなものについては、貸金業に該当するおそれがあります

引用:金融庁|ファクタリングの利用に関する注意喚起

実質的な貸付でありながら融資金利よりも高い手数料を設定している業者は、法外な利率で実質的な貸付をおこなう違法貸付=闇金と判断できます。

償還請求権あり(ウィズリコース)のファクタリングは闇金であると判断し、絶対に取引しないとともに、からなず償還請求権なし(ノンリコース)のファクタリングを契約するようにしてください。

手数料が相場の範囲内

ファクタリング業者を選択する際には、手数料が相場の範囲内であることも非常に重要になります。

ファクタリングの手数料相場は2社間と3社間それぞれ、次のようになっています。

- 2社間ファクタリング:5%〜20%程度

- 3社間ファクタリング:1%〜8%程度

基本的に上記の手数料を相場を超えるファクタリング業者は法外な手数料を設定する違法な業者と考えてよいでしょう。

金融庁は法外な手数料を設定する業者を「偽装ファクタリング」と断じ、次のように注意喚起をおこなっています。

ファクタリング業者から受け取る金銭(債権の買取代金)が、債権額に比べて著しく低額である

といったケースは、偽装ファクタリングの疑いがありますので、ヤミ金融を利用しないよう、十分注意してください。

引用:金融庁|ファクタリングの利用に関する注意喚起

契約する前に、必ずファクタリングの手数料が相場の範囲内であることを確認し、相場を超える手数料を設定する業者とは絶対に取引しないでください。

法人が実在している

ファクタリング会社の運営業者が実在する法人かどうかという点も非常に重要です。

悪徳業者や違法業者はホームページに実在しない法人の名称を記載して、安全な業者を偽装しているケースが少なくないためです。

そのため、ホームページ記載に法人が本当に実在するかどうかの確認は非常に重要になります。

法人が実在するかどうかは、国税庁の法人番号公表サイトで簡単に調べることができます。

名前を聞いたことがない業者と初めて取引する前に、その法人が実在するかどうかを必ず調べるようにしてください。

利用者の口コミに問題がない

申し込みを検討しているファクタリング会社の口コミに問題がないことをインターネットで確認した上で申し込みをおこないましょう。

一般的に、ファクタリング会社の口コミはあまり良いものでないことが多いですが、それでも「手数料が表記されたものよりも高かった」「最短即日と明記されているが実際には2週間の時間がかかった」などの具体的な口コミがある会社は避けた方がよいでしょう。

今の世の中は、悪い対応をした場合には、高い確率で口コミに残ってしまいます。

そのため、初めて取引する業者へ申し込む前には、必ずその業者の口コミを調べて、口コミが問題ないレベルのものであることを確認しましょう。

担当者の対応がよい

ファクタリング会社の担当者の対応がよいものであると感じたかどうかも重要な判断ポイントです。

基本的に優良企業と呼ばれる業者は担当者の対応にも問題はありません。

反対に悪徳業者の担当者は対応や言葉遣いが悪いことも多いので、対応がよいと感じられる業者と取引した方が無難です。

また、担当者との相性も大切です。

ファクタリングは「銀行融資の審査に落ちてしまった」「急いでお金が必要」などの差し迫った場面で利用されることが多くなっています。

企業にとって大変な場面で、担当者との相性が悪ければ、意思疎通が図れずに、必要なタイミングで必要な資金調達ができない可能性があります。

また、企業の資金繰りや財務状況というセンシティブな問題を相談できる相手と相性がよいに越したことはありません。

担当者の対応や担当者との相性がよいと感じれられるファクタリング会社と契約した方がよいでしょう。

固定電話やフリーダイヤルが用意されている

固定電話が用意されているファクタリング会社と取引した方がよいでしょう。

悪徳業者や違法業者は足がつくことを避けるために、固定電話を持たず、電話番号が携帯番号だけというケースが多々あります。

さらに、フリーダイヤルが用意されているファクリング会社の方がより安心感が高まります。

フリーダイヤルを取得するには固定電話が必要で、審査も受ける必要があるためです。

固定電話やフリーダイヤルが用意しているファクタリング会社を利用するようにしてください。

手数料の表記がある

ファクタリング会社のホームページに手数料の表記がある業者を選択しましょう。

ファクタリングの手数料は法律によって上限などが決められていないため、悪徳業者や違法業者の中には20%を超えるような高額な手数料する業者が存在するのも事実です。

そして、そのような悪徳業者・違法業者の多くはホームページに手数料を明記していません。

つまり、手数料の表記がない悪徳業者に申し込んでしまうと、非常に高額な手数料を要求されるリスクがあります。

必ずホームページに手数料の上限の表記があるファクタリング会社を選択しましょう。

初めてのファクタリングにおすすめの業者10選

ファクタリングは業者の安全性を自分で見極め、コストが高くならないよう低い手数料の業者を選択する必要があります。

初めてファクタリングを利用する方も安心して活用できるおすすめ業者は以下の10社です。

- ベストファクター

- OLTA

- ラボル

- ペイトナーファクタリング

- PAYTODAY

- ビートレーディング

- フリーナンス

- 日本中小企業金融サポート機構

- 電子請求書早払い

- トップマネジメント

それぞれのファクタリング会社の特徴やスペックを解説していきます。

ベストファクター

| 取り扱いサービス | 2社間 3社間 |

|---|---|

| 契約方式 | 対面 |

| 手数料 | 2%〜 |

| 入金スピード | 最短即日 |

| 買取限度額 | 下限上限なし |

弊社ベストファクターは、償還請求権なし、2%〜の手数料でファクタリングをご提供させていただいております。

弊社はお客様との対話を重視させていただいており、契約の際には必ず面談を実施しております。

審査の際には、まずはお客様の財務コンサルティングを行い、お客様の財務状況から「どのような資金調達のオプションがあるか」を検討し、ファクタリングがベストな資金調達手段であると判断できた場合のみファクタリングをご提案させていただきます。

無理にファクタリングをすすめるようなことは致しません。

また、弊社は受注段階で取引先から発行された注文書を買い取る「注文書ファクタリング」を取り扱うベストペイというサービスも実施しております。

大口の受注があっても増加運転資金を容易に用意できるサービスですので、ぜひお気軽にご利用ください。

また、弊社への訪問が難しいお客様には、弊社の職員による出張もおこなっております。こちらもぜひお気軽のお申し付けください。

OLTA

| 取り扱いサービス | 2社間 |

|---|---|

| 契約方式 | オンライン |

| 手数料 | 2%〜9% |

| 入金スピード | 最短即日 |

| 買取限度額 | 下限上限なし |

OLTAはオンライン完結型のファクタリング会社として、日本で最初にオンライン完結型のファクタリングを始めた会社です。

請求書のアップロードから24時間以内に審査回答があり、そのまま最短即日で入金を受けられます。

店舗を持たずに効率的な経営をおこなっているため、上限9%という非常に低い手数料でファクタリングを利用できます。

OLTAは初めてオンライン完結型のファクタリングを広めた会社として非常に高い注目を集め、大手企業やベンチャーキャピタルから多額の出資を受けています。

今や資本金44億円を超える巨大な企業です。

また、全国の銀行と提携し、銀行の顧客に対してもファクタリングを販売しています。

手数料が低く入金までスムーズであることに加え、運営会社の信用度が非常に高いファクタリング会社です。

ラボル

| 取り扱いサービス | 2社間 |

|---|---|

| 契約方式 | オンライン |

| 手数料 | 10% |

| 入金スピード | 最短60分 |

| 買取限度額 | 1万円〜上限なし |

ラボルは対応力に最も優れたファクタリング会社で、最短60分入金に24時間365日対応している点が特徴です。土日祝日でも早朝から深夜までいつでも資金調達できるため、緊急時には圧倒的に活用できるファクタリング会社です。

借入やキャッシングも含めて、新規で深夜や早朝に資金調達できる方法はほとんどないため、ラボルは緊急時の資金調達手段として頭に入れておいて損はないでしょう。

また、ラボルは1万円から上限なしで利用できるため、個人事業主やフリーランスから中堅以上の企業まで幅広く利用できます。

運営会社の株式会社ラボルは東証プライム上場企業である株式会社セレスの完全子会社ですので、実質的に上場企業が運営しているファクタリングサービスです。

安心できる業者でファクタリングを利用したいという方にラボルはおすすめです。

ペイトナーファクタリング

| 取り扱いサービス | 2社間 |

|---|---|

| 契約方式 | オンライン |

| 手数料 | 10% |

| 入金スピード | 最短10分 |

| 買取限度額 | 〜100万円 (初回25万円迄から徐々に拡大) |

ペイトナーファクタリングは入金スピードが最も早いことで知られているオンライン完結型のファクタリングサービスです。

申込から入金まで最短10分というスピードですので、大手消費者金融よりも早いスピードで入金できる可能性があるため「とにかく急いで数万円必要」という場合に活用できます。

あらかじめアカウントを作成しておけば、請求書のアップロードから最短10分で入金を受けられます。

また、手数料も10%固定ですので、法外な手数料を請求されるような心配はありません。

なお、ペイトナーファクタリングは個人事業主に対する請求書を売却できる唯一のファクタリング会社です。個人事業主宛の請求書を資金化したい方は、ペイトナーファクタリング一択でしょう。

ペイトナーファクタリングは買取限度額が100万円(初回は25万円)とかなり少ない点に注意しなければなりません。

売上規模が大きく数百万円規模の売掛債権の買取を希望する方は活用できないので、ペイトナーファクタリングは売上規模の小さな個人事業主やフリーランス向けのファクタリング会社であると認識しておきましょう。

PAYTODAY

| 取り扱いサービス | 2社間 |

|---|---|

| 契約方式 | オンライン |

| 手数料 | 1%〜9.5% |

| 入金スピード | 最短30分 |

| 買取限度額 | 10万円〜上限なし |

PATYTODAYはAIファクタリングという名称でオンライン完結型のファクタリングサービスを展開しています。

その名の通り、審査は全てシステム化されており、申込から入金まで最短30分で完結し、業界最速水準のスピードを誇っています。

また、手数料の上限は9.5%と業界最低水準であり、入金スピードとコストの低さの双方を兼ね備えた優良ファクタリング会社です。

サービス開始から1年半で買取金額は50億円を突破し、現在は100億円を超えています。

多くの人が利用しているサービスですので、初めてファクタリングを利用する方に、PAYTODAYはおすすめです。

ビートレーディング

| 取り扱いサービス | 2社間 3社間 |

|---|---|

| 契約方式 | 対面・オンライン |

| 手数料 | 2社間:4%~12% 3社間:2%~9% |

| 入金スピード | 最短2時間 |

| 買取限度額 | 下限上限なし |

ビートレーディングは独立系の店舗型ファクタリング会社として、豊富な実績と規模を誇るファクタリング会社です。

2024年3月時点で、累計取引社数は5.8万社を超えて、累計買取実績は1,300億円を超えています。

店舗型ファクタリング会社としてなので、東京・仙台・名古屋・大阪・福岡に店舗を構えており、全国屈指の規模だといえるでしょう。

店頭ではファクタリングの相談の他、担当者の専門性が高いため、審査の際には財務コンサルティングを受けることができ、資金調達だけでなく資金繰り全体の改善を図れます。

店舗型のファクタリング会社ですが、オンライン完結型のファクタリングにも力を入れており、オンラインであれば最短2時間で日本全国から契約可能です。

顧客との契約は弁護士ドットコム監修のクラウドサインで、顧客情報の管理はSalesforceでおこなうため、個人情報管理も徹底しています。

運営業者の信頼と実績、入金スピード、情報管理などあらゆる点で優れたファクタリング会社です。

フリーナンス

| 取り扱いサービス | 2社間 |

|---|---|

| 契約方式 | オンライン |

| 手数料 | 2%〜10% |

| 入金スピード | 最短即日 |

| 買取限度額 | 〜1,000万円 |

フリーナンスはGMOグループのGMOクリエイターズネットワークが運営するフリーランスや個人事業主向けのサービスです。

フリーランスや個人事業主のビジネスに役立つさまざまなサービスを提供しており、その中の1つに2社間ファクタリングサービスである「即日払い」があります。

フリーナンス「即日払い」は事前にアカウントを作成しておけば、請求書のアップロードから最短30分で審査が完了し即日入金を受けられます。

また、上限手数料は10%と低めですが、利用すればするほど信用度が向上していくため、継続利用でどんどん手数料が低くなる可能性のあるファクタリングサービスです。

フリーナンスが取り扱っているサービスはファクタリング以外にも以下のようなものがあります。

| 即日払い | 2社間ファクタリング |

|---|---|

| あんしん補償 | 業務上生じた賠償責任を補償 |

| フリーナンス口座 | 個人名ではなく屋号やペンネームで口座作成できる |

| バーチャルオフィス | 月額780円で銀座と福岡のバーチャルオフィスを利用可能 |

あんしん補償は業務上生じた損害賠償責任などを無料で補償してくれますし、フリーナンス口座は無料で屋号やペンネームの口座を保有できます。

ファクタリングを利用しなくても、無料で享受できるサービスが多いため、アカウントだけを作成しておいて損はないでしょう。

日本中小企業金融サポート機構

| 取り扱いサービス | 2社間・3社間 |

|---|---|

| 契約方式 | 対面・オンライン |

| 手数料 | 1.5%〜10% |

| 入金スピード | 最短3時間 |

| 買取限度額 | 下限・上限なし |

日本中小企業金融サポート機構はコンサル機能が高いファクタリング会社です。

国が中小企業支援の専門家として認定する「認定経営革新等支援機関」として登録されており、専門的な視点から経営改善、資金繰り改善、補助金申請などのサポートを受けられます。

また、法人形態が一般社団法人という非営利法人ですので、手数料も低くなっています。

以前は店頭か郵送でしか契約できませんでしたが、今はFACTORUというサービスを展開しておりオンライン完結にもかなり力を入れています。

FACTORUはAI審査を導入しているので、審査時間が非常に短く、最短10分で審査が完了し、最短40分で資金調達できます。日本中小企業金融サポート機構は入金スピードにもかなり優れた優良ファクタリング会社だといえるでしょう。

高い専門性があり、低い手数料で資金調達できるファクタリング会社を探している方に、日本中小企業金融サポート機構のファクタリングは活用できます。

電子請求書早払い

| 取り扱いサービス | 2社間 |

|---|---|

| 契約方式 | オンライン |

| 手数料 | 1%〜6% |

| 入金スピード | 最短2営業日 |

| 買取限度額 | 〜1億円 |

電子請求書早払いは、2社間ファクタリングの中で、最も低い手数料で利用できるファクタリングサービスです。

2社間ファクタリングでありながら上限手数料6%は業界最低の手数料です。

運営しているのはインフォマートとGMOペイメントゲートウェイという2つの東証プライム上場企業ですので、運営会社の安全性という点で、圧倒的な信頼感があります。

手数料が低い分、審査はかなり時間をかけて厳格におこないます。

そのため、申込から入金までは最短2営業日、初回は最短5営業日必要になるため、時間に余裕をもって申し込みをしてください。

なお、電子請求書早払いを利用できるのは法人のみとなっています。個人事業主やフリーランスは利用できないため注意しましょう。

トップマネジメント

| 取り扱いサービス | 2社間・3社間・注文書 |

|---|---|

| 契約方式 | 対面・オンライン |

| 手数料 | 2社間ファクタリング:3.5%~12.5% 3社間ファクタリング:0.5%〜3.5% 注文書ファクタリング:3.5%~12.5% ゼロファク:3.5%~12.5% 電ふぁく:1.8%~8.0% |

| 入金スピード | 最短即日 |

| 買取限度額 | 下限上限なし |

トップマネジメントは店舗型のファクタリング会社として実績と信頼を誇る老舗ファクタリング会社です。

創業15年、累計取引社数5.5万社、東京商工会議所会員と、ファクタリング会社としては信頼度が高いことがわかります。

取り扱っているファクタリングの種類が豊富で、通常の請求書ファクタリングに加えて注文書ファクタリングなどさまざまな買取を実施しています。中でも「電ふぁく」は買取代金の入金口座をトップマネジメントが管理できる利用者名義の口座とすることによって、2社間ファクタリングでありながら低い手数料で利用できる2.5社間ファクタリングです。

上限8%という非常に低い手数料で利用できる点は大きなメリットです。

売掛債権を活用したさまざまな資金調達方法を提案してくれ、コンサル機能も充実している会社ですので、気軽に相談してみましょう。

ファクタリングのメリットとデメリット

売掛金を早期に資金化できるファクタリングですが、メリットとデメリットも多いので注意が必要です。

ファクタリングのメリットとデメリットは以下のとおりです。

ファクタリングのメリット

ファクタリングには次のようなメリットがあります。

- 売掛先企業の信用で資金調達できる

- 最短即日で資金調達できる

- 負債として貸借対照表に計上されない

- 売掛先企業に知られない

- 売掛債権の未回収リスクを排除できる

- 担保や保証人などは必要ない

- 税金滞納があっても資金調達できる

ファクタリングはとにかく融資とは異なる審査を受けることができ、融資よりも低いコストで資金調達できます。

ファクタリングのメリットについて詳しく見ていきましょう。

売掛先企業の信用で資金調達できる

ファクタリングの審査で重視されるのは「売掛金の信用」です。簡単にいえば、売掛金が期日通りに支払われるかどうかという点が重視されるので、自社の信用は審査ではそれほど重要ではありません。

赤字や債務超過で融資審査に通過できない企業でも、ファクタリングであれば売掛先企業の信用に問題さえなければ審査に通過できる可能性があります。

ファクタリングは自社ではなく、売掛先企業の信用で審査を受けられるので、融資審査に落ちた企業でも資金調達できる可能性があります。企業にとっては資金調達チャネルが1つ増えるということなので、すぐに利用する予定がない経営者の方も、「ファクタリングという資金調達方法がある」ということを頭に入れておいて損はないでしょう。

最短即日で資金調達できる

2社間ファクタリングは最短即日で資金調達が可能です。

申込日当日に資金調達できるので、「どうしても今日お金が必要」という緊急時にも活用できます。

銀行融資の場合は申込から資金調達まで2週間〜3週間程度、日本政策金融公庫であれば1ヶ月程度の時間がかかります。

そのため、融資では緊急時に資金が間に合いません。

ファクタリングであれば最短即日資金調達できるので、「今日お金を用意しないと、手形が不渡りになってします」「従業員の給料支払いに遅れるわけにいかない」などの緊急時に活用できます。

なお、3社間ファクタリングは申込から入金まで1〜2週間程度かかってしまうので注意しましょう。

負債として貸借対照表に計上されない

ファクタリングは会計上、資産と資産の交換です。

売掛金という資産を売却して、現金預金という資産と交換しているだけなので、資金調達しても負債が増えることはありません。

融資で資金調達した場合は、負債が増えてしまいます。

負債が増えると自己資本比率が低下し、負債の分だけ貸借対照表が大きくなるので、自社に対する外部からの評価が下落する可能性があります。

ファクタリングは負債を増やさずに資金調達できるので、外部からの評価を下落させず、メインバンクに知られず資金調達したい方におすすめです。

売掛先企業に知られない

2社間ファクタリングであれば、ファクタリングを利用しても売掛先企業に知られる心配はありません。

取引先の中には、ファクタリングを利用したことを知ると「業況や資金繰りが悪い企業」と、自社をネガティブに評価し、取引量の縮小等、今後の取引に悪影響を及ぼす可能性があります。

2社間ファクタリングは売掛先企業に知らせずに契約するので、ファクタリングを利用しても売掛先企業に知られるような心配がない点はメリットです。

なお、3社間ファクタリングは契約時に売掛先企業の同意が必要になるので注意しましょう。

売掛債権の未回収リスクを排除できる

ファクタリングは売掛債権が万が一回収不能になっても、その損失を負う必要がありません。

ファクタリングは償還請求権なし(ノンリコース)で契約されるためです。

償還請求権とは、万が一ファクタリング後に売掛債権が回収不能になった場合、元の所有者(ファクタリング利用者)に対して、ファクタリング会社が損失の補填や売掛債権の買い戻しを要求する権利のことです。

ファクタリングは「償還請求権なし(ノンリコース)」で実施されるのが基本中の基本なので、もしもファクタリング後に売掛金が未回収になっても、利用者にその責任が及ぶことはありません。

売掛金には未回収リスクがつきまとい、未回収になってしまった金額が大きな場合には、連鎖倒産に至ってしまう可能性があります。

しかし、ファクタリングは償還請求権なしで契約されるので、もしもの場合に利用者に責任が及ぶ心配は皆無です。

担保や保証人などは必要ない

ファクタリングでは担保や保証人を用意する必要がありません。

信用力に問題がない売掛金さえ用意できれば、どんな事業者でも資金調達が可能です。

融資では有力な担保を用意できる企業の方が審査が有利になるので、資産が多い企業ほど有利に融資審査を進めることができるという特徴があります。

しかし、ファクタリングは担保や保証人が要求されることはないので、資産がない企業も資産がある企業と平等に審査を受けられます。

なお、ファクタリングなのに担保や保証人を要求する業者は、確実に闇金や悪徳業者なので、絶対に取引しないでください。

税金滞納があっても資金調達できる

ほとんどのファクタリングで税金滞納があっても資金調達できます。

基本的にファクタリング審査では、納税証明書の提出が必要ないので、税金滞納があるかどうかすら確認していません。

一方、銀行や日本政策金融公庫の融資審査では、ほぼ確実に納税証明書の提出を求められるので、税金滞納があったら融資を受けることが不可能です。

ファクタリングは税金滞納があっても資金調達できる非常に貴重な手段です。

もしも税金を滞納してしまったら、まずファクタリングで資金調達し、そのお金で税金滞納を解消し、その後に金利の低い銀行や日本政策金融公庫で融資を受けるという順番で、ファクタリングを活用するとよいでしょう。

ファクタリングのデメリット

ファクタリングは最短即日で売掛先企業の信用で資金調達できるなど、数多くのメリットがあります。が。

しかし、売掛金を早期に資金化できることは注意点も多いので、よく確認した上で利用しましょう。

ファクタリングは次のような点に注意して利用する必要があります。

- 継続的に利用すると手数料負担が膨大になる

- 本質的には資金繰りは改善しない

- 業者を間違えると闇金と取引するリスクがある

- 業者によって入金スピードは異なる

ファクタリングはしっかりと考えて利用しないと、リスクが大きな商品です。

ファクタリング利用時の4つの注意点について詳しく解説していきます。

継続的に利用すると手数料負担が膨大になる

ファクタリングは手数料負担が融資などと比較してかなり高額です。

2社間ファクタリングの手数料相場は5%〜20%程度で、手数料が比較的低いとされるオンライン完結型で10%前後です。

ファクタリングの手数料率は年利ではないので、たったの1〜2ヶ月資金調達するだけでも売掛債権金額の10%前後もの金額が手数料として必要になります。つまり、ファクタリングの手数料は年利に換算すると、60%〜120%程度もの高額となってしまうということです。毎月のように利用すると、売却する売掛債権の金額を超える金額を手数料として支払うことになるので、ファクタリングを継続的に利用するのはおすすめできません。

融資の金利は年利で1%〜4%程度なので、ファクタリングは融資の100倍ほどの資金調達コストになることをよく認識し、利用するタイミングは慎重に考えるようにしてください。

本質的には資金繰りは改善しない

ファクタリングでは本質的に資金繰りは改善しません。

ファクタリングは将来の一定期日になると入金される売掛金を売却し、前倒しで代金を受け取っているだけです。

つまり、当初の入金期日になると、ファクタリングを利用したことによって予定されていた入金がないので、再び資金繰りが苦しくなることが予想されます。

ここで再びファクタリングを利用してしまったら、ファクタリングから抜け出すことができず、延々と高額な手数料を負担し続けなければなりません。

ファクタリングを利用しても本質的に資金繰りは改善しないことをよく認識し、ファクタリングで調達したお金が手元にあるうちに、銀行から長期借入金を調達するとか、経営改善を図るなどの方法でファクタリングに慢性的に依存しないよう注意しましょう。

業者を間違えると闇金と取引するリスクがある

ファクタリングを利用する際には業者選びが非常に重要です。

ファクタリング業を営むには免許や許認可や登録が一切不要なので、業者の中には法外な手数料を設定する違法業者・悪徳業者が混在しています。

そのため、安全な業者と取引しなければ、法外な手数料を設定する悪徳業者や、実質的な貸付を無登録でおこなう違法業者などと取引してしまうおそれがあります。

- 手数料が20%以下

- 償還請求権なし

これら2つをクリアした業者と取引するようにしてください。

特に、ファクタリングは、償還請求権なし(ノンリコース)で取引されるのが基本です。

償還請求権あり(ウィズリコース)の業者は闇金の可能性が非常に高いので、絶対に取引しないでください。

業者によって入金スピードは異なる

ファクタリングは業者によって入金スピードが異なります。

急いで資金調達したい方は、最短即日で入金できるファクタリング会社選択しましょう。

「どうしても今日、お金が必要」という方は、入金までの日数がかかる業者を選択してしまうと、資金が必要なタイミングで間に合わない可能性があります。急いでいる方は特に「自分がお金が必要なタイミングで間に合うか」という点を必ず確認するようにしてください。

また、「最短即日」と謳っている業者でも、契約手続きに来店が必要になり、即日資金調達できるのは当日中に来店できる人だけというケースも多いので、急いでいる方は契約方法も確認するようにしてください。

売掛金とファクタリングについてよくある質問

売掛金とファクタリングについてよくある質問は次のとおりです。

- でんさいファクタリングとはなんですか?

- 売掛債権と売掛金は違うものですか?

- 期日が過ぎた売掛金をファクタリングできますか?

- 個人に対する売掛金はファクタリングできますか?

- ファクタリングが「やばい」「違法」と言われる理由はなんですか?

でんさいファクタリングとはなんですか?

でんさいファクタリングとは、でんさいを金融機関やファクタリング会社へ売却して早期に資金化する方法です。

銀行などで売却する場合には、でんさい割引ということもあります。

でんさいは、本来であれば、売掛金と同じように期日になるまで現金化できない資産です。

しかし、でんさいファクタリングやでんさい割引を利用することで、入金期日になる前に、早期に資金化することが可能です。

ファクタリングは、売掛金をファクタリング会社へ売却して早期資金化する資金調達方法ですが、でんさいファクタリングはでんさいをファクタリング業者等へ売却して早期に資金化する方法です。

どちらも、売掛債権を売却して早期資金調達するという点で共通しています。

売掛債権と売掛金は違うものですか?

売掛債権とは、事業者が顧客に対して商品やサービスを販売した際に、取引先から代金を後払いで受け取る権利のことです。

具体的には、受取手形、売掛金、でんさいなどが該当します。

つまり、売掛金は売掛債権の1つです。

受取手形を早期資金化する方法を手形割引、でんさいを早期資金化する方法をでんさい割引やでんさいファクタリングなどというので、基本的にファクタリングは売掛金のみを売却する資金調達方法です。

従って、ファクタリングでは売掛金や売掛債権どちらの言葉を使っても間違いではないでしょう。

期日が過ぎた売掛金をファクタリングできますか?

期日が過ぎた売掛金はファクタリングできません。

ファクタリングでファクタリング会社が買い取るのは期日が到来していない正常な売掛金だけです。

期日を過ぎた売掛金は不良債権ですので、不良債権を買い取ってもらいたい場合には、サービサーへ依頼しましょう。

個人に対する売掛金はファクタリングできますか?

個人に対する売掛金は基本的にファクタリングできません。

これは売掛先が一般個人ではなく、個人事業主やフリーランスなどの個人の事業者であっても同じです。

ファクタリングで売却できる売掛債権は基本的に法人に対するものだけとなっています。

なお、ペイトナーファクタリングだけは主要ファクタリング会社の中で唯一個人事業主やフリーランスに対する売掛債権を売却できるので、希望する方は相談してみましょう。

一般個人に対する債権はファクタリングで売却することはできないので注意してください。

ファクタリングが「やばい」「違法」と言われる理由はなんですか?

ファクタリングが「やばい」とか「違法」などとネガティブに言われることが多いのは、ファクタリング業者の中に違法業者、悪徳業者が混じっていることと、法律的な立ち位置がグレーだからだと考えられます。

- 債権の回収を業としておこなうことは弁護士法違反ではないか?

- 実質的には貸付と同じなのに貸金業者登録をおこなっていないのは貸金業法違反ではないか?

などと、ファクタリングについて「違法行為」と主張している人がいるのは事実です。

しかし、手数料が相場の範囲内で、償還請求権なしで取り扱われるファクタリングは、弁護士法にも貸金業法にも違反していません。

国もファクタリングの存在を認めていますし、保証ファクタリングについては、国が利用を推奨しているほどです。

ファクタリングは業者選びがとても重要なので、手数料が相場の範囲内で償還請求権なしの安心安全に利用できる業者を選択し、安心安全に利用してください。

売掛金でお困りなら、ベストファクターへご相談ください

売掛金の入金日を待たず、前もってファクタリングを利用して換金することには、多くのメリットがあります。ファクタリングを提供する企業は多数ありますが、ベストファクターでは迅速かつ多くの金額をお渡しできるサービスをご提供し、あわせて御社の経営改善のためのアドバイスもさせて頂くことが可能です。

ベストファクターでは申し込みの後、即日で審査を行うことができます。審査は売掛金に関するものとなりますから、御社が赤字であってもファクタリングをご利用頂けます。

また最短で、申し込み当日の入金も可能です。このため、資金調達を急ぎたいというご要望にもお応えできます。

ベストファクターの手数料率は2%からとなっており、他社と比べてより多くの金額をお渡しすることができます。

また2社間ファクタリングのみを取り扱っていますので、売掛先に通知を行うことはなく、御社との秘密は守られます。

加えて、債権譲渡の登記を省略することも可能ですから、手数料の節約にもつながります。

ファクタリングをご利用された企業様には財務コンサルティングサービスの利用により、資金繰りの改善もアドバイスさせていただきます。

このようにベストファクターのファクタリングをご利用頂くことで、御社の経営にさまざまなメリットが得られます。売掛金のことで少しでもお困りの企業様は、ご相談だけでも承ります。まずはお気軽に、ベストファクターへご連絡ください。