この記事は約12分で読めます。

ファクタリングサービスには2社間と3社間があり、「最短即日の資金調達」以外にもさまざまなメリットがあります。

こんにちは、ベストファクターの四ツ柳と申します。

ファクタリングサービスは「債権譲渡による資金調達方法」として知られていますが、ファクタリング会社のサービスは売掛金の現金化だけではありません。

今回はファクタリングサービスについての基礎知識の解説に加えて、資金調達以外のファクタリングサービスの活用方法をお伝えいたします。

記事の目次

ファクタリングサービスとは

ファクタリングサービスとは、企業が保有している回収前の売掛債権(売上債権)をファクタリング会社が買い取り、現金化する資金調達法です。

赤字決算や債務超過、リスケなど銀行から借入を断られた方でも信用力の高い売掛債権があれば、ファクタリングで最短即日の現金調達ができます。

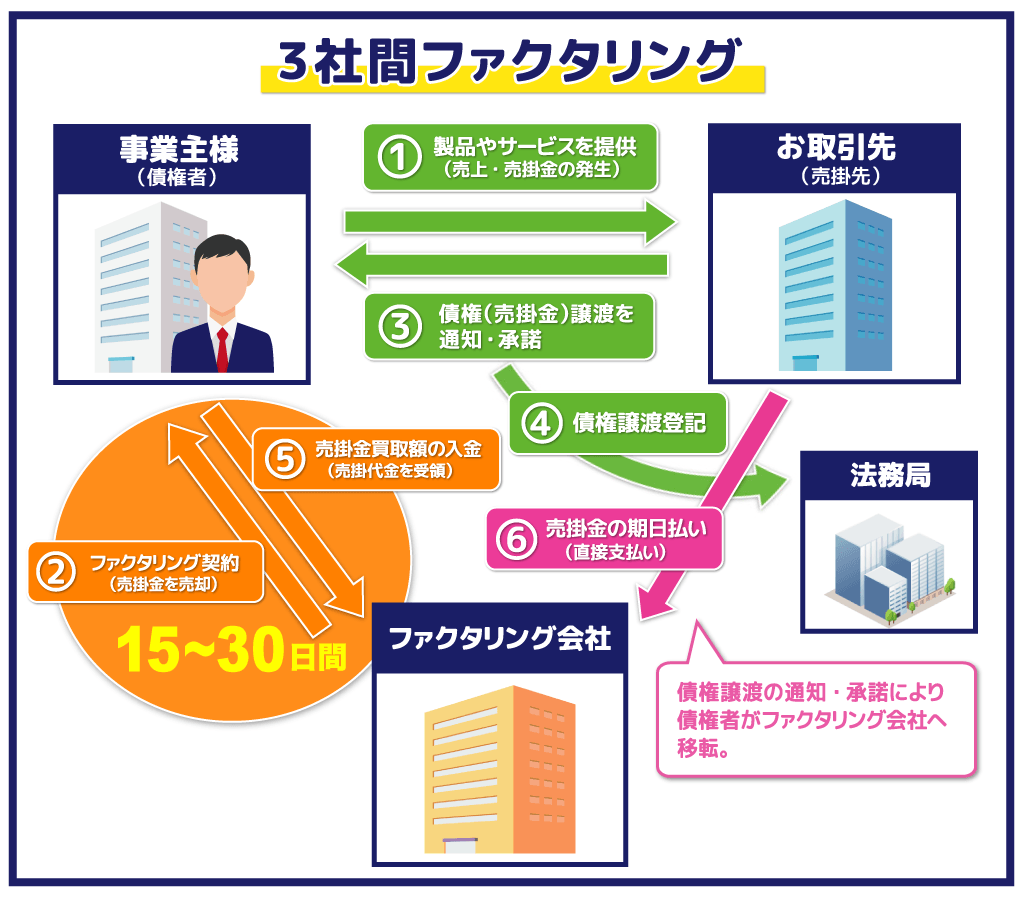

売掛債権を買い取るファクタリングには「3社間ファクタリング」と「2社間ファクタリング」があり、それぞれ手続き方法やメリット・デメリットに違いがあります。

3社間ファクタリング

3社間ファクタリングは取引の主体が「債権者(お客様)」「売掛先」「ファクタリング会社」のファクタリングサービスです。

審査の前に売掛先への通知・承諾が必要となるため、債権者は売掛先に債権譲渡の旨を通知し、承諾を得て同意書、承諾書へ署名・捺印をしてもらいます。

同意、承諾が得られたらファクタリング会社は審査をして、問題がなければ債権者とファクタリング会社で債権譲渡契約を結びます。

3社間ファクタリングは、主にメガバンクや大手総合リース企業の系列にある大手ファクタリング会社がサービスを提供しています。

3社間ファクタリングのメリット

- 手数料が比較的低い

- 債権の回収はファクタリング会社が行う

3社間ファクタリングの手数料相場は1%~5%で、2社間ファクタリングよりも低い手数料で現金化ができます。

また、債権がファクタリング会社に移行するため、回収はお客様に代わってファクタリング会社が行います。

売掛先企業からの入金管理や未入金の際の督促などはファクタリング会社がおこなうので、3社間ファクタリングは売掛金回収業務のアウトソーシングをおこなうことができます。

売掛金管理は入金確認や督促など、経理業務にとって大きな事務的負担になりますが、3社間ファクタリングであれば、このような面倒な業務をアウトソーシング化できるのは大きなメリットです。

3社間ファクタリングのデメリット

- 売掛先への通知・同意が必要

- 資金調達までに時間がかかる

3社間ファクタリングは債権譲渡について売掛先への通知・同意が必要となりますが、中小企業にとっては非常にハードルの高いプロセスです。

債権譲渡で資金調達を計画しているという事実は、売掛先に「あの取引先は資金繰りに困っているのか」というネガティブなイメージを与えることになります。

場合によっては同意が得られないだけでなく、将来的な取引の見直しを迫られるリスクもあります。

さらに、売掛先が意思表示を保留すればそれだけファクタリングの契約が先延ばしになるため、一刻も早い資金調達が必要な方にはおすすめできません。

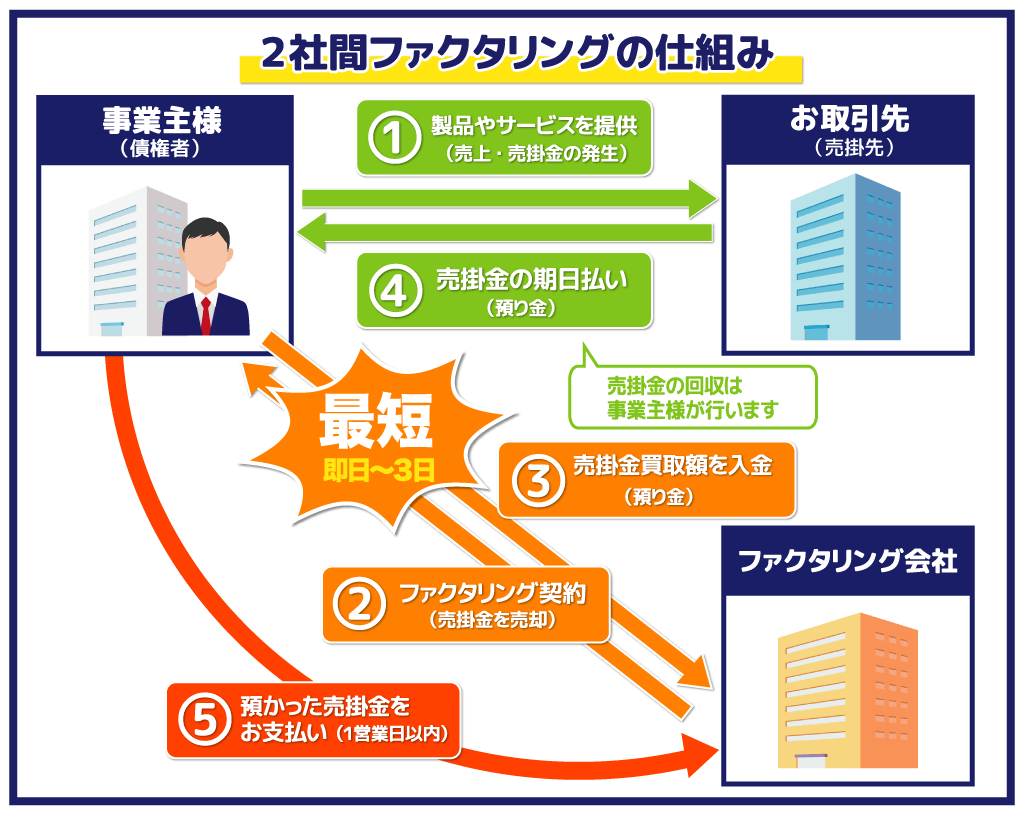

2社間ファクタリング

2社間ファクタリングは取引の主体が「債権者(お客様)」と「ファクタリング会社」のファクタリングサービスです。

売掛先への通知・承諾が不要なため、債権者は売掛先に知られること無くファクタリングの契約を結ぶことができます。

2社間ファクタリングは弊社のような独立系ファクタリング会社が得意とするサービスで、秘密厳守で資金調達をしたい中小企業・個人事業主のお客様に選ばれています。

2社間ファクタリングのメリット

- 資金調達が早い

- 秘密厳守で資金調達ができる

- オンライン完結できる場合がある

2社間ファクタリングは「あらかじめ必要書類を揃えておく」「信用力の高い売掛金を売却する」といった諸条件をクリアすれば、最短即日で現金を取得できます。

さらに、債権譲渡登記が義務付けられていないため、売掛先はもちろん社内の従業員にも知られること無く資金調達ができます。

弊社は秘密厳守で資金調達がしたい中小企業のお客様に、最短即日の2社間ファクタリングを提供いたします。

さらに2社間ファクタリングは、ファクタリング会社と利用者様の2者だけの契約です。

そのため、双方が合意をすればすぐに契約締結ができるので、オンラインで契約完結することが可能です。

わざわざファクタリング会社の事務所を訪問し、面倒な契約手続きをする必要がないという点はメリットだといえるでしょう。

2社間ファクタリングのデメリット

- 手数料が比較的高い

2社間ファクタリングでは、債権者は期日どおり支払われた売掛金を1営業日以内にファクタリング会社に入金するというフローを経る必要があります。

この際、債権者の会社が受け取った売掛金を別の支払いに使ったり、入金前に口座振替で自動引落されたりするトラブルが少なくありません。

さらに売掛先が倒産してしまうと、ファクタリング会社は貸し倒れのリスクを負うことになります。

これらのファクタリング会社が負うリスクを考慮して、2社間ファクタリングの手数料は高めに設定されています。

ファクタリングサービスの特徴

ファクタリングサービスは融資などの他の資金調達方法と比較して以下のような特徴があります。

- 償還請求権なし

- 売掛先企業の信用で審査を受けられる

- 最短即日資金調達

- オンライン完結

- 決算書・確定申告書なしで資金調達可能

- 行政への届出・許認可不要

- 手数料が高い

非常に簡単に資金調達できる反面、手数料等は高いので慎重に業者選びをしなければなりません。

ファクタリングが他の資金調達方法と異なる点について詳しく解説していきます。

償還請求権なし

ファクタリングは償還請求権がありません。

償還請求権とは、売掛債権譲渡後に売掛債権が支払不能になった場合、その代金を元の債権保有者である売主へ請求する権利です。

ファクタリングは償還請求権なしで実施されるので、もしもファクタリング後に売掛債権が回収不能になっても、ファクタリング利用者には責任が及びません。

つまり、ファクタリングでは売掛債権の回収リスクも一緒に売却できます。

手形割引であれば、償還請求権ありで実施されるので、手形が不渡りになった場合には、利用企業にも責任が及びます。

しかしファクタリングは償還請求権なしで実施されるので、万が一の場合に急な支払義務を負うことがなく安心です。

売掛先企業の信用で審査を受けられる

ファクタリングは売掛先企業の信用で審査を受けられる点も大きなメリットです。

ファクタリングは売掛債権の売却ですので、期日に代金を支払う義務を負うのは売掛先企業です。

そのため、売掛先企業の信用に問題さえなければ、申込企業の信用とは無関係に資金調達できる可能性があります。

赤字や債務超過などの企業は銀行や日本政策金融公庫などから融資を受けることが難しいですし、代表者の個人信用情報がブラックの場合には、ビジネスローンの審査にすら通過できない場合があります。

しかしファクタリングであれば、このような理由で融資審査に通過できない人も、資金調達できる可能性があります。

融資を受けることができない際の、貴重な資金調達手段としてファクタリングは活用できるでしょう。

最短即日資金調達

2社間ファクタリングであれば、最短で即日の資金調達が可能です。

申込日当日に必要な資金の振込を受けることができるので、急に資金が必要になったときには活用できます。

特にオンライン完結型のファクタリングであれば1時間以内に資金調達できるところも多いので、消費者金融でカードローンを借りるよりも素早くお金を受け取れることもあります。

銀行融資であれば2週間〜3週間程度、日本政策金融公庫や制度融資であれば3週間〜1ヶ月程度の時間がかかることも珍しくありません。

ファクタリングは事業資金をスピーディーに調達できる数少ない手段の1つです。

急いで資金が必要になる場面は珍しくないため、緊急時の資金調達手段としてファクタリングは重宝します。

オンライン完結

ファクタリングの中にはオンラインで完結できる商品も多数あります。

このようなファクタリングは、インターネット上で申し込みをおこない、書類の提出も、契約書の締結も全てオンラインで完結するので、会社や自宅から一歩も外に出ることなく、ファクタリング契約も完了できます。

忙しい方や、近くにファクタリング会社のオフィスがない方も、インターネット回線さえあればファクタリングを利用できるので、より確実に必要なタイミングに資金調達できるでしょう。

銀行融資や日本政策金融公庫の融資ではほぼ確実に窓口へ訪問し、手書きで契約しなければならないことと比較すると、この点もファクタリングの特徴です。

決算書・確定申告書なしで資金調達可能

ファクタリングの中には、決算書や確定申告書不要で資金調達できる業者も多数あります。

必要書類が少ないので、すぐに申し込みができます。

また、決算書や確定申告書が不要ということは利用企業の業況は審査していないということであるため、赤字や債務超過でも売掛債権に問題さえなければ資金調達できる可能性が高いでしょう。

ビジネスローンの審査では決算書や確定申告書の提出が必須です。

そのため、創業間もなくで決算書・確定申告書を作成していない企業はビジネスローンを利用することができません。

ファクタリングであれば、決算書や確定申告書がない創業間もなくの企業でも資金調達できる可能性がある点も特徴です。

行政への届出・許認可不要

ファクタリング業を営むためには行政への届出や登録や許認可が一切不要です。

どんな企業でもファクタリング業を始められます。

そのため、ファクタリング業者の中には、法外な手数料を設定する業者や実質的な貸付をおこなう闇金なども混じっています。

安全な業者は利用者の自己責任が見つけなければならない点には注意が必要です。

ビジネスローンを取り扱う貸金業を営むためには「登録貸金業者」として、国や都道府県への届出が必要で、登録貸金業者はすぐに調べることができます。

そのため、ビジネスローンは安心できる業者は選ぶための客観的な指標がありますが、ファクタリングにはそのような指標がないので、悪徳業者は一定数混じっている可能性が高いと考えた方がよいでしょう。

届出や登録や許認可が一切不要で資金調達できてしまうという点はファクタリングのネガティブな特徴だと言えます。

手数料が高い

ファクタリングは融資と比較して手数料が高い点にも注意が必要です。

ファクタリングの手数料相場は2社間と3社間によって異なり、おおよそ以下のようになっています。

| ファクタリングの種類 | 手数料相場 |

|---|---|

| 2社間 | 5%〜15%程度 |

| 3社間 | 1%〜5%程度 |

ファクタリングの場合1ヶ月〜3ヶ月間だけ資金調達するだけで、上記の手数料が発生します。

例えば1ヶ月先が期日の売掛債権を手数料10%でファクタリングした場合、年利は10%×12ヶ月=120%にもなります。

一方、銀行や日本政策金融公庫で融資を受ける場合には2%前後で利用できます。

ファクタリングは融資の50倍〜100倍程度の資金調達コストが発生する点には注意しましょう。

これは、ファクタリングは売却によって売掛債権の回収リスクも売却しているためと考えられています。

ファクタリングは「償還請求権なし」で利用されるというメリットがある反面、手数料が高いというデメリットもあるのでメリットデメリットを理解した上で適切に活用することが重要です。

ファクタリングサービスを活用するメリット

資金調達には銀行融資や株式発行などさまざまな方法がありますが、他の資金調達方法と比べてファクタリングにはどのようなメリットがあるのでしょうか?

主なメリットとしては以下のようなものがあります。

- 最短即日の資金調達

- 貸し倒れリスクの回避

- 資金繰りの改善

ファクタリングは単に融資の代わりの資金調達方法というだけでなく、上記3点のようなメリットがあります。

ファクタリングを活用するメリット3つを詳しく解説していきます。

最短即日の資金調達

代表的な資金調達である銀行融資の場合、2期以上の決算書や事業計画書などさまざまな必要な書類を揃えることに加え、銀行と信用保証協会の厳しい審査を経る必要があります。

銀行融資の手間や時間を考えると、一刻を争う中小企業・個人事業主の方の資金調達にはあまり向いていないと言えるでしょう。

一方、ファクタリングサービスは最短即日で資金調達ができるスピード感がメリットです。

たとえば「月末の従業員の給料日までにまとまった資金が必要」というニーズにも応えることができます。

回収前の売掛金を保有しているのであれば、銀行で借り入れをするよりも、ファクタリングで即日現金化して事業資金に回すほうが得策な場合もあります。

貸し倒れのリスク回避

現在、ファクタリング会社が提供するファクタリングサービスの多くは、償還請求権の無いノンリコース契約です。

償還請求権(リコース)とは、ファクタリング会社が買い取った債権が売掛先の倒産などで回収できなかった場合、利用者に買取代金の全額返済を請求する権利のことです。

償還請求権が無いファクタリングは、譲渡した債権が売掛先の倒産で貸倒れとなった場合も、ファクタリング会社はお客様に返済を請求することはありません。

つまり、ファクタリングで債権を譲渡すれば、売掛先の倒産、貸し倒れのリスクを回避することができるということです。

資金繰りの改善

ファクタリング会社の中にはファクタリングサービスのみならず、さまざまなファイナンシャルサービスを付加しているところもあります。

たとえば資金調達先の紹介やバックオフィス業務代行、経営コンサルなど、お客様の会社の資金繰り改善のサポートです。

ファクタリングはあくまで資金調達手段のひとつに過ぎません。

会社にとって本当に大事なことは、現状の厳しい資金繰りを改善し、本来の業務にリソースを集中することです。

弊社でもファクタリングをご利用いただいたお客様に財務コンサルティングサービスを提供、資金繰りや事業の改善をサポートしています。

- ファクタリング|徹底解説!資金繰りに悩む事業者に最適な資金調達

ファクタリング会社を選ぶポイント

ファクタリング会社は数多く存在します。

そのため「どの業者を選択したらよいかわからない」という方も多いのではないでしょうか?

ファクタリング会社を選ぶ際には以下の5つのポイントを押さえましょう。

- 手数料は相場の範囲内か

- 必要なタイミングで資金調達できるか

- オンライン完結できるか

- 安全な業者か

- 調達可能額に問題はないか

ファクタリング会社を選択するための5つのポイントについて詳しく解説していきます。

手数料は相場の範囲内か

ファクタリングの際の設定される手数料が相場の範囲内かどうかは必ず確認してください。

ファクタリングの手数料相場は2社間であれば5%〜15%程度、3社間では1%〜5%程度です。

手数料は審査やファクタリング会社によって異なりますが、上記の相場を超えた手数料を設定する業者は少なくとも優良業者とは言えません。

ファクタリング会社の中には10%以下の手数料で利用できるところも多いため、相場を超える手数料を要求するファクタリング会社との取引は控えた方がよいでしょう。

融資のように手数料の上限が法律で決められているわけではなく、ルールがあるわけでもありません。

業者によって大きく手数料は異なるので、相場を超える手数料を設定する業者とは取引を控え、複数社から査定を取って、最も低い手数料を設定する業者と取引するようにしてください。

必要なタイミングで資金調達できるか

必要なタイミングで入金されるかどうかも重要なポイントです。

ファクタリング会社によって入金されるまでの時間が異なるためです。

例えば「どうしても今日お金が必要」という状況下では、必ず最短即日入金に対応しているファクタリング会社を選択しましょう。

「いつまでに資金が必要なのか」をあらかじめ明確にし、必要なタイミングで資金調達できるファクタリング会社を選びましょう。

なお、ファクタリング会社によっては土日も夜間も審査に対応している業者もあるので、休日や夜間に資金が必要な場合には、休日や夜間の審査を実施しているファクタリング会社を選択してください。

オンライン完結できるか

オンラインで契約完結できるファクタリング会社の方が、より確実に必要なタイミングで資金調達できるでしょう。

オンライン完結のファクタリングであれば、申し込みや契約のためにファクタリング会社の事務所まで訪問する時間がかからないためです。

地方に所在する企業などは契約のためにわざわざ東京のファクタリング会社の事務所まで訪問しなければならないケースも珍しくありません。

オンラン完結型であれば、会社がどこにあろうとスムーズに契約完結ができるため、地方の企業やファクタリング会社の事務所へ訪問する時間がない方におすすめです。

もちろん「契約は対面の方がいい」という方は対面型のファクタリング会社を選ぶことをおすすめしますが、特別対面にこだわりがない場合にあh、オンライン完結できるファクタリング会社を選択しておいた方が利便性は高いでしょう。

安全な業者か

ファクタリング業を営むには登録や届出や許認可不要で、どんな業者でも営業できるので、安全な業者かどうかを事前に確認して、安全だと判断できる場合のみ取引することが非常に重要です。

業者の安全性を確認するには以下のような方法があります。

- 登記されている法人

- 固定電話がある

- インターネット上の口コミに大きな問題がない

- 業界団体に加盟している

法人として登記されているかどうかは、国税庁の「法人番号公表サイト」で簡単に確認できます。

また悪徳業者は何かあったときにすぐに逃げられるように、電話番号が携帯番号のみというケースがよくあります。

そのため、固定電話の有無は必ず確認しましょう。

また、ファクタリング会社には次のような業界団体が存在します。

- 日本ファクタリング業協会

- ファクタリング事業推進協会

- 一般社団法人オンライン型ファクタリング協会

これらのファクタリング会社に加盟している業者は一定のルールを守って営業している可能性が高いため、業界団体に加盟しているファクタリング会社の方が安全性が高いといえます。

調達可能額に問題はないか

必要な金額を調達できるファクタリング会社かどうかも必ず確認しましょう。

ファクタリング会社によって買取可能額の下限金額と上限金額は異なります。

例えば50万円の売掛債権をファクタリングしたいのに、ファクタリング会社の買取額が100万円以上と決められている場合、そのファクタリング会社では50万円を調達できません。

反対に、200万円の売掛債権をファクタリングしたいのに、ファクタリング会社の買取可能額が100万円以下と決められている場合も同様です。

自社が売却したい額に対応したファクタリング会社であるとこを確認し、必要金額が調達できる業者を選びましょう。

初めての利用におすすめのファクタリング会社7選

「これからファクタリングを始める」という方におすすめのファクタリング会社は以下の7社です。

- ベストファクター

- OLTA

- ラボル

- FREENANCE(フリーナンス)

- ペイトナーファクタリング

- 電子請求書早払い

- 日本中小企業金融サポート機構

これらのファクタリング会社は運営会社がしっかりとした企業で、さらに手数料が安く、簡単に申し込めるので初めてファクタリングを利用する方も安心して利用できます。

始めての利用におすすめのファクタリング会社7社のスペックや特徴を詳しく解説していきます。

ベストファクター

| 取り扱いサービス | 2社間、3社間 |

|---|---|

| 契約方式 | 対面 |

| 手数料 | 2%〜 |

| 入金スピード | 最短即日 |

| 買取限度額 | 30万~ |

| 公式サイトURL | https://bestfactor.jp/ |

弊社ベストファクターは最短即日入金を実施しており、インターネット上の口コミでも多くのお客様からご好評をいただいております。

従業員はファクタリングの知識のみならず、財務全体の知識を有しているため、お申し込みや審査の際には、財務コンサルティングを同時に実施しています。

手数料は2%〜と低くなっており、30万円から買い取りを実施しているため、小規模事業者の方も安全に低コストでファクタリングを利用可能です。

なお、弊社はお客様と顔を合わせて契約することを重視しているため、契約には面談が必要になります。

地方の事業者の方は、弊社が出張して契約手続きをおこなうことも可能なので、ぜひお気軽にご相談ください。

また、弊社は業務に取り掛かる前に売掛先企業から発行される注文書の買取もおこなっております。

注文書買取は「BEST PAY」というサービスで実施しておりますので、受注の増加による増加運転資金などが足りないときには注文書買取をご利用ください。

OLTA(オルタ)

| 取り扱いサービス | 2社間 |

|---|---|

| 契約方式 | オンライン |

| 手数料 | 2~9% |

| 入金スピード | 最短1日 |

| 買取限度額 | 制限なし |

| 公式サイトURL | https://www.olta.co.jp/ |

OLTA(オルタ)はオンライン完結型のファクタリングを最初に世の中に広めたファクタリング会社です。

多くの大手企業が出資しており、資本金は44億円を超えるオンライン完結型のファクタリング会社としては最も大きな企業です。

請求書をアップロードするだけで審査を受けることができ、申込から入金までは最短1日です。

また、上限手数料は9%と業界最低水準となっており、手数料以外の費用を請求されることがないので安心です。

OLTAは多くの銀行と提携して、銀行の顧客に対してファクタリングを販売するスキームも確立しています。

信用を売りにする銀行が提携しているという点でもOLTAが信頼できるファクタリング会社であるということがわかります。

手数料の低さと業者の安全性を重視したい方はOLTAがおすすめです。

ラボル

| 取り扱いサービス | 2社間 |

|---|---|

| 契約方式 | 非対面式 |

| 手数料 | 10% |

| 入金スピード | 最短60分 |

| 買取限度額 | 1万円〜限度なし |

| 公式サイトURL | https://labol.co.jp/ |

ラボルを運営する株式会社ラボルは東証プライム上場企業の株式会社セレスが100%出資する企業です。

実質的には東証プライム企業の運営ですので、運営企業の安全性を重視したい方にはおすすめのファクタリングサービスです。

ラボルは完全オンライン完結型の2社間ファクタリングで、申込から最短60分で入金を受けられ、さらに手数料は10%固定となっています。

買取限度額は1万円以上で上限もないので、フリーランスなどの小規模事業者から中堅以上の企業まで幅広く利用できるでしょう。

最大の特徴は24時間365日振り込みに対応しているという点です。

休日も夜間も資金調達できるので、飲食業やサービス業などの休日に支払いが発生する企業にもおすすめのファクタリング会社だと言えます。

ラボルは安全に便利かつスピーディーに資金調達できるおすすめのファクタリングサービスです。

FREENANCE(フリーナンス)

| 取り扱いサービス | 2社間ファクタリング |

|---|---|

| 契約方式 | オンライン |

| 手数料 | 3%〜10% |

| 入金スピード | 最短即日 |

| 買取可能額 | 上限・下限なし |

| 公式サイト | https://freenance.net/ |

FREENANCE(フリーナンス)は、GMO傘下のクリエイターズネットワーク株式会社が提供するファクタリングサービスです。

FREENANCE(フリーナンス)にアカウンをを作成すると、個人事業主やフリーランスに便利な次のようなサービスを利用できます。

| サービス | 内容 |

|---|---|

| 即日払い | 2社間ファクタリング |

| あんしん補償 | 仕事上生じた賠償責任を補償 |

| フリーナンス口座 | 屋号やペンネームで口座作成 |

| バーチャルオフィス | バーチャルオフィスを格安料金で利用できる |

アカウントを作成するだけでも無料で「あんしん補償」に加入できます。

また、フリーナンス口座は個人事業主やフリーランスが好きな名称で口座を作成できます。

一般的に個人事業主やフリーランスは個人名でしか口座作成ができないので、非常に便利なサービスだと言えます。

そして、アカウントを作成すると「早払い」というファクタリングサービスも利用できます。

事前にアカウントを作成しておけば最短30分程度で入金されますし、手数料も上限が10%を低いので、低コストで資金調達したい方におすすめです。

何よりもGMOグループという安心感があるため、運営業者の安全性を重視したい方は利用を検討してみましょう。

ペイトナーファクタリング

| 取り扱いサービス | 2社間 |

|---|---|

| 契約方式 | 非対面式 |

| 手数料 | 10% |

| 入金スピード | 最短10分 |

| 買取限度額 | 〜100万円 (初回25万円迄から徐々に拡大) |

| 公式サイトURL | https://paytner.co.jp/factoring |

ペイトナーファクタリングは個人事業主やフリーランスなどの小規模事業者に特化したファクタリングサービスです。

初回の買取限度額は25万円、その後は徐々に限度額が拡大するものの最大で100万円までしかファクタリングできません。

そのため小規模事業者が数十万円程度の資金調達をおこなう際に活用できるファクタリングサービスです。

最大の特徴は「最短10分」という驚異的な入金スピードで、主要ファクタリング会社の中では最も速く資金調達できます。

また、個人事業主宛の請求書をファクタリングできるのも主要ファクタリング会社の中ではペイトナーファクタリングだけです。

一般的には法人宛の請求書しかファクタリングできないので、個人事業主相手にビジネスをしている方もペイトナーファクタリングであれば資金調達できます。

1社あたりの売上規模が数万円〜数十万円程度の小規模事業者にはおすすめのファクタリングサービスです。

電子請求書早払い

| 取り扱いサービス | 2社間 |

|---|---|

| 契約方式 | 非対面式 |

| 手数料 | 1%〜6% |

| ~入金スピード | 最短2営業日 |

| 買取限度額 | 10万円〜1億 |

| 公式サイトURL | https://www.infomart.co.jp/hayabarai/index.asp#service |

「電子請求書早払い」は株式会社インフォマートとGMOペイメントゲートウェイ株式会社が共同で提供しているファクタリングサービスです。

どちらも、東証プライム上場企業ですので、業者の安全性を重視したい方におすすめです。

株式会社インフォマートはビジネスマッチングなど企業向けのサービスを提供しています。

「電子請求書早払い」インフォマートの会員向けサービスからのみ申し込むことができ、売掛債権の買取はGMOペイメントゲートウェイがおこなう仕組みです。

最大の特徴は2社間ファクタリングでありながら、上限手数料6%という圧倒的な手数料の低さです。

10万円から1億円までの買取に対応しているので、小規模事業者から中堅企業まで幅広く利用できます。

ただし、入金までには2営業日かかり、個人事業主は利用できません。

低コストで資金調達したい法人向けのサービスですので、時間に余裕を持って利用してください。

日本中小企業金融サポート機構

| 取り扱いサービス | ・2社間ファクタリング ・3社間ファクタリング |

|---|---|

| 契約方式 | オンライン・電話・郵送 |

| 手数料 | 1.5%〜10% |

| 入金スピード | 最短即日 |

| 買取可能額 | 上限・下限なし |

| 公式サイト | https://chushokigyo-support.or.jp/ |

日本中小企業金融サポート機構は一般社団法人が運営する珍しいファクタリング会社です。

一般社団法人は非営利の団体ですので、手数料が非常に低く設定されている点が大きな特徴です。

10%を切る手数料でファクタリングできるケースも少なくありません。

また日本中小企業金融サポート機構はファクタリングだけでなく、コンサルティングも本格的に実施しています。

実際、口コミにもコンサルティングを受けた人のものが多くなっており、多くの人が経営再建を実現できていることがわかります。

経営再建・事業承継・M&A・補助金申請などの際には相談してみましょう。

またファクタリングの際にも財務コンサルティングを受けられます。

なお、日本中小企業金融サポート機構は認定経営革新等支援機関です。

認定経営革新等支援機関とは経営サポートの専門家として、幅広い知識や経験を有していると国が認定する制度です。

国が専門家として認定しているため、高い専門性と、何よりもファクタリング会社として安全性が保証されているので、安心してファクタリングの相談ができるでしょう。

手数料の低さと業者の専門性や安全性を重視したい方におすすめのファクタリングサービスです。

ファクタリング審査のポイント

ファクタリングは「利用企業の業況が赤字や債務超過でも審査に通過できる可能性がある」という特徴があります。

しかし、どんな企業でも申し込めば審査に通過できるわけではなく、以下のようなポイントが審査では確認されます。

- 売掛先企業の支払能力

- 売掛先企業との取引の継続性

- 売掛債権の金額

- 売掛債権の期間

- 利用企業の対応や業況

ファクタリング審査で重視される5つのポイントについて詳しく解説していきます。

売掛先企業の支払能力

ファクタリング審査で最も重視されるのが売掛先企業の支払能力です。

ファクタリングは売掛債権をファクタリング会社へ売却することですので、ファクタリング後は売掛先企業がファクタリング会社に対する支払義務を負います。

そのため、ファクタリング会社にとっては債務者である売掛先企業が、期日通りに代金を支払えるかどうかが最も重要になります。

売掛先企業がこれまでも問題なく代金を支払っており、業況にも大きな問題がないのであれば審査に通過できる可能性は高いですが、これまで支払いに遅れているような売掛先の場合には審査に通らないこともあります。

売掛先企業との取引の継続性

売掛先企業と、どの程度継続的に取引をしてきたのかという点も審査では重視されます。

これまで長い期間取引を継続しており、その間、支払いの遅れがないのであれば審査に通過できる可能性は高いでしょう。

一方、初めて取引する企業に対する売掛債権や、これまで支払いに遅れがある企業に対する売掛債権は審査に通過できない可能性があります。

ファクタリング会社が「期日通りに代金を支払える」と判断するだけの材料がないためです。

ほとんどのファクタリング会社で申し込みの際に売掛先からの入金が確認できる通帳の写しの提出を求められるのはそのためです。

より審査に通過できる可能性を高めたいのであれば、これまで長い期間取引のあった企業に対する売掛債権でファクタリングを利用するようにしましょう。

売掛債権の金額

売掛債権の金額は一般的に多い方が審査で有利になると言われています。

売掛債権の金額が大きい方がファクタリング会社にとって大きな収入になるため、ファクタリング会社としては「取り扱いたい案件」という位置付けになるためです。

例えば100万円の売掛債権を手数料10%で買い取った場合、10万円の収入になりますが、1,000万円の売掛債権を手数料5%で買い取った場合はファクタリング会社には50万円の収入になります。

このように、売掛債権の金額が大きければ、たとえ手数料が低くてもファクタリング会社の収入は大きくなります。

売掛債権の金額が大きい方が審査には有利になり、さらに低い手数料が適用される可能性が高くなるでしょう。

ただし、利用企業の売上実績から鑑みてあまりにも売掛債権の金額が大きい場合には、架空債権の可能性を疑われて審査に通過できないこともあるので注意が必要です。

日常的に発生する売掛債権の中で、最も金額が大きいものをファクタリングすることで有利に審査を受けられると理解しておきましょう。

売掛債権の期間

売掛債権の支払期日までの期間は短い方が審査で有利になります。

期間が短いということは、ファクタリング会社が代金を立て替える期間も短くなるということです。

短期間であれば、その期間内に売掛先企業の経営状態が悪化して代金が未払いになるリスクは低いと言えます。

一方、売掛債権の支払期日までの期間が長い場合には、期日になるまでに売掛先企業の業況が悪化して売掛債権が支払不能になるリスクも高くなります。

ファクタリング会社にとって支払期日までの期間が長い売掛債権はリスクが高いため、厳しく審査が行われ、手数料が高くなる傾向があると理解しておきましょう。

審査通過の可能性を高めたいのであれば、支払期日までの期間が短い売掛債権をファクタリングするのがおすすめです。

利用企業の対応や業況

ファクタリングを利用する企業の対応や経営状態も審査対象です。

ファクタリング会社にとって、利用企業が信頼できるかどうかという点は審査で重視されます。

- 必要書類を速やかに提出する

- 申込内容は正確に申告する

- 担当者とのコミニュケーションが円滑に取れる

これらを徹底することによってファクタリング会社からの信頼を獲得できるでしょう。

また、2社間ファクタリングでは、売掛債権の支払期日に利用企業の口座に代金が振り込まれ、利用企業がファクタリング会社へ代金を送金する流れでファクタリング会社は代金を回収しています。

この際、利用企業の業況があまりに悪いと、ファクタリング会社へ代金を支払わずに流用してしまうリスクがあるので、利用企業の業況や財務状況があまりに悪い場合は審査に通過できないこともあります。

業況が悪い場合には、代金が利用企業を経由しない3社間ファクタリングへに申し込みを検討した方がよいでしょう。

中小企業の資金調達はベストファクターにおまかせ

「2社間」と「3社間」それぞれのファクタリングサービスの特徴と、ファクタリングサービス活用のメリットを解説しました。

私どもベストファクターは、最短即日で秘密厳守の2社間ファクタリングサービスを手数料2%~でご提案させていただきます。

これまでにも業種を問わず多くの中小企業のお客様にご利用いただいている、安心のファクタリングサービスです。

資金調達に限らず、お客様の会社の資金繰りや事業について全面的にサポートさせていただきますので、ぜひご利用ください。