この記事は約18分で読めます。

すぐにでも現金が必要になり、ファクタリングの利用を検討している人は多いでしょう。

ファクタリングサービスは総じて入金スピードが早く、申込み当日に振り込まれることも珍しくありません。しかし、審査を受ける前の準備によっては即日入金が難しくなってしまうのです。

ファクタリングで即日入金・即日資金調達するには、申込前の準備と業者選びが非常に重要です。

今回の記事では、ファクタリングの仕組み・即日入金対応の優良ファクタリング会社12選・即日入金を叶えるコツなどについて解説します。

本記事を読めば、ファクタリングの全体像と最適な業者選びのポイントがわかります。早期現金化を叶えつつ、より好条件なファクタリングサービスを選びましょう。

記事の目次

ファクタリングとは?

ファクタリングとは、企業が保有する売掛債権をファクタリング会社に譲渡して早期現金化する金融サービスです。

売掛とは自社が商品やサービスを提供して後日代金を受け取ることで、代金を受け取る権利を売掛債権と言います。

売掛債権は企業の貸借対照表「売掛金」や「受取手形」として資産として計上されています。

したがって、ファクタリングは資産を売却して資金調達する行為です。

負債を増やして資金調達する借入とは大きく異なるという点も理解しておきましょう。

ファクタリングを利用すると、本来30日〜60日後に入金されるはずだった売掛金を最短即日で受け取れるので、早期の資金繰り改善に役立ちます。

ファクタリングサービスの仕組み

ファクタリングサービスには2種類の契約形態があり、利用者はどちらかを選択します。

この章では、2つの契約方法である、2社間ファクタリング・3社間ファクタリングの仕組みと流れを解説します。

2社間ファクタリングの仕組みと流れ

2社間ファクタリングとは、利用者とファクタリング会社の2社で契約を完結させる取引形態のことです。

取引の流れは以下のとおりです。

- 利用者が売掛先へ商品・サービスを提供して売掛債権が発生する

- 利用者がファクタリング会社に申込みして債権譲渡契約を締結する

- ファクタリング会社が利用者の口座へ手数料を差し引いた買取額を送金する

- 売掛先から利用者の口座へ売掛金が振り込まれ次第、ファクタリング会社へ返金する

2社の間で契約を完結できるので、売掛先にファクタリングを利用した事実を知られずに資金調達できます。

また、契約当事者が申込企業とファクタリング会社だけですので、ファクタリング会社の審査に通過すればすぐに契約へと進めます。

そのため、2社間ファクタリングは最短即日で資金調達できる点もメリットです。

一方で、ファクタリング会社が売掛金を回収するまでに生じる貸倒れリスクが高く、手数料が高めに設定されています。

3社間ファクタリングの仕組みと流れ

3社間ファクタリングとは、利用者・ファクタリング会社・売掛先の3社が契約に関わる取引形態のことです。

取引の流れは下記のとおりです。

- 利用者が売掛先へ商品・サービスを提供して売掛債権が発生する

- 利用者がファクタリング会社に売掛債権の売却について相談をする

- 利用者が売掛先へ債権譲渡する旨を伝えて承諾をもらう

- 利用者とファクタリング会社で債権譲渡契約を締結する

- ファクタリング会社が手数料を差し引いた買取額を送金する

- 売掛先が支払い期日に売掛金をファクタリング会社へ送金する

ファクタリング会社にとって債権譲渡の事実を証明しやすく、貸倒れリスクが低いので手数料が安めに設定されています。

売掛先企業の同意を得た上で契約するため、架空請求や二重譲渡のリスクがなく、さらに売掛債権の期日には売掛先企業から直接代金が入金になるので、利用者による代金流用のリスクもありません。

このような理由から3社間ファクタリング2社間ファクタリングと比較してファクタリング会社のリスクが非常に低いファクタリングです。

手数料も2%前後で利用できるケースも珍しくありません。

一方で、売掛先に必ず承諾を得なければならないため、売掛先企業にファクタリングで資金調達することは知られてしまいます。

売掛先企業から「資金繰りが苦しい」とネガティブに判断されるリスクがあるため、その後の取引に悪影響を及ぼすリスクがあるでしょう。

最短即日入金のファクタリング会社を選ぶ4つのポイント

最短即日入金のファクタリング会社を選ぶポイントは、下記の7つです。

- 入金スピード

- 手数料

- 買取可能額

- 債権譲渡登記の有無

- オンライン対応の有無

- 必要書類が少ない

- 業者の安全性

安全な業者から必要なタイミングで必要な資金を低コストで調達できるかどうかをあらかじめ確認することが非常に重要です。

自社に合ったファクタリング会社を選択するための7つのポイントについて詳しく解説していきます。

1.入金スピード

ファクタリング会社が公表している入金スピードを確認しましょう。

入金にかかる日数の目安は下記のとおりです。

- 2社間ファクタリング:即日〜3日以内

- 3社間ファクタリング:1週間〜10日

即日入金を目指すのであれば、2社間ファクタリングを選択するのが有効です。ただし、即日入金を可能としている業者でも、売掛債権や利用者の諸条件次第で翌日以降の資金調達になる場合もあります。

即日入金を成功するためには、当日中の審査通過できることと、当日中に契約が完結できることが重要です。

来店契約が必須のファクタリング会社でも「最短即日入金」と記載されているため、即日入金を希望する方は、「自分でも即日契約できるか」という点をしっかりと確認した上で申し込みましょう。

2.手数料

ファクタリング会社を選ぶ際には、手数料で選ぶのも重要なポイントです。

融資とは異なり、ファクタリングには手数料の上限を定める規制がありません。そのため、手数料の設定はファクタリング会社の裁量に任されていると言えます。

まず、手数料相場を把握しておきましょう。

ファクタリングにおける手数料相場は下記のとおりです。

- 2社間ファクタリング:5%〜15%

- 3社間ファクタリング:1%〜5%

2社間ファクタリングでも、Web上で契約手続きを完結できるオンラインファクタリングであれば、手数料は2%〜12%程度です。

一般的に、手数料が高ければ高いほど大きなリスクを取ることができるので、他社の審査に落ちた売掛債権でも手数料が高いのであれば審査に通過できる可能性があります。

しかし、相場を超えるような手数料を設定するファクタリングは、負担が大きすぎますし、そのような高い手数料を設定する業者は悪徳業者のリスクもあります。

そのため、相場を超える手数料を設定する業者とファクタリング契約することは控えた方がよいでしょう。

相場より高くないファクタリング会社の中で、同じ売掛債権の相見積もりをとるのがおすすめです。

3.買取可能額

ファクタリング会社がそれぞれ設定している買取可能額も注目しましょう。

100万円以下の小口債権を得意としている・数億円までの大口債権に対応しているなど、ファクタリング会社によって買取可能額に設定があります。

保有している売掛債権が売却対象になるか、確認しておきましょう。

4.債権譲渡登記の有無

即日入金が希望であれば、債権譲渡登記の有無もチェックしておきましょう。

債権譲渡登記とは、ファクタリング会社に売掛債権を譲渡した旨を登記することです。未回収リスクの高い2社間ファクタリングでは、登記が必要な場合があります。

登記する場合、一般的にはファクタリング会社から司法書士に依頼して債権譲渡登記が行われるので時間がかかってしまいがちです。

入金を急いでいる場合には、債権譲渡登記の設定なし・相談次第で留保という形式で対応してもらえるファクタリング会社を選びましょう。

5.オンライン対応の有無

ファクタリング会社によって、契約時は面談必須としている場合があります。

面談必須だと担当者と顔を合わせて密に相談できる一方で、日程調整や面談時間の確保で即日入金が厳しくなる傾向にあります。

また、地方に所在している企業の場合、対面が必須のファクタリングであれば、申込日当日中にファクタリング会社のオフィスまで訪問しなければ即日資金調達ができません。

1日でも入金を急ぐ状況であれば、オンライン契約に対応しているファクタリング会社を選びましょう。

6.必要書類が少ない

必要書類が少ければ、準備に時間がかからず即日資金調達が可能になります。

通常、ファクタリングでは2つ〜7つほどの書類が必要です。個人事業主・フリーランス向けのファクタリングや、スピードが売りのファクタリングだと請求書と通帳のみで利用できるケースもあります。

必要書類はファクタリング会社によって異なるので、事前に公式サイトにてチェックしておきましょう。

また、必要書類が少なければ、WEB上でのアップロードも簡単なので、申込手続に時間もかかりません。

前もって必要書類を準備しておくと、スムーズにファクタリング契約に進めます。

7.業者の安全性

ファクタリング会社を選ぶ際に最も重要だと言っても過言ではないのが業者の安全性です。

ファクタリング会社は貸金業のように登録や届出が不要なので、どんな業者でも営業可能です。

そのため、ファクタリング業者を名乗る業者の中には、法外な手数料を設定する業者や、実質的な貸付をおこなう闇金なども混在しています。

違法業者と取引をしてしまうと、手数料負担が高額なだけでなく、執拗で脅迫的な督促がおこなわれる可能性が非常に高くなります。

ファクタリングへの申し込みをおこなう前に、申し込みを検討している業者が安全な業者かどうかを必ず確認しましょう。

運営会社が実在する法人であることや、インターネットの口コミなどを調べ、安全な業者とのみ取引するようにしてください。

最短即日入金のおすすめ優良ファクタリング会社20選

この章では、最短即日入金のおすすめ優良ファクタリング会社12選を紹介します。

即日入金におすすめのファクタリング会社は以下の20社です。

| ファクタリング会社 | 種類 | 入金スピード | 手数料 | 買取可能額 | 債権譲渡登記の有無 | 手続き方法 | 公式サイト |

|---|---|---|---|---|---|---|---|

| ベストファクター | 2社間ファクタリング 3社間ファクタリング |

最短即日 | 2%〜20% | 30万円〜1億円 | なしでも可 | オンライン・電話 | https://bestfactor.jp/ |

| ペイトナーファクタリング | 2社間ファクタリング | 最短10分 | 一律10% | 1万円〜25万円(初回のみ) | なし | オンライン | https://paytner.co.jp/factoring |

| QuQuMo | 2社間ファクタリング | 最短2時間 | 1%〜14.8% | 下限・上限なし | なし | オンライン | https://ququmo.net/ |

| FREENANCE | 2社間ファクタリング | 最短即日 | 3%〜10% | 上限・下限なし | なし | オンライン | https://freenance.net/ |

| JBL | 2社間ファクタリング 3社間ファクタリング |

最短2時間 | 2%〜 | 〜1億円 | なしでも可 | オンライン・LINE | https://jbl-japanbusinesslinks.co.jp/ |

| PAYTODAY | 2社間ファクタリング | 最短30分 | 1%〜9.5% | 10万円〜上限なし | なし | オンライン | https://paytoday.jp/ |

| ラボル | 2社間ファクタリング | 最短60分 | 一律10% | 1万円〜上限なし | なし | オンライン | https://labol.co.jp/ |

| ビートレーディング | 2社間ファクタリング 3社間ファクタリング |

最短5時間 | ・2社間:4%~12%程度 ・3社間:2%~9%程度 |

上限・下限なし | なし | オンライン | https://betrading.jp/ |

| アクセルファクター | 2社間ファクタリング 3社間ファクタリング |

最短即日 | ・2社間:3%~10% ・3社間:1%~8% |

30万円~1億円 | なしでも可 | オンライン・郵送 | https://accelfacter.co.jp/ |

| 日本中小企業金融サポート機構 | 2社間ファクタリング 3社間ファクタリング |

最短即日 | 1.5%〜10% | 上限・下限なし | なし | オンライン・電話・郵送 | https://chushokigyo-support.or.jp/ |

| OLTA | 2社間ファクタリング | 最短即日 | 2%〜9% | 上限・下限なし | なし | オンライン | https://www.olta.co.jp/ |

| トップマネジメント | 2社間ファクタリング 3社間ファクタリング |

最短即日 | 3.5%〜12.5% | 30万円〜3億円 | あり | オンライン・電話・メール | https://top-management.co.jp/ |

| SOKULA | 2社間ファクタリング | 最短2時間 | 2%〜15% | 記載なし | 原則あり | オンライン | https://sokula.info/ |

| ウィット | 2社間ファクタリング | 最短2時間 | 表示なし | 下限なし500万円以下 | なし | オンライン | https://witservice.co.jp/factoring/ |

| PMG | 2社間ファクタリング 3社間ファクタリング |

最短即日 | 2%〜 | 5,000万円以下 | あり | オンライン・対面 | https://p-m-g.tokyo/ |

| 買速 | 2社間ファクタリング 3社間ファクタリング |

最短30分 | 1%〜10% | 10万円〜5,000万円 | なし | オンライン | https://kai-soku.jp/ |

| えんナビ | 2社間ファクタリング 3社間ファクタリング |

最短即日 | 表示なし | 50万円〜5,000万円 | 原則あり | オンライン・対面・電話など | https://ennavi.tokyo/ |

| ネクストワン | 2社間ファクタリング 3社間ファクタリング |

最短即日 | 1.5%〜10% | 50万円〜5,000万円 | 原則あり | オンライン・対面 | https://next1-one.jp/ |

| LINK | 2社間ファクタリング 3社間ファクタリング |

最短即日 | 2%~14.9% | 〜1億円 | 原則あり | オンライン | https://jbl-link.com/ |

| AGビジネスサポート | 2社間ファクタリング | 最短即日 | 2%〜 | 10万円〜 | なし | オンライン | https://www.aiful-bf.co.jp/products/factoring/ |

即日資金調達できるおすすめのファクタリング会社のスペックや特徴について詳しく解説していきます。

ベストファクター

| 種類 | ・2社間ファクタリング

・注文書ファクタリング |

| 入金スピード | 最短即日 |

| 手数料 | 2%〜20% |

| 買取可能額 | 30万円〜1億円 |

| 債権譲渡登記の有無 | なしでも可 |

| 手続き方法 | オンライン・電話 |

| 公式サイト | https://bestfactor.jp/ |

ベストファクターは、最短即日入金・審査通過率92%超えの柔軟審査に定評のあるファクタリング会社です。

買取可能額は30万円〜1億円と幅広く、一時的なつなぎ資金から大規模の設備投資まで様々な資金調達のシーンで相談できます。

また、注文書を発行した段階で売却して現金化できる「注文書ファクタリング」も採用しています。一般的なファクタリングが30日〜60日短縮できるのに対して、注文書ファクタリングは最大180日早く現金化できるので、さらに早い段階で資金繰り対策が行えるのです。

売掛金の期日までの資金繰りに常に悩んでいる方には、おすすめの業者です。

ペイトナーファクタリング

| 種類 | 2社間ファクタリング |

| 入金スピード | 最短10分 |

| 手数料 | 一律10% |

| 買取可能額 | 1万円〜25万円(初回のみ) |

| 債権譲渡登記の有無 | なし |

| 手続き方法 | オンライン |

| 公式サイト | https://paytner.co.jp/factoring |

ペイトナーファクタリングは、業界最速の入金スピード最短10分を実現しているファクタリング会社です。

ファクタリング契約に必要な書類も、本人確認書類・請求書の2点のみなので、入金までに時間や手間を要する心配がありません。

初回のファクタリングでは1万円〜25万円までの制限がありますが、利用実績次第で最大100万円まで買取の相談ができます。

また、主要ファクタリング会社の中で唯一個人事業主宛の請求書もファクタリングできることで知られています。

個人事業主を取引先としている事業者の方も、ペイトナーファクタリングであれば売掛債権を資金化できます。

小口債権の売却を検討している方は、候補に入れておくべき1社です。

QuQuMo(ククモ)

| 種類 | 2社間ファクタリング |

| 入金スピード | 最短2時間 |

| 手数料 | 1%〜14.8% |

| 買取可能額 | 下限・上限なし |

| 債権譲渡登記の有無 | なし |

| 手続き方法 | オンライン |

| 公式サイト | https://ququmo.net/ |

QuQuMoは、入金スピード最短2時間で提供するオンライン完結型のファクタリング会社です。

手続きもWeb上で完結できるので、スマホ・PCがあれば日本全国どこにいても資金調達が行えます。

手数料も1%〜と業界最安の低手数料に設定しており、相談する売掛債権によっては最大限調達コストを抑えられます。

オンライン完結型の契約システムであるクラウドサインを使用して契約手続きを行いますが、クラウドサインは弁護士ドットコム監修の契約システムですので、情報漏洩などの心配はありません。

資金調達に、スピード入金と手続きの簡単さを求めている方には、おすすめのファクタリングサービスです。

FREENANCE(フリーナンス)

| 種類 | 2社間ファクタリング |

| 入金スピード | 最短即日 |

| 手数料 | 3%〜10% |

| 買取可能額 | 上限・下限なし |

| 債権譲渡登記の有無 | なし |

| 手続き方法 | オンライン |

| 公式サイト | https://freenance.net/ |

FREENANCEは、最短即日入金を実現している個人事業主・フリーランスに特化したファクタリングサービスです。

利用にあたってフリーナンス専用の口座を開設する必要がありますが、利用回数に応じてファクタリング手数料が安くなるなど、好条件な資金調達が可能になります。

また、ファクタリングの付帯サービスとして「フリーナンスあんしん補償」が無料で利用できます。

フリーナンスあんしん補償は、偶然起きてしまった事故で生じた損害に対して最高5,000万円まで保証してもらえる手厚いサービスです。

さらに無料で屋号やペンネームでの口座作成ができる「フリーナンス口座」も作成できるので、個人事業主の方はファクタリングを利用しなくてもアカウント作成のみ行なっておいてもメリットがあります。

資金調達と同時に、万が一に備えた保険を準備しておきたい方はチェックしておくべき1社です。

JBL

| 種類 | ・2社間ファクタリング |

| 入金スピード | 最短2時間 |

| 手数料 | 2%〜 |

| 買取可能額 | 〜1億円 |

| 債権譲渡登記の有無 | なしでも可 |

| 手続き方法 | オンライン・LINE |

| 公式サイト | https://jbl-japanbusinesslinks.co.jp/ |

JBLは、手数料が2%〜・入金最短2時間で調達コストを抑えながらスピーディーな現金化ができるファクタリングサービスです。

オンライン完結型なので、手続きのためにわざわざオフィスに向かう必要がありません。一刻を争うような資金繰りの状況でも頼りになるサービスと言えます。

公式サイトの「AIオンライン10秒査定」では、5項目を入力するだけで資金調達額と手数料の概算がわかります。一度、査定を受けてみてはいかがでしょうか。

PAYTODAY

| 種類 | 2社間ファクタリング |

| 入金スピード | 最短30分 |

| 手数料 | 1%〜9.5% |

| 買取可能額 | 10万円〜上限なし |

| 債権譲渡登記の有無 | なし |

| 手続き方法 | オンライン |

| 公式サイト | https://paytoday.jp/ |

PayTodayは、業界最安の手数料1%〜9.5%を実現するオンラインファクタリングサービスです。

AI審査を導入しており、必要書類の準備ができていれば最短30分で資金調達できます。また、PayTodayの魅力はオンライン完結型の簡素さを持ちながら、希望があれば面談にも対応している点です。

初めてのファクタリングに不安がある方・極力簡単な手続きで済ませたい方の両方のニーズに応えている優良ファクタリング会社と言えます。

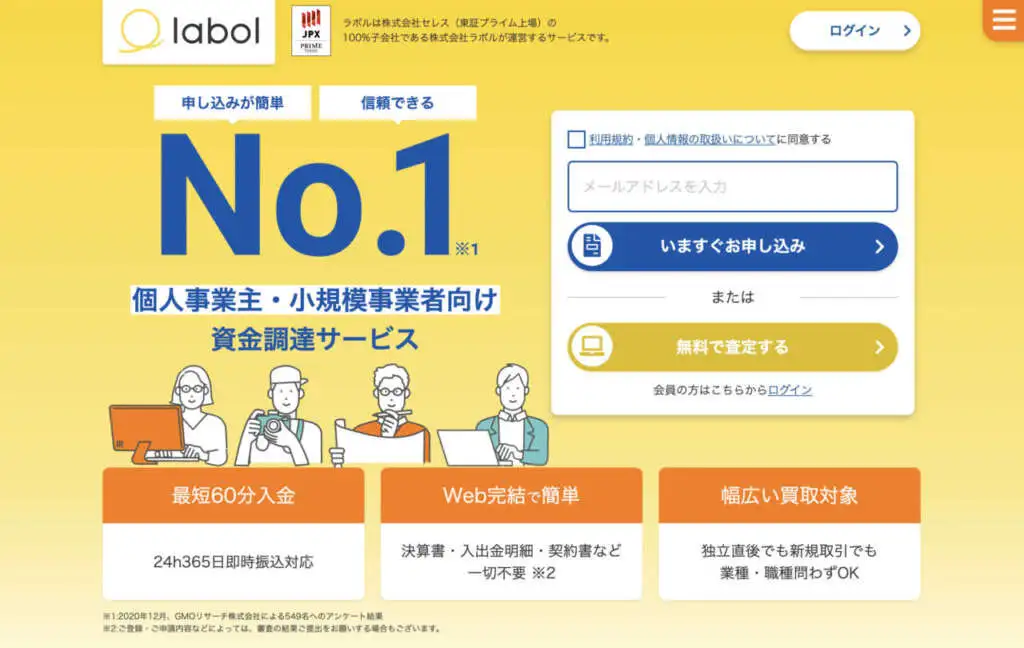

ラボル

| 種類 | 2社間ファクタリング |

| 入金スピード | 最短60分 |

| 手数料 | 一律10% |

| 買取可能額 | 1万円〜上限なし |

| 債権譲渡登記の有無 | なし |

| 手続き方法 | オンライン |

| 公式サイト | https://labol.co.jp/ |

ラボルは、小規模事業者に特化した2社間ファクタリング専門の優良会社です。

運営している株式会社ラボルは、東証プライム上場企業の株式会社セレスの100%子会社ですので、安心して利用でき明日。

買取の下限額1万円〜と最小限に設定されており、他社では買取を断られやすい少額債権でも気軽に相談できます。

また、ファクタリング会社の多くは週末休みですが、ラボルは土日祝日にも審査・入金に対応しています。平日の日中が忙しい業種の方には利用しやすいサービスです。

ビートレーディング

| 種類 | ・2社間ファクタリング

・注文書ファクタリング |

| 入金スピード | 最短5時間 |

| 手数料 | ・2社間:4%~12%程度

・3社間:2%~9%程度 |

| 買取可能額 | 上限・下限なし |

| 債権譲渡登記の有無 | なし |

| 手続き方法 | オンライン |

| 公式サイト | https://betrading.jp/ |

ビートレーディングは、取引実績5.2万社を誇る老舗ファクタリング会社です。

どのような業種でも、赤字決算・税金滞納でも利用対象者としており、審査通過率は高水準の98%です。豊富な買取実績があるからこそ、利用者一人ひとりに合わせた柔軟な審査が行われていると考えられます。

担当者の知識レベルが高いので、審査の際に財務コンサルティングも受けられます。

また、買取可能額は上限・下限なしと記載されていますが、過去には3万円〜7億円までの買取実績があるので大口債権向きと言えます。

大口受注など、まとまった資金が急に必要になった事業主は利用を検討すべき1社です。

アクセルファクター

| 種類 | ・2社間ファクタリング |

| 入金スピード | 最短即日 |

| 手数料 | ・2社間:3%~10%

・3社間:1%~8% |

| 買取可能額 | 30万円~1億円 |

| 債権譲渡登記の有無 | なしでも可 |

| 手続き方法 | オンライン・郵送 |

| 公式サイト | https://accelfacter.co.jp/ |

アクセルファクターは、原則即日対応をモットーに掲げるスピード対応に定評のあるファクタリング会社です。

利用者の5割以上が即日入金を達成しており、スピード重視の利用者にとっては心強いサービスと言えます。

さらにアクセルファクターは国が認定する中小企業支援の専門家である、経営革新等支援機関として国から認定されています。

ファクタリング会社に対して「怪しい」などとネガティブなイメージをもつ人も多いですが、アクセルファクターであれば経営支援のプロとして国が認定している事業者ですので安心して利用できるでしょう。

また、アクセルファクターの魅力は審査の柔軟さです。やむを得ず審査までに必要書類が揃えられない場合でも、代替書類を提案するなど一人ひとりの状況に合わせた柔軟な対応を行っています。

審査に対して不安がある方は、一度アクセルファクターに相談してみましょう。

日本中小企業金融サポート機構

| 種類 | ・2社間ファクタリング |

| 入金スピード | 最短即日 |

| 手数料 | 1.5%〜10% |

| 買取可能額 | 上限・下限なし |

| 債権譲渡登記の有無 | なし |

| 手続き方法 | オンライン・電話・郵送 |

| 公式サイト | https://chushokigyo-support.or.jp/ |

日本中小企業金融サポート機構は、一般社団法人が運営するファクタリング会社です。

完全非対面で申込みから入金まで完結できるので、資金調達の手続きに時間を避けられない場合にも利用できます。また、ファクタリングの利用に加えて、M&A・事業再生など経営全般のコンサルティングサポートも提供しています。

日本中小企業金融サポート機構はアクセルファクターと同様に、経営革新等支援機関として国に認定されている中小企業支援のプロフェッショナルです。

国が認定しているため安全な業者であることはもちろん、経営支援のプロとして様々な経営改善の相談ができるでしょう。

一時的なつなぎ資金だけではなく、長期的な視点で資金繰りを改善したい事業主は積極的に利用を検討したいサービスです。

OLTA

| 種類 | 2社間ファクタリング |

| 入金スピード | 最短即日 |

| 手数料 | 2%〜9% |

| 買取可能額 | 上限・下限なし |

| 債権譲渡登記の有無 | なし |

| 手続き方法 | オンライン |

| 公式サイト | https://www.olta.co.jp/ |

OLTAは、手数料2%〜9%と調達コストを最大限に抑えたオンラインファクタリング会社です。

「クラウドファクタリング」という言葉を作り商標も取得しており、オンライン完結型のパイオニア的なファクタリング会社がOLTAです。

店舗を持たないので、上限手数料9%と業界最安値水準でファクタリングを利用できます。

独自のAI審査を導入しており、書類の提出もWebでアップロードするだけなのでスムーズな資金調達が可能です。また、買取金額に上限・下限の設定がなく、小口・大口債権のどちらにも対応しています。

またOLTAは大手企業が出資し、日本中の数多くの銀行と業務提携を行い、銀行の顧客専用のファクタリング商品を提供しています。

信用を売りにする銀行が提携するほどの企業ですので、業者としての安全性には間違いがありません。

早さ・安さ・簡単さの三拍子を求める方には、おすすめのファクタリング会社です。

トップ・マネジメント

| 種類 | ・2社間ファクタリング

・注文書ファクタリング |

| 入金スピード | 最短即日 |

| 手数料 | 3.5%〜12.5% |

| 買取可能額 | 30万円〜3億円 |

| 債権譲渡登記の有無 | あり |

| 手続き方法 | オンライン・電話・メール |

| 公式サイト | https://top-management.co.jp/ |

トップ・マネジメントは、総買取実績5.5万件を超える老舗ファクタリング会社です。

資金調達に加えて、助成金・補助金・企業間マッチングなど資金繰り改善に役立つアドバイスを受けられます。

取り扱っているファクタリングの種類が非常に豊富で以下のような商品の取り扱いがあります。

- ゼロファク:補助金申請とファクタリングを同時に実施し、補助対象経費の前払い分をサポート

- 電ファク:入金口座をトップマネジメントが管理し、2社間ファクタリングでありながら安価な手数料を実現

- 注文書ファクタリング:取引先からの注文書を売掛債権と見做して受注段階で資金化

ユニークなファクタリングを数多く取り扱っているので、状況次第で低コストで資金調達できます。

また、トップ・マネジメントは注文書ファクタリングにも対応しており、3ヶ月〜6ヶ月の長期の売掛金にも対応可能です。

長い支払いのスパンに悩む企業は、一度相談してみてはいかがでしょうか。

SOKULA

| 種類 | 2社間ファクタリング |

| 入金スピード | 最短2時間 |

| 手数料 | 2%〜15% |

| 買取可能額 | 記載なし |

| 債権譲渡登記の有無 | 原則必要 |

| 手続き方法 | オンライン |

| 公式サイト | https://sokula.info/ |

SOKURAは店舗型の独立系ファクタリング会社であるアクセルファクターが運営する、オンライン・2社間専門のファクタリング会社です。

最短2時間で審査が完了し、オンライン完結で契約が完結します。

買取可能額の上限と下限は表示されていませんが、アクセルファクターが中堅以上の企業にも対応していることから、数十万円規模の少額買取から数千万円以上まで売掛債権の買取を行なっているものと考えられます。

ホームページに搭載されているシミュレーション機能は以下の3つの情報を入力するだけで買取可能額を表示してくれることで評判です。

- 請求書の金額

- 請求先の規模

- 取引方式

信頼できるファクタリング会社から非対面かつオンライン完結で資金調達したい方におすすめのファクタリング会社です。

ウィット

| 種類 | 2社間ファクタリング |

| 入金スピード | 最短2時間 |

| 手数料 | 表示なし |

| 買取可能額 | 下限なし500万円以下 |

| 債権譲渡登記の有無 | なし |

| 手続き方法 | オンライン |

| 公式サイト | https://witservice.co.jp/factoring/ |

ウィットは500万円以下の買取額を専門に取り扱っている、2社間ファクタリング専門のオンライン完結型のファクタリング会社です。

買取可能額に下限なないので10万円以下程度の少額の売掛債権の買取も実施しています。

申込から入金までには最短2時間なので「数万円を急いで調達したい」という際にウィットは活用できます。

ウィットは建設業専門のファクタリングサービスである、けんせつくんも運営しているファクタリング会社です。

期間が長いことから買取が難しいと言われている建設業の売掛債権も積極的に買い取るサービスを提供しているため、審査ノウハウを持っているため、他社で断られた売掛債権も資金化できる可能性があるでしょう。

PMG

| 種類 | ・2社間ファクタリング

・注文書ファクタリング |

| 入金スピード | 最短即日 |

| 手数料 | 2%〜 |

| 買取可能額 | 〜5,000万円 |

| 債権譲渡登記の有無 | 原則あり |

| 手続き方法 | オンライン・対面 |

| 公式サイト | https://p-m-g.tokyo/ |

PMGは日本全国の拠点を持つ、大手コンサルティング会社です。

本業はコンサル業ですので、東京本社のほか、大阪と福岡に支店を持ち、札幌、仙台、千葉、さいたま、横浜、名古屋、広島と日本全国に営業所を保有しています。

中小企業支援の一環としてファクタリングも実施しており、ファクタリングの相談と同時に財務コンサルティングを受けることも可能です。

口コミを確認してもファクタリングよりも経営支援に対するものの方が多いため、信頼できる担当者と経営全般の相談ができるでしょう。

また、PMGは2023年の東京走行リサーチの調査で独立系ファクタリング 企業売上 No.1にも認定されています。

ファクタリング会社の信頼性を重視したいのであれば、非常におすすめの1社です。

オンライン契約にも対応しているため、当時中にPMGのオフィスへ訪問できない方も即日資金調達できる可能性があります。

買速

| 種類 | ・2社間ファクタリング |

| 入金スピード | 最短30分 |

| 手数料 | 1%〜10% |

| 買取可能額 | 10万円〜5,000万円 |

| 債権譲渡登記の有無 | なし |

| 手続き方法 | オンライン |

| 公式サイト | https://kai-soku.jp/ |

オンライン完結型のファクタリングサービスである買速は最短30分で資金調達できる圧倒的なスピードが人気です。

オンラインで申し込み、オンラインで契約完結できるので、自宅や会社にいながらすぐに必要な資金を調達できます。

また、上限手数料は10%と、2社間ファクタリングの中では非常に低いので、低コストで資金調達したい方にもおすすめです。

10万円からの買取に対応しているので、売上規模の小さな小規模事業者でも必要な資金を調達できる可能性があります。

少額の売掛債権を低コストかつスピーディーに調達したい方には、買速のファクタリングがおすすめです。

えんナビ

| 種類 | ・2社間ファクタリング |

| 入金スピード | 最短即日 |

| 手数料 | 表示なし |

| 買取可能額 | 50万円~5000万円 |

| 債権譲渡登記の有無 | なしでも可 |

| 手続き方法 | 対面・オンライン・電話 |

| 公式サイト | https://bestfactor.jp/ |

えんナビな24時間365日スタッフが対応してくれることで有名なファクタリング会社です。

深夜でも土日祝日でもいつでも担当者が対応してくれ、審査を受けられるので、かなり高い確率で即日資金調達が可能です。

多くのファクタリング会社は夜間や土日や休業しているため、審査を受けられず、即日資金調達できるのは平日昼間だけとなっています。

サービス業や飲食業の方は休日や夜間に資金が必要になることが多いので、えんナビは休日や夜間に営業している業者に重宝します。

買取可能額は50万円からと比較的高めですので、売上規模の小さな事業者は利用できないことがあるので注意しましょう。

ネクストワン

| 種類 | ・2社間ファクタリング |

| 入金スピード | 最短即日 |

| 手数料 | 1.5%〜10% |

| 買取可能額 | 30万円〜上限なし |

| 債権譲渡登記の有無 | 原則必要 |

| 手続き方法 | オンライン・面談 |

| 公式サイト | https://next1-one.jp/ |

ネクストワンは法人専門のファクタリングサービスです。

手数料の低さが魅力で、2社間取引で平均5%~10% 3社間取引で平均1.5%〜4%という非常に低い手数料でファクタリングを利用できるのが大きなメリットとなっています。

原則的に契約には面談が必要ですが、オンライン契約ツールの「クラウドサイン」を使用して、オンライン完結で契約することも可能です。

対面契約を重視する企業にも、オンラインでの非対面契約を希望する企業の両方が活用できるファクタリング会社です。

手数料が低く、魅力的なファクタリング会社ですが、個人事業主は利用できないので注意しましょう。

なお、売却金額が5,000万円を超える場合には、審査に時間がかかり即日資金調達できないこともあるので、売上規模の大きな会社は時間に余裕をもって申し込みをしてください。

LINK

| 種類 | ・2社間ファクタリング |

| 入金スピード | 最短即日 |

| 手数料 | 2%〜14.9% |

| 買取可能額 | 〜1億円 |

| 債権譲渡登記の有無 | 原則必要 |

| 手続き方法 | オンライン |

| 公式サイト | https://jbl-link.com/index.html |

オンライン完結専門のファクタリング会社です。

上限手数料は14.9%とそれほど低いわけではないですが、相場の範囲内であり、リスクの高い売掛債権の買取も高めの手数料で買取に応じているファクタリング会社です。

契約はオンラインでおこないますが、オンライン契約の際には弁護士ドットコムが監修する、クラウドサインという契約システムを利用するので、情報漏洩の心配などがなく安心して利用できます。

また、他社からの乗り換えでファクタリングを利用する方に対しては手数料の優遇をおこなっています。

すでにファクタリングを利用しており「手数料が高い」と感じている方は、LINKに相談することで手数料が優遇される可能性が高いでしょう。

乗り換えにおすすめのファクタリング会社です。

AGビジネスサポート

| 種類 | 2社間ファクタリング |

| 入金スピード | 最短即日 |

| 手数料 | 2%〜 |

| 買取可能額 | 10万円〜 |

| 債権譲渡登記の有無 | なし |

| 手続き方法 | オンライン |

| 公式サイト | https://www.aiful-bf.co.jp/products/factoring/ |

AGビジネスサポートは大手消費者金融のアイフルが出資するビジネスローン専門の会社です。

以前は「ビジネクスト」という名称で営業しており、ビジネスローンでは非常に有名な会社でした。

アイフルが消費者金融として培った審査ノウハウとビジネススローンのノウハウを合わせて、スピーディーな審査を実現しています。

10万円からの買取を実施しているため、売上規模の小さな事業でも安心して利用できます。

債権譲渡登記も原則不要でスピーディーに審査と契約を進められるので、高い確率で即日契約完了できます。

なんといっても運営会社は大手消費者金融として安心感のあるアイフルですので、安心できる企業から急いで資金調達したい方におすすめです。

ファクタリングで即日入金を成功させる3つの方法

ファクタリングで即日入金を成功させる方法は、下記の3つです。

- 必要書類を準備しておく

- 午前中に審査を申込みする

- 2社間ファクタリングを選ぶ

申込みに向けてどのようなことを意識すれば即日入金を叶えやすくなるか、詳細を見ていきましょう。

1.必要書類を準備しておく

必要書類をあらかじめ準備しておくと即日入金しやすくなります。

ファクタリング審査を受けるには、必要書類が漏れなく揃っていることが前提になるからです。

ファクタリング契約で必要となる主な書類は以下のとおりです。

- 利用者の身分証明書

- 請求書などの成因資料

- 売掛先との取引がわかる通帳

- 登記簿謄本・決算書

- 開業届・確定申告書

- 印鑑証明書

これらを提出した後、ファクタリングの利用可否についての審査が始まります。

登記簿謄本・印鑑証明書は郵送だと1週間ほどかかるので、急ぎであれば法務局の窓口で取得しましょう。

2.午前中に審査を申込みする

ファクタリング会社の営業時間の午前中に審査の申込みをしましょう。

売却する売掛債権・当日のオフィスの混み具合によっては、通常より審査時間を要する可能性があるからです。

ファクタリング会社の営業時間は、大体平日9:00〜18:00であることが多いです。

事前に相談したいファクタリング会社の営業時間を確認して、朝一に申込みをしてください。

3.2社間ファクタリングを選ぶ

即日入金を希望している場合は、2社間ファクタリングを選びましょう。

3社間ファクタリングの場合、債権譲渡の通知を送った後に承諾の返送を待たなくてはならないので、時間がかかってしまいます。

2社間の手数料が気になる方は、オンライン完結型ファクタリングを選ぶのも1つの選択肢です。

ファクタリングは悪徳業者に要注意

ファクタリング会社の中には、悪徳業者も参入しているので注意が必要です。

実際に悪質業者の詐欺行為などの被害が続出しており、金融庁からファクタリングに関する注意喚起も出されています。

悪徳業者の特徴は、下記のとおりです。

- 手数料が相場より高い

- 住所が実在していない

- 固定電話がない

- 料金の内訳について説明がない

- 契約を急かすような発言をする

- 買取額と手数料に消費税が課せられている

- 利息・保証人などの単語が出る

契約書の控えを渡されない

とくに、契約書の控えは必ずもらうべきです。後々、契約書の内容を好きに改ざんされてしまうからです。

少しでも契約手続きの途中に怪しいと感じたら、取引を中断しましょう。

ファクタリングのメリット

ファクタリングは即日資金調達できること以外にもさまざまなメリットがあります。

- 借入ではない

- 売掛先企業の信用で資金調達できる

- 最短即日入金

- 非対面契約可能

銀行や日本政策金融公庫の融資とは異なる大きな特徴がいくつもあります。

実際にファクタリングを利用する前に、ファクタリングの4つのメリットをしっかりと理解しておきましょう。

借入ではない

ファクタリングは売掛債権という資産を売却し、現金という資産と交換して資金調達を行う方法です。

銀行融資では借入金という負債を増やして資金調達しますが、ファクタリングは単なる資産の売却ですので、資金調達によって負債が増えることもありません。

負債を増やさずに資金調達することによって以下のメリットがあります。

- 貸借対照表の総額が増えない

- 自己資本比率が下がらない

借入金で資金調達すれば負債が増えるので貸借対照表の総額は増加します。

今は、余分な資産も負債も持たずにできる限り貸借対照表を小さくすることが評価されるため、ファクタリングで資金調達すれば貸借対照表を小さくできます。

また、負債が増えれば自己資本比率が下がりますが、ファクタリングで資金調達すれば自己資本比率は下がりません。

それどころか、外部から資金調達したことを知られる可能性もありません。

ファクタリングはメインバンクなど、外部の利害関係者からの評価が下がらない点はメリットです。

売掛先企業の信用で資金調達できる

ファクタリングは売掛先企業の信用で資金調達できる点が大きなメリットです。

ファクタリングは売掛債権の売却ですので、売掛債権期日にファクタリング会社に対して支払義務を負っているのは売掛先企業です。

そのため、審査では「売掛先企業が期日通りに支払いできるか」という点が最も重視されます。

利用者の決算状況が赤字や債務超過の場合、銀行や日本政策金融公庫から借入をすることは困難です。

また、ビジネスローンは代表者の個人信用情報がブラックの場合、借入できません。

ファクタリングであれば、融資を受けられない決算状況や個人信用情報であっても、売掛先企業の支払能力にさえ問題がなければ審査通過可能です。

どこからもお金を借りられない時の資金調達手段としてファクタリングは活用できます。

最短即日入金

2社間ファクタリングであれば最短即日入金です。

銀行融資は2〜3週間、日本政策金融公庫は3週間〜1ヶ月程度の時間が融資までにはかかります。

2社間ファクタリングであれば申込日当日に資金調達できる可能性があるので、緊急時の資金調達に活用できます。

事業活動の中で、どうしても今日・明日でお金が必要という場合には、最短即日で入金できるファクタリングを活用しましょう。

非対面契約可能

ファクタリングは非対面で契約できるものも多数あります。

インターネットで申し込み、必要書類をWebでアップロードし、オンライン上で契約できるので、会社や自宅から一歩も出ることなく資金調達可能です。

銀行融資や日本政策金融公庫の融資では、申し込みと契約の際に最低1回ずつ面談が必要になります。

ファクタリングであればオンライン・非対面契約ができるので、忙しくてファクタリング会社のオフィスへ訪問する時間がない方や、ファクタリング会社の窓口へ行くことに抵抗がある方でも気軽に利用できます。

ファクタリングのデメリット

銀行融資の審査に通過できない事業者の方も資金調達でき、スムーズに申し込めるファクタリングですが、次の3つの点についてはデメリットです。

- 手数料が高い

- 悪徳業者の存在

- 本質的な資金繰り改善は困難

高コストで悪徳業者も存在するので、業者選びは重要です。

また、資金繰りの改善を本格的におこなうのは難しいため、あくまでも一時的な利用に止めましょう。

ファクタリングの3つのデメリットについて詳しく解説していきます。

手数料が高い

ファクタリング手数料が高い点が非常に大きなデメリットです。

2社間ファクタリングであれば5%〜15%程度が相場ですが、これは1ヶ月先が入金期日の売掛債権であっても発生するコストです。

1ヶ月で手数料が10%の場合、1年間で120%もの資金調達コストになるので、融資と比較して圧倒的に高い資金調達コストになります。

ファクタリングには償還請求権がないので、万が一売掛先企業が経営破綻して売掛債権が回収不能になっても利用者には責任が生じません。

売掛債権の回収リスクも一緒に売却しているため、融資よりも手数料が高くなっていますが、資金調達にかかるコストは非常に大きくなってしまう点には注意しましょう。

悪徳業者の存在

ファクタリング会社の中には悪徳業者も混在していています。

悪徳業者と誤って取引してしまうと、以下のようなリスクがあるので注意が必要です。

- 法外な手数料を要求する

- 実質的な違法貸付を行い

- 悪質な督促が行われる

ファクタリングは業務を運営するのに、国や行政や届出をする必要がありませんし、許認可も不要です。

つまり、どんな企業でもファクタリング業を営めるので、業者の中には悪徳業者も混在しています。

貸金業者のように国や都道府県の管理と指導のもとに運営されているわけではないので、自分の目で安全な業者を選んで、悪徳業者と取引しないことが重要です。

本質的な資金繰り改善は困難

ファクタリングでは本質的に資金繰りの改善をすることは不可能です。

ファクタリングは、1ヶ月〜3ヶ月程度先に入金になる予定の売掛金を前倒しで資金化しているだけだからです。

そのため当初の売掛債権の期日になると、本来は入金になる予定だった資金が入金にならないため、当初入金期日になると資金繰りは再び苦しくなり、再びファクタリングを利用するというようにファクタリングから抜け出せなくなり、手数料負担だけが収支と資金繰りを大きく圧迫することになります。

資金繰りを本格的に改善したいのであれば、長期借入金を利用するか、経営改善を図るしかありません。

ファクタリングはあくまでも一時的に資金繰りをしのぐ効果しかありませんので、利用するのは緊急で資金が必要なときのみとし、慢性的に利用しなければならない状況に陥らないよう注意してください。

即日入金のファクタリングでよくある質問

この章では、即日入金のファクタリングについてよくある質問に回答しています。

ファクタリングは少額でも利用できますか?

ファクタリングは少額でも利用可能です。

ただし、少額であるほど手数料が高くなりやすい傾向にあります。

例えば、手数料が10%のファクタリング会社に100万円の売掛債権を売却すると、10万円がファクタリング会社の利益となります。1,000万円であれば100万円が利益です。

このように、1回の契約で生まれる利益は売掛債権の額によって左右され、当然多額なほうが手数料は低く設定しやすくなります。

即日入金で小口債権を売却したい場合は、手数料の上限が固定されている・低手数料を強みにしているファクタリング会社に相見積もりをとりましょう。

ファクタリングと手形割引の違いは何?

ファクタリングと手形割引の大きな違いは売却する対象です。

ファクタリングは売掛債権・手形割引は受取手形を売却して現金化します。

その他の両者の違いを以下にまとめました。

| 業者 | ファクタリング | 手形割引 |

| 貸倒れ責任の所在 | 利用者に責任がない | 利用者に責任がある |

| 手数料の割合 | 高い | 安い |

| 審査で重視されるポイント | 売掛先の信用 | 利用者・売掛先の信用 |

| 貸金業に該当するか | 該当しない | 該当する |

ファクタリングは償還請求権なし、手形割引は償還請求権ありなので、もしも利用後に売掛債権が回収不能になった場合の責任には大きな違いがあります。

手形割引を利用後に手形が不渡りになった場合、利用者に責任が及びますが、ファクタリングは利用後に売掛債権が回収不能になっても利用者には責任が及びません。

そのためファクタリングの方が手形割引よりも手数料が高くなります。

手続きを簡単に済ませたいのであればファクタリング・費用を抑えたいのであれば手形割引がおすすめです。

個人事業主でもファクタリングは利用できますか?

売掛債権を保有していれば、個人事業主でもファクタリングは利用できます。

ファクタリング会社によっては利用対象者を法人に限定している場合もあるので、事前に確認しておきましょう。

なお、売掛先が個人事業主の売掛債権は買取対象にしていないケースがほとんどなので注意が必要です。

給与ファクタリングなら事業をしてなくても即日現金を調達できますか?

給与ファクタリングとは「売掛債権」を「給与債権」に置き換えたサービスで、毎月継続して給与が発生していれば事業主ではなくても利用できるとされています。

しかし、給与ファクタリングで行われているのはファクリングではなく貸付です。貸付を行うには貸金業登録をした上で、法に沿ったサービスを提供しなくてはなりません。

貸金業登録なしで貸金業を営むのは違法です。

給付ファクタリングは過去にも、貸金業登録をしていない悪徳業者による高額な手数料の請求・度を越した取立行為が問題になり、訴訟や逮捕が起きています。

給与ファクタリングは違法なので利用しないようにしましょう。

審査がなくて即日資金調達できるファクタリングサービスはありますか?

審査なしのファクタリング会社はありません。

売掛債権に見合った妥当な手数料を設定するには、最低限審査が必要になるからです。審査をしないということは、前述したような高額な手数料の要求など悪質な手口に及ぶ前提であるとも言えます。

ファクタリング会社を利用する際は、審査ありの健全な業者を選びましょう。

相見積もりをとって即日入金・低手数料で資金調達をしよう!

即日入金でファクタリングをする際には、目安として3社には相見積もりをとりましょう。

ファクタリングは必要書類が揃っていれば、相見積もりや審査にかかる時間と手間は多くありません。ほとんどのファクタリング会社は、簡易査定・無料見積もり・電話相談に対応しています。

即日入金可能な業者の中で、より好条件なファクタリング契約ができればベストです。ファクタリング会社に一度、見積もりをとってみてはいかがでしょうか。