この記事は約7分で読めます。

売掛金やその他資産を活用した流動的な資金調達法として、銀行融資(借入)とは異なる第三の調達源泉としての知名度を高めているファクタリングですが、

ファクタリングには2種類の契約方式と7つの種類のファクタリングが存在します。

こんにちは、ベストファクターの四ツ柳と申します。

事業運営にとって資金とは、生き物にとっての血液のようなもので、もし今日必要な運転資金が不足すれば経営がたちまち立ち行かなくなってしまいます。

中小企業の経営者や個人事業主といった事業者の方が、「取引先が支払いを延長してほしいと言ってきた」「現在の資金では今月の給料の支払いが難しい」など、急につなぎの資金が必要になった場合、どのような方法で工面されているでしょうか?

一般的には自己資産を切り崩したり、取引のある銀行から借り入れされたりするケースが多いかと思われますが、売掛金(売上債権)を売却したり、企業が保有する資産を活用して資金調達をするファクタリングという方法があります。

本稿では「ファクタリングとは」との様な仕組みかを解説し、事業の目的から最適なファクタリングをご選択いただけますよう、中小企業や個人事業主の経営者が保有する資産を活用した事業資金の調達方法を解説していきます。

ファクタリングとは

ファクタリングとは、企業間の取引で発生した売掛金(売上債権)を、ファクタリング会社に売却することで、通常1ヶ月~3ヶ月かかる売掛債権の支払い期日前に現金を得る資金調達方法です。

代理商、仲買人という意味のファクター(Factor)を語源とし、これに動作を表す「-ing」を付ける形で、債権を現金化する資金調達のファクタリングという言葉は使われています。

日本では銀行融資や株式発行などと比べるとまだまだ馴染みが薄いファクタリングですが、眠っている債権を活用して企業のキャッシュフローをスピードアップするという考えは、新しいものではありません。

ファクタリングの源流をたどると、紀元前の古代メソポタミアにまで遡ります。当時の都市国家バビロニアを統治していたハムラビ王が発布したハムラビ法典には、余剰在庫の穀物を活用した資金調達のルールが規定されています。

参考:https://americanreceivable.com/evolution-invoice-factoring/

さらに、現代的なファクタリングは1600年代の世界貿易によって発展します。当時ロンドンに本拠を置いていた商業銀行家は、アメリカに航海するための「請求書による資金調達(インボイスファイナンス)」を使い、植民地主義者に資金を提供したと言われています。

ファクタリングは古代文明時代に生まれ、大航海時代や産業革命を経てきた、歴史ある資金調達方法なのです。

売掛金を有効活用した資金調達

通常、企業間の取引は現金交換や先払いではなく、商品やサービスを納入した側が後から代金を受け取る信用取引(掛取引)が行われます。

この納入企業が支払期日までに代金を受け取る権利(債権)のことを売掛債権や売上債権と言い、代金そのものを売掛金と言います。

代金が支払われるタイミングは商品・サービスの納入をしてから1ヶ月~3ヶ月先です。支払いを待つ間も事業の運転資金は出ていきますので、売掛債権が増えるほど企業のキャッシュフローは厳しくなっていきます。

キャッシュフローが悪化すれば、売上はあるのに従業員への給与が支払えない、商品製造の原材料が仕入れられないなど、最悪の場合「黒字倒産」を招くリスクもあります。

ファクタリングは売掛金の支払期日を待たずとも早期に現金を調達できるため、キャッシュフローの改善や事業再生に役立てることができるのです。

ファクタリングと銀行融資の違い

ファクタリングは、企業が保有する債権をファクタリング会社と売買する取引です。

銀行融資のようないわゆる信用貸し、担保ローンなどとは異なる資金調達方法であるため、利用者の返済能力や経営状況、事業規模が問われることはありません。

したがって、経営が苦しい、税金の滞納がある、節税対策で赤字決算にしているというケースでも、売掛債権があればファクタリングを利用できる可能性があります。

日本の中小企業や個人事業主は他国と比べても銀行借入への依存度が高く、経産省は借入に代わる資金調達方法としてファクタリングを推奨しています。

さらに、資金調達までのスピードやコスト(金利、手数料)、審査の難易度なども異なります。

| 銀行融資 | ファクタリング | |

| 資金調達までのスピード | 1週間~1ヶ月 | 即日~1週間以内 |

| 金利・手数料 | 2~15%程度 | 2%~20% |

| 審査の難易度 | 厳しい(赤字決算・債務超過・税金滞納等があれば困難) | 売掛債権があれば比較的通りやすい |

| 担保・保証人 | 必要な場合がある | 不要 |

ファクタリング会社へのニーズと役割

ファクタリング会社のサービスは、売掛債権を買い取って現金化するだけではありません。

財務コンサルティングやバックオフィス業務代行、資金調達先の紹介など、企業の資金繰り改善、事業再生のサポートこそがファクタリング会社の役割です。

債権の売却先を選ぶ際は、債権買取の他にどのようなサービスが提供されているか、公式サイトなどで確認されることをおすすめします。

ファクタリング契約の当事者の違い

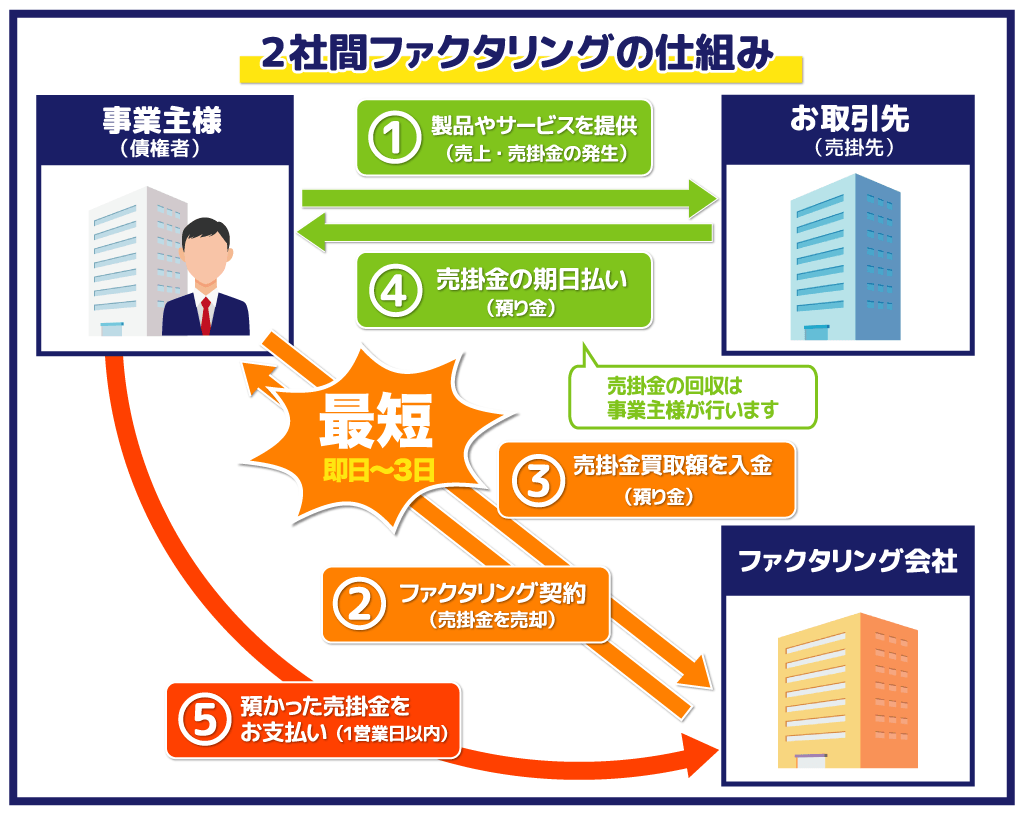

ファクタリングは契約主体(関係者)の違いにより、「2社間ファクタリング」と「3社間ファクタリング」に大別されます。

2社間ファクタリング

2社間ファクタリングは、主に取引先の企業に資金調達について知られたくない中小企業、個人事業主に利用されることの多いファクタリングの契約です。

売掛先に債権譲渡の事実の通知・承諾が不要、債権譲渡登記も不要なため、利用者の資金調達の秘密は守られ、取引先等に信用不安を招くこともありません。

手続きがシンプルなぶん資金調達スピードも早く、「必要書類を予め揃えておく」「信用力の高い債権を譲渡する」といった条件を満たせば、最短即日の資金調達も可能です。

ファクタリング実行後、利用者は通常通り売掛金の回収を行う必要があり、受け取った売掛金は1営業日以内にファクタリング会社に入金します。

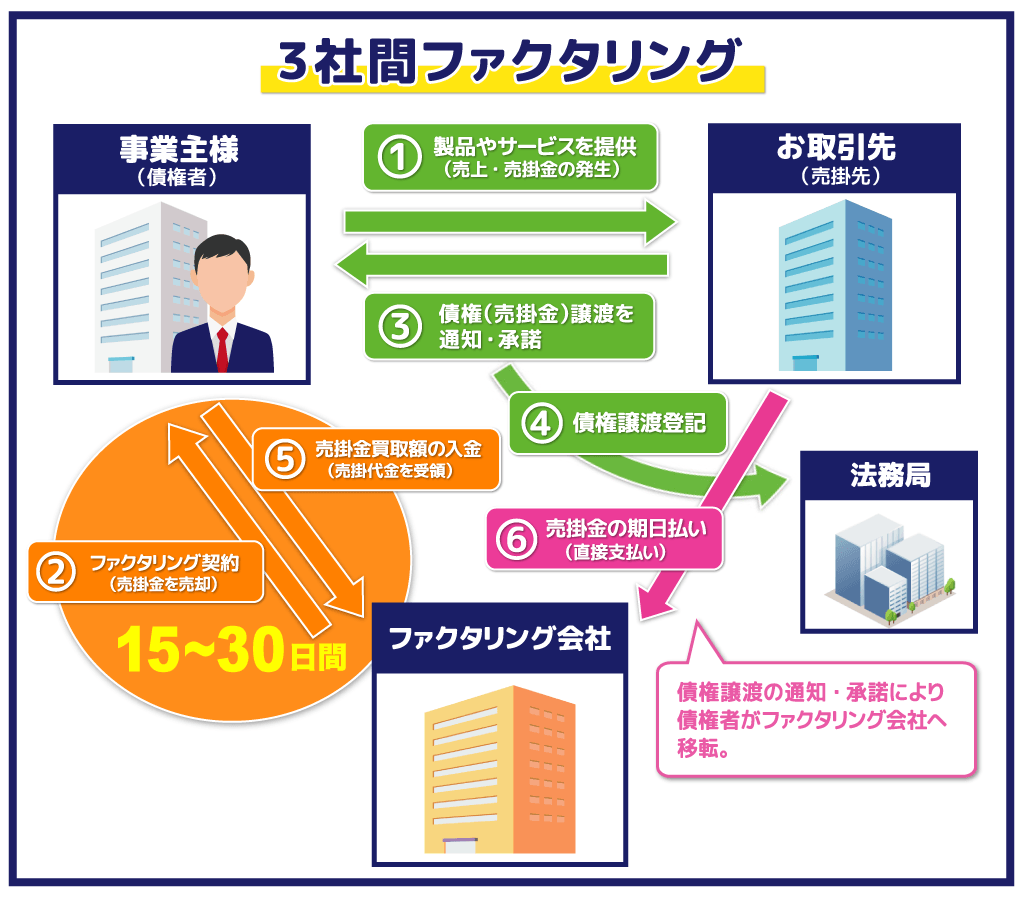

3社間ファクタリング

一般的にメガバンクや地方銀行の傘下である銀行系ファクタリング会社が得意とする契約で、利用者も比較的規模の大きい企業が利用する傾向にあります。

3社間ファクタリングは2社間ファクタリングと異なり、売掛先が契約の主体に含まれます。

債権譲渡の事実が売掛先に通知され、万が一、売掛先が債権譲渡に承諾しなければ、ファクタリングの契約は不成立となります。

この「売掛先に債権譲渡の事実の通知・承諾が必須」という条件があるため、2社間ファクタリングと比べると入金までに時間がかかってしまいます。

ただし、手数料は買取売掛金額に対して「1~5%」と低めに抑えられ、なおかつ利用者は代金の回収業務や売掛金の管理をする必要がないというメリットがあります。

7種類のファクタリング

ファクタリングは債権の種類や債権の引受方法の違いにより、さまざまな派生サービスがあります。

買取ファクタリング

買取ファクタリングとは、ファクタリング会社が売掛金などの債権を買い取り、引き換えに現金を利用者に支払う通常のファクタリング契約に加え、「与信」「請求書の送付」「売掛代金の回収」「入金確認」「支払い催促」など、売掛金請求業務を一括して引き受けるファクタリングサービスで、通常「3社間ファクタリング」契約が前提とされます。

一般的に言うファクタリングとは、この「買取ファクタリング」を指しています。

さらに、ファクタリングは償還請求権が無い「ノンリコース契約」です。万が一、売掛先が倒産して貸し倒れとなっても、利用者に調達した資金の返済義務はありません。全損リスクはファクタリング会社が負うことになります。

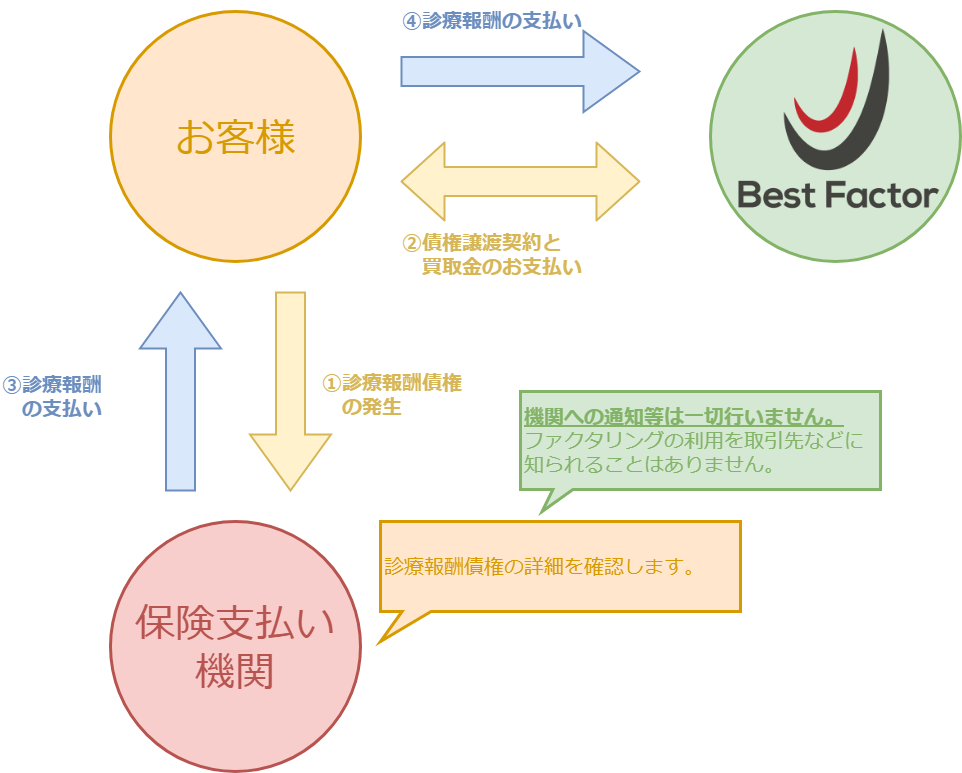

医療報酬ファクタリング

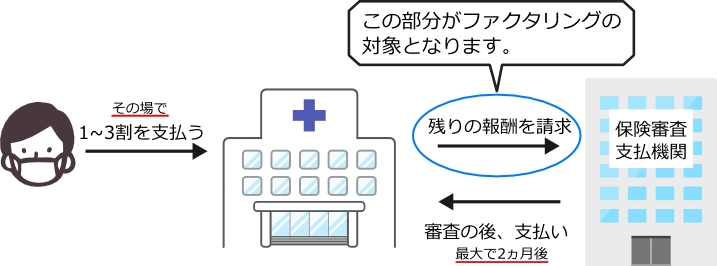

医療報酬ファクタリングは、医療機関が国保や社保に対して請求する医療報酬債権(医療費の7割)を売却し、現金化するファクタリング契約です。

また、診療報酬や介護報酬、調剤報酬など、医療関連機関が対象のファクタリング契約を包括的に医療報酬ファクタリングと言うこともあります。

一般的に医療報酬債権の受け取りは、医療機関がサービスを提供してから約45日後に国民保険や社会保険に請求書を伝送、実際に入金されるまでおよそ2ヶ月ほどかかります。

たとえば、1月に提供したサービスの介護報酬が入金されるタイミングは3月末です。

医療報酬が入金されるまでの間も、医療機関はオフィスの賃料や車両費、人件費などの事業資金を捻出しなければならず、資金繰りの大きな負担となっています。

医療報酬ファクタリングを利用すれば、最短即日でまとまった資金を調達、事業資金に充てることができます。

しかも、一括ファクタリングで言うところの売掛先は国保や社保など債権未回収のリスクが極めて低い国の機関であるため、信用力は非常に高く、買取手数料も低めに設定されています。

医療報酬ファクタリングにも2社間・3社間の2種類がありますが、3社間ファクタリングで医療報酬債権を売却する場合、ファクタリング会社が買い取るのは医療報酬の請求額の8割程度が買取額面の目安となります。2社間ファクタリングなら支払機関への通知が不要で、請求した医療債権を満額にて買い取りが可能です。

診療報酬ファクタリング

診療報酬ファクタリングとは、病院やクリニックが国保や社保等に対して請求する診療報酬をファクタリング会社が買い取り、早期に現金化するファクタリング契約です。

調剤報酬ファクタリング

調剤報酬ファクタリングとは、保険薬局などで調剤を行った際に発生する調剤技術料・薬学管理料・薬剤料・医療材料費の総称を調剤報酬と呼びます。

調剤報酬ファクタリングを利用すれば、サービス提供から2ヶ月ほどかかる調剤報酬の入金を待たずに、最短即日の現金調達ができます。

介護報酬ファクタリング

介護報酬ファクタリングとは、介護事業者が国民保険や社会保険に対して請求する介護報酬債権を売却し、現金化するファクタリングです。

利用者はデイサービスやケアハウス、ホームヘルパーなどで、介護報酬ファクタリングを利用すればオフィスの賃料や車両費、人件費などの事業資金を最短即日で調達することができます。

国際ファクタリング

国際ファクタリングとは、国内の輸出企業が商品を輸入する外国の輸入企業から支払われる代金を確実に回収するため、海外のファクタリング会社と契約するものです。

輸出先や海外の企業によっては、商品を輸入した代金を確実に支払ってくれるかどうか不透明な部分もあります。そこで海外のファクタリング会社と連携し、資金回収を確実にする国際ファクタリングが活用されるのです。

また、国際ファクタリングは必ず輸出企業・輸入企業・ファクタリング会社の3社間契約で行われるという特徴があります。

輸出企業が国際ファクタリングを利用することで得られるメリットは次のとおりです。

- 取引前に輸入業者の信用調査が行われる

- 海外の輸入業者から貿易信用状(L/C)を入手しなくても取引が可能

- 提携先ファクタリング会社が輸入業者と同じ国にある場合、輸入業者は国際送金が不要

- 輸入業者が代金を支払わない場合、ファクタリング会社が支払いを行う

商品在庫ファクタリング

商品在庫ファクタリングとは、ファクタリング会社が企業の在庫商品を買い取り、早期に資金化するサービスです。

審査などは特になく、ファクタリング会社の担当者が利用者の会社に出向き、その場で在庫商品の買い取り価格を査定し現金化します。

利用者は作りすぎた、あるいは仕入れすぎた商品在庫を売却し、事業用に使える資金を早期に調達できるだけでなく、管理費などのコストを削減して資金繰りを改善することもできます。

買取対象となる商品はアパレル、貴金属、宝石、電化製品、日用雑貨、食品など多岐にわたりますが、ファクタリング会社によって異なります。買取代金の振込は、商品引き取りと同時、あるいは引き取り後2~3日中に行われることが多いようです。

ただし、売掛金を買取るファクタリング会社が、商品在庫ファクタリングにも対応しているとは限らないので注意が必要です。

家賃収入ファクタリング

家賃収入ファクタリングとは、家賃収入、管理費、仲介手数料といった不動産で得られる将来的な収入を債権としてファクタリング会社に売却、先々の家賃収入を前倒しで受け取るファクタリング契約です。

一般的な売掛金のファクタリングの場合、審査では債権や売掛先の信用力が重視されますが、家賃収入ファクタリングの場合は、物件の立地や家賃収入の遅れが無いことなどが重視されます。

家賃収入ファクタリングを利用すれば、不動産の管理者は早期に資金調達ができるほか、家賃滞納時の督促、入居者トラブルの対応など賃貸経営の包括的なサポートを受けることができます。

家賃収入ファクタリングの利用者の多くは不動産会社ですが、個人の大家さんも利用できます。

保証ファクタリング(取引信用保険)

保証ファクタリングとは、企業が保有している売掛金や取引手形の未払いリスクをファクタリング会社が保証するファクタリング契約です。

利用者(納入企業)には保証料の支払いが発生しますが、保証ファクタリングを利用すれば、支払企業の倒産や経営破綻などが原因で債権が回収不能となった場合、ファクタリング会社が売掛金の金額の全額または一定額を企業へ支払います。

つまり、売掛金を買い取るファクタリングが早期の資金調達を主目的としているのに対し、保証ファクタリングは売上債権に保険をかけて債権の貸し倒れリスクを回避することが主目的と言えます。

さらに、保証ファクタリングの新規取引では、売掛先の信用力、返済能力を調査する「与信審査」が行われます。

企業間で掛け売りなどの信用取引を行うと、商品やサービスを納入したあとで取引先から代金を回収できるかどうかは確実ではありません(不確実性リスク)。

したがって、納入企業は取引先の信用力や返済能力を予測・分析し、損失を抑えながら債権の未回収を回避・低減する「与信管理」が必要となります。

保証ファクタリングでは、この与信管理をファクタリング会社が代行するため、貸し倒れリスクが回避できるという主目的の他に、与信管理を外注化して業務コストの削減ができるというメリットもあります。

資産担保融資(ABL)

資産担保融資(ABL)は売掛金担保融資とも呼ばれ、企業が保有する売掛金、商品在庫、集合動産など流動性の高い資産(流動資産)を、銀行や信用金庫等の金融機関に担保として提供し、融資を受ける資金調達方法です。

従来の融資で担保となりうる資産は不動産に限られていましたが、ABLは不動産等を持たない中小零細企業でも、売掛金などの流動資産を担保にすれば融資を受けられるとして注目を集めています。

審査では不動産担保ローンと同じく、担保として提供される資産の価値と利用者の返済能力が重視されます。利用者と金融機関は一括ファクタリングのような売買契約ではなく、事業融資や不動産担保ローンのような融資契約を結ぶことになります。

利用者は商品在庫や売掛債権など、すぐには現金化できない流動資産を有効活用して資金調達ができるほか、担保として提供する資産によっては長期の借り入れも可能です。

一方で、売上債権を担保に融資を受ける場合は売掛先への通知・承諾が必要なこと、債権譲渡登記を行う必要があることなど、デメリットも考慮する必要があります。

御社に最適なファクタリングをご提案

一括ファクタリングをはじめとして、売上債権を有効活用した資金調達方法を包括的に解説しました。

中小企業や個人事業主の資金調達方法は銀行融資がもっとも利用されていますが、融資だけに頼る資金調達はリスクが大きいものです。

売掛債権をはじめとして、医療報酬や商品在庫など企業が保有する「眠っている資産」を活用すればリスクを抑えた資金調達ができ、資金繰りの改善や本来の業務へのリソースの集中など、事業の立て直しを早期に実現することができます。

私どもベストファクターは、主に中小企業、個人事業主を対象に一括ファクタリング、医療債権ファクタリングを提供しております。

さらに、ファクタリングをご利用いただいたお客様には無料の財務コンサルティング、バックオフィス業務の代行で早期の資金繰りの改善、事業再生をサポートいたします。

ファクタリングはあくまでも選択肢の1つで、お客様の状況によっては銀行融資やABLなどが適している場合もあります。

まずはお気軽にご相談いただき、自社の資金調達目的に合った方法をお選びください。