この記事は約12分で読めます。

債権譲渡のファクタリングと売掛債権担保融資のABLの違いと、どちらが優れた資金調達方法かについて、それぞれのメリット・デメリットで徹底比較します。

こんにちは、ベストファクターの四ツ柳と申します。

売掛債権を活用した事業資金の調達方法は、ファクタリングサービスだけではありません。中小零細企業の事業者様の間では、売掛債権を担保にして金融機関から融資を受ける「ABL」にも注目が集まっています。

今回はファクタリングとABLの違いと、入金前の売掛債権を活用した異なる資金調達方法を比較してご紹介していきます。

記事の目次

ファクタリングとABLとは?

売掛金を活用した資金調達方法として人気を集めているファクタリングとABL(Asset-based Lending)ですが、債権譲渡と融資という大きな違いがあります。

- ファクタリングは債権譲渡

- ABLは資産担保融資

まずはファクタリグとABLの特徴について詳しく解説していきます。

ファクタリングは売掛債権の買取サービス

ファクタリングは、売掛債権という資産をファクタリング会社が買い取り、現金化するサービスです。債権譲渡、現金化を簡単に説明すると、「数ヶ月後に売掛先から入金される予定の100万円(債権)を、今すぐ95万円で買い取れないか(現金化)」ということです。

売掛先から未回収の売掛金が買い取りの対象となり、審査では利用者本人の信用力よりも、売掛債権の種類や売掛先の会社の信用力が重視されています。債務超過や赤字経営の会社でも、ファクタリングなら資金調達できる可能性があります。

また、ファクタリングの契約は大きく分けて「2社間ファクタリング」と「3社間ファクタリング」の2種類があります。利用者とファクタリング会社の2社間で契約する「2社間ファクタリング」は、早期の現金化と売掛先への通知・承諾が不要ということで、主に中小企業・個人事業主から高い支持を得ているサービスです。

銀行融資などと比べても審査が緩く、借入金の負担もないため、経済産業省もファクタリングの利用を推奨しています。

ABLは売掛金(資産)を担保にした融資

ABLは「Asset・Based・Lending(アセット・ベースト・レンディング)」の略称で、売掛金担保融資とも呼ばれています。売掛金に限らず、自社が保有する商品在庫や原材料など、流動性の高い資産(流動資産)を銀行や信用金庫等の金融機関に担保として提供、融資を受ける資金調達方法です。

従来の融資で担保となりうる資産は不動産に限られていましたが、不動産等を持たない中小零細企業でも融資を受けられるとして注目を集めています。

ABLの審査は不動産担保融資と同じく、担保として提供される資産の価値と利用者の返済能力が審査対象です。融資を受けようとする会社の信用力が重視される点は、売掛先と売掛債権が重視されるファクタリングの審査と大きく異なります。

ファクタリングとABLの7つの違い

ファクタリングとABLは売掛債権の売却か、売掛債権を担保にした融資なのかという違いがあります。

それ以外にもファクタリングとABLには大きな違いがいくつもあるので、理解してぞれぞれを上手に活用することが重要です。

ファクタリングとABLの主な違いは次のとおりです。

- 融資か売買か

- 活用できる財産の種類

- 調達可能額

- 審査の基準や審査対象

- 入金速度

- 資金調達にかかるコスト

- 売掛債権が回収不能になった場合の責任

ファクタリングとABLは売掛債権を活用した資金調達方法という点は同じですが、そのほかの点は大きく異なります。

ファクタリングとABLの7つの違いについて詳しく解説していきます。

融資か売買か

ファクタリングとABLでは債権譲渡か融資なのかという大きな違いがあります。

ファクタリングは民法の債権譲渡を根拠にした売買行為です。

(債権の譲渡性)

第四百六十六条 債権は、譲り渡すことができる。ただし、その性質がこれを許さないときは、この限りでない。

引用:e-Gov法令検索|民法

民法では債権譲渡が認められているので、この条文を根拠にしてファクタリングは取り扱われています。

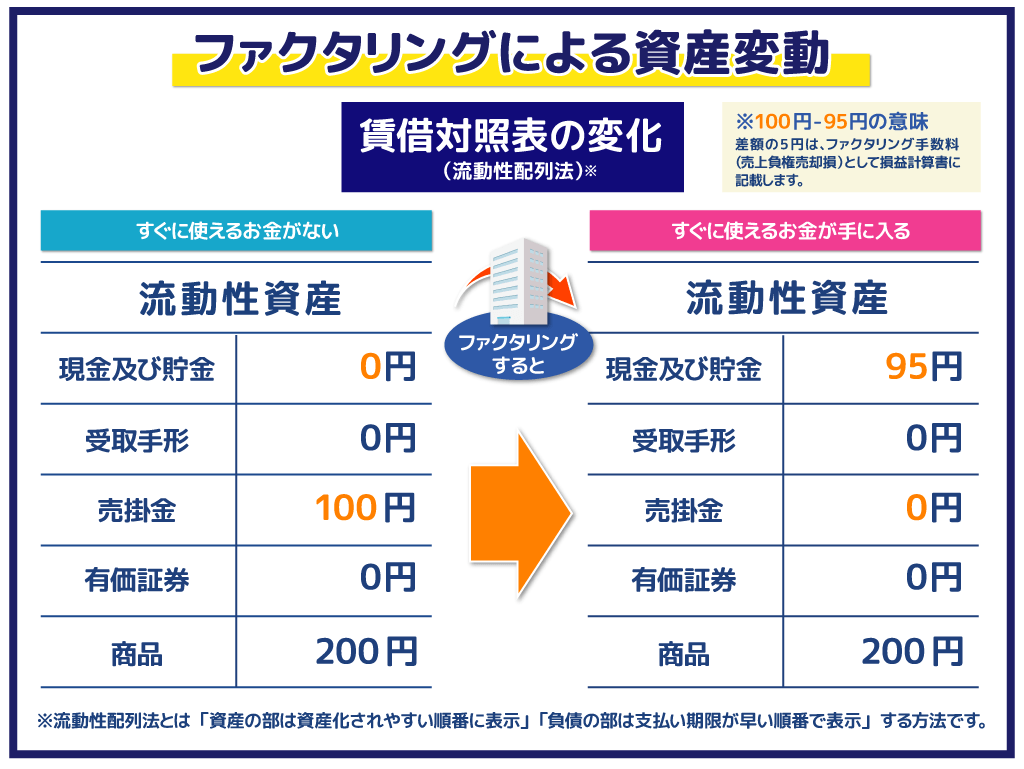

売掛金という資産を現金預金という資産と交換して資金調達をおこなうのがファクタリングの特徴です。

一方、ABLは売掛金などの流動資産を担保にした融資です。

国は不動産ではなく動産を活用した資金調達をおこなえるようにすることで、資産に乏しい中小企業でも円滑な資金調達ができるようになることを期待してABLを推進しています。

ABL(Asset Based Lending)とは、企業が保有する「在庫」や「売掛金」などを担保(以下「動産・売掛金担保」という。)とする融資手法であるが、現在、金融機関の融資の担保は、「不動産担保」が中心であり、「動産・売掛金担保」は、あまり活用されていないのが実情である。

一方で、中小企業等が経営改善・事業再生等を図るための資金はもとより、新たなビジネスに挑戦するための資金を確保することが、現下の重要な課題となっており、「動産・売掛金担保」の一層の活用が図られれば、このような資金がより円滑に確保され、中小企業等の経営改善や事業の拡張等に資することが期待される。

引用:金融庁|ABL(動産・売掛金担保融資)の積極的活用について

ABLは動産や売掛金を担保として融資をおこなう比較的新しい融資の制度です。

そのため借入をおこなった場合は負債が増えます。

活用できる資産の種類

ファクタリングで活用できる資産は「売掛金」のみです。

一方、ABLで活用できるのは流動資産全般ですので、売掛金だけではありません。

ABLでは次のような資産を担保にして資金調達ができます。

- 売掛金

- 棚卸資産

- 社用車などの自動車

- 農産物・畜産物

ABLでは売掛金の他、会社が保有している在庫などの資産も担保にできます。

ファクタリングと比べて活用でき資産の種類が多いという点はABLの特徴でありメリットです。

調達可能額

資金調達できる金額はファクタリングの方が少なくなっています。

ファクタリングで調達できる金額は1つの請求書の金額が限度です。

そのため、それほど多くの金額を調達できるわけではありません。

一方、ABLでは担保にする動産の評価額が調達可能額となります。

そして、動産の評価は売掛金や棚卸資産の平均的な保有数量などが基準になります。

たとえば、当該企業が平均的に3,000万円の売掛金を保有しているのであれば、担保評価額は3,000万円と評価され、3,000万円を限度として融資を受けることが可能です。

1社に対しての請求書の金額しか調達できないファクタリングと比較して、ABLでは保有する売掛金や棚卸資産の総額程度までは調達できるので、ABLの方がかなり大きな金額を調達できます。

審査の基準や審査対象

ファクタリングとABLは審査基準が非常に大きく異なります。

ファクタリングの審査基準

ファクタリングの審査の対象となるのは、主に売掛先企業です。

ファクタリングは売掛債権の売却ですので、ファクタリング実施後のファクタリング会社にとっての債務者は売掛先企業です。

そのため、売掛先企業に支払能力があるかどうかが審査で最も重視され、利用者の信用度は重要ではありません。

売掛先企業が次のような企業であれば審査に通過できる可能性は高いでしょう。

- 上場企業

- 優良企業

- 官公庁

- 利用者との取引歴が長く支払いに遅れたことがない企業

これらの優良な企業に対する売掛債権であれば、赤字や債務超過などが原因で融資審査に落ちてしまった企業でも資金調達が可能です。

ABLの審査基準

ABLの審査基準はあくまでも利用者の支払い能力です。

ABLは借入ですので、金融機関にとっての債務者は利用者です。

そのため、利用者が貸し付けた金額に対する返済能力があるかどうかが最も審査で重視されます。

また、担保となる売掛金は特定の企業に対する売掛先だけを担保にするわけではありません。

企業が抱える売掛金や棚卸資産の総量をまとめて担保にしているので、売掛先企業に対して個別に審査するようなことはなく、あくまでも利用者が担保となる売掛債権や棚卸資産を適正に回転させているかを確認しています。

つまり審査では、取引先の信用よりも利用者の与信管理能力の方が問われていると言ってもよいでしょう。

返済するのはあくまでも利用者ですので、利用者が赤字や債務超過などで返済能力がないと判断された場合は審査通過は不可能です。

入金速度

ファクタリングとABLでは入金速度も異なります。

ファクタリングは2社間ファクタリングで最短即日、3社間ファクタリングで1週間程度で入金可能です。

一方、ABLは動産の評価額を査定し、信用保証協会と銀行の審査を経なければならないので、申込から融資まで1ヶ月程度かそれ以上の時間がかかることがあります。

急いで資金が必要な場合には、ファクタリングを活用した方がよいでしょう。

資金調達にかかるコスト

ファクタリングとABLでは資金調達にかかるコストが大きく異なります。

結論的に言えばファクタリングの方が資金調達コストは圧倒的に高くなっています。

ファクタリングの手数料は2社間と3社間でそれぞれ次のとおりです。

- 2社間ファクタリング:5%〜20%程度

- 3社間ファクタリング:1%〜8%程度

これは年利ではないので、たった1ヶ月間だけ前倒しで資金調達したとしても上記の手数料が発生します。

つまり、年利に換算するとさらに高額になります。1ヶ月前倒しでファクタリングを利用するケースを年利に換算すると次のようになります。

- 2社間ファクタリング:(5%〜20%程度)×12ヶ月=60%〜240%

- 3社間ファクタリング:(1%〜8%程度)×12ヶ月=12%〜96%

一方ABLの金利は年1%〜4%台程度です。

ファクタリングはABLの100倍程度の高額なコストになってしまうこともあるので、継続的に利用することはおすすめできません。

ファクタリングは本当にお金に困った場面でスポット的に活用した方がよいでしょう。

売掛債権が回収不能になった場合の責任

売掛債権が回収不能になった場合の責任もファクタリングとABLでは異なります。

ファクタリングは償還請求権なし(ノンリコース)でおこなわれます。

そのため、もしもファクタリング後に売掛債権が回収不能になってもファクタリング利用者には責任は及びません。

未回収になった際の損失はすべてファクタリング会社が負ってくれます。

一方、ABLで担保になっている売掛債権が回収不能になった場合、未回収分については担保価値がなくなってしまうので、銀行から返済を要求される可能性があります。

また、未回収になった売掛金そのものの損失を負わなければなりません。

銀行への返済と未回収分の損失によって資金繰りが悪化して、連鎖倒産に陥る可能性もあるでしょう。

ファクタリングの手数料がABLと比較して高額なのは、売掛債権が未回収になった際のリスクプレミアムが含まれているため言われています。

売掛債権の未回収リスクを排除したい方はファクタリングの方が向いています。

ファクタリングのメリット・デメリット

中小企業・個人事業のお客様に利用されている、2社間ファクタリングで資金調達した場合のメリット・デメリットをご紹介します。

ファクタリングのメリット

-

- 申し込みから最短即日の現金化が可能

-

- 秘密厳守で資金調達

- 償還請求権がない

ファクタリングはスピーディーに資金調達できるだけでなく、売掛先企業や外部の利害関係者に資金調達したことを秘密にできますし、もしも売掛債権が回収不能になっても、その損失を回避できる点がメリットです。

ファクタリングの3つのメリットについて詳しく解説していきます。

最短即日の現金化

2社間ファクタリング最大のメリットは、最短で申し込みをしたその日の内に資金調達ができることです。必要書類を揃えたうえで私どもベストファクターにお申し込みいただけましたら、審査から入金までをお申し込みの当日に完了いたします。

秘密厳守で資金調達

2社間ファクタリングは利用者とファクタリング会社の2社間で行われるため、第三者にあたる売掛先へ債権譲渡について通知したり、承諾を得たりする必要が一切ありません。ご相談いただいてから秘密厳守で資金調達が可能です。

償還請求権がない

償還請求権とは、売掛先の会社が倒産により売掛金が入金されなかった場合、ファクタリング会社が利用者に対して支払いを請求できる権利のことを言います。弊社をはじめとする2社間ファクタリングの多くが償還請求権なし(ノンリコース)の契約ですので、仮に売掛先が倒産してもお客様に支払い義務は発生しません。

償還請求権なしのファクタリングは闇金

償還請求権ありのファクタリングは実質的な貸付です。

ファクタリングの手数料が融資と比較して非常に高額なのは、ファクタリングが償還請求権なしで実施され、ファクタリング会社が売掛債権の未回収リスクを負うため解されています。

つまり、償還請求権ありであるにも関わらず、貸金業者登録をおこなわずに利息制限法の上限手数料を超える手数料で貸付をおこなっている業者は闇金です。

ファクタリング会社を選択する際には、必ず償還請求権がないことを確認したうえで手続きしてください。

ファクタリングのデメリット

ファクタリングには次の3つのデメリットがあります。

-

- 売掛金の金額以上の資金を調達できない

- 未回収リスクを考慮して手数料が高め

- ファクタリング会社によっては債権譲渡登記が必要

- 悪徳業者・違法業者が多い

ファクタリングでは調達可能額が限られており、高額な手数料が発生します。

さらにファクタリング会社の中には債権譲渡登記が必須となってるケースもあるので、手数料がさらに高くなる可能性もあります。

また、業者の信頼度はABLと比較してかなり劣ってしまうので、業者選びにも注意が必要です。

ABLと比較したファクタリングのデメリットについて詳しく解説していきます。

売掛金の金額以上の資金調達は不可

ファクタリングでは、ファクタリング会社が買い取った売掛金から手数料分を引いた金額がお客様に入金されます。つまり、100万円の売掛金を売却して120万円の現金化はできないということです。

ABLであれば、売掛債権や棚卸資産の総額までは調達できることと比較すると、ファクタリングで調達できる金額は1社に対する1つの請求書が限度となる点はデメリットです。

手数料が高め

2社間ファクタリングの手数料の相場は、買い取る売掛金の額に対して「10~30%」です。ファクタリング会社にとって2社間ファクタリングは未回収リスクの高い契約ですので、どうしても手数料は高めに設定されます。

弊社では2社間ファクタリングをの手数料「2%~」でご提案しております。

債権譲渡登記が必要な場合も

ファクタリング会社にもよりますが、債権の二重譲渡を回避するために、ファクタリングの買取時に債権譲渡登記が実施される場合があります。登記は第三者も閲覧可能な情報ですので、登記情報から売掛先にファクタリングの事実が知られるリスクはゼロとは言い切れません。

弊社ではお客様のご希望に応じて、「登記なし」でご利用いただけます。

悪徳業者・違法業者が多い

ファクタリングはABLを取り扱う金融機関と比較して悪徳業者と違法業者が多くなっています。

ABLは融資ですので、取り扱うのは銀行、信用金庫などの法律に基づいて設立され、金融庁などの監督官庁の監督のもと適正に業務をおこなっている企業だけです。

そのため、基本的にABLを取り扱っている業者は安全です。

一方、ファクタリングは営業許可、免許、登録などは一切必要ありません。どんな人でも営業できます。

さらに、手数料や期間などの業務内容についてルールを定めたいわゆる業法という法律がないので、業者は手数料等を自由に設定できます。

そのため、業者の中には法外な手数料を設定したり、償還請求権ありの実質的な貸付をおこないながら無登録かつ違法金利で営業する闇金も存在します。

ファクタリングは安全な業者は自分の目で選ぶしかないのです。

業者の安全性という観点では、ファクタリングよりも融資の方が圧倒的に安心です。

ABLのメリット・デメリット

ABLで資産を担保にして、銀行や信用金庫などから融資を受ける場合のメリット・デメリットをご紹介します。

ABLのメリット

-

- 流動資産を有効活用できる

- 長期的な借り入れが可能

流動資産を有効に活用

そもそもABLは、不動産担保や第三者保証人を用立てできない中小零細企業が、流動資産を担保にして融資を受けられるようにしたサービスです。商品在庫や売掛金など、すぐには現金化できない流動資産を有効活用して資金調達ができます。

長期的な借り入れが可能

ABLは担保にした資産によって、借り入れ期間が異なります。

たとえば東京都の動産・債権担保融資(ABL)制度では、以下のようになっています。

- 機械・設備を担保とする場合は長期資金(7年以内)の借入れ

- 売掛債権・在庫を担保とする場合は短期資金(1年以内)の借入れ

参考:http://www.sangyo-rodo.metro.tokyo.jp/chushou/kinyu/yuushi/abl/

ABLのデメリット

-

- 売掛先への通知・承諾が必要

- 債権譲渡登記を行う必要がある

- 期日までに回収できなかった場合に損失を被る

売掛先への通知・承諾が必要

売掛債権を担保に融資を受ける場合、売掛先への通知・承諾が必要となるケースがあります。ABLの利用を売掛先に知られると「あの会社は売掛金を担保に入れるほど資金繰りが厳しいか」と言った信用不安を招きかねません。

債権譲渡登記が必要

ABLで融資を受ける際には、債権譲渡登記を行う必要があります。担保の売掛債権に譲渡禁止特約が付帯されていた場合、担保から外れてしまいます。特に売掛先が大企業の場合、特約が設けられているケースが多いようです。

期日までに回収できなかった場合に損失を被る

ABLで融資を受けたとしても、利用者には売掛債権の貸し倒れリスクが残ります。万が一、売掛先の倒産などで売掛債権が回収できなかった場合、損失を被るリスクがあります。

ファクタリングとABLのおすすめ使い分け方法

「ファクタリングとABLどちらをどのように使用したらよいかわからない」という方も多いのではないでしょうか?

ファクタリングとABLが向いている場面はどのような場面なのか解説していきます。

ファクタリングの利用が向いている場面

ファクタリングの利用が向いている場面は次のようなケースです。

- すぐに資金が必要

- 調達額が少額

- 融資審査に落ちてしまった

- 借入をしたばかり

- 税金滞納がある

- 負債を増やしたくない

これらのケースではファクタリングの方が向いています。

ABLよりもファクタリングの利用が向いているケースについて解説していきます。

すぐに資金が必要

すぐに資金が必要な場面ではファクタリングが向いています。

2社間ファクタリングは最短即日、3社間ファクタリングは1週間程度で資金調達できます。

ABLの場合は申込から融資までに1ヶ月程度の時間がかかるので急いで資金が必要な際には活用できません。

緊急で資金が必要になった際にはファクタリングを利用しましょう。

調達額が少額

必要な金額が少額の場合はファクタリングの方が簡単でスピーディーです。

ファクタリングで調達できる金額は1つの請求書の範囲内の金額です。

つまり、1つの取引先に対する1ヶ月分の売上が調達可能額の限度ですので、例えば月商を超えるような金額の調達はできません。

月商の何割程度かの少額をスピーディーに調達するのがファクタリングですので、少額の資金調達を希望する方に向いています。

融資審査に落ちてしまった

融資審査に落ちてしまった方はファクタリングへ申し込むことで資金調達できる可能性があります。

ファクタリングの審査対象は主に売掛先企業に対しておこなわれるので、融資の審査に落ちてしまった企業でも売掛先企業の信用に問題がなければ審査に通過できる可能性があります。

赤字や債務超過の企業は融資審査に通過することは非常に困難です。しかしファクタリングであれば、融資審査に落ちた企業でも売掛先企業の信用に問題がなければ審査に通過できる可能性があります。

融資審査に落ちて資金調達先に悩んでいる方は、ファクタリングの利用を検討しましょう。

借入をしたばかり

銀行や日本政策金融公庫ならから事業資金融資を受けたばかりという方は、ファクタリングの利用が向いています。

基本的に事業資金の融資を1年のあいだに複数回受けることは困難です。

基本的に事業資金融資は1年に1回しか受けられません。

そのため、1年以内に銀行などから事業資金融資を受けた方で資金が必要になった方は、ファクタリングで資金調達をした方が無難です。

税金滞納がある

税金滞納があって資金調達が必要な方はファクタリングを利用しましょう。

銀行融資や日本政策金融公庫の融資では税金滞納がある企業はまず融資の審査に通過できません。

審査ではほぼ必ず納税証明書の提出が必要になるためです。

一方、ファクタリングの審査では納税証明書の提出は基本的に必要ないので、税金滞納は審査で確認されません。

したがってファクタリングであれば税金滞納があっても審査に通過できる可能性があります。

税金滞納中に資金調達したい方はファクタリングを活用しましょう。

なお、税金滞納がある企業は税金滞納が解消できれば融資を受けられるようになります。

そのため、ファクタリングで調達した資金で税金滞納を解消し、その後銀行や日本政策金融公庫で低金利融資受けるのがおすすめです。

負債を増やしたくない

負債を増やしたくない方、貸借対照表の総額を大きくしたくない方はファクタリングが向いています。

ファクタリングは資産の売却ですので、利用しても負債が増えることも貸借対照表の総額が増えることもありません。

一方、融資によって資金調達した場合には、融資の分だけ負債が増え、貸借対照表の総額も大きくなります。

負債が多くなれば自己資本比率が増え、外部からの会社の安全性に対する評価は下落します。

また、貸借対照表は小さければ小さいほど、効率的な経営をおこなっていると評価される傾向があるので、できれば負債を増やさずに資金調達した方がよいでしょう。

負債を増やしたくない方にもファクタリングは向いています。

ABLの利用が向いている場面

一方、ABLを利用する方が向いている場面は次のようなケースです。

- 低コストで資金調達したい

- 借入枠を作成したい

- ファクタリングよりも高額の資金調達を希望する

- 資金が必要なタイミングまでに時間がある

ファクタリングよりもABLの方が向いている4つの場面について詳しく解説していきます。

低コストで資金調達したい

低コストで資金調達したい方にはABLが向いています。

ABLの金利は銀行の場合は1%〜4%台とかなり低めです。

ファクタリングは2社間の場合、低い業者でも10%前後で、これは年利ではないので年利に換算すると120%前後です。

ABLはファクタリングの50〜100分の1のコストで資金調達できるので、資金調達コストはファクタリングの方が圧倒的に低くなります。

コストを抑えて資金調達したい方は、ABLが向いています。

借入枠を作成したい

ABLでは借入枠を作成することができます。

借入枠とは「〇〇万円までお金を借りられる」という枠を事前に作成し、この枠の範囲内で後日自由にお金を借りられるというものです。

カードローンをイメージしておけばよいでしょう。

ABLでは担保となる流動資産の評価額の範囲内で借入枠を作成でき、借入枠の範囲内であれば即日融資を受けられます。

「すぐにお金が必要なわけではないが、いざというときに備えて枠を作っておきたい」と考える方にはABLの利用が向いています。

ファクタリングよりも高額の資金調達を希望する

ファクタリングよりも高額の資金調達を希望する方はABLを選択しましょう。

ファクタリングで調達できる金額は1つの請求書が限度です。

一方、ABLの場合は企業が保有する売掛債権や棚卸資産の総額が調達可能額ですので、ABLの方がファクタリングと比較してかなり大きな金額の資金調達が可能になります。

ファクタリングで調達できる金額は月商の何割か程度の少ない金額に限られているので、ある程度高額の資金調達を希望する方はABLを選ぶとよいでしょう。

資金が必要なタイミングまでに時間がある

お金が必要になるタイミングまでに時間的余裕がある方にもABLが向いています。

ABLは流動資産の担保評価額を算出し、銀行や信用保証協会の審査に通過して契約するという流れになるので、申込から融資までには1ヶ月程度の時間がかかります。

そのため、ある程度時間的な余裕がある方でいないとABLは利用できません。

一方、ファクタリングであれば最短即日入金を受けられるので、時間がない方も活用できます。

資金が必要なタイミングまで時間的猶予がある方はABLなら低コストで高額の融資を受けられます。

低コストで資金調達できるおすすめファクタリング会社5選

ABLほどではないですが、ファクタリングの中でも低い手数料で資金調達できるファクタリング会社は次の5社です。

- ベストファクター

- 電子請求書早払い

- アクセルファクター

- 日本中小企業金融サポート機構

- PAYTODAY

急いで資金が必要なタイミングで活用でき、資金調達コストが低いおすすめのファクタリング会社5社のスペックや特徴について詳しく解説していきます。

ベストファクター

| 種類 | ・2社間ファクタリング ・3社間ファクタリング |

|---|---|

| 手数料 | 2%〜 |

| 入金スピード | 最短即日 |

| 買取可能額 | 下限上限なし |

| 個人事業主の利用 | 利用可 |

| 手続き方法 | 対面 |

弊社ベストファクターには「銀行融資の審査に落ちてしまった」「ABLにしようかファクタリングにしようかわからないから話を聞きたい」などの理由で相談に来られるお客様も多数いらっしゃいます。

弊社はお客様との対話を重視しており、まずはお客様の決算状況確認させていただきながらお客様にとって最適な資金調達方法をご提案させていただきます。

「すぐにファクタリングを利用するかどうかわからない」という方もまずはお気軽にご相談ください。

弊社はお客様との面談によって、お客様の人柄や経営者としての資質などを審査の材料とさせていただいております。

決算書等の数字からではわからない情報を審査しておりますので、他社様よりも低い手数料でファクタリングのお取り扱いができる場合がございます。

審査では財務コンサルティングを実施させていただくので、資金繰りを本質的に改善するためのアドバイスも可能です。

まずはお気軽の弊社までご連絡ください。

なお、ご契約時には面談が必須となりますが、弊社へのご来店が難しいお客様に対しては弊社担当者が訪問されていただきます。

電子請求書早払い

| 種類 | 2社間ファクタリング |

|---|---|

| 手数料 | 1%〜6% |

| 入金スピード | 最短2営業日(初回は5営業日) |

| 買取可能額 | 〜1億円 |

| 個人事業主の利用 | 不可 |

| 手続き方法 | オンライン |

電子請求書早払いは2社間ファクタリングとしては最も手数料が低いファクタリングサービスです。

上限6%の手数料で利用できるのは業界最低レベルですので、とにかく低い手数料でファクタリングを利用したい方におすすめです。

ABLほどではないですが、低い手数料で利用できるので、ファクタリング最大のデメリットである資金調達コストの高さを電子請求書早払いなら抑えられます。

運営しているのでインフォマートとGMOペイメントゲートウェイという2つの東証プライム上場企業です。

上場企業2社が運営するサービスですので、数あるファクタリングサービスの中でも運営業者の安全性は最も高いといえるでしょう。

ただし、利用できるのは法人のみですので、個人事業主やフリーランスの方は利用できません。

また、入金までには最短2営業日、初回は5営業日かかるので急いで資金が必要な方は注意しましょう。

アクセルファクター

| 種類 | ・2社間ファクタリング ・3社間ファクタリング |

|---|---|

| 手数料 | 2社間ファクタリング:1%〜12% 3社間ファクタリング:0.5%〜10.5% |

| 入金スピード | 最短即日 |

| 買取可能額 | 下限・上限なし |

| 個人事業主の利用 | 利用可 |

| 手続き方法 | オンライン・対面 |

アクセルファクターは国が中小企業支援の専門家として認定している認定経営革新等支援機関です。

国が専門性や実績を認定している業者ですので、高い知識や経験を持っているのはもちろんですが、何よりも業者の安全性が非常に高い点がメリットです。

店舗型のファクタリング会社でありながら上限12%と低めに設定されています。

また、申込者の半数は即日入金となっているので、急いで資金が必要な際にもおすすめのファクタリング会社です。

「ABLとファクタリングどちらがよいか悩んでいる」など、資金調達方法について疑問や不安を持っている場合にアクセルファクターはおすすめです。

日本中小企業金融サポート機構

| 種類 | ・2社間ファクタリング ・3社間ファクタリング |

|---|---|

| 手数料 | 1.5%〜10% |

| 入金スピード | 最短3時間 |

| 買取可能額 | 下限上限なし |

| 個人事業主の利用 | 利用可 |

| 手続き方法 | オンライン・対面 |

日本中小企業金融サポート機構は法人形態が一般社団法人という非常に珍しいファクタリング会社です。

一般社団法人は株式会社のような営利目的の法人ではないので、日本中小企業金融サポート機構は手数料が非常に低いというメリットがあります。

2社間ファクタリングでも10%未満の手数料で利用できるケースが多いので、コストを抑えて資金調達したい方に向いています。

また、日本中小企業金融サポート機構は、ファクタリング業とコンサルティング業を本格的におこなっています。

コンサル業務では財務改善、経営改善などのサポートを受けられるので、資金調達以外の相談も気軽におこなうことが可能です。

日本中小企業金融サポート機構も国が認めた認定経営革新等支援機関です。業者の安全性と専門性を国が保障してくれるので、安心して利用できるでしょう。

最近はオンライン完結型のファクタリングにも力を入れており日本中小企業金融サポート機構onlineというサービスを実施しています。

日本中小企業金融サポート機構onlineでは、最短3時間でオンライン完結で資金調達が可能です。

手数料の低さ、業者の安全性と専門性、入金スピードと、あらゆる点で優れた優良ファクタリング会社です。

PAYTODAY

| 種類 | 2社間ファクタリング |

|---|---|

| 手数料 | 1%〜9.5% |

| 入金スピード | 最短30分 |

| 買取可能額 | 10万円〜上限なし |

| 個人事業主の利用 | 利用可 |

| 手続き方法 | オンライン |

PAYTODAYはオンライン完結型のファクタリング会社として上限9%という低い手数料で資金調達できる点が人気です。

店舗を持たないので、上限9.5%と業界最低水準の手数料で利用できます。

これは個人事業主やフリーランスが利用できる業者としては最も低い水準だといえるでしょう。

また、PAYTODAYは入金スピードにも定評があり、申込から審査完了までは最短15分、申込から入金までは最短30分という圧倒的なスピードを誇ります。

急いで資金が必要な方に重宝するファクタリングサービスです。

サービス開始からまだ4年程度の比較的新しいファクタリングですが、累計買取額は150億円を突破しており、多くの人が利用しています。

初めてファクタリングを利用する方にもPAYTODAYはおすすめです。

ファクタリングとABL比較:まとめ

ファクタリングとABLを比較した場合、手数料・金利などのコスト面、審査の面でファクタリングの方が優れた資金調達方法と言えます。

さらに、ファクタリング会社によっては資金調達のスピード・手数料の低さで、よりお得に資金調達できる場合もあります。

私どもベストファクターは、資金調達・財務コンサルティングのプロとして、お客様の会社の資金繰りの問題を早期に解決、本来の事業に注力して企業価値を高めていただくためのご提案をさせていただきます。「自社の場合、ファクタリングとABLのどちらを利用したらいいか」といったお問い合わせでも構いませんので、ぜひお気軽にご相談くださいませ。