この記事は約3分で読めます。

訪問介護(ホームヘルパー)の資金調達は、介護報酬活用のファクタリングを推奨します。

こんにちは、ベストファクターの四ツ柳と申します。

高齢化社会を迎えつつある現代の日本では、特別介護老人保健施設の入所条件が厳しくなっていることもあり、在宅介護を必要とする高齢者の数が増えています。

そのような背景から訪問介護(ホームヘルパー)の需要は高く、成長が期待されるビジネスです。

しかし、需要の高まりとともに増加した介護事業者の数はコンビニエンスストアを上回るとも言われ、厳しい経営を余儀なくされている事業者さまも少なくありません。

今回は訪問介護を経営されている事業者の方の資金繰りの問題、資金調達方法としての介護報酬ファクタリングについて解説していきます。

記事の目次

訪問介護の資金繰りの課題

訪問介護をはじめとする介護事業者の資金繰りが悪化する原因のひとつに、介護報酬の支払いサイトがあります。

ほとんどの介護事業者のサービス提供による収入は、原則として1割は利用者負担、残り9割は介護保険料から支払われることになっています。サービス提供月の翌月10日までに役所へ請求し、翌々月23日の入金という流れで、介護報酬の入金日はサービス提供から約2ヶ月先です。

たとえば4月1日に訪問介護を開業したら、4月分の介護報酬9割分は6月末が支払日となります。このように介護報酬の入金は2ヶ月先まで待たねばならないため、従業員への給与や諸経費の支払いは常に3カ月分前払いにならざるを得ません。

最悪の場合、売上は発生しているのに肝心な運転資金が底を尽きてしまう「黒字倒産」のリスクもあります。

訪問介護の開業から経営が軌道に乗るまでは、正確な月次決算に加えてキャッシュフローによる経営判断が求められます。また、いざというときの資金ショートに備えて、銀行融資だけに頼らない資金調達方法を備えておくことも重要です。

訪問介護の資金調達に介護報酬ファクタリング

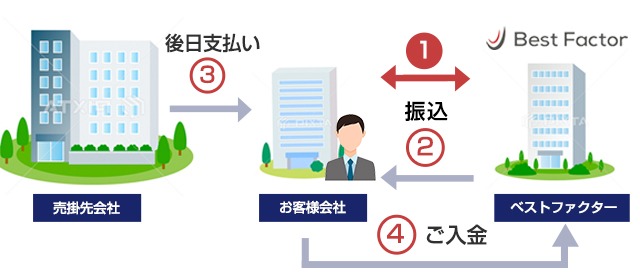

介護ファクタリングとは、国保連から約2ヶ月先に支払われる介護報酬債権を売却、最短即日で現金化する資金調達方法です。

ファクタリングは経済産業省も借入に代わる新たな資金調達方法として推奨しており、医療・介護、運送業、建設業、小売業など売掛債権があれば業種を問わず利用できます。

銀行融資のような厳しい審査もなく、入金までのスピードも非常に早いという特徴があり、弊社でも訪問介護をはじめとする介護事業者様にご利用いただいております。

さらに、介護報酬ファクタリングの売掛先となる国保連は国の公的機関で、倒産や未払いのリスクを考慮する必要がありません。そのため、通常のファクタリングよりも買取手数料が低めに設定されています。

ファクタリングは、介護サービス事業者様にとって特にメリットのある資金調達の選択肢です。

銀行融資と介護報酬ファクタリングの比較

訪問介護に限らず、日本の一般企業の資金調達は未だに銀行融資が主流です。

銀行融資と介護報酬ファクタリング、「月末の必要経費の支払いにつなぎ資金が必要」というケースでは、どちらの資金調達方法が有利なのでしょうか?

両者を比較検討してみましょう。

資金調達の確実性

銀行融資で資金を調達するためには、厳しい審査に通過する必要があります。

たとえば大手企業の設備投資など、リターンに期待できる資金調達であれば銀行も積極的に融資を行います。しかし、中小零細企業・個人事業主のつなぎ資金調達、キャッシュフローの改善を融通してくれる銀行はほとんどないと言っても過言ではないでしょう。

一方、ファクタリングは利用者の会社規模や返済能力よりも「売掛債権の種類」と「売掛先の信用力」が、審査や手数料に影響を与えます。

介護報酬ファクタリングの場合、売掛金は介護報酬債権、売掛先は国保連ということになります。国保連は倒産や未払いのリスクがなく、信用力も申し分ないため、ほぼ確実に現金を手にすることができます。

さらに、弊社のようなファクタリング会社にとって介護報酬債権は、信用力が高くリスクの低い、手数料を抑えてでも買い取りたい債権なのです。

資金調達コスト

融資における資金調達コストとは、返済と同時に支払う利息を指します。事業者向け融資の場合、5%~18%が年利の相場です。

利息の負担は返済期間が短ければ短いほど小さくなりますので、短期間で完済できるようであれば、銀行融資は有効な資金調達方法となるでしょう。

一方、介護報酬ファクタリングはそもそも融資とは異なる資金調達方法ですので返済の必要はなく、利息もありません。

ファクタリングは現金化する際に2%~20%の買取手数料(2社間ファクタリングの場合)がかかりますが、介護報酬債権はきわめて信用力が高い手数料であるため、手数料を安く抑えることが可能です。

資金調達のスピード

銀行融資は2期分の決算書や確定申告書、事業計画書など審査に必要書類を集めるための手間がかかります。審査から融資までに約1週間ほどの期間を要するため、緊急の資金調達にはあまり向いていません。

ファクタリングは資金調達までのスピードが早いことが最大のメリットです。審査に必要な書類も比較的少なく、お問い合わせ後すぐに審査結果をお伝えすることもできます。

「明日までに必要経費分のつなぎ資金が必要」というケースでも、あらかじめ必要書類を揃えておくなどすれば即日の現金化も可能です。

訪問介護の資金調達はベストファクターで

介護報酬ファクタリングを利用すれば、約2ヶ月後に入金される介護報酬債権を最短即日で現金化が可能です。

調達した資金は従業員への給料、サービスの提供に必要な経費など運転資金に充てることができます。

しかし、ビジネスを軌道に乗せ、コンスタントに売上を伸ばしていくためには、介護利用者の方に質の高いサービスを提供していく必要があります。

私どもベストファクターは秘密厳守の2社間ファクタリングによる資金調達のみならず、財務コンサルティングサービスによりお客様の経営改善や売上アップなど事業成長のお手伝いをいたします。

資金調達や資金繰りでお悩みの方は、ぜひお気軽にご相談くださいませ。