「資金調達ができない」と悩む経営者が実施すべき資金繰り対策を紹介します。

こんにちは、ベストファクターの四ツ柳と申します。

個人事業主や企業の経営者の方にとって、もっとも大きな問題が事業を継続していくための資金繰りです。

事業にとって資金(キャッシュ)は血液のようなもので、資金の流れが滞れば事業が立ち行かなくなり、やがて倒産という最悪の状況を迎えることになります。

バブル期のような「堅実な企業運営を続けていれば、資金に困ることもない」といった時代はとっくに終わり、現在の景気低迷の状況では何がきっかけで業績が悪化するかわかりません。業績が好調なときこそ、万が一の事態に備えた資金繰り対策を講じておくことが重要です。

本稿では資金調達ができないとお悩みの経営者の方に、資金繰りが悪化したとき、悪化する前にやっておくべき資金繰り対策について解説します。

経営が厳しいときの借入は要注意

急ぎで資金が必要となれば、最初に思い浮かぶ資金調達方法は金融機関からの借入ではないでしょうか?

赤字決算・債務超過・税金滞納といった審査で不利になる要素がなければ、金融機関も会社の信用力や計画性を見て資金を融通してくれる場合があります。

しかし、業績が悪化して資金繰りが苦しいときに金融機関から追加で融資を受けるということは、開業時や業績が右肩上がりのときの借り入れとは違い、企業にとって間違いなくマイナスになります。

業績の悪化により毎月のように赤字を計上し、慢性的に資金が不足している状態での借入は一時的な延命措置に過ぎません。何の改善もなしに現状維持を続けていけば、いずれ借入をした運営資金は底をつき、重い返済が資金繰りをさらに圧迫します。

「自社でできること」を最大限にやる

資金不足のときはどうしても「どこかから借りてくる」という発想に陥りがちですが、前述のように経営が厳しいときの借入は資金繰りのマイナス要素になります。

そこで一旦立ち止まって「自社でできることを最大限やっているか?」と考えてみましょう。見逃している資金調達方法があるかもしれません。

余剰在庫を売る

在庫管理には人件費や倉庫代など多くのコストが発生します。適正な在庫量なら問題ありませんが、余剰在庫でコスト高になると資金繰りを圧迫するリスクが生じます。

無駄な在庫があればすぐにでも処分して、運転資金として使える現金を手元に置きましょう。

利益がほぼ出ない状態で安売りになる場合もありますが、利益の出る出ないにかかわらず、適正な在庫量に合わせてコストを削減すて現金を調達することが重要です。

最近ではネットオークションやフ商品在庫ファクタリングを利用して、手早く現金を調達する方法もあります。

使っていない資産を売る

会社が保有していて、なおかつ使っていない資産を売って現金にするという方法もあります。

売却できる資産には「不動産」「有価証券」「ゴルフの会員証」などがあり、一定の価値が認められるものならすぐに現金が取得できます。

あるいは経営者の方の個人資産のなかで売却できるものがれば、それで現金化して運転資金に回すことも検討すべきでしょう。

たとえば、会社の経営は火の車で今にも倒産しそうなのに、経営者は高級車を乗り回しているというケースもあります。

従業員の給料や仕入先への支払いがままならない状況であれば、背に腹は代えられません。

買掛金の支払いを延期する

「手元に資金はあるが、仕入先への支払いをすると資金不足で困窮してしまう」という状況であれば、買掛金の支払いを延期してもらうよう取引先等へお願いして、その間に経営改革を進めるという方法もあります。

たとえば1,000万円の買掛金の支払いを延期して、1,000万円の事業の運転資金として手元に残すということです。

取引先等を説得する必要があり、「あそこの会社は赤字経営に陥っていて危うい」といった評判を甘んじて受け入れなければならない苦肉の策ではあります。しかし、1ヶ月~2ヶ月ほど倒産か事業継続かの崖っぷちで踏みとどまることはできます。

無論、その間に経営改革を進めて財務状況を立て直さなければならないことは言うまでもありません。

売掛金をファクタリングで現金化する

支払期日前の売掛金があれば、ファクタリング会社に売却して現金化するという方法も有効です。

金融機関から融資を断られていても、ファクタリング会社に信用力の高い売掛金を売却して現金化、運転資金に充てることができます。

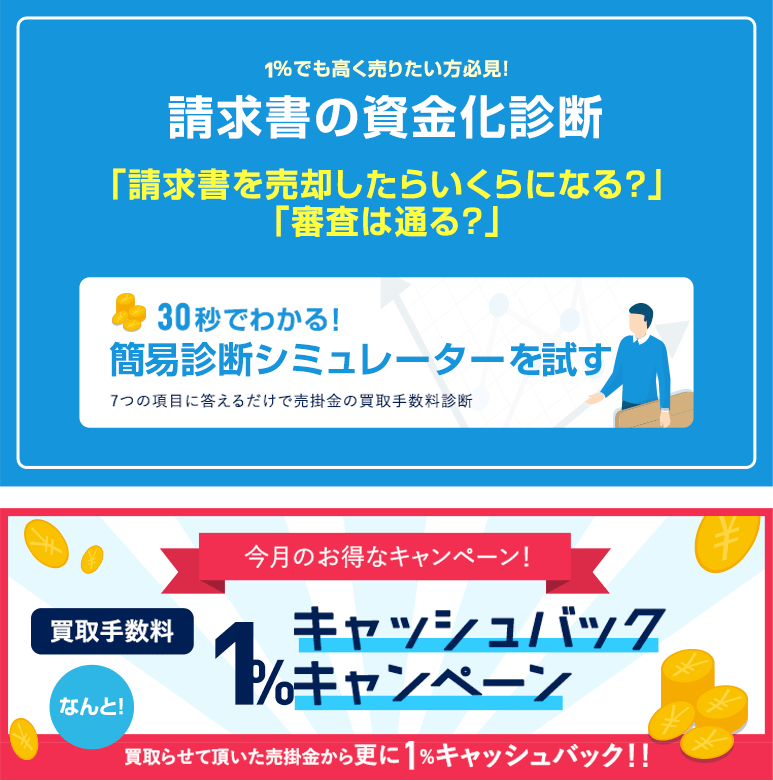

ただし、ファクタリングの利用には「2社間ファクタリング」で平均10%~25%、「3社間ファクタリング」で平均1%~5%の手数料がかかります。

手数料が高いとそれだけ調達できる現金も少なくなるため、売上や経費削減等でカバーできる範囲の手数料を見極めなければなりません。

ファクタリングは本来であれば1ヶ月~2ヶ月先に支払われる売掛金を前倒しで現金化するサービスです。よって、つなぎ資金の調達と同時に経営改革の断行が必須となります。

資金ショートに陥る前にやっておくべき資金繰り対策

事業を安定させるためには、資金繰りが苦しくなってしまってから何か対策をするのではなく、陥らないようにする予防策を講じることが大切です。

ここでは具体的な資金繰り対策を紹介します。

資金繰りを悪化させている原因を突き止める

資金繰りが悪化する主な原因は次のとおりです。

- 売上債権の増加

- 商品在庫の増加

- 過剰な設備投資

- 売上債権の回収と支払債務のタイムラグ

- 収益の減少

- 費用の増加

たとえば会社の売上が増加すると仕入れ代金や人件費等が急増する一方で、支払いの財源となる売上代金回収が間に合わないと資金繰りが悪化する原因となります。

また、自社の資金繰りの悪化がすなわち経営が悪いということでもありません。取引先の支払いの延滞や支払サイトが長引くことで、経営を圧迫するケースも多く見られます。

資金繰りが悪化している原因は売上や経費といった「点」の数字だけでなく、資金の流れという「線」を注意深く見たうえで適生な改善策を講じることが重要です。

専門家に相談する

融資やファクタリングでつなぎ資金を調達して応急処置はできますが、それは一時しのぎにすぎません。

経営が悪化したときは速やかな財務改善も必要ですので、専門家に相談しましょう。

財務に関する相談窓口は、会計士をはじめとする専門家や、中小企業支援センター、商工会議所などがあり、経営や資金調達に関するアドバイスを受けることができます。

複数の資金調達方法を使い分ける

資金調達方法は融資だけに限りません。事業モデルや資金繰りの状況と合わせてさまざまな資金調達方法を使い分けることが重要です。

たとえば事業を始めるときには、融資を受けるか、あるいは投資を受けるかという選択が必要な場面があります。この場合、ローリスクの事業は融資、ハイリスク・ハイリターンな事業は出資という考え方が一般的です。

一方で資金繰りに窮してつなぎ資金が必要になったときも、未回収の売掛金があれば追加融資よりも低リスクで資金の調達ができます。

経営が好調なとき、低迷しているときに複数の資金調達方法の中から最適なものを選び抜く能力こそ、賢明な経営者に求められるのではないでしょうか。

ベストファクターなら財務コンサルも併せて受けられます

資金調達ができないとお困りの経営者に、今すぐ実践すべき資金繰り対策について解説しました。

前述のように、「売上は増加しているのに売掛金が回収できずに資金繰りが悪化している」であれば、金融機関からの追加融資よりもファクタリングのほうが低リスクで資金調達ができる場合があります。

私どもベストファクターは、最短即日・秘密厳守で業界最安値の手数料2%~の2社間ファクタリング・サービスをご提供、中小企業や個人事業主のお客様から高い支持を得ています。

しかし、1回のファクタリングによる資金調達で資金繰りが改善化するのはまれで、必ずしもそうはいかないことが多いのも事実です。そこで弊社では、資金繰りの改善化、財務体質の改善、事業再生を目的とした財務コンサルティングサービスも提供しております。

弊社の財務コンサルでは、財務のプロが財務全般を見直し、削減できるコストや在庫、債権回収の遅延など資金繰りを悪化させている原因を突き止め、資金繰りの健全化のための道筋をつけます。

資金調達、資金繰りでお悩みの経営者の方は、ぜひお気軽にご相談ください。