この記事は約3分で読めます。

ファクタリングの審査基準は融資など借入の審査基準とは大きく異なるため、ご利用前に審査のポイントを整理する必要があります。

こんにちは、ベストファクターの四ツ柳です。

ファクタリングは金融機関の借入の審査に通らなかった方でも、入金前の売掛金があれば利用できる可能性の高い資金調達方法です。

では、ファクタリングでは何が審査基準として重要視されているのか?

利用の可否を判断をするためには、ファクタリングの審査基準について把握しておくことが重要です。

記事の目次

ファクタリング審査とファクターのリスク

どの企業にも言えることですが、企業間で契約を結ぶ場合、必ず自社にとってのリスクの有無やリスクの規模を考慮して取引相手を見極めます。

たとえば、これから商取引をする相手企業が倒産寸前であったり、不祥事が続いていたりしたら、すすんで契約をすることは無いはずです。

同じように、ファクタリングの審査基準を知るためには、ファクタリング会社が何をリスクとして捉えているかを知ることが重要です。

ファクタリング会社が買取額の全損リスクを回避するためには、売掛先の企業から支払期日にちゃんと売上が回収できるかどうかがカギとなります。

利用者の信用力が重視される借入の審査に比べると、売掛先の企業の信用力が高ければ審査に通る可能性が高いファクタリングは、審査が緩くて利用しやすい資金調達方法と言えるでしょう。

ファクタリングの審査で重要視される3つのポイント

金融機関からの借入とファクタリングの審査の違いを簡単に説明すると、次のとおりです。

両者の審査基準の違いから、信用力の高い売掛先から入金される前の売掛金があれば、ファクタリングの審査に通る可能性があり、なおかつファクタリングが売掛先の信用力を重視するということは、審査に通りやすくするために担保や保証人をつける必要もないのです。

さらに、ファクタリングの審査では、売掛先の信用力を含めた次の3つのポイントが重要視されます。

審査基準ポイント

- 売掛先の信用力

- 売掛金の支払い期日

- お客様のお人柄

3つのポイントは契約の可否のみならず、ファクタリングの手数料にも関わりますので、ご利用を検討されている方はぜひご確認ください。

売掛先の信用力|ポイント①

ファクタリング会社にとってのリスクは、売掛先の会社の倒産による買取額の全損失に尽きます。

全損失のリスクを回避するために、ファクタリングの審査では「売掛金の入金を確実にしてくれる会社かどうか?」という売掛先の信用力が重視されるのです。

たとえば、お客様の会社が上場企業や国の機関とお取引をされていて、毎月安定的に売上が入っている場合、ファクタリング会社にとっては手数料を抑えてでも買い取りたい売掛金ということになります。

また、売掛先の企業様が小規模であっても、遅延・滞納なく毎月しっかりと売掛金が支払われていれば、審査に通りやすくなります。

売掛金の支払い期日|ポイント②

「ファクタリング会社にとって、売掛金の入金が確実になされるかどうかが重要」とは、ファクタリングの契約日から、買い取った分の売掛金が支払われるまでの期間が短ければ短いほどリスクが低く、審査に通りやすいということを意味します。

簡単に言うと、「支払期日が1ヶ月先の売掛金ほうが、支払い期日が6ヶ月先の売掛金よりもファクタリングの審査に有利」ということです。

売掛金の支払い猶予期間である6ヶ月の間に取引先の会社の業績が傾き、倒産してしまったら、ファクタリグ会社は買取額の全損失となってしまいます。

複数の取引先との間に売掛金がある場合は、なるべく回収までの期間が短い売掛金でのファクタリングのご契約をおすすめします。

お客様のお人柄|ポイント③

お客様のお人柄は、ファクタリングの手数料率に関わってくるポイントです。

ファクタリング会社とお客様のお付き合いも、人と人との信頼関係で成り立ちます。

面談でお客様や会社がどのくらい信頼できるかを見極めて、手数料率を決定する材料のひとつとします。

私どもベストファクターでは、お客様のお人柄を重視しており、ご契約の際には必ず面談をさせていただいております。

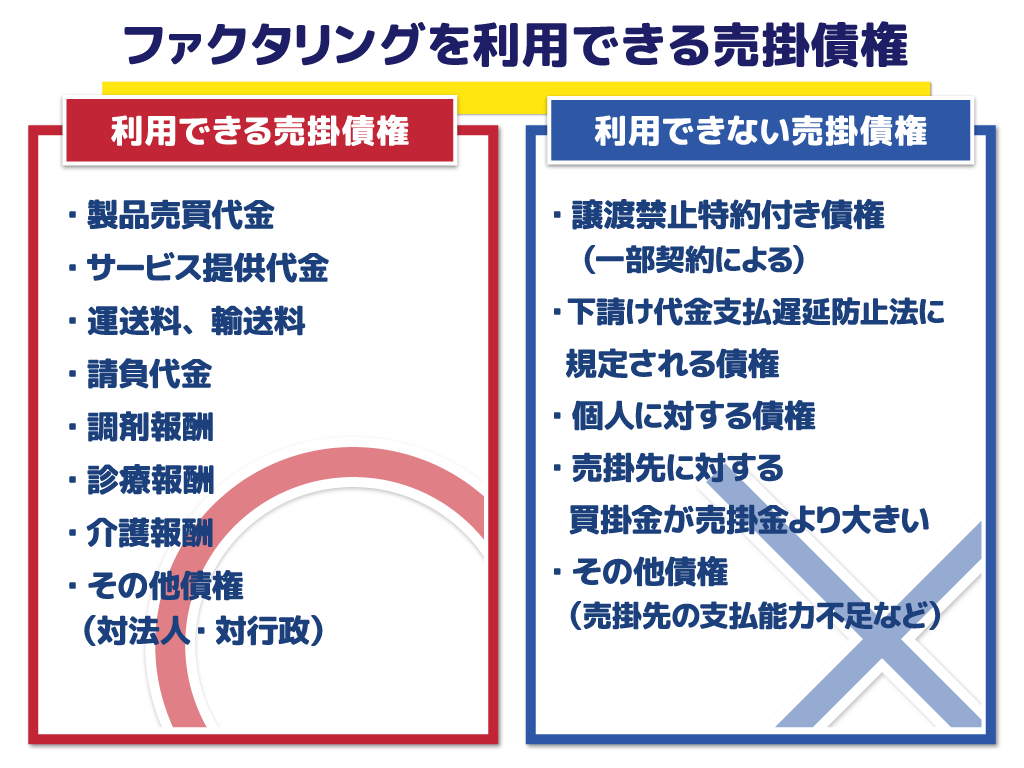

ファクタリング利用不可な債権がもある

ファクタリングの審査では売掛先の信用が重視されますが、売掛債権種によってはファクタリングに適さない物もありますので、実際に利用を検討されている売掛債権を確認してみてください。

審査が緩いのは2社間か3社間か

ファクタリングには大きく分けて、「2社間ファクタリング」と「3社間ファクタリング」とがあります。

一般的には「3社間は手数料が低く審査基準も緩い」と言われることが多いようですが、中小企業や個人事業を対象とした場合、果たして一般論の通りなのでしょうか?

3社間は取引先に知らせる

3社間ファクタリングは2社間に比べて手数料が低く、比較的審査も緩い契約ですが、売掛先への通知と承認が必須です。

売掛先に資金繰りに困っていること、売掛金を売却することを知られずに資金調達がしたい企業にとっては、非常にハードルの高い契約となります。

3社間時間がかかる

さらに、承諾が得られるまで売掛金の買い取りができないため、即日の入金を望まれるお客様にはおすすめできません。

取引先との信頼関係によって事業が左右されるような中小企業・個人事業は、たとえ手数料が高くなっても売掛先への通知が不要な、2社間ファクタリングを選択するほうが望ましいケースが多いのです。

2社間・3社間を選択する場合は、審査が緩いかどうかよりも、取引先への通知の有無や資金調達までのスピードを重視して検討されることをおすすめします。

弊社ではお客様のご要望に応じて最適なファクタリングの契約を提案いたしますので、ぜひお気軽にご相談ください

ファクタリングの審査に必要な書類

ファクタリングの審査時・契約時にはいくつかの書類が必要となります。

ファクタリング会社によって必要な書類等の種類や数は異なりますが、弊社ではお客様が本来注力すべき事業のお時間・お手間を不必要に割くことのないよう、書類の数を極力少なくして審査・契約いたします。

- 本人確認書類(免許証・パスポートなど)

- 通帳の入出金(WEB通帳含む)

- 請求書・見積書・基本契約書(取引先との契約関連書類)

ファクタリングの審査や手数料に最も影響を与えるのが、「売掛先の信用」と「売掛金の支払い期日」であることはすでに解説したとおりです。

審査時には、書類等で売掛先と売掛債権についてしっかりと確認させていただきます。

- 納税証明書

- 印鑑証明書

- 登記簿謄本など

契約時にはお客様の会社について確認できる書類をご用意いただきます。

あらかじめ書類が揃っていれば、入金までのお手続きがスムーズです。

ファクタリングの審査基準:まとめ

銀行融資とファクタリングを比較した場合、ファクタリングは審査の緩さはもちろん、サービス利用後のお客様への負担も非常に低い資金調達方法です。

私どもベストファクターでは中小企業を中心に、週平均4社ほどの会社様から、売掛金を95%で買い取らせていただいており、業界最低水準の手数料・業界最高水準の契約率を自負しております。

お電話いただけましたら、売掛金が買取可能かどうが5分でお答えしますので、ぜひお気軽にご相談ください。