この記事は約12分で読めます。

人材派遣業の資金調達に融資ではなくファクタリングが有効な理由と、ベストファクター独自のご提案をご紹介いたします。

こんにちは、ベストファクターの四ツ柳と申します。

人材派遣業は景気の影響を大きく受けやすく、良くも悪くも波がある業界です。

景気に左右されやすい業界だからこそ、人材派遣会社の資金繰りは大きな課題と言えるでしょう。

また改正派遣法では、今後負債による調達が厳しくなることが示唆されます。

ファクタリングは人材派遣業を営まれる中小企業のお客様にとって、銀行融資や事業者ローンなどに代わる資金繰りの課題を解決する一手となります。

今回は、人材派遣業における資金調達にファクタリングが有効な理由を解説いたします。

記事の目次

人材派遣業の特徴と開業要件

人材派遣業とは、派遣会社で雇用したスタッフを派遣先の企業へ紹介する業種を指します。

通常の雇用では労働者は雇用契約を結んだ会社で働きますが、人材派遣業では雇用契約を結んだ会社と働く会社が異なるという特徴があります。

人材派遣業は「労働者派遣法」という法律によって形態や営業許可要件が明確に定義されている業種です。

まずは、人材派遣業の法律的な定義や営業許可の要件について詳しく解説していきます。

労働者派遣法による定義

労働者派遣法では人材派遣業について次のように定義しています。

(用語の意義)

第二条 この法律において、次の各号に掲げる用語の意義は、当該各号に定めるところによる。

一 労働者派遣 自己の雇用する労働者を、当該雇用関係の下に、かつ、他人の指揮命令を受けて、当該他人のために労働に従事させることをいい、当該他人に対し当該労働者を当該他人に雇用させることを約してするものを含まないものとする。

二 派遣労働者 事業主が雇用する労働者であつて、労働者派遣の対象となるものをいう。

三 労働者派遣事業 労働者派遣を業として行うことをいう。

引用:e-Gov法令検索|労働者派遣事業の適正な運営の確保及び派遣労働者の保護等に関する法律

人材派遣業者が雇用した労働者を、他社へ派遣し他社で労働することを「労働者派遣」といい、他社に雇用させること前提としたものではないと明記されています。

派遣先企業は人材派遣業者に対して派遣労働者が働いた分の報酬を支払い、派遣労働者は派遣先企業から報酬を受け取ることはできません。

そのため給料は人材派遣業者が派遣労働者へ支払い、福利厚生についても人材派遣業者が対応します。

人材派遣業の営業許可要件

労働者派遣法には、人材派遣業の許可要件が定められています。

なお、この許可要件は2020年に策定され、以前は届出制だったものが今は許可制となり、人材派遣業の開業要件は以前よりも厳しくなっています。

現在の人材派遣業の許可要件は以下のとおりです。

- 資本金:2,000万円×事業所数以上

- 現預金:1,500万円×事業所数以上

- 基準資産額:負債総額の7分の1以上

この中で、最も厳しい条件は「1,500万円×事業所数以上」の現預金です。

人材派遣業は手元に1,500万円以上の預金を保有していないと、営業許可の要件を満たせない、他の業種と比較して要件が非常に厳しい業種だといえます。

人材派遣業の資金繰りとファクタリング

人材派遣業は、派遣先企業からの入金が数カ月先であっても、従業員への支払いは当月25日払い・当日払い・週払いとなるケースも多いため、支払いサイクルに悩まされることもしばしばです。

さらに、売掛金が入金されるまでの期間が納税のタイミングと重なると、いよいよ資金繰りも難しくなってきます。

次のようなケースでは、資金ショートになって事業そのものが立ち行かなくなるリスクもあります。

上記のような資金繰りの悩みを解消するためには、銀行融資やノンバンクの事業者ローン、日本政策金融公庫などからの融資を事業資金に充てる方法が考えられます。

しかし、いずれも審査に必要な書類を揃えたり、担保や保証人が必要になったりして、融資までに手間も時間もかかります。

すぐにでもまとまった資金が必要となったときこそ、ぜひ簡単かつスピーディーな資金調達が可能な「ファクタリング」をご検討ください。

ファクタリングは融資よりも審査の通過率が高く、なおかつ資金調達までが早いという特長があります。

人材派遣業が独自に抱える資金繰りの悩みやリスクについて詳しく解説していきます。

派遣先企業の支払サイクルが長い

人材派遣業は派遣先企業から派遣労働者が働いた分の報酬を受け取ります。

この報酬がすぐに入金になれば資金繰りには問題ありませんが、通常は労働があってから数ヶ月程度先になるのが一般的です。

しかし、派遣会社は労働者に対して日払いや週払いで対応しているケースも少なくありません。

つまり、派遣先企業から報酬を受け取るよりもだいぶ前に派遣労働者に対して賃金を支払われなければならないので、手元にある程度の現金を保有していないと労働者に報酬を支払うことが不可能です。

派遣労働者には「日払いで報酬を受け取りたい」というニーズもかなり多いので、賃金の支払サイクルについては柔軟に対応しないと、派遣労働者の確保は難しくなる可能性があります。

派遣先企業から売上が入金になる前に人件費の支払いによって大量の資金が流出する点が、人材派遣業が抱える資金繰りの問題点です。

価格競争による薄利多売で資金不足

人材派遣業は価格競争になりやすい業界です。

基本的には登録したスタッフを派遣するだけのシンプルな業態で、営業力で売上が決まるので、どんな事業者も参入できますし、今や大手の数も多くなっています。

また、販売しているのは派遣労働者の労働力です。賃金は法律によって定められているので売上原価を削ることは不可能です。

さらに人手不足の昨今、労働者への報酬を低くしてしまったら人を集められないので経営は成り立ちません。

薄利多売で商売をしている業者との価格競争になってしまったら、単純に人材派遣業者の利益が削られるだけとなってしまいます。

他業種であれば、原価を落とす、他社には付加価値をつけるなどの方法で競争力を付けられますが、人材派遣業は独自の競争力をつけることが難しい業界ですので、競争が激化すればそれだけ収支や資金繰りは苦しくなります。

銀行融資を受けにくい

人材派遣業は銀行から融資を受けにくい業種です。

仕入やが少なく基本的には人件費の支払いが主な経費なので、資金使途が少ないという点が大きな理由です。

また、設備投資もほとんど不要なので、設備資金の借り入れも困難です。

つまり、人材派遣業は銀行から借りてまでお金を使う用途が少ないので、運転資金も設備資金も借りにくい業種だといえます。

さらに人材派遣業は負債の7分の1以上の資産を保有していなければならないので、あまりにも借入が多い企業は営業許可要件を満たせなくなってしまいます。

人材派遣業は融資を受けにくく、借入があると営業許可要件に抵触するリスクがあるので、融資による資金調達に頼りにくい点にも注意が必要です。

派遣先の経営状況悪化により売掛金の未回収

派遣先企業の経営状況悪化によって売掛金が未回収になるリスクもあります。

人材派遣業は派遣先企業から売上が入金になるのは数ヶ月後という入金サイトが非常に長い業種です。

入金日になるまでに派遣先企業の経営が悪化してしまうリスクは決して低くないので、その場合は売掛金が回収できなくなってしまう可能性があります。

場合によっては、派遣先企業の倒産とともに連鎖倒産に至ってしまう可能性もあるでしょう。

人材派遣業は売掛債権の未回収リスクが他の業種よりも高い点に注意が必要です。

入金日までの資金繰りが不安

人材派遣業は入金サイトが長く、支払いも多い業種です。

派遣労働者への人件費、派遣会社の事務スタッフ・営業スタッフの人件費、家賃、広告費、水道光熱費、借入金の返済など、派遣先企業から売上が入金になる前にさまざまな経費の支払いが生じます。

また、価格競争によって利益率が下がっている会社も多いので、日々の資金繰りがギリギリというケースも少なくありません。

慢性的・日常的に資金繰りに困っている業者が多い点も人材派遣業が抱える悩みです。

人材派遣業にファクタリングが向いている理由

人材派遣業は次のような場面でファクタリングが向いています。

- 入金と支払いの時間的なギャップを改善できる

- 素早く資金調達できる

- 派遣先企業の信用で審査を受けられる

- 派遣先企業の経営が悪化しても安心

- 緊急で資金が必要になったときも活用できる

- 負債を増やさずに資金調達できる

人材派遣業にファクタリングが向いている6つの理由について詳しく解説していきます。

入金と支払いの時間的なギャップを改善できる

ファクタリングを利用すれば、入金と支払いの時間的なギャップを改善できます。

ファクタリングは派遣先企業に対して発行した請求書を最短即日で資金化できる方法です。

通常、派遣先企業から入金があるのは、労働者が派遣先で働いた数ヶ月後ですが、ファクタリングを利用すれば、派遣先企業へ請求書を発行してからすぐに資金化できます。

人材派遣業は入金サイトが非常に長いという問題点を抱えていますが、ファクタリングを利用することでこの問題点を改善できます。

素早く資金調達できる

ファクタリングは最短即日で資金調達できます。

人材派遣業は派遣労働者に対して賃金を日払いしなければならないなど、緊急かつ短期間でまとまったお金が必要になるケースが多い業種です。

労働者に対して日払いで給料を支払わなければならないタイミングで、手元にお金がなければ、当然ながら日払いで給料を支払うことは不可能です。

このようなタイミングで銀行融資などを利用していたら資金は間に合いません。融資には2週間〜3週間程度の時間がかるためです。

しかしファクタリングであれば、最短即日入金を受けられるので、「賃金を日払いしなければならないのに手元にお金がない」という場面でも問題なく資金を用意できます。

人材派遣業は毎日人件費の支払いが発生する可能性が高い業種だからこそ、最短即日入金に対応しているファクタリングは有効に活用できます。

派遣先企業の信用で審査を受けられる

ファクタリングの審査で重要になるのは「売掛先企業の信用」です。

ファクタリングは売掛債権の売却ですので、債務者が期日通りに代金を支払うかどうかという点が審査では最も重視されます。

そして、人材派遣業における債務者(売掛先企業)とは派遣元の企業です。

派遣元の企業が大企業や優良企業などであれば、ファクタリング会社から「期日通りの支払いに問題ないだろう」と判断されるので審査通過の可能性は高くなります。

ファクタリング利用者である人材派遣業者の業況が悪い場合や税金滞納などによって銀行から融資を断られてしまっても、派遣先企業の信用に問題さえなければ資金調達が可能です。

融資を受けられない場合も、派遣先企業の信用で審査を受けられる点はファクタリングのメリットです。

派遣先企業の経営が悪化しても安心

ファクタリングを利用すれば万が一派遣先企業の業況が悪化しても安心です。

ファクタリングは償還請求権なし(ノンリコース)で実施されるためです。

償還請求権とは、万が一売掛債権が回収不能になった場合、その損失を元の所有者であるファクタリング利用者が負うというものです。

ファクタリングは「償還請求権なし」ですので、売掛債権が未回収になって場合の損失はファクタリング会社が負ってくれます。

人材派遣業は派遣先企業の業況悪化による売掛債権未回収という大きなリスクがあります。

しかし、ファクタリングを利用することによって売掛債権が回収不能になっても、そのリスクはファクtらリング会社が負ってくれるので安心です。

ファクタリングは売掛債権の未回収リスクを排除できるので、派遣先企業の経営悪化リスクを抱える人材派遣業に向いています。

緊急で資金が必要になったときも活用できる

ファクタリングは最短即日で資金調達できるので、緊急で資金が必要になった場合も活用できます。

人材派遣業は、派遣労働者に対して日払いで賃金を支給しなければならないケースも多いので、毎日ある程度の資金を手元に確保しておかなければなりません。

ファクタリングであれば最短即日入金が可能なので、急に支払いが必要になったものの手元の資金が不足しているような状況で活用できます。

銀行融資であれば2週間〜3週間程度、日本政策金融公庫であれば1ヶ月以上の時間がかかりますが、ファクタリングは最短即日で資金調達できるので急いで資金が必要なときも最適な資金調達方法だといえるでしょう。

負債を増やさずに資金調達できる

ファクタリングであれば負債を増やさずに資金調達できます。

ファクタリングは売掛債権という資産を売却して現金預金に換えているだけです。

不動産や有価証券を売却して資金化する行為とほとんど変わらないので、資金調達しても負債が増えません。

今は、できる限り余分な負債や資産を持たずに貸借対照表を小さくするオフバランス経営が評価される時代です。

さらに負債が増えるので自己資本比率などの指標が低下するので外部からの評価は下落します。

加えて、人材派遣業は負債の1/7の資産を持っている必要があるので、あまりに負債が増えると営業許可要件を満たせずに業務運営ができなくなります。

以上の理由から、人材派遣業は他の業種と比較して簡単には負債を増やせません。

ファクタリングであれば負債を増やさずに資金調達できるので人材派遣業に向いています。

改正派遣法の新基準により負債が多いと営業ができなくなる

改正派遣法により、派遣業は届出制から許可制に変わります。

この条件を満たすためにの新基準では、基準資産額という数値が用いられます。

基準資産額が「2,000万円×事業所数」以上であること

※事業所の数によって基準資産額が変動します。

※事業所が多いほど基準資産額要件が厳しくなります。

基準資産額が負債総額の7分の1以上であること

※基準資産額が条件を上回っていても、負債比率が高い場合、派遣事業の許可が下りません。

現預金額が「1,500万円×事業所数」以上であること

※改正法では当座比率や「現在の現金・預金額」が重要視されます。

事業所の数が1つだけであり、常時雇用している派遣労働者の数が10名以下

- 基準資産額が1,000万円以上であること

- 基準資産額が負債総額の7分の1以上であること

- 現預金額が800万円以上であること

※この措置は「当分の間」のものとなっています。具体的な期間は明示されていません。

事業所の数が1つだけであり、常時雇用している派遣労働者の数が5名以下

- 基準資産額が500万円以上であること

- 基準資産額が負債総額の7分の1以上であること

- 現預金額が400万円以上であること

※この措置は「2018年9月29日まで」ものです。それ以降は撤廃される予定です。

基準資産額は負債があると減少しますし、負債が多い企業は基準資産額を一定以上(負債総額の1/7以上)確保しなければなりません。

そのため負債が多い企業は「基準資産額2,000万円以上」または「基準資産額が負債総額の7分の1以上」の条件を満たすことが難しく営業できなくなる可能性があります。

このように、今後の人材派遣業では、事業ローンなど負債による資金調達という選択肢を取ることが難しくなってゆきます。

非負債のファクタリングで即日資金調達

ファクタリングは、入金前の売掛金をファクタリング会社が買い取るサービスです。

次に挙げるような理由から、人材派遣市場でも新たな資金調達方法として注目を集めています。

- 売掛債権(資産)を売却する方法であり、融資ではない

- 売掛金を支払期日前に現金化できる

- 審査では売掛金の種類や売掛先(派遣先)の信用力が重視される

ファクタリングを簡単に言えば、弊社のようなファクタリング会社に「半年後に受け取れる100万円を、今すぐに90万円で買ってくれないか」と依頼することです。

あくまで売掛債権という資産の売却・買取であって融資ではないため、借入金(負債)の負担はありません。

さらに、ファクタリングの審査では売掛情報が重視されるため、売掛金さえあれば、融資の審査が通らなかった方でも支払期日前に即日資金調達ができます。

人材派遣業におすすめの「2社間ファクタリング」

弊社には幅広い業種の中小企業・個人事業のお客様より資金調達のご相談をいただいており、人材派遣業のお客様には「2社間ファクタリング」というファクタリング契約をご提案いたしております。

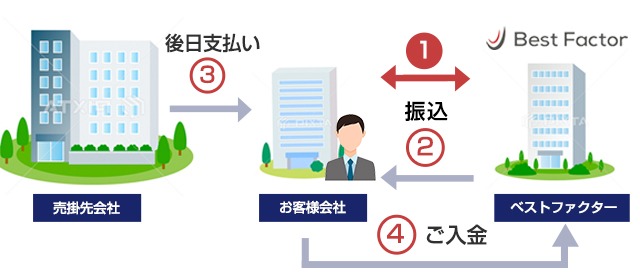

2社間ファクタリングの契約関係

中小企業様に最も選ばれている「2社間ファクタリング」についてより具体的に知っていただくために、図を用いて解説いたします。

- お客様より弊社にご相談、売掛先(派遣先)や売掛債権について審査を行います。

- 審査後、売掛債権の買取額から手数料分を引いた現金を弊社より振り込みます。

- 支払期日までに売掛先から売掛金が支払われます。

- 売掛金を弊社にご入金いただき、契約終了となります。

- お客様(契約当事者)

- ベストファクター(契約当事者)

- 派遣先様(第三者)

2社間ファクタリングは、お客様とベストファクターの2社間で行う秘密厳守の契約であるため、派遣先様(第三者)へ売掛金の売却事実の通知は一切行いません。

そのため、3社間ファクタリングとは異なり、派遣先に債権譲渡が必要である(資金調達が必要である)という事実を知られずに、資金調達をすることができます。

ファクタリングが人材派遣業の資金調達に有効な理由

ファクタリングは、人材派遣業の早急な資金調達需要にとって非常に有効な手段です。

人材派遣業の資金繰り事情とファクタリングの有効性を以下にまとめてみました。

- 資金調達までのスピードが早い

- 派遣先の信用不安を招く心配がない

- 不良債権化・派遣先の倒産リスクがない

資金調達までのスピードが早い

ファクタリングの最大の特長は、融資と比べて審査が簡単で、なおかつ資金調達までのスピードが早いことです。

銀行融資の場合、審査に複数年の収入証明書や事業計画書等が必要となるだけでなく、融資可否の決定が出るまで1~2週間はかかってしまいます。

当日払いや週払いが当たり前の人材派遣業では資金調達のスピードが重要ですので、審査から入金までのスピードが早いファクタリングは非常に有効な手段と言えるでしょう。

私どもベストファクターは、最短即日で現金化が可能な2社間ファクタリングを手数料「5%~20%」でご提案いたします。

派遣先の信用不安を招く心配がない

人材派遣業にとって、派遣先との関係は安定した雇用関係を築くためにも良好であり続けたいものです。

しかし、自社が資金繰りに困っていることを派遣先に知られたら、良好な雇用関係が崩れてしまう可能性があります。

弊社が得意とする2社間ファクタリングは秘密厳守ですので、派遣先の企業様へ売掛金の売却事実の通知を一切行いません。

つまり、自社の信用不安を気にすることなく、即日で資金調達が可能なのです。

不良債権化・派遣先の倒産リスクがない

ファクタリングをご利用後、お客様には派遣先の企業様から支払期日に支払われた掛金を受け取り、弊社にご入金いいただきます。

しかし、派遣先の会社が倒産してしまった場合、代わりにお客様が売掛金の支払いをする義務が生じるでしょうか?

ご安心ください。

2社間ファクタリングは償還請求権なし(ノンリコース)ですので、派遣先の会社が倒産して起こしても、お客様に売掛金の支払い義務は発生しません。

つまり、ファクタリング会社にとっては買取額の全損失というリスクが発生しますが、お客様にとっては倒産リスクの心配が無いということが言えます。

人材派遣業者がファクタリングを活用できる5つの場面

人材派遣業の方がファクタリングによる資金調達を活用できるのは次の5つのシーンです。

- 人材派遣業の認可取得条件を満たしたいとき

- 人材を確保するための一時的な資金が必要

- 派遣先企業の経営状態が不安

- 多額の社会保険料の支払いがある

- 派遣元などに対し損害賠償責任を負った

人材派遣業はファクタリングを活用できる場面が多数あります。

人材派遣業の方がファクタリングを活用できる5つの場面をご紹介します。

人材派遣業の認可取得条件を満たしたいとき

人材派遣業の許可所得要件を満たしたいときには負債ではない資金調達方法であるファクタリングが有効です。

人材派遣業の許可要件のうち「基準資産額2,000万円以上」と「基準資産額が負債総額の7分の1以上」の2つの要件は負債額が大きいと基準を満たすことが難しくなります。

ファクタリングであれば、負債を増やさずに資金調達できるので、許可要件に抵触する心配はありません。

人材派遣業の許可取得要件を満たしたい方はファクタリングで資金調達することが向いています。

人材を確保するための一時的な資金が必要

人材を確保するためなどに一時的な資金が必要な場合はファクタリングが活用です。

派遣業者に登録する人を多く増やしたい場合や、大型の案件に対応するためには広告戦略などが有効です。

大規模な広告を打ち、多くの人材を短期間で確保したいのであれば、まとまった広告費が必要になります。

融資であれば、審査回答がわかるまでに2週間程度の時間がかかってしまうことから、最短即日資金調達できるファクタリングは急いで人材を確保したいタイミングなどで有効です。

派遣先企業の経営状態が不安

派遣先企業の経営状態に不安がある場合もファクタリングが有効です。

人材派遣会社にとっては派遣先企業が顧客であり売掛先企業です。

また、人材派遣会社は競争が激化しているので、派遣先企業の与信管理を詳細におこなうことなく契約しているケースが少なくありません。

そのため、人材を派遣した後に「しっかりと料金を払える会社なのか」と不安に感じる方も少なくありません。

ファクタリングを利用すれば、償還請求権なし(ノンリコース)で実施されるので、派遣先企業の経営状況が不安定でも確実に売掛債権を回収できます。

与信状況に不安がある派遣先企業と契約しているのであればファクタリングを利用すると安心です。

多額の社会保険料の支払いがある

人材派遣会社は派遣労働者の福利厚生や社会保障制度なども担っているので、労働者の社会保険料などの支払いをしなければなりません。

抱えている労働者の数が多ければ多いほど社会保険料も高額になるので、人材派遣会社が社会保険料の支出として用意しなければならない資金も高額になります。

融資であれば、資金調達までに時間がかかるので期限までに間に合わない可能性がありますが、最短即日資金調達できるファクタリングであれば、多額の社会保険料の支払い資金を納入期限までに間に合わせることが可能です。

派遣元などに対し損害賠償責任を負った

派遣元企業に対して損害賠償責任などを負ってしまったケースでもファクタリングが有効に活用できる場合があります。

派遣労働者が派遣先の企業において業務上のミスや不法行為によって派遣先企業に損害を与えた場合は、契約によっては人材派遣会社が派遣先企業に損害賠償責任を負う可能性があります。

派遣先企業との信頼関係維持のために、このような場合は可及的速やかに対応する必要がありますが、手元にまとまった資金がなければ迅速な対応は不可能です。

このようなときにファクタリングを利用することで、すぐに資金調達ができすぐに責任を果たすことができるので、派遣先企業からの信頼を失わずに取引継続できる可能性があります。

派遣労働者の派遣先でのミスなどは人材派遣会社が細かく管理できるわけではありません。

そのため、損害賠償責任は人材派遣会社が抱える大きなリスクだといえます。

ファクタリングを活用すればこのようなリスクにも柔軟に対応できるので、安心して労働者を派遣できるでしょう。

人材派遣会社が活用できるおすすめファクタリング会社3選

人材派遣会社は調達しなければならない金額が大きいので低い手数料のファクタリング会社がおすすめです。

高額買取に対応しており、手数料が低い安全な業者は次の3社です。

- ベストファクター

- 電子請求書早払い

- ビートレーディング

それぞれのファクタリング会社のスペックや特徴と人材派遣会社に向いている理由を解説していきます。

ベストファクター

| 種類 | ・2社間ファクタリング ・3社間ファクタリング |

|---|---|

| 手数料 | 2%〜 |

| 入金スピード | 最短即日 |

| 買取可能額 | 下限上限なし |

| 個人事業主の利用 | 利用可 |

| 手続き方法 | 対面 |

弊社ベストファクターは人材派遣業者の方からも多くのご相談をいただいております。

買取可能額に上限は設けていないので、派遣労働者の数が多い事業者様に対しても必要な資金のご提供が可能です。

弊社はお客様との面談を重視させていただいており、面談によってお客様の経営者としての資質やお人柄などを審査して手数料や買取額を決定させていただいております。

決算書などの数字からのみお客様を判断することがないので、他社よりも低い手数料でファクタリングをご提供できるケースも少なくありません。

また、弊社は審査の際に財務コンサルティングを実施させていただいております。

財務コンサルティングでは、本質的に財務状況を改善するための様々なご提案をさせていただいておりますので、「毎月のように資金繰りに困っている」など資金繰りに悩みを抱えている方はぜひお気軽にご相談ください。

弊社は面談が必須となっていますが、事務所までのご来店が難しい方に対しては弊社の担当者が訪問によって面談を実施させていただいております。ぜひお気軽にご相談ください。

電子請求書早払い

| 種類 | ・2社間ファクタリング |

|---|---|

| 手数料 | 1%〜6% |

| 入金スピード | 最短2営業日(初回は5営業日) |

| 買取可能額 | 〜1億円 |

| 個人事業主の利用 | 不可 |

| 手続き方法 | オンライン |

電子請求書早払いは数あるファクタリングサービスの中で、最も手数料が低い2社間ファクタリングサービスです。

2社間ファクタリングでありながら1%〜6%の手数料は業界最低ですし、3社間ファクタリング並みの手数料で派遣先企業に知られずに売掛債権を売却できます。

ファクタリングで手数料の低さを重視したい方には、電子請求書早払いがおすすめです。

運営しているのはインフォマートとGMOペイメントゲートウェイという2つの東証プライム上場企業です。

上場企業2社が共同で運営しているサービスですので、運営会社の安全性は業界トップクラスです。

ただし、電子請求書早払いは入金まで最短2営業日で初回は5営業日必要になり、即日入金には対応していません。他社よりも入金までに時間がかかるので時間に余裕を持って申し込むようにしてください。

ビートレーディング

| 種類 | ・2社間ファクタリング ・3社間ファクタリング |

|---|---|

| 手数料 | 2社間ファクタリング:4%~12%程度 3社間ファクタリング:2%~9%程度 |

| 入金スピード | 最短即日 |

| 買取可能額 | 下限上限なし |

| 個人事業主の利用 | 利用可 |

| 手続き方法 | 対面・オンライン |

ビートレーディングは店舗型の独立系ファクタリング会社として、最も知名度と実績のある業者です。

ファクタリング会社の代名詞的な存在ですので、安心できる業者と取引したい方におすすめです。

東京・仙台・名古屋・大阪・福岡の全国5箇所に店舗をもち、店頭でファクタリングの申し込みや相談が可能です。

人材派遣業は入金サイトが長いので、派遣先企業の同意を得て3社間ファクタリングを利用したい場合には店頭で契約するのがおすすめです。

また、店頭では財務コンサルティングを受けられるので、財務状況や資金繰りを改善したい方に向いています。

オンライン完結にも対応しており、オンラインで面談や契約が可能です。そのため、店頭へ来店が難しい事業者でもオフィスからファクタリングの申し込みや契約ができ最短2時間で資金調達可能です。

高額買取にも対応しているので売上規模の大きな人材派遣業の方におすすめです。

人材派遣業とファクタリングについてよくある質問

人材派遣業とファクタリングについてよくある質問は次のとおりです。

- 派遣料金の支払期限はいつまでですか?

- 派遣先企業に秘密でファクタリングを利用できますか?

- 人材派遣会社に対する支払いをファクタリングで賄えますか?

派遣料金の支払期限はいつまでですか?

支払期限は派遣契約に定められている支払期限に則って決定します。

基本的には月末日に締めて、人材派遣会社が派遣先企業に請求を出してから30日以内に支払いをおこないます。

なお、派遣労働者に対しては人材派遣会社は労働基準法の原則に則って支払いをしなければなりません。

(賃金の支払)

第二十四条

② 賃金は、毎月一回以上、一定の期日を定めて支払わなければならない。ただし、臨時に支払われる賃金、賞与その他これに準ずるもので厚生労働省令で定める賃金については、この限りでない。

引用:e-Gov法令検索|労働基準法

毎月1回以上ですので、最低でも月1回の支払いが必要で、週一でも毎日でも問題ありません。

派遣先企業に秘密でファクタリングを利用できますか?

2社間ファクタリングを利用すれば派遣先企業に秘密でファクタリングを利用できます。

人材派遣会社に対する支払いをファクタリングで賄えますか?

派遣先企業が人材派遣会社へ料金を支払う際の資金はファクタリングで調達したものでも銀行からの借入でも全く構いません。

派遣先企業がファクタリングをする場合は、派遣先の企業が販売先に対して保有する売掛債権を売却します。

そのため、人材派遣会社はどこから資金を調達したのか知るよしもないので、手元にお金がないのであれば問題なくファクタリングで調達した資金で人材派遣会社への支払いが可能です。

人材派遣業の資金調達:まとめ

人材派遣業を営む会社様にとって、ファクタリングが有効な資金調達であることがおわかりいただけたかと思います。

実際に弊社では、人材派遣のお客様より資金繰りのご相談を多くいただいております。

わたくしどもベストファクターは、お客様のビジネスパートナーとして、お客様の会社の成長を第一に考えたサービスを提供してまいります。

ファクタリングについて疑問や不安など、資金繰り全般どんなご質問にもお答えいたしますので、ぜひお気軽にご相談くださいませ。