この記事は約11分で読めます。

中小企業・個人事業の事業資金の調達に、国も利用を推奨する資金調達方法「ファクタリング」が最適な4つの状況を紹介します。

こんにちは、ベストファクターの四ツ柳です。

欧米ではポピュラーな事業資金調達方法のファクタリングですが、日本ではまだまだこれからと言った状況です。

実際に、弊社にご相談いただくお客様の中にも、「ファクタリングって銀行融資とどう違うの?」「赤字決済だけど利用できる?」といった疑問をお持ちの方がいらっしゃいます。

ファクタリングとは、企業が保有している売掛金をファクタリング会社が買い取り、現金化して最短即日で入金するサービスです。

ファクタリングは、資金の不足を解消する、画期的な事業資金調達方法と言えます。

記事の目次

ファクタリングによる事業資金調達は国も推奨

現在、事業規模1億円未満の企業が所有する売掛金は総額72兆円にのぼり、同企業の総資産596兆円のうち約16%が資金調達に活用されていない状況にあります。

※資料:中小企業・ベンチャー企業の資金調達環境~債権譲渡による資金調達の促進~

また、日本の企業の多くは借入金の依存度が高いことも問題視されています。

経済産業省は借入に過度に依存することなく事業資金を調達するために、売掛債権の利用促進を掲げています。

つまり、売掛債権を早期に現金化できるファクタリングは、国も利用を推奨しているまっとうな資金調達方法なのです。

ファクタリングの「売掛金の買取」は借入と異なる

中小企業の資金調達方法と言うと、真っ先にイメージされるのは銀行、ノンバンク、日本政策金融公庫などからの借入ではないでしょうか?

事業資金を融資で調達

- 融資の審査には事業計画を作成するなど、何かしらの投資対象を想定して資金を調達します。

- そのため、この投資対象から得られる収益が金利を上回るという事が、この借入を含め投資の意思決定の基にもなります。

銀行や日本政策金融公庫から融資を受けられれば、まとまった資金を低金利で借り入れることもできるでしょう。

しかし、融資を受けるには何よりも会社の信用力が求められ、審査のための必要書類を揃えるのも一苦労です。

場合によっては担保や保証人が必要となりますし、よしんば融資を受けられたとしても、月々の返済が経営に重くのしかかってきます。

事業資金をファクタリングで調達

- ファクタリングは、債権という資産を売却することで資金を得る商取引の一種と考えられます。

- ファクタリングの対象となる「売掛金」は、ビジネスをしているほとんどの会社が持っている資産です。

ファクタリングは売掛債権というお客様の会社の「資産」をファクタリング会社が買い取るサービスですので、融資とは異なり、借入金(負債)の負担はありません。

さらに、審査では売掛先の情報が重視されるため、融資の審査が通らなかった方でも売掛金さえあれば、ファクタリングを利用して支払期日前に即日資金調達ができます。

ファクタリングが最適な4つの状況

ファクタリングは、中小企業や個人事業の大きな課題である資金繰りに即対応できるサービスです。

ベストファクターでは、次に挙げる事業資金のお悩みをお持ちの方に、独自のご提案をいたしております。

- 売掛先の支払いが遅いため、資金繰りに困っている

- 金融機関から融資を断られそう・断られた

- 今日中にまとまった事業資金が必要

- 取引先に知られずに上手く事業資金を調達したい

それぞれの悩みに対し、私どもベストファクターではどのような提案を行っているか、詳しく解説いたします。

売掛先の支払いが遅いため、資金繰りに困っている

取引先から売上の入金が遅くなればなるほど、会社は手元に資金がない状態で事業を続けていかなくてはなりません。

売上が入金されるまでの間も仕入先への支払いや従業員への給与など先出しの資金が必要で、支払いサイクルが遅いほど資金ショートのリスクがあります。

ファクタリングは、入金前の売掛金をすぐに資金化することのできるサービスです。

弊社にご相談いただけましたら、支払期日を待たずとも、最短即日で売掛金を買い取らせていただきます。

金融機関から融資を断られそう・断られた

金融機関から借り入れする場合は、審査を通過するために高いハードルをクリアしなければなりません。

借入の審査では事業規模や売上が重要視され、すでに金融機関から借入があったり、各種税金の滞納があったりすると審査の通過は不利になります。

ファクタリングの審査は融資と異なり、「売掛先の信用力」と「売掛金の種類」が重要視されます。

たとえば、お客様の会社が上場企業や国の機関と定期的に掛取引を行っている場合、ファクタリング会社はお客様の売掛金を高く買い取る傾向にあります。

弊社では、入金前の売掛金があれば、金融機関からの融資を断られたお客様でも事業資金の調達をご提案させていただきますので、ぜひお気軽にご相談ください。

今日中にまとまった事業資金が必要

金融機関からまとまった金額の融資を受ける場合、審査を通過して融資額が入金されるまでに、どうしても1週間から1ヶ月ほどの時間が必要です。

「今日中に取引先に支払いをしなければならない」「増員のための人件費が急に必要になった」といった状況に、融資による資金調達では対応できません。

急ぎの資金調達が必要なら、弊社のような中小規模のファクタリング会社にご相談ください。

あらかじめ必要書類を揃えていただいたうえで「即日の入金希望」などご連絡いただきましたら、優先的に審査、即日入金も可能です。

取引先に知られずに上手く事業資金を調達したい

弊社にお寄せいただくお客様の相談の中で、「ファクタリングを利用すると、取引先から資金繰りが厳しいのかと言われそうで不安」との声がよく聞かれます。

売掛金を活用して事業資金を調達するファクタリングは、お取引先様に事実が知られると、信用不安を招くリスクがあります。

弊社が得意とする2社間ファクタリングは秘密厳守で、お取引先様へ売掛金の売却事実の通知を一切行いません。

お取引先様に一切知られることなく、即日で資金調達が可能ですのでご安心ください。

ファクタリングが事業資金に向いている5つの理由

ファクタリングが事業資金への活用に向いている理由は主に次の5点です。

- 最短即日資金調達できる

- 融資とは審査基準が異なる

- 取引先の与信管理を任せられる

- 借入ではない

- 取引先に知られない

融資は資金調達コストが低いですが、デメリットも何点かあります。

ファクタリングが事業資金への活用い向いている5つの理由について詳しく解説していきます。

最短即日資金調達できる

ファクタリングは最短即日で資金調達できます。

事業資金を銀行や日本政策金融公庫から借りようとした場合、2週間〜1ヶ月程度の時間がかかります。

しかしファクタリングであれば、最短で申込日当日中に資金調達できるので緊急で資金が必要になったタイミングで活用できるでしょう。

銀行や日本政策金融公庫の融資は資金調達までに時間がかかるので、緊急で事業資金が必要になったときには間に合いません。

しかし2社間ファクタリングであれば、緊急時にも資金が間に合うので、急にお金が必要になったときに有効に活用できるでしょう。

融資とは審査基準が異なる

ファクタリングは融資とは審査基準が大きく異なります。

ファクタリング審査で重要視されるのは、売掛先企業の信用です。

売掛先企業の信用が高く支払能力が高ければ、利用者が赤字や債務超過などで融資審査に通過できない状況でも審査に通過して資金調達できる可能性があります。

銀行や日本政策金融公庫の審査では赤字や債務超過の場合には審査に通過できません。

このような状況下でもファクタリングであれば、信用度の高い売掛債権さえあれば審査に通過できる可能性があるでしょう。

融資審査に通らないときの資金調達手段として、ファクタリングは活用できます。

取引先の与信管理を任せられる

ファクタリングを利用することで取引先の与信管理を任せられます。

取引先の売掛債権をファクタリング会社へ売却することで、取引先に対してファクタリング会社が審査をおこないます。

この際に低い手数料で審査に通過できれば、取引先の与信状況には問題がないということですし、手数料が高いか審査に通過できないのであれば取引先の与信状況に問題があるということです。

取引先の与信管理を徹底することで連鎖倒産などのリスクを低減できます。

しかし、一般企業が取引の財務状況を審査することはほぼ不可能です。

ファクタリングを利用すれば、取引先の与信管理を審査のプロに任せることができるので、取引先の与信管理を厳格なものにできます。

取引先の管理を徹底したい方は定期的に取引先企業に対する売掛債権をファクタリングしてみるとよいでしょう。

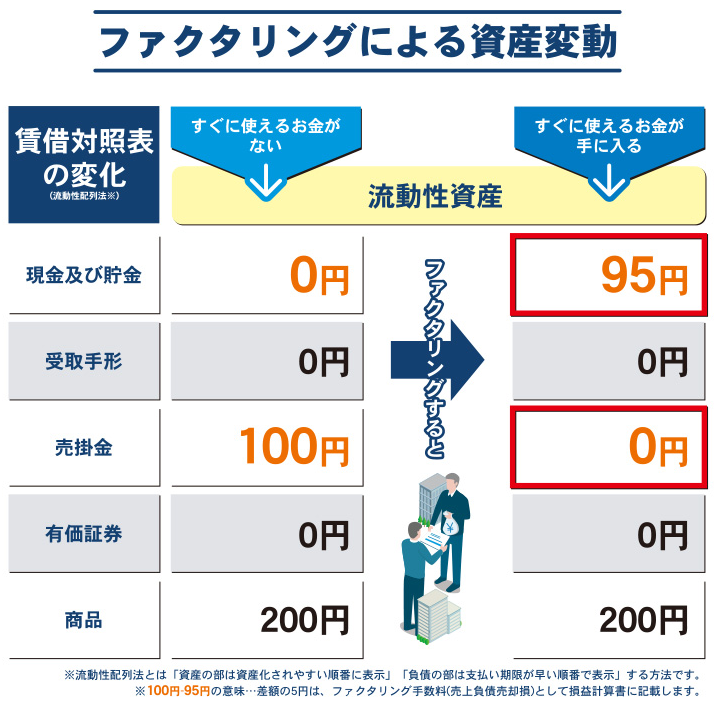

借入ではない

ファクタリングは借入ではありません。

売掛債権という資産を売却して資金化しているだけですので、資金調達をしても負債が増えることがなく、資産と資産を交換しているだけの会計処理になります。

負債が増えないということは自己資本比率が低下しませんし、貸借対照表が大きくなることもありません。

自己資本比率雨が低下すれば、企業の安全性に対して懸念が生じますし、貸借対照表はできる限り小さい方が、オフバランス化によって効率的な経営をおこなっていると判断されます。

借入金を増やすことによって、外部から自社への評価が下落する可能性がありますが、ファクタリングを利用すれば負債が増えることも貸借対照表の総額が大きくなることもないので外部からの評価が下がる心配はありません。

取引先に知られない

2社間ファクタリングを利用すれば取引にファクタリングを利用したことを知られません。

取引先とすれば自社の債務を誰かに売却したことを知ることは、あまり気分のよいものではありません。

また、外部から資金調達してことを知ったことによって「資金繰りが悪い」「経営状況が悪い」など、自社に対してネガティブなイメージを持つ可能性もあります。

2社間ファクタリングであれば、債権譲渡をしたことも外部から資金調達をしたことも取引先に知られる心配はない点はメリットだといえるでしょう。

事業資金にファクタリングを利用する注意点

事業資金にファクタリングを利用する際には次の4点に注意が必要です。

- 手数料負担が多い

- 調達可能額が限られる

- 本質的に資金繰りは改善しない

- 悪徳業者・違法業者が多い

事業資金にファクタリングを利用する際の4つの注意点について詳しく解説していきます。

手数料負担が多い

ファクタリングは融資と比べて手数料の負担が多い点に注意が必要です。

ファクタリングの手数料は2社間で5%〜20%程度、3社間で1%〜8%程度です。

これはたった1ヶ月先に入金になる予定の売掛債権をファクタリングしたとしても、上記の手数料が発生します。

たとえば、1ヶ月先が支払日の売掛債権を手数料10%でファクタリングした場合、この手数料率を年利に換算すると10%×12ヶ月=120%です。

銀行の事業資金融資の金利相場が1%〜4%台程度であることを鑑みると、ファクタリングの手数料は融資の50倍〜100倍近くの高額であることがわかります。

手数料の負担によって長期的にみると、資金繰りも収支も圧迫されるので、ファクタリングの手数料は融資よりもかなりの高額となり、手数料負担は大きなデメリットです。

利用するのは本当に緊急でお金が必要になったときのみとするなど、適切に使い分けることが重要です。

調達可能額が限られる

ファクタリングで調達できる金額は売掛債権の範囲内に限られます。

売掛債権を売却するのがファクタリングですので、当然ですが売掛債権の金額を超える事業資金の調達はできません。

つまり、1つの取引先に対する1ヶ月分の売上が調達可能額の限度ですので月商を超えるような金額の調達は不可能です。

融資であれば月商数ヶ月分の運転資金の調達も可能であるため、ファクタリングで調達できるのは少額に限られる点には注意しましょう。

本質的に資金繰りは改善しない

ファクタリングを利用しても本質的に資金繰りの改善は不可能です。

ファクタリングは支払期日まで待っていれば入金になる代金を前倒しで受け取っているだけであるためです。

つまり、ファクタリングで資金調達したことによって、本来の入金期日には入金がなくなることから、そこで再びファクタリングを利用しなければならない可能性が高くなります。

すると、延々とファクタリングを利用し続けなければならなくなり、高額な手数料を負担し続けなければなりません。

ファクタリングを利用しても本質的に資金繰りは改善しないので、ファクタリングで調達した資金が手元にある間に、経営改善をおこなうか、融資や資産の売却によって長期的に安定した資金を確保するようにしてください。

悪徳業者・違法業者が多い

ファクタリング業者には違法業者・悪徳業者も混在しています。

ファクタリング業をおこなうには登録・免許・許認可などは一切不要です。

どんな業者でも営業できるので、法外な手数料を設定する悪徳業者や、ファクタリングと偽って実質的な貸付をおこなう闇金などが混在しています。

金融庁も次のようにファクタリングの業者選びについては注意喚起をおこなっています。

一般に「ファクタリング」とは、事業者が保有している売掛債権等を期日前に一定の手数料を徴収して買い取るサービス(事業者の資金調達の一手段)であり、法的には債権の売買(債権譲渡)契約です。

しかし、近時、ファクタリングを装った高金利の貸付けを行うヤミ金融業者の存在が確認されています。また、ファクタリングとして行われる取引であっても、経済的に貸付けと同様の機能を有していると思われるようなものは、貸金業に該当するおそれがあります。

事業者の皆様におかれては、こうした偽装ファクタリングを利用することのないよう、十分注意してください。

引用:金融庁|ファクタリングの利用に関する注意喚起

業者を選ぶ際には「手数料が相場の範囲内であること」「償還請求権がないこと」最低限、この2点だけは徹底して確認し、安全・安心な業者と取引できるようにしてください。

事業資金への活用に向いているおすすめファクタリング会社10選

事業資金への活用に特に向いているおすすめのファクタリング会社は次の10社です。

- ベストファクター

- OLTA

- ビートレーディング

- ラボル

- ペイトナーファクタリング

- アクセルファクター

- トップマネジメント

- フリーナンス

- 日本中小企業金融サポート機構

- 電子請求書早払い

これらのファクタリング会社であれば安心して利用でき、手数料も抑えられるので事業資金への活用に最適です。

事業資金に向いているファクタリング会社について詳しく解説していきます。

ベストファクター

| 種類 | 2社間ファクタリング 3社間ファクタリング |

|---|---|

| 調達可能額 | 下限・上限なし |

| 手数料 | 2%~ |

| 入金スピード | 最短即日 |

| 手続き方法 | 対面 |

弊社ベストファクターは中小企業、個人事業主、フリーランスなど多くの事業者様の資金繰りの相談に乗らせていただいております。

弊社は審査の際にお客様の財務コンサルティングをおこない、どうすればお客様の財務状況が本質的に改善するのか、お客様にはどのような資金調達手段が最適なのかについて、検討させていただきます。

ファクタリング会社へ相談すると、お客様には融資などの調達コストが低い資金調達方法があるにも関わらず、ファクタリングありきで話を進められてしまい、高い手数料を支払わなければならなくなってしまうなどのケースが少なくありません。

弊社であれば、お客様にとってファクタリングが最適と判断できる場合のみ、ファクタリングの手続きを進めさせていただきます。安心してご相談ください。

弊社はお客様と顔を合わせての面談を非常に重視しております。

そのため、原則として弊社の事務所までのご来店をお願いしておりますが、ご来店が難しい場合には弊社の担当者がお客様の事務所を訪問させていただきますので、お気軽にお申し付けください。

OLTA

| 種類 | 2社間ファクタリング |

|---|---|

| 調達可能額 | 下限・上限なし |

| 手数料 | 2%~9% |

| 入金スピード | 最短即日 |

| 手続き方法 | オンライン |

OLTAはオンライン完結型のファクタリング会社として最も有名で、最も規模の大きな会社の1つです。

申し込みから契約まですべてオンライン上で完結し、手数料も低いので、コストと手間を抑えて事業資金を調達したい方に向いています。

手数料は上限9%と、個人事業主が利用できるファクタリング会社として業界最低水準です。

請求書をアップロードすると24時間以内に審査結果が届き、そのまま即日入金を受けられるので急いで資金が必要な場合も活用できます。

OLTAは日本で最初にオンライン完結型のファクタリングを広めた業者です。注目のスタートアップとして高い注目を集め、多くのベンチャーキャピタルや大手企業から出資を集め、今や資本金130億円を突破しています。

業者の安全性も非常に高いので、安心できる業者から低コストで事業資金を調達したい場合に、OLTAはおすすめの業者です。

ビートレーディング

| 種類 | 2社間ファクタリング 3社間ファクタリング |

|---|---|

| 調達可能額 | 下限・上限なし |

| 手数料 | 2社間ファクタリング:4%~12% 3社間ファクタリング:2%~9% |

| 入金スピード | 最短2時間 |

| 手続き方法 | オンライン・対面 |

ビートレーディングは店舗型のファクタリング会社として最も有名で実績のある優良業者の1つです。

設立は2012年(平成24年)4月ですので、創業13年程度のファクタリング会社としては長い業歴を誇ります。

また、累計買取実績は1,300億円を超えているので、業界トップレベルの実績を誇る業者だといえるでしょう。

東京・仙台・名古屋・大阪・福岡に店舗を構えており、店頭であれば財務コンサルテティングなどの経営相談をしながらファクタリングの申し込みができます。

また、インターネットでのオンライン完結型の契約にも力を入れており、オンライン完結型であれば最短2時間で日本全国どこからでも資金調達が可能です。

店頭でもオンラインでも高い専門性とスピードで資金調達のサポートをおこなってくれる優良なファクタリング会社だといえるでしょう。

ラボル

| 種類 | 2社間ファクタリング |

|---|---|

| 調達可能額 | 1万円〜上限なし |

| 手数料 | 10% |

| 入金スピード | 最短60分 |

| 手続き方法 | オンライン |

ラボルはオンライン完結型のファクタリング会社の中で対応力が最も優れています。

24時間365日間最短60分入金に対応しています。

オンライン完結なので、土日や祝日でも時間や場所を選ばすにすぐに資金調達が可能です。

ファクタリング会社の種類は数多くありますが、最短60分入金に365日24時間対応なのはラボルだけです。

緊急時の資金調達手段として頭に入れておいて損はないでしょう。

手数料は10%固定と低めで、あらかじめ決まっているので安心ですし、1万円から上限なしで買い取りが可能です。

個人事業主から中堅程度の企業まで幅広く事業資金として利用できるでしょう。

運営している株式会社ラボルは東証プライム市場上場企業の株式会社セレスの100%子会社です。

上場企業傘下の企業が運営しているので安心して利用できるでしょう。

ペイトナーファクタリング

| 種類 | 2社間ファクタリング |

|---|---|

| 調達可能額 | 1万円〜100万円(初回は25万円まで) |

| 手数料 | 10% |

| 入金スピード | 最短10分 |

| 手続き方法 | オンライン |

ペイトナーファクタリングはオンライン完結型のファクタリング会社として、最も入金スピードが速い業者です。

事前にアカウント作成をおこなっておけば、請求書のアップロードから最短10分で入金が完了します。

数あるファクタリング会社の中でも最も入金スピードが速いので、急いで資金調達したい方におすすめです。

手数料は10%固定ですので、あらかじめ資金調達コストが把握でき安心ですし、法外な手数料を要求される心配もありません。

また、個人事業主に対して発行した請求書の買取を実施している唯一の主要ファクタリング業者ですので、個人事業主やフリーランス相手に事業をされている方の事業資金としてもペイトナーファクタリングは活用できます。

多くのベンチャーキャピタルなどから出資を受けている優良企業ですので、運営業者の安全性という点も安心のファクタリング業者です。

アクセルファクター

| 種類 | 2社間ファクタリング 3社間ファクタリング |

|---|---|

| 調達可能額 | 下限・上限なし |

| 手数料 | 2社間ファクタリング:1%〜12% 3社間ファクタリング:0.5%〜10.5% |

| 入金スピード | 最短即日 |

| 手続き方法 | オンライン・対面 |

アクセルファクターは国が中小企業支援の専門家として高い実績と知識があると認めた事業者だけが認定する認定経営革新等支援機関です。

国が認めた高い専門性があるので、ファクタリングだけでなく財務改善や資金繰り改善などについても専門的な相談を受けられます。

また、ファクタリング会社に対して「怪しい」などのネガティブなイメージをもっている方も多いですが、アクセルファクターであれば安心して取引できます。

店舗型のファクタリング会社でありながら上限手数料は12%と低めの設定になっているので、審査の結果法外な手数料を要求されるような心配はありません。

ホームページには「ファクタリングの大きな魅力である「スピード」を最大限に活かすべく、即日2時間での振込をモットーに業務を実施。実際にお申込みいただいたお取引のなんと半数以上が即日中の決済となっています。」と明記されているので、急いで資金が必要なときも活用できます。

信頼度の高い業者から急いで資金調達をしたい方、事業資金のことだけでなく経営全般に対して相談をしたい方などにアクセルファクターはおすすめです。

トップマネジメント

| 種類 | 2社間ファクタリング 3社間ファクタリング |

|---|---|

| 調達可能額 | 下限・上限なし |

| 手数料 | 2社間ファクタリング:3.5%~12.5% 3社間ファクタリング:0.5%~3.5% ゼロファク:3.5%~12.5% ペイブリッジ:3.5%~12.5% 電ふぁく:1.8%~8.0% |

| 入金スピード | 最短即日 |

| 手続き方法 | オンライン・対面 |

トップマネジメントは創業15年、累計取引社数5.5万社を超える老舗ファクタリング会社です。

取り扱っているファクタリングの種類が多く、さまざまな業種やファクタリングの種類の取り扱いがあります。

特に入金口座をトップマネジメントが管理できる電ふぁくは手数料8%で利用できます。

2社間ファクタリングでありながら、上限8%で利用できる点は非常にメリットがあるといえるでしょう。

店頭やオンラインで最短即日入金で資金調達できるので、急いで事業資金が必要なタイミングで活用できます。

IT・広告業界専門のオンライン完結型のファクタリングであるペイブリッジという商品も取り扱っているので、売掛債権を活用した資金調達を検討している方は、トップマネジメントを利用するのがおすすめです。

フリーナンス

| 種類 | 2社間ファクタリング |

|---|---|

| 調達可能額 | 下限・上限なし |

| 手数料 | 3%~10% |

| 入金スピード | 最短即日 |

| 手続き方法 | オンライン |

フリーナンスは大手インターネット企業であるGMOの関連会社であるGMOクリエーターズネットワークが運営するサービスです。

中小企業や個人事業主・フリーランスの仕事が円滑化するさまざまなサービスを展開しており、2社間ファクタリングサービスの「即日払い」はその1つです。

フリーナンス「即日払い」は請求書のアップロードから最短30分で審査結果が届き、そのまま最短即日入金を受けられます。

また、フリーナンスが管理する利用者名義の口座である「フリーナンス口座」の利用状況に応じて手数料が下がる仕組みになっています。

フリーナンス口座を利用すればするほど手数料は下がるので、場合によっては一桁台の低い手数料で利用することが可能です。

また、フリーナンス口座を利用しなくても10%の手数料で利用できるので、いずれにせよ低コストで利用できるファクタリング会社だといえるでしょう。

アカウント作成だけで業務上生じた賠償責任を補償する「あんしん補償」や、屋号やペンネームで口座を作成できるフリーナンス口座などを作成できます。

すぐにファクタリングを利用しない方もフリーナンスのアカウント作成だけおこなっておいて損はないでしょう。

日本中小企業金融サポート機構

| 種類 | 2社間ファクタリング 3社間ファクタリング |

|---|---|

| 調達可能額 | 下限・上限なし |

| 手数料 | 1.5%~10% |

| 入金スピード | 最短3時間 |

| 手続き方法 | オンライン・対面 |

日本中小企業金融サポート機構は法人形態が一般社団法人という非常に珍しい業者です。

一般社団法人は非営利団体ですので、日本中小企業金融サポート機構のファクタリングは手数料が低い点が大きなメリットです。

また、日本中小企業金融サポート機構は国が中小企業支援の専門家として認定している認定経営革新等支援機関です。

国が認定している団体ですので、安心して利用できると同時に、専門性の非常に高いコンサルタントとして資金繰り改善、経営改善など、さまざまなサポートを受けられます。

コンサル業務も本格的にこなっている業者ですので、店頭契約が基本ですが、最近はオンライン完結型のサービスにも力を入れています。

日本中小企業金融サポート機構onlineであれば、オンライン完結で最短3時間で資金調達が可能です。

手数料の低さも業者の安全性も入金スピードも、あらゆる面で優れて優良なファクタリング会社であるといえるでしょう。

電子請求書早払い

| 種類 | 2社間ファクタリング |

|---|---|

| 調達可能額 | 〜1億円 |

| 手数料 | 1%~6% |

| 入金スピード | 最短2営業日(初回は5営業日) |

| 手続き方法 | オンライン |

電子請求書早払いはオンライン完結で業界最低の手数料を実現しているオンライン完結型のファクタリング会社です。

上限手数料6%は2社間ファクタリングサービスとして圧倒的な低さですし、3社間ファクタリングと遜色ありません。

「とにかく資金調達コストを抑えて事業資金を調達したい」という方に電子請求書早払いはおすすめです。

運営しているのは、GMOペイメントゲートウェイとインフィマートという2つの上場企業ですの、業者の安全性も圧倒的です。

手数料が低い分、審査は時間をかけておこない申し込みから入金までは最短2営業日、初回は5営業日もかかります。時間に余裕をもって申し込みましょう。

また、利用できるのは法人のみで個人事業主やフリーランスの事業資金調達には活用できない点にも注意してください。

まとめ:ファクタリングは運転資金の不足を解消

ファクタリングは、短期運転資金の調達に適した事業資金を調達する方法ということがご理解いただけたでしょうか?

実際に弊社には、事業資金のお悩みをお持ちの中小企業・個人事業のお客様より多くのご相談をいただいております。

初めてファクタリングのご利用をお考えになる場合、自社ビジネスに合うか、どんなリスクがあるかなど、疑問に思われることはたくさんあるかと思います。

弊社はファクタリングによる資金調達はもちろん、ファクタリングを通じてお客様企業の成長を第一に考えたサービスを提供してまいります。

ご不明な点がございましたら、お気軽にお問い合わせください。