ファクタリング会社には業務内容を詳細に規制したいわゆる「業法」がないため、業者によって手数料などの詳細な商品内容が異なります。

またファクタリング業を営むためには登録も免許も許認可も必要ないため、どんな業者でもファクタリングを営むことが可能です。

そのため、ファクタリング業者の中には法外な手数料を設定したり、実質的な貸付をおこなったりする、違法業者・悪徳業者が混じっています。

ファクタリング業界はこのような状況を鑑みて、自主的に業界団体を設立し、ファクタリング業の運営のために適切性の確保や、利用者の相談窓口を設けています。その1つがファクタリング事業推進協会です。

この記事ではファクタリングの業界団体であるファクタリング事業推進協会とオンライン型ファクタリング協会がどのような団体なんかを紹介するとともに、悪徳業者の特徴や安全な業者の選び方を解説していきます。

ファクタリング業界が業界団体を設立する理由

日本にはファクタリング事業推進協会とオンライン型ファクタリング協会という2つの業界団体が存在します。

日本のファクタリング業界においては、特に業界団体が存在する理由は非常に大きいといえます。

日本のファクタリング業界にはいわゆる業法が存在しないためです。

業法が存在しないため業界団体独自で自主的なルールを定めて、協会員にガイドラインを遵守させることによって適正な業務運営にあたらせることが主な目的です。

業務内容の詳細やルールを取り決めた法律がなく登録も免許も許認可も不要なため、ファクタリング業界は自主的に業界団体を設立しガイドラインを公表することによって安全なファクタリングの実施を促しています。

ファクタリング事業推進協会とは?

| 名称 | 一般社団法人ファクタリング事業推進協会 |

|---|---|

| 所在地 | 東京都文京区本郷一丁目10番4号 加奈利屋館4階 TEL:03-6811-6577 FAX:03-6811-6578 |

| 設立 | 令和4年1月 |

| 代表理事・理事 | 竹内 洋二 |

| 理事 | 原口 寛 |

| 理事 | 菅原 孝晃 |

| 監事 | 榎本 宏樹 |

| URL | https://www.factoring.or.jp |

| 目的 | ファクタリング業者の適正な運営を確保し、ファクタリング業の健全な発展と資金需要者等の利益の保護を図るとともに、 国民経済の適切な運営に資することを目的とする。 |

日本ではファクタリングに関する業法が制定されておらず、法整備が遅れていることが指摘されています。

ファクタリング事業推進協会では以下の5つを活動方針として掲げています。

1.ファクタリング事業について、適法(裁判例において適法とされる類型)なノウハウを広く啓蒙します。

2.問題のある事例についての情報収集を強化します。

3.ファクタリング業界団体としての指針を示し、業界のスタンダートを築きます。

4.さまざまな問題のあるファクタリングに絡む、不当な権利を主張する手法が横行しています。そのような問題を克服し、正しい意味でのファクタリングが行われるよう、ファクタリングのありかたを規定する、法律の作成を求めます。

5.前項のために、官庁や有識者との連携を強め、法制化のための協力を行います。

以上の方針のもと、長期的視野にもとづき活動していきます。

引用:ファクタリング事業推進協会|活動方針

これらを要約すると、ファクタリング事業推進協会の主な取り組みは以下の3点です。

- 啓蒙活動

- 不正業者等の情報提供

- 法整備の働きかけ

ファクタリング事業推進協会がおこなっている3つの取り組みを詳しくご紹介していきます。

啓蒙活動

1つめは、協会員のファクタリング会社について、ファクタリングに関する啓蒙活動をおこなっています。

具体的な取り組みは以下のとおりです。

- 違法になる契約内容

- 違法な事例と適法な事例の区別

- ファクタリング利用者に対する違法な契約内容の周知

ファクタリングは実質的な貸付をおこなっていると判断されれば違法になってしまいます。

そのため、貸金業法などの各種法令をベースとして、具体的にどのような契約や契約条項が違法になるのかをファクタリング会社向けに提供するとともに、ファクタリング会社の顧客向けにも情報提供をします。

また、弁護士や金融庁等、警察、中小企業庁等関係者を講師に招き、違法な事例と適法な事例などを紹介し、ファクタリング会社の業務が適法におこなわれるよう周知をはかります。

不正業者等の情報提供

ファクタリング業者の中で、違法性が高いと考えられる業者の情報を提供します。

情報を確認した利用者が違法性が高いと考えられる業者とは取引しないよう注意喚起することで、多くの人が適正にファクタリングを利用できるよう周知を行なっています。

法整備の働きかけ

国などの行政機関に対して法整備の働きかけをおこなうのもファクタリング事業推進協会の取り組みの1つです。

ファクタリングが適正に利用されるよう、ファクタリングのあり方を規定する法律の作成を求めています。

ファクタリングには業法がないため、根拠になっているのは民法のみです。そのため「ファクタリングは違法ではないか」としばしば言われることがありますが、ファクタリング事業推進協会では業法を作成し、ファクタリング業の詳細を法律によって定めることを求めています。

ファクタリング事業推進協会のガイドラインのポイント

ファクタリング事業推進協会のガイドラインは主に以下のような点がポイントです。

- 顧客等に対し重大な影響を与える可能性のある業務に関する変更や不祥事件の発生等に際して、顧客等の視点に立ち、正確かつ公正な情報を迅速に個別当事者のみならず必要に応じて広く顧客等に対して伝達する

- 店及び各営業所や代表者について、ホームページやパンフレットで顧客に明示する

- 買戻し特約や、譲受債権の不履行に対する担保など、譲受債権が不履行となった際に顧客に責任を追及することができる規定を置かない

- 反社会的勢力排除の規定を置く

- 広告及び顧客の勧誘は社会通念上相当な時間、相当な方法により行う

ファクタリング事業推進協会の会員になっているファクタリング会社は、上記のガイドラインを遵守して取引をおこないます。

そのため、償還請求権なしで取引され、広告や勧誘は一般的な方法でおこなわれ、反社ではない可能性が高いでしょう。

オンラインファクタリング協会とは?

| 名称 | 一般社団法人オンライン型ファクタリング協会 略称 OFA(オーファ / Online Factoring Association) |

|---|---|

| 法人番号 | 6010005035662 |

| 法人設立日 | 2022年10月14日 |

| 定款 | OFA定款_202303版(公開用).pdf |

| 代表理事・監事 | 代表理事 家田明(マネーフォワードケッサイ株式会社 CoPA) 代表理事 武田修一(OLTA株式会社 取締役副社長 兼 CSO) 監事 小川貴大(森・濱田松本法律事務所 シニア・アソシエイト) |

| 所在地 | 〒104-0061 東京都中央区銀座 8-10-5 DENSAN ビル G-14015 |

| お問い合わせ | https://j-ofa.org/inquiries/contact |

オンラインファクタリング協会はオンラインファクタリング利用者のための安全・安心な環境の整備とファクタリング市場の健全な発展を目的としています。

上記目的を達成するためガイドラインの整備や正しい情報の広報・啓蒙活動に取り組むのが目的です。

オンラインファクタリング協会はガイドラインと協会会員を公表しているため、詳しく見ていきましょう。

オンラインファクタリング協会のガイドラインのポイント

オンラインファクタリング協会のガイドラインのポイントは主に以下のとおりです。

- ファクタリング取引業に関する業務を適正かつ確実に遂行する体制の整備が行われていないと協会が判断した法人は入会できない

- 数料の内容を適正な水準に設定するよう努めなければならない

- ファクタリング取引と装って、貸金業法第2条第1項に規定する貸付けに該当する取引を行ってはならない。(偽装ファクタリングの禁止)

反社や貸金業法などの関係法令違反があり、刑の執行から5年が完了していない業者は入会できません。

また、手数料についても適正なものである必要があります。

さらに、偽装ファクタリングの具体例として細則において以下のように明記しています。

- 利用者が債権を買い戻すこと又は利用者自身の資金により協会員に支払うもの

- 給与債権のファクタリング

「償還請求権あり」のファクタリングや給与ファクタリングは明確に自主的に禁止しています。

オンラインファクタリング協会に加盟している業者は上記を守って運営されているため、違法業者や悪徳業者に引っ掛かってしまうリスクは非常に少ないでしょう。

協会会員のファクタリング会社

オンライン型ファクタリング協会の会員になっている企業はファクタリング会員と銀行会員に分かれており、それぞれ以下の企業が加盟しています。

ファクタリング会員

- H.I.F. 株式会社

- OLTA株式会社

- GMOクリエイターズネットワーク株式会社

- GMOペイメントゲートウェイ株式会社

- ペイトナー 株式会社

- マネーフォワードケッサイ株式会社

- 株式会社ラボル

- AGビジネスサポート株式会社

- 株式会社アクティブサポート

金融機関会員

- 株式会社池田泉州銀行

- 株式会社北日本銀行

- 株式会社紀陽銀行

- 株式会社三十三銀行

- 株式会社十六銀行

- 株式会社四国銀行

- 株式会社筑邦銀行

- 株式会社鳥取銀行

- 株式会社肥後銀行

- 株式会社三菱UFJ銀行

OLTAやGMOやラボルやペイトナーなどのメジャーな独立系ファクタリング会社に加えて、アイフル傘下のAGビジネスサポートやマネーフォワード、銀行まで参加している協会です。

協会の信用度は高く、加盟している企業は適正ファクタリングが実施される可能性が非常に高いでしょう。

協会に加入しているファクタリング会社のメリット

ファクタリング事業推進協会やオンライン型ファクタリング協会に加盟している業者は、加盟していない業者と比較して以下のようなメリットがあります。

- 安全性が高い

- 適法に業務運営を実施している

進協会に加盟しているファクタリング業者と取引することの2つのメリットを解説していきます。

安全性が高い

ファクタリング事業推進協会やオンライン型ファクタリング協会に加盟しているファクタリング会社は安全性が高いと言えるでしょう。

たとえばファクタリング事業推進協会は「ファクタリングが適正に運用され、国民経済や利用者に役立つこと」などを目的に設立されている団体です。

そのためファクタリング事業推進協会加盟するためには、「違法性のない業者であること」などの最低限のハードルをクリアして、ファクタリング事業推進協会の趣旨に賛同している業者です。

このように、ファクタリング事業推進協会やオンライン型ファクタリング協会に加盟している時点で一定程度の安全性をクリアしているものと判断できるため、協会に加盟している業者は安全であると考えて間違いないでしょう。

適法に業務運営を実施している

ファクタリング事業推進協会やオンライン型ファクタリング協会に加盟しているファクタリング会社は適法に業務運営を行なっていると考えられます。

たとえばファクタリング事業推進協会の活動方針の1つめが「ファクタリング事業について、適法(裁判例において適法とされる類型)なノウハウを広く啓蒙します」というものであるためです。

協会員も適法なノウハウを会得する目的で協会に加盟しているものと考えられますし、もしも違法業者が協会に加盟しているのであれば、協会を除名される可能性もあるでしょう。

ファクタリング事業推進協会やオンライン型ファクタリング協会は「ガイドライン」を公表しており、その中には関係法令の遵守が定められています。

協会に加盟しているファクタリング会社は法定遵守で業務運営をしている可能性が高いため、安全かつ合法なファクタリング取引ができるでしょう。

違法業者の特徴

違法なファクタリング業者には以下のような特徴があります。

- 償還請求権がある

- 手数料が相場よりも高い

- 契約書がない

違法なファクタリング業者の3つの特徴について詳しくご紹介していきます。

償還請求権がある

償還請求権ありで取引されるファクタリングは偽装ファクタリングという違法行為である可能性が高くなっています。

償還請求権にしては2つの協会がそれぞれ禁止行為としてガイドラインに掲載しています。

| ファクタリン事業推進協会 | 買戻し特約や、譲受債権の不履行に対する担保など、譲受債権が不履行となった際に顧客に責任を追及することができる規定を置かないこと |

|---|---|

| オンライン型ファクタリング協会 | ファクタリングとして勧誘を受け、協会員との間で契約を締結したにもかかわらず、債務者が支払期日に売掛債権等に係る債務の弁済を怠った場合等に、利用者が当該債権を買い戻すこと又は利用者自身の資金により協会員に支払をしなければならないとされていること |

また、金融庁は償還請求権ありのファクタリングは「実質的な貸付である」として、以下のように明言しています。

ファクタリングとして行われ、契約書に「債権譲渡契約(売買契約)」であることが定められた取引であっても、経済的に貸付けと同様の機能を有していると思われるようなものについては、貸金業に該当するおそれがあります。

例えば、譲渡した債権の回収(集金)がファクタリング業者から売主に委託されており、売主が集金できなかった場合に、

○ 売主が債権を買い戻すこととされている

○ 売主自身の資金によりファクタリング業者に支払をしなければならないこととされている

などといったようなものについては、貸金業に該当するおそれがあります。

引用:金融庁|ファクタリングの利用に関する注意喚起

協会も金融庁も、償還請求権を否定しているため償還請求権ありのファクタリングは絶対に利用しないようにしてください。

手数料が相場よりも高い

手数料が相場よりも高いファクタリング会社も悪徳業者であると判断しましょう。

手数料の相場は2社間・3社間それぞれで以下のとおりです。

| 2社間ファクタリング | 5%〜20%程度 |

|---|---|

| 3社間ファクタリング | 1%〜5%程度 |

オンライン型ファクタリング協会はガイドラインの中で手数料について、以下のように明記しています。

協会員は、利用者からファクタリング取引に関する手数料を徴求する場合は、利用者の営む事業の内容その他の諸般の事情を考慮した上で、当該手数料の内容を適正な水準に設定するよう努めなければならない。

また、金融庁は法外な手数料を設定する業者について注意喚起をおこなっています。

ファクタリング業者から受け取る金銭(債権の買取代金)が、債権額に比べて著しく低額である

といったケースは、偽装ファクタリングの疑いがありますので、ヤミ金融を利用しないよう、十分注意してください。

引用:金融庁|ファクタリングの利用に関する注意喚起

協会も金融庁も手数料については注意を促しているため、くれぐれも相場を逸脱する手数料を設定している業者とは取引しないでください。

契約書がない

契約書の交付がない業者も違法業者・悪徳業者の可能性が非常に高いでしょう。

ファクタリング事業推進協会・オンライン型ファクタリング協会ともに、ガイドラインにおいて契約については以下のように明記しています。

| ファクタリング事業推進協会 | 書面により締結し、内一部を顧客に交付すること |

|---|---|

| オンライン型ファクタリング協会 | 協会員は、利用者との間でファクタリング取引が成立した場合は、遅滞なく、当該利用者に対して、ファクタリング取引の内容に関する事項について電磁的方法その他適切な方法により情報提供しなければならない。 |

2つの協会ともに、書類もしくはオンラインなどの方法でファクタリング利用者に対して契約書を交付するよう求めています。

優良なファクタリング会社は利用者に対して契約書を交付することが当然です。

契約書の交付がない業者は、ファクタリングの契約を締結した後に、説明になかったような費用を求めてきたり、売掛債権が回収不能になった場合に、買い戻しを求めてきたりすることがあります。

絶対に契約書の交付がない業者とは取引しないようにしてください。

安全なファクタリング業者を選ぶポイント

ファクタリングの協会に加盟していなくても安全に利用できるファクタリング会社は多数あります。

安全な業者は「協会に加盟しているかどうか」ではなく、自分の目で選択できるようにしておかなければなりません。

安全なファクタリング業者を選ぶポイントは以下のとおりです。

- 手数料が相場の範囲内

- 償還請求権なし

- 契約書の交付あり

- ネットなどの口コミが良好

- 担当者の対応がよい

- 運営企業が優良企業

協会に加盟していない企業でも独立系ファクタリング会社として口コミや評判が良好な企業は多数存在します。

あらかじめ口コミや手数料や償還請求権などについて調べ、ご自身の目でも優良業者を選択できるようにしておきましょう。

オンライン型ファクタリング協会に加盟しているファクタリング会社

オンライン型ファクタリング協会は加盟しているファクタリング会社を公開しており、以下の10社が該当します。

- H.I.F. 株式会社

- OLTA株式会社

- GMOクリエイターズネットワーク株式会社

- GMOペイメントゲートウェイ株式会社

- ペイトナー 株式会社

- マネーフォワードケッサイ株式会社

- 株式会社ラボル

- AGビジネスサポート株式会社

- 株式会社アクティブサポート

それぞれのファクタリング会社が運営しているファクタリングサービスをご紹介していきます。

H.I.F. 株式会社

H.I.F. 株式会社はAIによる売掛債権の未回収リスクを予測するAI定性与信スコアリングサービスを提供している会社です。簡単にいえば、AIがファクタリング審査をおこなうシステムを作る会社です。

AI定性与信スコアリングサービスを使用することによって、業界平均デフォルト率1.08%に対して1/6の0.176%と、圧倒的に低い水準を保つことができるとH.I.F. 株式会社は説明しています。

このAI定性与信スコアリングサービスを使用して、H.I.F. 株式会社は以下のようなサービスを提供しています。

- 保証ファクタリング:買い手が倒産や経営悪化等で未入金でも、100%売掛代金を保証

- クラウド型請求書発行サービス:請求先情報登録や管理、請求書作成~請求メールの送信、遅延・未回収時の督促管理などをワンストップで実施

- 財務分析:財務ニーズを分析し、最適な財務支援サービスを提供

- 家賃・敷金保証:AI定性与信審査モデルを活用した審査により、全ての企業、個人を対象に家賃や敷金の保証を実施

このほかホームペーには「債権流動化」というサービス名称も表記されているため、買取ファクタリングも実施しているものと思われますが、今は詳細は公開されていません。

AIによる与信審査をおこなうファクタリングが気になる方はまずは気軽に問い合わせてみましょう。

OLTA株式会社

| 取り扱いサービス | 2社間 |

|---|---|

| 契約方式 | オンライン |

| 手数料 | 2%〜9% |

| 入金スピード | 最短即日 |

| 買取限度額 | 下限上限なし |

| 公式サイトURL | https://www.olta.co.jp/ |

OLTAはオンライン完結型のファクタリングを日本で最初に広めたファクタリング会社です。

注目のベンチャー企業として多くの大手企業やベンチャーキャピタルから出資を受けており、資本金は44億円を超えています。

数々の銀行とも提携しており、銀行の顧客に対してファクタリングを販売していることから信頼度は抜群だといえるでしょう。

申込から入金まですべてオンラインで完結し、請求書のアップロードから24時間以内に審査の回答があり、最短即日で入金されます。

効率的な経営を実施いているため、上限手数料は9%と非常に低い点も大きなメリットでしょう。

企業の安全性や信頼度と手数料の低さを重視したい方にはOLTAはおすすめのファクタリング会社です。

GMOクリエイターズネットワーク株式会社

| 取り扱いサービス | 2社間 |

|---|---|

| 契約方式 | オンライン |

| 手数料 | 2%〜10% |

| 入金スピード | 最短即日 |

| 買取限度額 | 〜1,000万円 |

| 公式サイトURL | https://freenance.net/ |

大手インターネットグループ企業のGMO傘下のGMOクリエイターズネットワークはフリーナンスという個人事業主・フリーランス向けのサービスを提供しています。

フリーナンスの2社間ファクタリングサービスである即日払いは上限手数料10%と低めですが、2回目以降の利用の場合にはさらに手数料が下がっていく傾向があるため、継続利用を希望する方にはお得なファクタリング会社です。

アカウントを作成しておけば、最短30分で審査回答が届き、そのまま即日入金を受けられます。

スピードも手数料も優れたファクタリング会社だといえるでしょう。

また、フリーナンスはファクタリング以外にも以下のようなサービスを取り扱っています。

| サービス | 内容 |

|---|---|

| あんしん補償 | 業務上生じた賠償責任などを補償 |

| フリーナンス口座 | 屋号やペンネームなどで口座を作成 |

| バーチャルオフィス | 銀座・福岡のバーチャルオフィスを月額780円で利用できる |

ファクタリングを利用しない方にとってもメリットの大きなサービスですので、アカウントを作成しておいて損はないでしょう。

GMOペイメントゲートウェイ株式会社

| 取り扱いサービス | 2社間/3社間/注文書買取 |

|---|---|

| 契約方式 | 対面/オンライン |

| 手数料 | ・スポットタイプ 請求書ファクタリング:1.5%〜10.0% 注文書ファクタリング:2.5%〜12.0% ・継続タイプ 請求書ファクタリング:1.0%〜10.0% 注文書ファクタリング:2.0%〜12.0% |

| 入金スピード | 最短2営業日 |

| 買取限度額 | 100万円〜1億円 |

| 公式サイトURL | https://www.gmo-pg.com/lpc/hayabarai/ |

GMOペイメントゲートウェイは東証プライム上場企業です。

さまざまな金融決済サービスをおこなっている会社ですが、ファクタリングについてはBtoB 早払いというサービスを取り扱っています。

GMO BtoB早払いは上限手数料10%と低めの設定になっていますが、1回だけの利用を前提としたスポットタイプと、1年程度を継続的に利用することを前提にした継続タイプの2つのコースにわかれています。

上限手数料は同じですが、継続タイプの方が低い手数料で利用できるでしょう。

申し込みをすると専任の担当者が1社に1人つくので、申し込みから契約まで信頼できる担当者へ相談できるため安心です。

即日入金はできず、最短2営業日(初回は5営業日)必要になるため注意しましょう。

また、取り扱っているのは法人のみで個人事業主やフリーランスは利用できません。さらに買取額は100万円以上ですので、売上規模の小さな事業者は利用できない点に注意してください。

ペイトナー 株式会社

| 取り扱いサービス | 2社間 |

|---|---|

| 契約方式 | オンライン |

| 手数料 | 10% |

| 入金スピード | 最短10分 |

| 買取限度額 | 〜100万円 (初回25万円迄から徐々に拡大) |

| 公式サイトURL | https://paytner.co.jp/factoring |

ペイトナー株式会社はペイトナーファクタリングという少額の売掛債権専用の買取サービスを実施しています。

ペイトナーファクタリング最大の特徴は、最短10分入金という圧倒的なスピードです。

あらかじめアカウントを作成しておけば、請求書のアップロードから最短10分で審査が完了し、そのまま入金を受けられます。

大手消費者金融よりも圧倒的に速い速度で資金調達できるため、緊急時の資金調達手段として事前にアカウント作成だけおこなっておいてもよいかもしれません。

また、ペイトナーファクタリングは個人事業主宛の請求書の買取を実施している数少ないファクタリング会社であるため、個人事業主とビジネスをされている方もペイトナーファクタリングであれば利用できます。

なおペイトナーファクタリングは上限100万円(初回は25万円)までしか利用できません。

売上規模の大きな企業は高額な資金調達をおこなうことは不可能ですので、注意してください。

マネーフォワードケッサイ株式会社

| 取り扱いサービス | 2社間 |

|---|---|

| 契約方式 | オンライン |

| 手数料 | 初回:買取債権金額の2~10% 2回目以降:買取債権金額の1~10% |

| 入金スピード | 最短2営業日 |

| 買取限度額 | 50万円以上上限なし |

| 公式サイトURL | https://mfkessai.co.jp/ep/top |

東証プライム上場企業のマネーフォワード傘下のマネーフォワードケッサイが提供するファクタリングサービスで、マネーフォワードアーリーペイメントという名称で運営されています。

東証プライム上場企業が運営し、マネーフォワードブランドですので、安心して利用できるのが最大のメリットです。

50万円以上から数億円規模まで利用可能なので、売上規模の大きな企業でも必要な資金を調達できます。

また、2回目以降であれば手数料が下がる傾向があるため、継続的に同じファクタリング会社を利用したい方にもおすすめです。

なお、利用できるのは法人のみで個人事業主やフリーランスは利用できません。

審査も厳格におこなっているため、即日入金は不可能で早くても2営業日程度かかる点に注意しましょう。

株式会社ラボル

| 取り扱いサービス | 2社間 |

|---|---|

| 契約方式 | オンライン |

| 手数料 | 10% |

| 入金スピード | 最短60分 |

| 買取限度額 | 1万円〜上限なし |

| 公式サイトURL | https://labol.co.jp/ |

株式会社ラボルは東証プライム上場企業である株式会社セレスが100%出資する子会社です。

ラボルも上場企業が実質的に運営する会社ですので、運営企業の信頼度は抜群で、安心できるファクタリング会社と取引したい方におすすめのファクタリング会社になります。

最大の特徴は24時間265日、最短60分入金に対応している点です。

主要ファクタリング会社の中で、24時間365日営業でいつでもどこでも資金調達できるのはラボルだけです。

休日や夜間に緊急で資金調達できる窓口として頭に入れておいて損はないでしょう。

手数料は10%固定で、1万円から利用できるため売上規模の小さな個人事業主やフリーランスにもおすすめです。

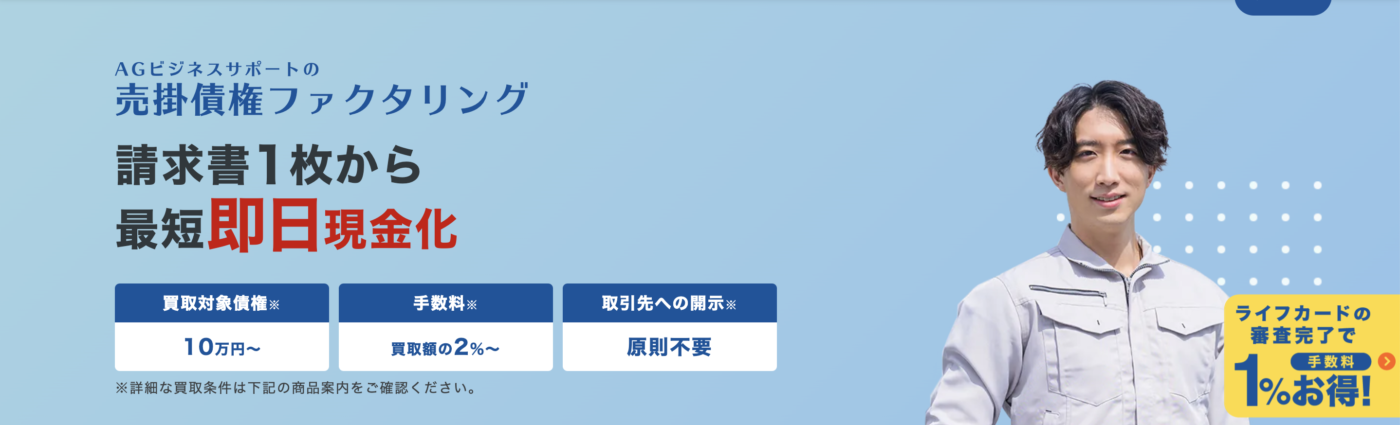

AGビジネスサポート株式会社

| 取り扱いサービス | 2社間・3社間 |

|---|---|

| 契約方式 | オンライン |

| 手数料 | 2%〜 |

| 入金スピード | 最短即日 |

| 買取限度額 | 10万円〜 |

| 公式サイトURL | https://www.aiful-bf.co.jp/products/factoring/ |

AGビジネスサポートは大手消費者金融であるアイフル傘下の事業資金融資やファクタリングを実施している会社です。

ビジネスローンを取り扱う会社としては最も有名な企業の1つで、ビジネスローン融資で培ったノウハウでファクタリング審査もスムーズにおこなっています。

審査スピードが優れており、最短即日入金に対応していますし、10万円からの買取をおこなっているため、フリーランスや個人事業主の方も安心して利用できます。

オンライン完結型でありながら3社間ファクタリングにも対応している非常に珍しいファクタリング会社です。

取引先の中にファクタリングに理解のある会社が存在するのであれば、手数料の低い3社間ファクタリングの利用も検討してみましょう。

株式会社アクティブサポート

| 取り扱いサービス | 2社間 |

|---|---|

| 契約方式 | オンライン |

| 手数料 | 1%〜 |

| 入金スピード | 最短2時間 |

| 買取限度額 | 下限上限なし |

| 公式サイトURL | https://ququmo.com/ |

アクティブサポートはオンライン完結型のファクタリングサービスとして非常に有名なQuQuMoというサービスを取り扱っています。

QuQuMoは最短2時間入金で、実際に「必要なタイミングで資金調達できた」「申込日当日に入金された」などの優良な口コミが多くなっておりユーザーに人気のファクタリング会社です。

急いで資金が必要なタイミングでもスムーズに資金調達できるでしょう。

また、手数料の上限が明記されていませんが、リスクの高い人には高めの手数料で審査に通過させることもあるようです。審査に自信のない方にはおすすめですが、オンライン型ファクタリング協会の会員としてそこまで法外な手数料を要求されるリスクはないため安心です。

QuQuMoは契約時には弁護士ドットコム監修のオンライン契約システムのクラウドサインというシステムを利用しています。情報漏洩などのリスクもないため、安心して利用できるでしょう。

安全に利用できるおすすめファクター

オンライン型ファクタリング協会に加盟していないファクタリング会社でも以下の5社はネット上の口コミも高く、安心して利用できることで知られています。

- ベストファクター

- ビートレーディング

- 日本中小企業金融サポート機構

- トップマネジメント

- アクセルファクター

これらのファクタリング会社は店舗型のファクタリング会社として多くの利用者から評判です。

オンライン型ファクタリング協会に加盟していないおすすめのファクタリング会社の特徴やスペックをご紹介していきます。

ベストファクター

| 取り扱いサービス | 2社間・3社間 |

|---|---|

| 契約方式 | 対面 |

| 手数料 | 2%〜 |

| 入金スピード | 最短即日 |

| 買取限度額 | 下限上限なし |

| 公式サイトURL | https://bestfactor.jp/ |

弊社ベストファクターはお客様と対話によってベストな資金調達方法をご提案させていただいております。

契約では面談を実施させていただき財務コンサルティングをおこないます。

財務状況からお客様にとって最適な資金調達手段が何かを検討させていただき、最適な資金調達手段がファクタリングであった場合のみファクタリングをご提案させていただき、無理にファクタリングを薦めることはありません。

そのため契約の際には、面談を実施させていただいいております。

遠隔地に所在するなどの理由で弊社への訪問が難しい場合には、弊社の担当者が訪問させていただきますので、お気軽に弊社までご相談ください。

ビートレーディング

| 取り扱いサービス | 2社間ファクタリング 3社間ファクタリング |

|---|---|

| 契約方式 | 対面・オンライン |

| 手数料 | 2社間:4%~12% 3社間:2%~9% |

| 入金スピード | 最短2時間 |

| 買取限度額 | 下限上限なし |

| 公式サイトURL | https://betrading.jp/ |

ビートレーディングは店舗型のファクタリング会社として、最も有名かつ実績のあるファクタリング会社です。

累計取扱社数は5.2万社、月間契約数は1,000件、累計買取数は1,170億円の非常に多くの取引実績があります。

審査では財務コンサルティングを実施しており、担当者の専門性が非常に高いことで知られています。

単純な資金調達以外にも、財務状況を本質的に改善したい方にもおすすめです。

店舗型のファクタリング会社ですので基本的には面談が必要ですが、オンライン契約にも力を入れており、オンラインであれば最短2時間で資金調達が可能です。

顧客から集めた情報はSalesforceで保管し、顧客との契約はクラウドサインで締結するため、顧客情報の保護にも力を入れています。

専門性の高い安心して利用できるファクタリング会社と取引したい方におすすめです。

日本中小企業金融サポート機構

| 取り扱いサービス | 2社間・3社間 |

|---|---|

| 契約方式 | 対面・オンライン |

| 手数料 | 1.5%〜10% |

| 入金スピード | 最短3時間 |

| 買取限度額 | 下限・上限なし |

| 公式サイトURL | https://chushokigyo-support.or.jp/scomplete/ |

日本中小企業金融サポート機構は運営法人が一般社団法人という非常に珍しいファクタリング会社です。

運営会社が一般社団法人という非営利団体ですので、手数料が低くなっており、店舗型でありながら上限10%の手数料は低めですし、売掛債権のリスクが低ければ、さらに低い手数料で利用できる可能性があるでしょう。

また、日本中小企業金融サポート機構は認定経営革新等支援機関として国から認定されています。

認定経営革新等支援機関は中小事業者支援について一定以上の専門性と経験がないと国から認定されないため、日本中小企業金融サポート機構はコンサルティング会社としても国から一定以上の知見があると認められているファクタリング会社だといえます。

資金調達以外にも、財務改善、資金繰り改善、事業承継、M&Aなどの相談ができるでしょう。

最近は日本中小企業サポート機構onlineというサービスも実施しており、オンライン完結で最短3時間で資金調達が可能です。

手数料の低さ・スピード・業者の安全性や専門性を兼ね備えた優良なファクタリング会社です。

トップマネジメント

| 取り扱いサービス | 2社間ファクタリング 3社間ファクタリング |

|---|---|

| 契約方式 | 対面・オンライン |

| 手数料 | 2社間:3.5%~12.5% 3社間:0.5%~3.5% 電ふぁく:1.8%~8.0% |

| 入金スピード | 最短即日 |

| 買取限度額 | 下限上限なし |

| 公式サイトURL | https://top-management.co.jp/ |

トップマネジメントは独立系の店舗型ファクタリング会社として経験や実績が非常に優れた業者です。

創業15年、累計取引社数5.5万社、東京商工会議所会員と、業者として非常に信頼度が高くなっています。

取り扱っているファクタリングの種類が豊富で、通常の2社間ファクタリングと3社間ファクタリングだけでなく以下のようなファクタリングも実施しています。

- 電ふぁく:入金口座をトップマネジメントが管理することで手数料が安くなる2.5社間ファクタリング

- ゼロファク:補助金申請とファクタリングを同時実施

- 注文書ファクタリング:業務を受注した際の注文書を売却

ファクタリングの専門性が非常に高いファクタリング会社です。

さまざまなファクタリングの取り扱いがあるので、売掛債権を活用して資金調達したい方はトップマネジメントへ相談してみましょう。

アクセルファクター

| 取り扱いサービス | 2社間ファクタリング 3社間ファクタリング |

|---|---|

| 契約方式 | 対面・オンライン |

| 手数料 | ~100万円:10%~ 101~500万円:5%~ 501~1000万円:2%~ |

| 入金スピード | 最短即日 |

| 買取限度額 | 下限上限なし |

| 公式サイトURL | https://accelfacter.co.jp/ |

アクセルファクターは店舗型のファクタリング会社として利用者の口コミや評判が良好な業者です。

店舗型のファクタリング会社ですが「入金が速い」という口コミが多く、実際にホームページでは「申込者の半数が即日入金できている」と明記されています。

オンライン契約にも対応しているため、当日中にアクセルファクターの店舗への来店が難しい場合にも即日資金調達できる可能性があります。

アクセルファクターは国が中小事業者支援の専門家として認定している認定経営革新等支援機関です。

資金調達以外にも資金繰り改善・財務改善のアドバイスを受けられるため、信頼できる相談先として長くつき合うことができるでしょう。

ファクタリング協会についてよくある質問

ファクタリング協会についてよくある質問をご紹介します。

- 協会に加盟しているファクタリング業者を調べる方法はありますか?

- 協会に加盟していないファクタリング会社は危険でしょうか?

- ファクタリング事業推進協会とオンライン型ファクタリング協会の違いを教えてください。

協会に加盟しているファクタリング業者を調べる方法はありますか?

オンライン型ファクタリング協会はホームページで加盟企業を公開しているため、協会のホームページで調べるとよいでしょう。

一方、ファクタリング事業推進協会はホームページでは公開していません。

取引しようとしているファクタリング会社が協会に加盟しているかどうかは、協会に電話でメールで確認するか、ファクタリング会社に「どの協会に加盟しているのか?」と確認してみるとよいでしょう。

協会に加盟していないファクタリング会社は危険でしょうか?

協会に加盟していないからといって危険ではありません。

ただ、協会に加盟しているファクタリング会社は協会のガイドラインを遵守して運営されている可能性が非常に高いため、安全性が非常に高いと判断できるだけです。

そのため、協会に加盟していないファクタリング会社でも手数料が相場の範囲内で償還請求権なしなどのポイントを押さえているファクタリング会社であれば、安全だと判断できます。

協会のガイドラインなどを参考にどのようなファクタリング会社であれば、安全なのかをご自身で理解できるようにしておきましょう。

ファクタリング事業推進協会とオンライン型ファクタリング協会の違いを教えてください。

ファクタリング事業推進協会は対面式のファクタリング会社、オンライン型ファクタリング協会はオンライン型のファクタリング会社が主に加盟しています。

どちらのガイドラインも基本的にはガイドラインの内容はそれほど変わるものではありません。

いずれの協会でも加盟しているファクタリング会社は安全だと考えて間違いないでしょう。

まとめ

ファクタリングには業法が存在せず、営業するために許認可や登録も不要です。

そのため、ファクタリング会社の中には法外な手数料を設定したり、償還請求権なしで取引をおこなう悪徳業者も少なくありません。

このような状況の中、ファクタリング業界はファクタリングの安全性を自主的に担保するためにファクタリング事業推進協会やオンライン型ファクタリング協会などの業界団体を自主的に組織しています。

協会では法律に遵守したガイドラインを作成しており、協会に加盟しているファクタリング会社がガイドラインを遵守している可能性が高いため、安心して利用してファクタリングを利用できます。

ファクタリングの協会に加盟しているかどうかは安全な業者を探すための有力なベンチマークになるため、取引しようとしているファクタリング会社が安全な業者であることを確認したい場合には、協会に加盟しているかどうかを確認するとよいでしょう。