この記事は約14分で読めます。

早期入金が可能な請求書買取サービスで、資金繰りを改善する方法を紹介します。

こんにちは、ベストファクターの四ツ柳と申します。

「売上はあるのに取引先の入金日が遠いので、今月も資金繰りがピンチになりそう……」

売上と入金のタイミングが大きくずれると資金繰りが厳しくなるため、資金ショートを招く前に早期の資金調達が必要とされます。

請求書買取サービスは、企業の営業活動における売上から入金までのサイクルを短縮化、資金繰りをサポートする請求買取サービスです。

支払期日前の請求書があれば、請求書買取サービスを利用して最短即日で資金化し、人件費や外注費など必要経費の支払いや、設備投資、税金の支払い等に利用できます。

今回は支払期日前の請求書で早期の入金、さらには資金繰りをも改善する賢い請求書買取サービスの利用方法について解説します。

現在は、金融コンサルタント・プロライターとして大手メディアに数多く寄稿。飲食店も起業し飲食店オーナーも務める。

しかし、ファクタリングには決して少なくない手数料がかかるので、長期間継続的にファクタリングを利用すると企業経営を逼迫させるリスクもあります。

ファクタリングは「銀行融資が実行されるまでのつなぎ」や「どうしても数日中にお金が必要な場合」など、利用する場面を限定した方がよいでしょう。

また、手数料負担は経常収支を圧迫するため、できる限り手数料が低いファクタリング会社を利用することも重要です。

記事の目次

請求書の買取サービスで資金繰りが改善するって本当?

「請求書の買取」と聞いて、ピンとこない方がいらっしゃるかもしれません。

結論から言うと、請求書買取サービスとは請求書そのものを買い取るサービスではなく、請求書に記載されている「請求額=売掛金」を買い取るサービスです。

売掛金は入金期日になるまで取引先から振り込まれることがないため、支払手段として活用できません。

しかし請求書買取サービスを利用することで、請求書が現金になるので、支払手段として活用できます。

請求書買取サービスのことをファクタリングということもあります。

請求書買取サービスの詳しい内容についてみていきましょう。

請求書買取サービスのサービス内容

一般的に、取引先に商品の納品やサービスなどの提供が完了すると「売掛金」が発生します。

売掛金とは、商品やサービスを納品・提供した際に発生する、後日受け取ることのできる代金のことです。

請求書は売掛金の支払いを取引先等に請求するときの書類で、売掛金が支払われる前に発行されます。請求書には支払期日や、支払いの対価となる商品やサービスの内訳・個数、売掛先(取引先)の情報などが記載されています。

つまり、請求書買取サービスは請求書が保証している入金期日前(未回収)の売掛金を請求書買取サービス会社が買い取り、早期に資金化するサービスなのです。

請求書買取業者(ファクタリング会社)は請求書に記載されている内容を確認し、「本当に実在する売掛金なのか」「期日通りに支払われる可能性が高いか」などを判断します。

そのため、基本的には請求書買取サービスでは申込時に請求書の提出が必須です。

申込時に請求書を提出し、それが現金化できるのでファクタリングのことを「請求書買取サービス」ということがあるのです。

請求書買取サービスで資金繰りが改善する仕組み

請求書買取サービス会社が請求書(売掛金)を買い取とることで調達した資金を使って、資金繰りを改善する仕組みを解説します。

請求書買取サービスの仕組みを簡単に言うと、「来月末が支払い期日になっている請求書100万円を代わりに受け取れる権利を、いま95万円で買ってくれないか」ということです。

一般的に売掛金の支払期日は、商品やサービスを販売・提供してから1~2ヶ月後ですが、その間も事業を継続すれば、人件費や仕入れ費用などの経費がかかります。

支払期日が長引くと、それだけ手元に資金がない状態で事業を継続しなければならず、慢性的な資金不足が続くと資金繰りは悪化し、経営不振に陥ってしまいます。

請求書買取サービスによって今すぐ使える現金を調達、必要経費を支払ったり、投資に回したりして資金不足を解消することができます。

さらに、資金調達と同時に経費削減や売上アップを実施すれば、資金繰りの改善のみならず、事業再生の道筋も立てることができるのです。

なお、請求書は債権で、債権とは、一定の期日に相手に約束したことを履行させる権利です。

請求書は支払期日に相手に請求書の金額の支払いを受ける権利なので、まさに債権になります。

そいて債権の売買(譲渡)は法律によって認められています。

(債権の譲渡性)

第四百六十六条 債権は、譲り渡すことができる。

引用:e-Gpv法令検索|民法

債権譲渡は民法で認められた行為ですので、請求書買取サービスは債権を民法で定められた債権譲渡に基づいて売買する行為です。

注文書買取サービスとの違い

注文書買取サービスとは、その名のとおり注文書を買い取るサービスです。

注文書とは、自社が取引先から発注を受けた際に取引先から発行される書類です。

注文書には、注文内容・数量・合計金額・納期・支払期日などの記載があります。

注文書買取サービスでは、この注文書を債権とみなして、業者が買い取り、注文段階から受注金額を資金化できます。

取引先から注文を受けると、その注文に対応した仕入や外注費の支払いなどが必要になるので、多額の運転資金が必要です。

この際に注文書買取サービスを利用すれば、受注に伴い発生する増加運転資金を簡単に確保できます。

手元に運転資金がないときも安心して高額の受注ができるでしょう。

請求書買取サービスは、商品やサービスを納品後に請求書を発行した段階で資金化する方法です。

一方、注文書買取サービスは受注段階から資金化できるので、請求書買取サービスよりも早いタイミングで資金調達できます。

請求書支払い代行サービスとの違い

請求書支払い代行サービスとは、請求書の支払いを「請求書支払い代行サービス業者」へ依頼することで、業者が請求書の支払いをおこなってくれるというものです。

依頼する際に、業者には代金をクレジットカードで支払います。

こうすることによって手元にお金がなくても、取引先への支払いをおこなうことができます。

クレジットカードの支払いは翌月以降になるのがで、支払いのために資金が流出するのを先延ばしにできます。

基本的な流れは次のとおりです。

- 売掛債権の支払期日が到来

- 請求書支払い代行サービス業者へ申し込む

- 請求書支払い代行サービス業者へクレジットカードで売掛債権金額+手数料を支払う

- 請求書支払い代行サービスが利用者名義で取引先へ代金を振り込み

- クレジットカードの支払期日に売掛債権金額+手数料が引き落としになる

請求書支払い代行サービスは支払いを先延ばしにする方法で、資金調達手段ではありません。

手数料は3%〜4%と比較的安価ですので、手元に請求書の代金を支払うお金がないときに活用しましょう。

請求書カード払いサービスとの違い

請求書カード払いサービスは請求書支払い代行サービスと同じです。

業者によっては、請求書支払い代行サービスのことを「請求書カード払いサービス」と呼ぶこともあります。

請求書の金額を業者を介してクレジットカードで支払えるサービスで、資金調達手段ではありません。

請求書買取サービスの2つの契約形態

請求書買取サービスには契約形態の違いによって2つの種類があります。

| 2社間ファクタリング | 3社間ファクタリング | |

|---|---|---|

| 契約当事者 | 利用者 ファクタリング会社 |

利用者 ファクタリング会社 売掛先企業 |

| 手数料相場 | 5%〜20%程度 | 1%〜8%程度 |

| 売掛先企業への通知 | なし | あり |

| 入金スピード | 最短即日 | 1週間程度 |

同じ請求書買取サービスでも2社間ファクタリングと3社間ファクタリングではメリットとデメリットが大きく異なります。

それぞれのサービスの特徴と違いを詳しく解説していきます。

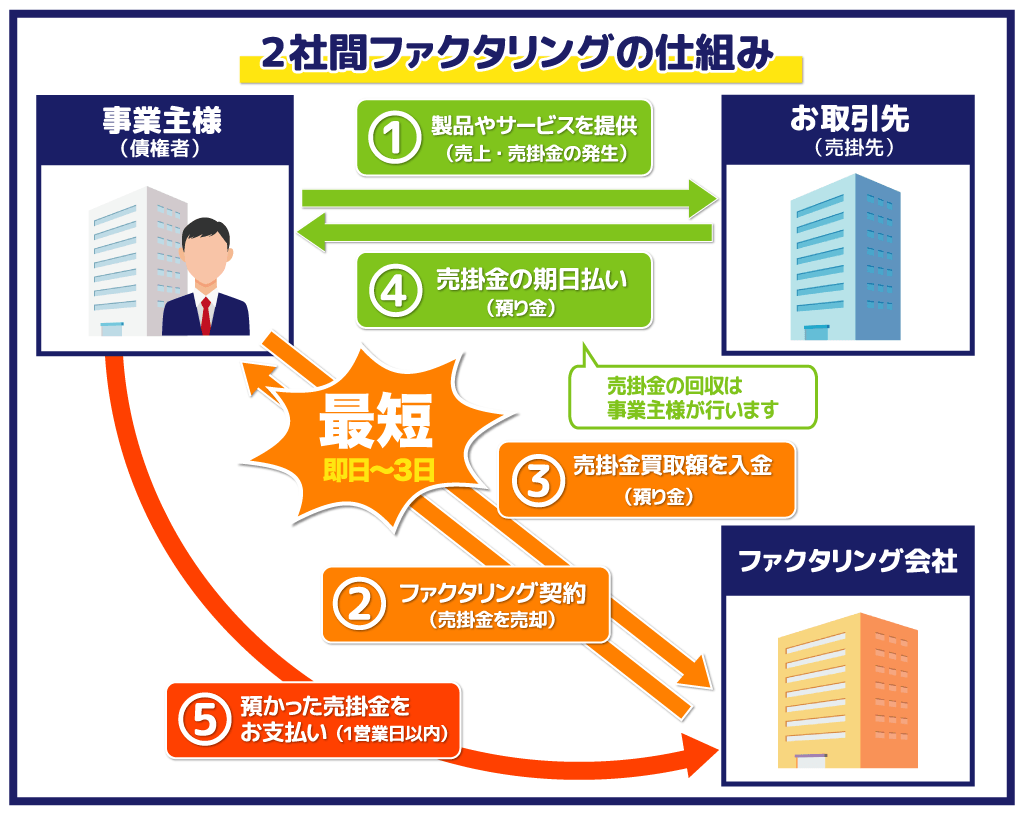

2社間ファクタリングとは

2社間ファクタリングとは利用者とファクタリング会社の2者だけで契約する方法です。

利用者がファクタリング会社へ申し込み、審査に通過すれば、あとは両者で契約するだけですので、契約手続きに時間がかかりません。そのため最短即日で契約できます。

また、2社間ファクタリングは売掛先企業の同意が必要ありません。

ファクタリングの利用を売掛先企業に知らせる必要がないので、売掛先企業に秘密で資金調達できる点もメリットです。

売掛先企業の中にはファクタリングの利用を知られることによって「資金繰りが苦しい企業」などと自社をネガティブに評価する場合があります。

2社間ファクタリングでは利用を知られることはないので自社が取引先からネガティブに評価され、取引に悪影響を及ぼすような心配はありません。

なお、2社間ファクタリングは売掛先企業が利用者に対して代金を支払い、その代金を利用者がファクタリング会社へ支払う形で債権の回収をおこなうので、この際、代金が利用者を経由するため利用者による代金流用のリスクがあります。

さらに、売掛先企業に知らせずに契約するので、利用者が悪意をもって請求書を偽造したり、すでに他社に譲渡した債権を二重譲渡するリスクもあります。

2社間ファクタリングにはこれらのリスクがあるので、3社間ファクタリングよりも手数料が高くなる点がデメリットです。

3社間ファクタリングとは

3社間ファクタリングとは利用者・ファクタリング会社・売掛先企業の3者で契約するファクタリングです。

3社間ファクタリングは契約前に売掛先企業の同意を得て契約手続きをおこないます。

そのため、売掛先企業にファクタリングの利用を知られてしまいます。

また、あらかじめ売掛先企業にファクタリングの内容を説明し、ファクタリング会社と売掛先企業が契約する手続きが必要になるので、申込から入金までには1〜2週間程度の時間がかかってしまうものと理解していきましょう。

売掛債権の支払期日になると、売掛先企業がファクタリング会社へ直接代金を支払います。

ファクタリング会社とすれば2社間ファクタリングのような代金流用のリスクがありません。

さらに、あらかじめ売掛先企業の同意を得て契約するので、架空債権や二重譲渡のリスクもありません。

ファクタリングにとっては2社間ファクタリングよりもかなりリスクの低い取引ですので、3社間ファクタリングは2社間ファクタリングと比較して、手数料がかなり低くなっている点が大きな特徴です。

買取率の高い請求書とは?請求書買取サービスの審査通過のコツ

請求書買取サービスでは、請求書に記載されている売掛金の全額を資金化できるわけではありません。請求書の買取には記載された売掛金の額に対して2%~20%の手数料がかかります。

手数料率、つまり売掛金の買取率は調達できる資金に直接影響するため、「買取率の高い請求書(売掛金)とは何か?」を知ることが重要です。

審査に通過するためのポイントは次の5点です。

- 売掛先の信用力が高い

- 支払期日までの期間が短い

- 売掛先企業との取引歴が長い

- 売掛債権の金額の妥当性

- 利用者の信用

審査に通過できる可能性が高い、買取率の高い請求書買取サービスの5つの特徴について詳しく解説していきます。

売掛先の信用力が高い

請求書買取サービスの手数料は、請求書買取サービス会社が負うリスクに応じて変動します。

請求書買取サービス会社のリスクとは、すなわち売掛金を回収できずに全損を被るリスクです。

そのため、審査時には利用者の返済能力や会社の規模よりも、売掛先の信用力が重視されます。

したがって、倒産や廃業の可能性が極めて低く、請求書買取サービス会社の未回収リスクも低い売掛金であることが請求書で証明されれば、買取率は高くなります。

信用力の高い売掛先は大手企業や国・自治体の機関が最たる例ですが、売掛先が小規模な会社でも、長年にわたって継続的・安定的に取引されている売掛金であれば、買取率が高くなる可能性は十分にあります。

支払期日までの期間が短い

売掛金の支払期日が長いと、その間に売掛先の経営が悪化して倒産や廃業の可能性が高まります。

そのため、請求書買取サービス会社は、支払い期日までの期間が短い請求書を高く買い取ります。なぜなら、売掛金の未回収リスクや倒産・廃業の可能性が低いからです。

もし請求書が複数ある場合は、支払期日までの期間が短いものから買い取ってもらうことで、手数料を安く抑えられますし、審査通過の可能性も高まるでしょう。

売掛先企業との取引歴が長い

売掛先企業との取引歴は請求書買取サービスの審査では最も重要な要素の1つです。

審査のポイントは「請求書が期日通りに支払われるかどうか」です。

これまで期日通りに支払われたことがない売掛債権の場合には、「今回も期日通りに支払わない可能性がある」と判断されるので、審査では非常に不利になります。

また、これまで取引歴がない業者の場合は「期日通りに支払われるかどうかわからない」と判断されるので、やはり審査では不利です。

一方、これまで毎月のように継続的な取引があり、支払いに遅れたことがない売掛債権の場合は「今回も期日通りに支払われる可能性が高い」と判断され、審査ではかなり有利になります。

請求書買取サービスの審査の際には、通帳のコピーや取引明細書の提出が必要です。これは、取引先からの過去の入金が期日通りにおこなわれているかどうかをチェックしています。

つまり、期日通りの入金がおこなわれている回数が多ければ多いほど審査には有利になり、手数料も低くなる可能性が高いといえるでしょう。

請求書買取サービスを利用する際には、毎月継続的に同じくらいの金額の取引がある取引先に対する売掛債権を売却するのがおすすめです。

売掛債権の金額の妥当性

売掛債権の金額が利用者にとって妥当なものかも審査では確認されます。

例えば年商1億円の会社が8,000万円の売掛債権の売却を希望した場合、「この売掛債権は金額的に不自然なので実在性が怪しい」と判断される可能性が高いでしょう。

1つの取引先に対する売掛債権が年商の8割にものぼる金額というのはどう考えても不自然だからです。

一方、この会社が800万円の売掛債権の売却を希望するのであれば、金額的には自然です。

月商程度の金額であれば、請求書の金額としておかしくありません。

請求書の金額の大小で審査の有利不利は決まりませんが、利用者の売上規模から見て不自然な金額は架空債権を疑われて審査で不利になります。

請求書買取サービスで売却するのは、月商程度の金額とするようにしてください。

利用者の信用

審査では利用者の信用も重要です。

特に、売掛先企業の同意を得ずに、代金が利用者を経由する2社間ファクタリングでは、利用者の信用に対する審査もおこなわれます。

あまりにも資金繰りが悪化している企業は、お金に困って請求書の偽造や、二重譲渡や、代金流用をおこなうリスクがあるためです。

請求書買取サービスは利用者が赤字や債務超過や税金滞納などで、銀行融資の審査に通過できない場合も資金調達できます。

しかし、あまりにも業績が悪いと審査に通過できない可能性もゼロではないので、そこまで資金繰りや業績が悪化する前には申し込みをするようにしてください。

なお、売掛先企業の同意を得たうえで契約する3社間ファクタリングの場合には、請求書の偽造や二重譲渡などのリスクがないので、利用者の業況が悪くても審査に通過できる可能性があります。

請求書買取サービスが利用される時

請求書買取サービスは支払期日前の請求書があれば利用できる資金調達方法ですが、利用するのに適切なタイミングがあります。

次のようなタイミングで請求書買取サービスは活用できます。

- 融資の審査に通らないとき

- 早期に資金が必要なとき

- 資金繰りの改善が見込めるとき

- 貸借対照表(バランスシート)のオフバランス化を図りたいとき

- 売掛債権の回収リスクを排除したいとき

請求書買取サービスの審査に通過するための5つのポイントについて詳しく解説していきます。

融資が通らないとき

「開業間もないため社歴が無い」や「赤字決算が続いている」「税金を滞納している」など、与信の審査で不利になるような状況の場合、金融機関から融資を受けることは難しいです。

しかし、請求書買取サービスでは主に審査されるのは売掛先企業の信用です。

そのため支払期日前の請求書があれば基本的に現金化できるため、融資が難しい場合は利用を検討すべきです。

早期に資金が必要なとき

一般的な銀行融資の場合、入金までに1週間~2週間ほどの時間を要します。

請求書買取サービスは銀行融資に比べて審査に必要な書類が少なく手続きも簡単なため、申し込みをしたその日のうちに資金調達ができます。

「2社間の請求書買取サービス」を利用すれば、事前に必要書類を揃えておくなどの条件付きですが、最短で即日~1営業日程度での早期入金が可能です。

急いで資金が必要なタイミングでは請求書買取サービスを利用しましょう。

資金繰りの改善が見込めるとき

請求書買取サービスはあくまでも、支払期日前の売掛金から手数料分を差し引いて前倒しで調達する方法に過ぎません。

売掛金が発生するたびに請求書買取サービスを利用していると、当然ながら資金繰りを圧迫します。

資金繰りの改善が見込めないのに請求書買取サービスを利用することは、すなわち請求書買取サービスに依存する体質かつ業績悪化から抜け出せなくなってしまう原因となります。

したがって、「ここで資金を調達できれば、将来的に資金繰りが改善される見込みがある」という状況でこそ、請求書買取サービスを利用すべきなのです。

手数料の低い3社間ファクタリングであれば、継続的に利用しても少ない負担で資金繰りが改善します。

「ファクタリングの利用を知られても問題ない」という取引先があるのであれば、3社間ファクタリングの利用を相談してみるとよいでしょう。

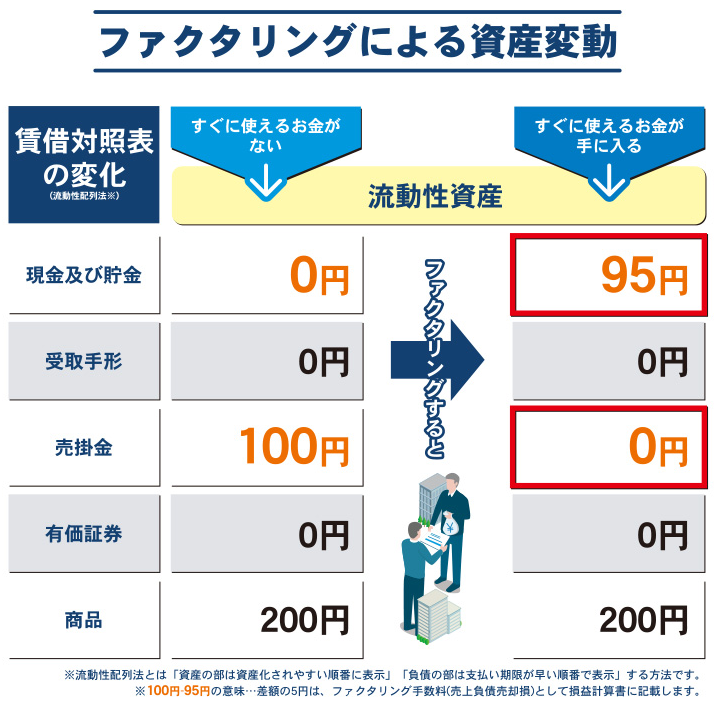

貸借対照表(バランスシート)のオフバランス化を図りたいとき

売掛金は貸借対照表では「流動性資産」に分類されます。

請求書買取サービスを利用することで貸借対照表から売掛金(流動性資産)が減って手元の現金が増えると、財務上のバランスが向上します。

これを「貸借対照表(バランスシート)のオフバランス化」といい、銀行からの融資や投資家からの投資を集めやすくなるなど、経営に好循環をもたらす効果が期待できます。

融資で資金調達した場合は、借入金の分だけ負債が増えるので、貸借対照表は大きくなってしまいます。

貸借対照表を大きくせずに資金調達したい方には、請求書買取サービスがおすすめです。

売掛債権の回収リスクを排除したいとき

売掛債権の回収リスクを排除したい方にも請求書買取サービスはメリットがあります。

請求書買取サービスは「償還請求権なし」(ノンリコース)でおこなわれます。

償還請求権とは、売却した売掛債権が回収できなかった場合に、元の所有者に対して代金の償還を請求する権利です。

請求書買取サービスは「償還請求権なし」なので、もしも代金が期日通りに支払われなくても、利用者に対して請求されることはありません。

つまり、請求書買取サービスを利用した時点で、売掛債権の未回収リスクはすべて請求書買取サービス業者が負ってくれます。

「最近業績が悪いと聞いたから期日通りに支払われるか心配」「初めての取引なので期日通りに代金が支払われるかどうか不安」というような取引先があるのであれば、請求書買取サービスを利用することで、売掛債権が未回収になっても利用者は確実に代金を回収できます。

請求書買取サービスは売掛債権のリスクも一緒に売却できるので、支払いが不安な売掛債権があるのであれば請求書買取サービスを利用すれば安心です。

請求書買取サービスのメリット

請求書買取サービスのメリットは下記のとおりです。

- 資金繰りを改善できる

- 保証人・担保が必要ない

- 請求書の買取は借入にならない

- 売掛先が払えない代金を肩代わりする必要がない

スピーディーに資金調達する上に、負債が増えないという点が大きな魅力です。

請求書買取サービスの4つのメリットを解説していきます。

資金繰りを改善できる

請求書買取サービスであれば、悪化した資金繰りの改善ができます。なぜなら、売掛金の支払い期日よりも先に、ファクタリング会社に買い取ってもらえるからです。

そのため、「社員の給料が支払ない」「運転資金が足りない」などの場合に利用できます。

また、最短で即日の資金調達が可能という点も、大きな魅力といえるでしょう。

保証人・担保が必要ない

請求書買取サービスであれば、保証人・担保が必要ありません。なぜなら、買取の可否や手数料を左右するのは取引先の信用だからです。

そのため、保証人・担保を用意できない場合でも利用しやすいです。

融資であれば有力な担保を提供できる企業の方が審査では有利になる傾向があります。

また、法人であれば代表者の個人保証を求められるケースも少なくありません。

請求書買取サービスであれば、利用者に担保にできる不動産などがなくても、支払いに問題のない売掛債権さえ用意できれば資金調達できる可能性が高い点はメリットです。

請求書の買取は借入にならない

請求書の買取は借入になりません。なぜなら、請求書買取はもともと利益になるはずのお金を早めに調達する行為だからです。

そのため、会社の信用情報に傷をつけることも、決算書に記録を残す必要もありません。

負債を抱えずに資金繰りができるので、金融機関からの評価も高くなり、融資を受けやすい状態も作れます。

売掛先が払えない売掛金を肩代わりする必要がない

請求書買取の契約はノンリコースとされており、売掛先が倒産して売掛金を支払えない場合でも、利用者が売掛金を肩代わりする必要はありません。

そのため、利用者にとってはリスクの少ない資金調達といえます。しかしその分、売掛先の信用力が重視されます。

売掛先の経営状況や信用情報によっては、手数料が高くなる可能性もあるので注意が必要です。

請求書買取サービスのデメリット

請求書買取サービスのデメリットは下記のとおりです。

- その他の資金調達と比べて手数料が高い

- 売掛金の範囲でしか資金調達できない

- 悪徳業者・違法業者が多い

資金調達コストや調達可能額は融資と比較した場合のデメリットです。

また、自己責任で安全な業者を選ばなければなりません。

請求書買取サービスの3つのデメリットを解説していきます。

その他の資金調達と比べて手数料が高い

請求書買取サービスは、その他の資金調達と比べて手数料が高く設定されています。なぜなら、請求書の買取はファクタリング会社にとってリスクがあるからです。

ファクタリングの契約はノンリコースとされており、売掛先が倒産して売掛金を支払えない場合でも、利用者に対して売掛金を請求できません。

そのため、売掛先の信用力によって手数料の設定も上下します。

請求書買取サービスの手数料相場は2社間と3社間で次のとおりです。

2社間ファクタリング:5%〜20%程度

3社間ファクタリング:1%〜8%程度

注意しなければならないのは、この手数料は年利ではないという点です。

1ヶ月先が入金期日の売掛債権を売却した場合でも、上記の手数料が発生します。

例えば1ヶ月先が入金期日の売掛債権を手数料10%で売却した場合、1ヶ月間の資金調達で10%の手数料が発生したということですので、年利に換算すると10%×12ヶ月=120%です。

銀行融資の金利が年1%〜4%程度ですので請求書買取サービスは融資の50倍〜100倍程度のコストが発生します。

毎月のように利用していると本当に100%を超えるようなコストが発生するので、利用するのは、本当に緊急でお金が必要なタイミングのみとしてください。

売掛金の範囲でしか資金調達できない

請求書買取は、売掛金の範囲でしか資金調達できません。100万円の売掛金が110万円で買い取ってもらえるわけがないのと同じです。

そのため、十分な売掛金がなければ資金繰りを改善できない可能性があります。

請求書買取サービスで売却できるのは1つの取引先企業に対する1ヶ月分の売上が基本です。

そのため原則として月商の何割かの金額しか資金調達が不可能です。

融資であれば、運転資金で月商の3ヶ月〜半年分程度、設備資金であれば年商を超える金額の資金調達もできます。

請求書買取サービスで調達できるのは月商程度が限度ですので、あくまでも少額の資金調達手段です。

利用する際には資金繰りを改善できる金額を算出し、買い取ってもらう請求書を判断しましょう。

悪徳業者・違法業者が多い

請求書買取サービス業者の中には法外な手数料を設定する悪徳業者や、実質的な貸付をおこなう違法業者が多数存在します。

請求書買取サービス業を営むには、免許や許認可や登録などが必要ないためです。

どんな業者でも営業できるので、請求書買取サービスと謳いながら利用者にとって損な取引を強要するような悪徳業者・違法業者が多数存在するのです。

次のような業者には注意しましょう。

- 手数料が相場を超えている(20%超)

- 償還請求権あり(ウィズリコース)の契約

特に償還請求権ありの契約には注意が必要です。償還請求権ありということは業者が売掛債権未回収時のリスクを負わないということです。

請求書買取サービスは売掛債権の回収リスクも一緒に売却できるからこそ、手数料が融資よりも高くなっていると考えられています。

つまり、売掛債権の回収リスクを負わないのは貸付行為であると考えられます。

貸付行為であるならば、手数料は利息制限法の範囲内で貸金業者登録も必要になりますが、請求書買取サービスはそれらを守っていません。つまり償還請求権ありの請求書買取サービスは闇金です。

金融庁は請求書買取サービス(ファクタリング)について次のように注意喚起をおこなっています。

一般に「ファクタリング」とは、事業者が保有している売掛債権等を期日前に一定の手数料を徴収して買い取るサービス(事業者の資金調達の一手段)であり、法的には債権の売買(債権譲渡)契約です。

しかし、近時、ファクタリングを装った高金利の貸付けを行うヤミ金融業者の存在が確認されています。また、ファクタリングとして行われる取引であっても、経済的に貸付けと同様の機能を有していると思われるようなものは、貸金業に該当するおそれがあります。

事業者の皆様におかれては、こうした偽装ファクタリングを利用することのないよう、十分注意してください。

引用:金融庁|ファクタリングの利用に関する注意喚起

業者を選ぶ際には「償還請求権なし(ノンリコース)であること」「手数料が20%以下であること」最低限この2点だけは確認した上で、申し込みをおこないましょう。

2社間ファクタリング|売掛先や金融機関に取引を知られたくない場合の対処法

請求書の買取で早期入金が実現できることがわかっても、不安要素として残るのは「請求書を買い取ってもらって資金調達したことが、売掛先や金融機関に知られるとマズイ」ということではないでしょうか?

実は、請求書の買取を売掛先や金融機関に一切知らせることなく、早期入金を実現する方法が「2社間の請求書買取サービス」です。

2社間の請求書買取サービスは契約主体が「利用者」と「請求書買取サービス会社」の2社間のみで行われ、請求書の買取を第三者には一切知られずに早期入金が可能です。

私どもベストファクターをご利用いただく中小企業・個人事業主のお客様も、請求書買取サービスの事実を売掛先に知られて会社の信用を棄損したくないという理由で2社間の契約を選択されるケースが少なくありません。

一方で、2社間の請求書買取サービスは手数料の相場が10%~20%とやや高めに設定されているというデメリットがあります。

手数料についても、弊社の2社間の請求書買取サービスは「2%~」から請求書の買取を実施しております。

売掛先に知られずに、なおかつ手数料を抑えて2社間の請求書買取サービスを利用したいというご相談は、ぜひ私どもベストファクターにお寄せください。

3社間ファクタリング|手数料を少しでも抑えたい場合の対処法

3社間ファクタリングは、手数料を少しでも抑えたい場合の対処法として最適です。

なぜなら3社間ファクタリングの場合、ファクタリング会社が売掛先に対して直接、売掛金の請求をできるからです。

そのため、「売掛金の回収ができない」「利用者に集金代行してもらう必要がない」などのリスクや手間がかかりません。

また、2社間ファクタリングの手数料相場が10%〜20%なのに対し、3社間ファクタリングの手数料は1%〜9%と安く設定されているのも魅力の1つです。

しかし3社間ファクタリングの注意点として、下記の内容が挙げられます。

- 売掛先との関係に影響を及ぼす可能性がある

- 資金化までに時間がかかる

- 中小企業の利用が難しい

安全に利用できるおすすめ請求書買取業者5選

安全に利用できるおすすめの請求書買取業者は次の5社です。

- ベストファクター

- OLTA

- ビートレーディング

- アクセルファクター

- 日本中小企業金融サポート機構

これらの業者は運営業者としての安全性が高く、手数料も安価で入金スピードにも優れているので安心安全に利用できます。

おすすめの請求書買取業者の特徴やスペックを解説します。

ベストファクター

| 種類 | ・2社間ファクタリング ・3社間ファクタリング |

|---|---|

| 手数料 | 2%〜 |

| 入金スピード | 最短即日 |

| 買取可能額 | 下限上限なし |

| 個人事業主の利用 | 利用可 |

| 手続き方法 | 対面 |

弊社ベストファクターは多くのお客様の請求書の買取をこれまでおこなってまいりました。

弊社の特徴は「お客様との面談を重視する」という点です。

請求書買取業者の中には、ファクタリングありきで話を進め、結果的にお客様が高い手数料負担を強いられてしまうケースが多々あります。

弊社はお客様と面談をおこない、お客様にとって最適な資金調達方法は何かを一緒に検討させていただくのが特徴です。

その中で請求書買取(ファクタリング)が最適な資金調達方法であると判断できた場合のみ、請求書買取を実施させていただきます。

融資など、他の方法で資金調達した方がよいと判断される場合には、融資を薦めさせていただきます。

また、決算書や確定申告書などの数字からではわからない経営者様の人柄や人間性も審査で加味させていただくので、他社よりも低い手数料で請求書を買い取らせていただける場合もあります。

契約時には面談が必須になりますが、ご来店が難しいお客様に対しては弊社の担当者が訪問によって買取を実施させていただきますので、お気軽にご相談ください。

OLTA

| 種類 | 2社間ファクタリング |

|---|---|

| 手数料 | 2%〜9% |

| 入金スピード | 最短即日 |

| 買取可能額 | 下限上限なし |

| 個人事業主の利用 | 利用可 |

| 手続き方法 | オンライン |

OLTAはオンライン専用のファクタリング会社で、アカウント作成後の請求書のアップロードで、24時間以内に審査回答を得られ、そのまま最短即日入金が可能です。

店舗を持たない大規模な請求書買取業者ですので、手数料が低い点が特徴です。

上限9%の手数料は業界最低水準ですので、低コストで資金調達したい方に向いています。

OLTAは日本で最初にオンライン完結型の請求書買取サービスを始めた会社です。注目のスタートアップとして多くの大手企業やベンチャーキャピタルから出資を受け、資本金は130億円を突破している大きな企業です。

また、日本全国の銀行や信用金庫と提携し、銀行や信用金庫の顧客に対してもファクタリングを販売います。

大手から出資を受け銀行との提携するほどの企業ですので、運営会社の信頼性が非常に高い優良な業者だといえます。

ビートレーディング

| 種類 | ・2社間ファクタリング ・3社間ファクタリング |

|---|---|

| 手数料 | 2社間ファクタリング:4%~12%程度 3社間ファクタリング:2%~9%程度 |

| 入金スピード | 最短即日 |

| 買取可能額 | 下限上限なし |

| 個人事業主の利用 | 利用可 |

| 手続き方法 | 対面・オンライン |

ビートレーディングは店舗型の独立系ファクタリング会社として最も豊富な実績と知名度を誇る優良業者です。

累計取引社数は5.8万社、買取実績は1,300億円を超えています。

東京・仙台・名古屋・大阪・福岡の全国5箇所に店舗を持つ大きな企業です。

店頭ではファクタリングの申し込みのほか、財務コンサルティングを受けられます。

資金調達だけでなく、財務状況を本格的に改善するためのアドバイスを受けられるので、資金繰り改善や経営全般の相談先として活用できるでしょう。

また、オンライン完結型の請求書買取サービスにも力を入れており、オンラインであれば日本全国どこからでも最短2時間で資金調達できます。

顧客から預かった個人情報はSalesforceで保管し、契約は弁護士ドットコム監修のクラウドサインでおこなうので、情報管理にもしっかりとお金を手間をかけた優良ファクターですので安心して利用できます。

アクセルファクター

| 種類 | ・2社間ファクタリング ・3社間ファクタリング |

|---|---|

| 手数料 | 2社間ファクタリング:1%〜12% 3社間ファクタリング:0.5%〜10.5% |

| 入金スピード | 最短即日 |

| 買取可能額 | 下限上限なし |

| 個人事業主の利用 | 利用可 |

| 手続き方法 | 対面・オンライン |

アクセルファクターは店舗型のファクタリング会社として利用者からの口コミや評価が高く安心して利用できる優良業者です。

国が中小企業支援の専門家として認定している認定経営革新等支援機関ですので、高い専門性で経営改善全般の相談ができることはもちろん、国が認定している事業者ですので安心して利用できます。

ホームページには「ファクタリングの大きな魅力である「スピード」を最大限に活かすべく、即日2時間での振込をモットーに業務を実施。実際にお申込みいただいたお取引のなんと半数以上が即日中の決済となっています。」と明記されており、高い確率で即日資金調達できるでしょう。

店舗型でありながら2社間で12%の手数料が上限という点も大きなメリットです。

業者の安全性、入金スピード、手数料の低さとあらゆる点で優れた優良業者です。

初めて請求書買取サービスを利用する方も安心して利用できるでしょう。

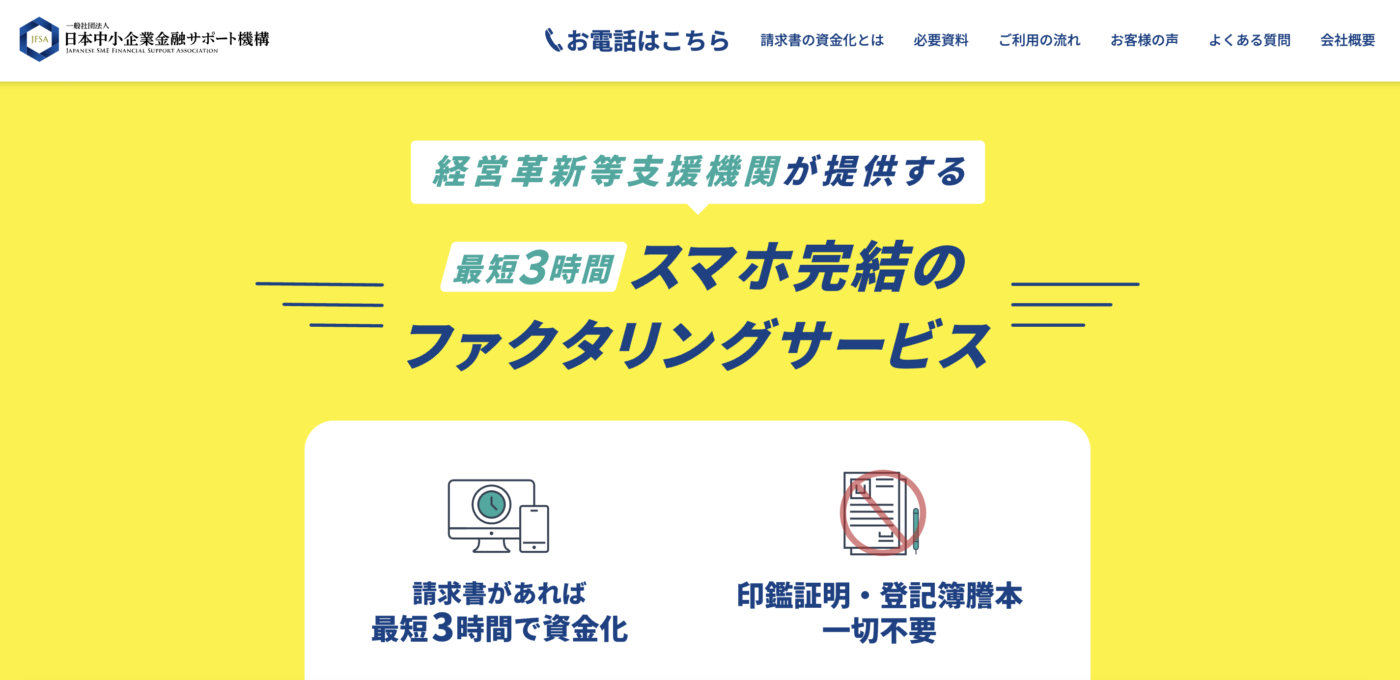

日本中小企業金融サポート機構

| 種類 | ・2社間ファクタリング ・3社間ファクタリング |

|---|---|

| 手数料 | 1.5%〜10% |

| 入金スピード | 最短3時間 |

| 買取可能額 | 下限上限なし |

| 個人事業主の利用 | 利用可 |

| 手続き方法 | 対面・オンライン |

日本中小企業金融サポート機構は請求書買取業務とコンサルティング業務をおこなう業者です。

ネットの口コミでも、コンサルを受けた人のものが多くなっており、コンサル業についてもかなり力を入れていることがわかります。

何よりも日本中小企業金融サポート機構も経営革新等支援機関として国から認定されており、経営改善指導やサポートをおこなう本格的な事業者として高い専門性を持っている業者であることがわかります。

請求書の早期買取だけでなく、財務改善、資金繰り改善、補助金・助成金申請など様々な相談ができるでしょう。

また、日本中小企業金融サポート機構は法人形態が一般社団法人という非常に珍しい業者です。

一般社団法人は非営利団体ですので、日本中小企業金融サポート機構の手数料はかなり低めに設定されています。

一桁台の低い手数料で利用できることも珍しくないのて、コストを抑えて資金調達したい方にもおすすめです。

また、日本中小企業金融サポート機構はオンライン完結型の請求書買取にも力を入れています。

日本中小企業金融サポート機構onlineでは完全オンライン完結で最短3時間で資金調達が可能です。

業者の安全性と専門性、手数料の低さ、オンラインの利便性、入金スピードとあらゆる点で優れた優良業者だといえるでしょう。

請求書の買取で早期入金を希望される方へ

請求書買取サービスで請求書を買い取ってもらい、早期入金を実現するには、手数料を抑え、売掛先に知られず、資金繰り改善の見込みがあるときに利用するのが賢い選択です。

そうは言っても、実際に早期の資金調達が必要な状況下では、資金繰りの改善は二の次というケースも少なくないでしょう。

私どもベストファクターの2社間の請求書買取サービスは、秘密厳守で即日現金化が可能。お客様の請求書を手数料「2%~」で買取いたします。

さらに、弊社をご利用いただいたお客様には、資金繰りの改善や事業再生をサポートする「財務コンサルティング」のサービスも提供しております。

早期の資金調達と資金繰りの改善を並行して実施するなら、ぜひベストファクターにご相談ください。