売掛金を現金にするには「ファクタリング(売掛金買取業)」と「サービサー(債権管理回収業)」どちらを選ぶ方にメリットがあるのでしょうか。

こんにちは、ベストファクターの四ツ柳です。

事業を続けていくと、取引先(売掛先)が商品やサービスの代金を支払ってくれないといったケースも少なくありません。

普段の業務で忙しい個人事業主様や中小企業様にとっては、債権回収のために手痛い人件費や業務時間を払う必要すら出てきます。

そこで、債権回収に関する専門サービスには、売掛金を買い取ってもらう「ファクタリング」と債権の管理・回収を外部委託する「サービサー」という選択肢があります。

それぞれの違いを理解して、適切に使い分けることが重要です。

今回はファクタリングの意味や特徴とサービサー、それぞれの違いとメリット・デメリットを比較していきたいと思います。

記事の目次

売掛金を資金化できるファクタリングとは?

ファクタリングとは売掛金を期日前に早期に資金化する資金調達方法です。

本来、売掛金とは入金期日にならなければ資金化できない資産です。

しかしファクタリング会社へ売却することによって、期日前でも売掛債権の代金相当額を資金化できます。

売掛金は貸借対照表に資産として計上されています。その資産である売掛金を売却し、現金という資産に換えるのがファクタリングです。単に資産を売却しているだけですので借入ではありません。

ファクタリングは借入ではなく、資産の売却ですので、会計的には会社が所有する自動車などを売却して資金化する行為と同じです。したがって融資審査に通過できない企業でも、信用度の高い売掛債権を保有していれば資金調達できる可能性があります。

また、ファクタリングはノンリコース(償還請求権なし)で実施される点も大きな特徴です。

ファクタリングでは売掛債権の未回収リスクも一緒に売却しているので、もしもファクタリングで売却した後に売掛債権が未回収になっても、その損失はファクタリング会社が負います。

ファクタリングを利用することで売掛金に内在する貸し倒れリスクを排除できる点は大きなメリットです。

ファクタリングの仕組みと契約形態

ファクタリングには契約当事者の違いによって2社間ファクタリングと3社間ファクタリングという2つの種類があります。

どちらも売掛金をファクタリング会社へ売却し、早期に資金化することは同じです。

しかし契約当事者が異なるので、手数料や入金スピードや売掛先企業に秘密にできるかどうかなどは大きく異なります。

2社間ファクタリング・3社間ファクタリングの仕組みをそれぞれ解説していきます。

2社間ファクタリングの仕組み

2社間ファクタリングは利用者・ファクタリング会社の2者のみで契約する方法です。売掛先企業は契約に介在しないので売掛先企業に知られることなく資金調達できるのが特徴です。

また、審査通過後は利用者がファクタリング会社と契約するだけですので、契約手続きが非常に簡素です。そのため最短即日で資金調達できます。

売掛債権の回収は、売掛先企業が利用者へ代金を支払い、その代金を利用者がファクタリング会社へ送金する形でおこないます。

売掛先企業に知られずに契約し、回収時の代金は一度利用者を経由するので、2社間ファクタリングはファクタリング会社にとって次のようなリスクがあります。

- 架空の売掛債権を売却される

- すでに他のファクタリング会社へ売却した売掛債権を二重に譲渡する

- 代金をファクタリング会社へ支払わずに流用する

これらのリスクがあるので、2社間ファクタリングは手数料が高く、5%〜20%程度が相場です。

売掛先企業に秘密で最短即日にて資金調達できますが、手数料が高額になるのが2社間ファクタリングの特徴です。

3社間ファクタリングの仕組み

3社間ファクタリングとは、利用者・売掛先企業・ファクタリング会社の3者で契約するファクタリングです。

あらかじめ売掛先企業の同意が必要になるので、売掛先企業にファクタリングの利用を知られてしまいます。

また、代金回収時には売掛先企業が直接ファクタリング会社へ代金を支払います。

そのため、架空の債権を計上したり、二重に譲渡するリスクが低く、利用者が回収時の代金を流用するリスクは皆無です。

3社間ファクタリングはファクタリング会社にとってリスクが低いので、手数料が低いのが大きな特徴です。3社間ファクタリングの手数料相場は1%〜5%程度と非常に低くなっています。

ただし、契約時には売掛先企業への説明や、ファクタリング会社と売掛先企業の契約手続きなどが必要になるので、申し込みから入金まで1週間程度の時間が必要です。

手数料は低いものの、入金までに時間がかかり売掛先企業に知られてしまうのが3社間ファクタリングの特徴です。

2つのファクタリングの種類

ファクタリングには大きくわけで買取型と保証型の2つの種類があります。

買取型とは、一般的にファクタリングと呼ばれる資金調達手段です。

企業や個人事業主が保有する売掛金を売却して、入金期日になる前に早期資金化します。

一方、保証型とはファクタリングの機能の1つである、売掛債権の未回収リスクを排除できるという点に特化したものです。

指定した売掛金に保証ファクタリングを利用すると、もしもその売掛金が回収不能になっても、その未回収の代金をファクタリング会社が補償してくれます。保証ファクタリングは資金調達手段ではありませんが売掛金に保険をかけるようなイメージで利用できます。

初めての取引先や、業況が怪しいと考えている売掛先企業に対する売掛金に保証ファクタリングを利用すると安心です。

買取型は資金調達手段、保証型は売掛金に対する保険として適切に使い分けるとよいでしょう。

ファクタリングを利用する5つのメリット

ファクタリングを利用することには次の5つのメリットがあります。

- 売掛先企業の信用で資金調達できる

- 最短即日で資金調達できる

- 借入ではない

- 売掛先企業に秘密で資金調達できる

- 担保や保証人が必要ない

ファクタリングを利用することで、融資では得られない数々のメリットを得ることが可能です。ファクタリングを利用することで得られる5つのメリットについて詳しく解説していきます。

売掛先企業の信用で資金調達できる

ファクタリングの大きなメリットが売掛先企業の信用で審査を受けられる点です。

ファクタリングは売掛金を売却して資金化する資金調達方法です。そのためファクタリング会社にとっては「売掛金が期日通りに入金されるか」という点が最も重要になります。

売掛金の信用が高いのであれば、たとえ利用者の業況が悪くてもファクタリング会社にとってリスクは低いので審査通過が可能です。

利用者の業況が赤字や債務超過でも、売掛先企業の支払能力に問題がなければ審査に通過できる可能性が高いでしょう。

銀行融資では赤字や債務超過では審査に通過できる可能性が低いですが、ファクタリングであれば赤字や債務超過の企業でも優良な取引先に対する売掛金を保有していれば審査に通過できる可能性があります。

銀行融資に落ちたときの代替策としてファクタリングは活用できます。

最短即日で資金調達できる

ファクタリングは最短即日で資金調達できる点も大きなメリットです。

2社間ファクタリングは契約当事者が利用者とファクタリング会社だけで、多くのケースで審査は申込日当日中に完了します。そのため、審査通過後に当日中に契約手続きをすれば最短即日で資金調達できます。

銀行融資は申込から借入まで2週間〜3週間程度の時間がかかるので、緊急でお金が必要なタイミングに活用できません。

2社間ファクタリングであれば、最短即日で売掛金を資金化できるので「今日中にどうしてもお金が必要」という場面で活用できます。

緊急時の資金調達方法として活用できる点もファクタリングの大きなメリットです。

借入ではない

ファクタリングは売掛債権の売却ですので借入ではありません。

そのため、貸借対照表に負債として計上されません。負債を計上せずに資金調達できることには次の2つのメリットがあります。

- 自己資本比率が下がらない

- 貸借対照表が大きくならない

負債が増えることによって総資産に占める自己資本の割合である自己資本比率が下がってしまい、外部からの評価はマイナスになります。

また、借入金によって資金調達して負債が増えればその分貸借対照表の総額が増えるので、やはり外部からネガティブに評価されるリスクが高まるでしょう。

ファクタリングは売掛金という資産を売却して資金調達しているだけですので、負債が増えません。

そのため自己資本比率が下がらず、貸借対照表が大きくなることもなく、資金調達できるのは大きなメリットです。

売掛先企業に秘密で資金調達できる

2社間ファクタリングは売掛先企業に秘密で資金調達できる点もメリットです。

2社間ファクタリングの契約当事者は利用者とファクタリング会社の2者だけです。

そのため2社間ファクタリングは売掛先企業に売掛金を売却したことを知られずに資金調達できます。

ファクタリングを利用したことを知られてしまうと「資金繰りが悪い企業」「倒産寸前の企業」などとネガティブに評価され、場合によっては地域や業界でそのような噂になり、他社との取引全般に悪影響を及ぼす可能性があります。

しかし2社間ファクタリングであれば、ファクタリングで資金調達したことを知られないので、他社からの評判の下落などを気にすることなく必要な資金を調達可能です。

担保や保証人が必要ない

ファクタリングを利用するのには担保や保証人は必要ありません。

必要なものは支払いに問題がない売掛金だけですので、どのような規模の企業も利用できます。

銀行融資では担保や保証人の提供が求められることがありますし、担保や保証人が必要ない場合でも、審査では企業の資産状況や代表者の信用や資力などが審査対象になります。

つまり、融資審査では資産を持っている企業の方が有利になり、平等に審査を受けることが困難です。

ファクタリングであればどんな企業でも支払いに問題のない売掛金さえ手元に持っていれば資金調達できるので、資産に乏しい企業や代表者に資力のない企業でも平等に審査を受けられるのはメリットです。

売掛金をファクタリングする4つのデメリット

ファクタリングを利用することには次のようなデメリットもあるので注意して利用しましょう。

- 手数料が高額

- 悪徳業者・違法業者が多い

- 調達可能額が少ない

- 無計画に利用すると資金繰りが悪化する

計画的に利用しないと手数料負担などによって資金繰りがかえって悪化することがありますし、業者選びにも注意が必要です。

売掛金をファクタリングする4つのデメリットについて詳しく解説していきます。

手数料が高額

ファクタリング最大のデメリットは高額な手数料です。ファクタリングの手数料は2社間と3社間によって異なり、手数料の相場は以下のとおりです。

| ファクタリング | 手数料相場 |

|---|---|

| 2社間ファクタリング | 5%〜20% |

| 3社間ファクタリング | 1%〜5% |

例えば100万円の売掛金を手数料15%でファクタリングした場合、15万円の手数料が控除され、85万円が入金になります。

期日になれば100万円が丸々入金になっていたことを考えると、ファクタリングの手数料は非常に高額であることがわかります。

また、上記の手数料は年利ではありません。そのため年利に換算すると金利はさらに高額になります。

例え1ヶ月先が入金期日の売掛金を手数料15%でファクタリングした場合、年利に換算すると手数料率は15%×12ヶ月=180%です。

銀行や日本政策金融公庫の金利相場は年利1%〜3%台、ビジネスローンが年利15%〜18%程度であることと比較すると、ファクタリングの手数料は銀行融資の100倍程度、ビジネスローンの10倍程度です。

非常に高額な資金調達コストになることを認識し、ファクタリングを利用するのは本当にお金に困った緊急時のみとし、無計画に毎月利用することがないように注意してください。

悪徳業者・違法業者が多い

ファクタリング会社の中には悪徳業者や違法業者が多いのもデメリットです。

ファクタリング業を営むためには免許や許認可や登録などは一切不要ですので、どんな業者でもファクタリング業を営業可能です。そのため、中には実質的な貸付をおこなう違法業者(闇金)や法外な手数料を設定する悪徳業者が混じっています。金融庁もファクタリングの利用について以下のように注意喚起をおこなっています。

一般に「ファクタリング」とは、事業者が保有している売掛債権等を期日前に一定の手数料を徴収して買い取るサービス(事業者の資金調達の一手段)であり、法的には債権の売買(債権譲渡)契約です。

しかし、近時、ファクタリングを装った高金利の貸付けを行うヤミ金融業者の存在が確認されています。また、ファクタリングとして行われる取引であっても、経済的に貸付けと同様の機能を有していると思われるようなものは、貸金業に該当するおそれがあります。

事業者の皆様におかれては、こうした偽装ファクタリングを利用することのないよう、十分注意してください。

引用:金融庁|ファクタリングの利用に関する注意喚起

- 手数料が相場を超えている

- ウィズリコース(償還請求権あり)で実施される

これら2つの特徴を持つファクタリングは悪徳業者か違法業者(闇金)です。

手数料は相場の範囲内であることと、ノンリコース(償還請求権なし)で実施されることこを確認して、安全な業者を利用してください。

調達可能額が少ない

ファクタリングで調達できる金額には限度があります。

ファクタリングは売掛金を売却して資金調達する方法ですので、手持ちの売掛金の保有額が調達額の限度です。

つまり、基本的には月商を超えるような金額をファクタリングで調達することはできないと理解しておきましょう。

ファクタリングで調達できるのは、1つの取引先に対する1ヶ月分の販売額程度ですので、毎月の支払いのうちの一部を賄える程度です。

銀行借入であれば、数ヶ月分の運転資金や年商を超えるような高額な設備資金の調達が可能です。

しかしファクタリングの場合は、どのような企業にとっても調達できる金額は運転資金の一部のみですので、基本的には少額のお金を緊急で必要としているタイミングでないと活用できないと理解しておきましょう。

無計画に利用すると資金繰りが悪化する

ファクタリングは無計画に利用することで、かえって資金繰りが悪化する可能性があります。

ファクタリングは期日になれば入金になる売掛金を、高い手数料を支払って前倒しで資金化しているだけだからです。

したがって、当初の売掛金の入金期日には入金がないので、再び資金繰りに困窮し、再度ファクタリングに頼らざるを得なくなり、ファクタリングから抜け出せなくなるリスクがあります。

さらに、ファクタリングの利用によって高額な手数料を負担しているので、長期的に見れば手数料の分だけ資金繰りも収益も圧迫され、毎月高額な手数料を負担し続ける悪循環に陥ります。

ファクタリングは本当に困った際に臨時で利用するものとし、無計画に毎月利用するようなことがないようにしてください。

ファクタリングで調達した資金が手元にある間に、金利の低い銀行や日本政策金融公庫で長期運転資金を借りるか、資産を売却するなどして、根本的に資金繰りが改善できる方法を検討しましょう。

ファクタリング会社を選ぶポイント

ファクタリング会社は数多く存在し、中には悪徳業者や違法業者も混じっているので、業者選びは慎重におこなわなければなりません。

安心安全な業者を選び、できる限り少ない負担で売掛金を売却するためには次のようなポイントを押さえてファクタリング業者を選定しましょう。

- 手数料が相場の範囲内

- ノンリコース(償還請求権なし)で契約を締結する

- 契約書の交付がある

- ホームページの情報量が豊富

- 運営会社が実在し業歴が長い

- 担当者の対応がよい

- 3社間ファクタリングや医療ファクタリングを取り扱っている

ファクタリング会社は国や自治体の管理や監督のもとに運営されている業種ではないので、業者選びが非常に重要です。

安心安全にファクタリングを利用するための業者選びのポイントを詳しく解説していきます。

手数料が相場の範囲内

手数料は必ず相場の範囲内に収まる業者を選択してください。

中には20%を超える手数料を設定する業者もありますが、わざわざ20%超もの高額な手数料を設定する業者と取引する必要はありません。

ファクタリング会社の中には10%以下で売掛金の買取をおこなってくれる業者も存在するので、20%を超える手数料を設定する業者は悪徳業者であると認識し、取引をしないようにしましょう。

最初は複数の業者に同時に申し込みを行って相見積もりをとり、その中でも最も手数料が低い業者と契約するのがおすすめです。

ノンリコース(償還請求権なし)で契約を締結する

ファクタリングはノンリコース(償還請求権なし)で実施されることが大前提です。

ファクタリングの手数料が貸付の金利よりも高くできるのは、ファクタリングでは売掛金売却時に売掛金の回収リスクも一緒に売却しているため、リスクプレミアムとして高額な手数料を設定できるためです。

ウィズリコース(償還請求権あり)で取り扱われるファクタリングは、万が一売却済みの売掛金が回収不能になったときの責任がファクタリング利用者に及び、ファクタリング会社は未回収の損失を負いません。つまり、ウィズリコース(償還請求権あり)のファクタリングは実質的な貸付です。

実質的な貸付であるのであれば、業者は貸金業者登録をおこなって、利息制限法を遵守した手数料率を設定しなければなりませんが、ほとんどの業者は無登録で利息制限法を超える手数料を設定しています。

つまりウィズリコース(償還請求権あり)でファクタリングをおこなう業者は違法貸付をおこなう闇金です。

ウィズリコース(償還請求権あり)の業者と取引することは闇金と取引することと同義であると認識し、業者選びの際には、必ずノンリコース(償還請求権なし)の契約であることを確認してください。

契約書の交付がある

契約時に契約書の交付がない業者とは取引しない方がよいでしょう。

違法業者・悪徳業者はその契約内容を証拠に残さないため、契約書を作成しないケースがよくあります。

通常、契約時には業者用と顧客用の契約書を2枚作成し、1枚は顧客に交付します。

また、最近はオンライン完結型のファクタリングも増えていますが、電子契約する場合、契約書の控えはPDFなどでダウンロードできるようになっているのが基本です。

契約後の契約内容が確認できないように、契約書の控えもデータも交付しない業者は違法業者・悪徳業者の可能性が非常に高いので、契約するのは控えた方がよいでしょう。

ホームページの情報量が豊富

ホームページに運営会社情報や、上限手数料、審査通過率、加入する業界団体などの記載があるファクタリング会社を選択しましょう。

悪徳業者や違法業者は、あまり情報を公開すると、警察に摘発されるリスクが高くなるのでホームページで公開されている情報が非常に少ないケースがほとんどです。

そのため、次のようにホームページで公開されている情報ができる限り多い業者と取引しましょう。

- 手数料の上限

- 審査通過率

- 累計買取実績

- 累計取引社数

- 運営会社の住所

- 運営会社の電話番号

- 代表者名

運営会社が実在し業歴が長い

ホームページに公開されている運営会社が本当に実在するかどうか、国税庁ホームページの法人番号公表サイトで検索するようにしてください。

悪徳業者・違法業者の中には実在しない運営会社名を騙っているケースも少なくないためです。実在する法人であれば国税庁ホームページの法人番号公表サイトで必ずヒットするので、まずは法人が実在するかどうかを確認しましょう。

また、業者の業歴も非常に重要です。

ファクタリングという比較的普及してから日が浅いサービスを以前から取り扱っている業者の方が信頼感があります。反対にファクタリングはどんな業者でも営業できるので、悪徳業者は業歴が浅い傾向があります。

できれば、業歴3年以上の業者と取引した方がよいでしょう。

担当者の対応がよい

ファクタリング会社の担当者の対応がよいと感じるかどうかも非常に重要です。

会社の資金繰りという非常に繊細なことを話し合うため、担当者との相性は非常に重要になります。

また、自分が「感じがいい」と感じている人は、自分に対しても「感じがいい」と感じるものです。

審査は担当者が申込者に対して「信頼できる人かどうか」と判断することが非常に重要ですので、お互いがお互いに対して好印象をもてることが重要です。そのため「担当者の感じが悪い」と感じたファクタリング会社との取引は控えた方が無難でしょう。

ファクタリング会社の中には悪徳業者や違法業者も混じっており、そのような業者は金融や企業の資金繰りや財務的な問題について知識がありません。

そのため「この担当者の知識は大丈夫か?」と知識レベルに疑問を感じた場合も取引を控えた方がよいでしょう。

3社間ファクタリングや医療ファクタリングを取り扱っている

3社間ファクタリングや医療ファクタリングを取り扱っている業者は比較的信頼できる業者です。

悪徳業者や違法業者は契約当事者が利用者だけで、高額な手数料を設定できる2社間ファクタリングを主に取り扱っているためです。

売掛先企業とも契約しなければならない3社間ファクタリングや、売掛先が国保連などの公的機関になる医療ファクタリングは事務手続きが煩雑になり違法行為に足がつくリスクが高くなるだけで、悪徳業者や違法業者にとって旨みがありません。

そのため3社間ファクタリングや医療ファクタリングを取り扱っている業者は優良業者である可能性が高いといえます。

安全な業者の目安として「2社間ファクタリング以外のファクタリングを取り扱っているか」という点に注目しましょう。

売掛金を売却できる?サービサー(債権管理回収業)とは

金融機関等から委託を受け、または譲り受けて、債権の管理・回収を行う、法務大臣の許可を得た民間の債権管理回収専門業者を指します。

主に事業者向けに債権を買い取り、実際に債務者から回収した差額を収益としていますが、個人向け銀行ローンや個人のクレジット債権なども取り扱っています。

サービサーが買い取ることのできる特定金銭債権とは、 金融機関などが持つ(持っていた)貸付債権、 リース・クレジット債権、 資産の流動化目的で持っている金銭債権などが含まれます。

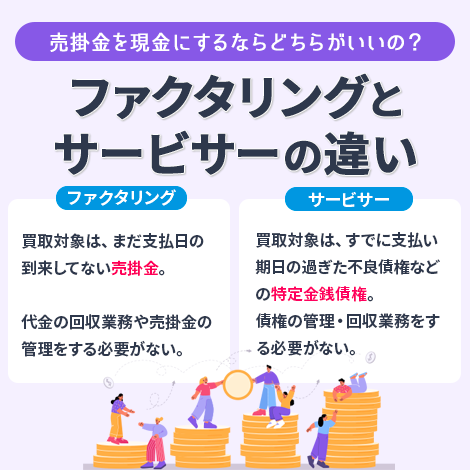

ファクタリングとサービサーの違い

両者の違いを簡単に言うと、ファクタリング会社とサービサーでは、買い取ってもらえる債権が違います。

サービサーを利用すれば、支払い期日を過ぎた特定金銭債権を買い取ってもらうことはできますが、ファクタリングのように支払期日前の売掛金を買い取ってもらうことはできません。

つまり、ファクタリングとサービサーでは利用するタイミングと状況が異なるということが言えます。

いずれも外部の会社に債権を買い取ってもらって資金を得るという方法は同じですが、サービスに明確な違いがあるというところは留意しておく必要があります。

債権管理回収業に関する特別措置法

特定金銭債権の定義(取扱債権の範囲)

「特定金銭債権」とは次に掲げるものをいう。(2条1項関係)

- 金融機関等(金融機関の連合会,政府系機関,保険会社,貸金業者,政令で定めるものを含む。)の有する貸付債権

- 金融機関等の有していた貸付債権

- 金融機関等の貸付債権の担保権の目的となっている金銭債権

- リース契約に基づいて生じる金銭債権

- 証票等を利用する割賦購入あっせん契約に基づいて生じる金銭債権

- 証票等を利用しない割賦購入あっせん契約(いわゆる個品方式)に基づいて生じる金銭債権

- 証票等を利用する自社販売契約に基づいて生じる金銭債権

- 証票等を利用しない,支払期間・回数が6月以上かつ3回以上の機械類販売契約又は支払期間・回数が2月以上かつ3回以上の割賦販売法指定商品の販売契約に基づいて生じる金銭債権

- 資産の流動化に関する法律(SPC法)に規定する特定資産(流動化対象資産)である金銭債権

- 金銭債権の信託受益権がSPC法上の特定資産となっている場合の当該金銭債権

- SPC法上の特定資産又は旧SPC法上のSPCに係る流動化特定資産の管理・処分により生じる金銭債権

- 会社法上の株式会社又は外国会社であって,SPC法上のSPCと同じように,流動化業務(一連の行為として,社債・コマーシャルペーパーの発行,資金の借入れ,株式の発行,商法に規定する匿名組合契約に基づく出資の受入れの各方法により資金を調達し,当該調達資金をもって債権や不動産等の資産を取得し,当該資産の管理・処分により得られる金銭をもって,発行した社債・コマーシャルペーパー・株式等の償還,借入資金の返済等を行う業務)を専ら行うことを目的とする会社(以下,SPC法上のSPCと区別して,「SPV」という。)が有する当該流動化対象資産である金銭債権

- 金銭債権の信託受益権がSPVの流動化対象資産となっている場合の当該金銭債権

- SPVの流動化対象資産の管理・処分により生じる金銭債権

- いわゆるファクタリング業者が有する金銭債権(その業務として買い取ったものに限る。)

- 法的倒産手続中の者が有する金銭債権

- 法的倒産手続中の者が第三者に譲渡した金銭債権

- 特定調停を申し立てた特定債務者が,特定調停成立日又は裁判所の調停に代わる決定の確定日に有していた金銭債権

引用:http://www.moj.go.jp/housei/servicer/kanbou_housei_chousa03.html

ファクタリング(売掛金買取業)とは

ファクタリングとは、売掛金をはじめとする売掛債権をファクタリング会社が買い取り、手数料分を差し引いた買取額をお客様のご指定の口座に入金するサービスです。

ファクタリングには3社間と2社間の契約があり、「ファクタリング会社」と「利用者様」と「売掛先(取引先)」で行う3社間の場合、代金の回収はファクタリング会社が代行します。

一方の2社間は、売掛金をファクタリング会社に買い取ってもらう点では3社間と同じですが、代金の回収はこれまでどおり利用者様に行っていただきます。

サービサーを利用するメリット

サービサーに債権回収を依頼する最大のメリットは、回収が難しくなった自社の債権を処分できるという点です。

利用者は債権回収のための人件費や業務時間をサービサーにアウトソーシングできるため、本業に注力する時間を確保、不良債権としてすでに引当を計上している債権を処分することで、資産を圧縮して事業資金の捻出を図ることができます。

また、サービサーは健全な企業ばかりであり、債務者が不安に感じるような「強硬な取り立て」などが行われることはありませんので、顧客トラブルを回避することにもつながります。

サービサーを利用するデメリット

サービサーの債権買取価格によっては、新たに損失を計上することになる可能性もあります。

なぜなら、サービサーは債務者の状況に応じて、債権買取価格を安くなるケースが多いためです。

自社で回収業務を行った場合の人件費や管理コストと、サービサーに売却したことによる損失額とを比較したうえで利用を検討する必要があります。

それぞれの特徴を改めて整理してみましょう。

| サービスの特徴 | メリット | デメリット | |

|---|---|---|---|

| ファクタリング | 支払期日前の売掛金を買い取る。 | 代金の回収業務や売掛金の管理をする必要がない。 | 売掛先に売掛金売却の事実を通知する必要がある。

※2社間なら通知の義務がない |

| サービサー | 支払い期日を過ぎた債権を管理・回収する。 | 債権の管理・回収業務をする必要がない。 | 債権買取価格によっては、新たに損失を計上することになる可能性がある。 |

ファクタリングもサービサーも売掛金を買い取るという言葉は同じですが、その買い取る中身や目的は全く異なります。

用途に合わせて適切に使い分けることが非常に重要です。

売掛金をファクタリングすることについてよくある質問

ファクタリングと売掛金についてよくある質問をご紹介していきます。

- ファクタリングを利用した際の仕訳について教えてください

- ファクタリングのを利用した際に使用する勘定科目はどのようなものでしょうか?

- ファクタリングを利用した方がよい企業の特徴を教えてください

- ファクタリングとABL(売掛金担保融資)違いを教えてください

- ファクタリングが活用できる業種はどんな業種ですか?

ファクタリングを利用した際の仕訳について教えてください

ファクタリングを利用した際の仕訳は次の通りです。100万円の売掛金を10%の手数料を支払ってファクタリングした際の仕訳を例に解説していきます。

①ファクタリング契約をおこなった

| 借方 | 貸方 |

|---|---|

| 未収入金 100万円 | 売掛金 100万円 |

②ファクタリング会社から手数料を控除した金額が入金になった

| 借方 | 貸方 |

|---|---|

| 普通預金 90万円 売掛債権売却損 10万円 |

未収入金 100万円 |

契約時に「売掛金」から「未収入金」へ振り替え、手数料は「売掛債権売却損」という勘定科目を使用して仕訳をおこないます。

ファクタリングのを利用した際に使用する勘定科目はどのようなものでしょうか?

ファクタリングの会計処理には次のような勘定科目を使用します。

- 売掛金

- 未収入金:買取型ファクタリングの契約成立時に使用する

- 売掛債権売却損:買取型ファクタリングの手数料

- 支払手数料:保証型ファクタリングの手数料

- 貸倒損失:保証ファクタリング利用時に売掛債権が回収不能になった

- 雑収入:保証型ファクタリングを利用し、保証金がファクタリング会社から支払われた

買取型ファクタリングと保証型ファクタリングでファクタリング会社へ支払う勘定科目は異なるので注意しましょう。

ファクタリングを利用した方がよい企業の特徴を教えてください

ファクタリングを利用した方がよい企業は次のような企業です。

- 銀行融資の審査にとおらない

- 急いで資金が必要

- 融資を利用したくない

これらの企業はファクタリングを有効に活用できます。自社の特徴をよく理解して、ファクタリングを適切に活用してください。

ファクタリングとABL(売掛金担保融資)違いを教えてください

ファクタリングは売掛金をファクタリング業者へ売却して資金調達する方法です。

一方、ABLは企業が保有する売掛金を担保に金融機関から融資を受ける資金調達方法です。

両者の違いは以下の通りです。

| ファクタリング | ABL | |

|---|---|---|

| 融資か否か | 融資ではない | 融資 |

| 返済義務 | なし | あり |

| 資金調達コスト | 年利60%〜240%(2社間) | 年利2%〜4%程度 |

| 売掛債権未回収時の損失 | 利用者は負わない(ファクタリング会社が負う) | 利用者が負う |

| 資金調達までの時間 | 最短即日 | 3週間程度 |

| 審査対象 | 主に売掛先企業 | 主に利用者 |

ABLは融資ですので、ファクタリングよりは資金調達コストは低いものの、入金までに時間がかかり利用者が債務超過や赤字の場合には審査に通過できないことがあります。

それぞれの特徴や違いを理解して適切に使い分けることが重要です。

ファクタリングが活用できる業種はどんな業種ですか?

ファクタリングはどのような業種も売掛債権さえ手元にもっていれば活用できます。

しかし、売り上げがすぐに現金になる小売業などよりも次のような入金サイトが長い業種の方が活用できるでしょう。

- 製造業

- 建設業

- 医療機関・介護施設

これらの業種は入金サイトが3ヶ月程度かそれ以上になることが多い業種ですので、よほど豊富に手元に資金をもっていない限りは資金繰りが厳しくなります。

ファクタリングを活用することで入金サイトを大幅に短縮できるので、ファクタリングに向いている業種だといえるでしょう。

まとめ

売掛金は期日になるまで現金化できない資産です。

いくら売り上げがあっても入金がなければ資金繰りが苦しいため、売掛金が入金にならずに資金繰りが苦しいという事業者はファクタリングを利用しましょう。

ファクタリングは最短即日で資金調達でき、売掛先企業の信用で審査を受けられるなどのメリットがありますが、悪徳業者が多く手数料が高いなどのデメリットもあります。

業者の選び方のポイントを理解してファクタリングを適切に使い分けることが重要です。

また、不良債権を処理したい場合には、サービサーが活用できます。

ファクタリングとサービサーの特徴と違いを理解して、ケースバイケースで使い分けましょう。

関連記事