資金繰りに困ったときに経営者が選択すべき金策について解説します。

こんにちは、ベストファクターの四ツ柳と申します。

ビジネスに限らず、いろいろな工夫をして必要なお金を工面することを「金策」と言います。

資金繰りに頭を悩ませている事業経営者は、常日頃から現状を打開するための「金策」を模索していることでしょう。

今回は資金繰りに困ったときに、経営者が取るべき金策とやってはいけない金策について解説します。

記事の目次

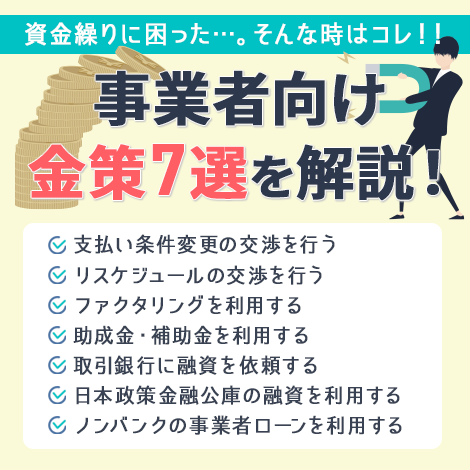

事業者向け金策7選【優先度順】

資金繰りに困っている事業者の方に向けた金策について解説します。

支払条件変更の交渉

資金繰りを改善する方法は、後に紹介する融資や助成金(補助金)、いくつもありますが、どの会社にも共通しているのが支払いサイトを見直すという方法です。

仕入先への支払いや家賃の支払いなど、固定費の多くを占める支払いは、通常時であれば1日たりとも遅らせたくないものですが、資金繰りが苦しく、どうしても期日までに支払えないとわかったら、できるだけ早めに先方に伝えて謝罪をしましょう。最悪なのは、連絡すらせずに放置してしまうことです。

支払条件の交渉のテーブルに付く前に、何の連絡もなく支払いが遅れたら、これまでに築いてきた先方との信頼関係が崩れてしまいます。

交渉する際は、分割して支払うことを条件として提案するのも一つの手です。全額の支払いは無理でも一部だけ支払うことができれば、「今は資金繰りは苦しいが、改善されれば必ず支払ってくれるだろう」と、先方にその誠意が伝わるでしょう。

リスケの交渉

リスケは資金繰り改善の有効な金策のひとつです。

リスケとは、リスケジュール(reschedule)の略で、銀行や金融機関に毎月の借入の返済額や返済期間を見直してもらうことで、返済負担を減らして資金繰りを改善していくスキームのことです。

たとえば、毎月50万円×24ヶ月の返済を、リスケ交渉で毎月25万円×48ヶ月にしてもらうと、返済期間が延長されたため返済総額は増えますが、月々の返済負担を半分に減らすことができ、それだけ資金に余裕ができます。

リスケは必ず審査が行われ、銀行と良好な信頼関係を築けていること、経営改善計画書や資金繰り表で返済原資や返済計画を具体的な数字で示せることが必須です。

銀行はあくまでも経済的に合理的であると判断した場合にリスケに応じてくれるのであって、無計画に「返済負担を軽くしたい」と交渉しただけではリスケに応じてくれません。

最低限、経営者自身が経営改善計画書や資金繰り表を作成し、銀行にリスケをお願いするようにしましょう。

ファクタリング

資金繰りが悪化していても、仕入先への支払いや従業員の給与、店舗の家賃など事業に必要な経費は発生します。

支払猶予やリスケで支出を抑えても、なお手元のキャッシュが不足している場合は、売上が入金されるまでのつなぎ資金を調達しなければなりません。

つなぎ資金の調達は銀行からの借入が代表的ですが、「お金を借りない」という選択肢なら、売掛債権売買のファクタリングがおすすめです。

ファクタリングは売掛債権をファクタリング会社に買い取ってもらい、期日前にまとまった資金を調達することができます。

借入とは異なる資金調達方法ですので、金融機関から融資を受けられなかった場合でも、回収前の売掛債権があればファクタリングで資金調達できる可能性があります。

中小企業や個人事業主のようにスピードを要する資金調達には、手数料の相場が10~20%と高めではあるものの、売掛先への通知・承諾が不要で入金までのスピードが早い「2社間ファクタリング」がおすすめです。

助成金・補助金

国や自治体からの助成金・補助金も金策の一つと言えるでしょう。

いずれも「行った事業が要件を満たしてから申請する」必要があるため、短期間で受給はできませんが、返済不要でまとまった資金を調達することができます。

最近は新型コロナウイルスの影響を受け、従業員を解雇しない事業者を対象として、従業員の給与の8割近くを肩代わりしてくれる「雇用調整助成金制度」に注目が集まっています。

しかし、現時点では助成金・補助金を受けようと相談窓口に事業者が殺到しており、さらにソーシャルディスタンスの観点からも、手続きが停滞しているのが難点です。

一方で、申請に必要な書類などは簡素化されているため、雇用を守りつつ給付金を受けたいという事業者の方にとっては、申請を検討する価値は十分にあると言えるでしょう。

取引銀行の融資

取引銀行と良好な信頼関係を築けていれば、資金繰りに困っている事業者にも手を差し伸べてくれるでしょう。

銀行融資で「この事業者になら、融資をしても大丈夫だろう」と思わせるには、資金繰り表や返済計画書を作成し、具体的な数字で経営立て直しの実現性を説明する必要があります。

もちろん、資金使途と返済財源を明らかにする、税金を滞納していないなど、融資を受けるにあたって最低限の基本を抑えていることが前提です。

「赤字決算が続いている、資金繰りが困難な会社に銀行は貸してくれない」が半ば常識のように語られていますが、返済の目処が立っていて、融資を受けてしっかり事業を立て直せるという見通しができていれば、銀行も無碍に融資を断ることはありません。

最近では新型コロナウイルス感染症の影響拡大を踏まえ、金融庁が官民の金融機関に対して、緊急相談窓口の開設やセーフティネット貸付など、積極的な事業者の資金繰り支援を呼びかけています。

助成金などと同じく、銀行の窓口にも融資の相談に訪れる事業者が殺到しており、通常よりも融資まで時間はかかるかと思いますが、国が融資を後押ししているので、この機会に銀行からの追加融資を検討してみると良いでしょう。

日本政策金融公庫の融資

銀行との付き合いがまだ浅い、創業間もないといった企業が金策をするなら、日本政策金融公庫など公的機関からの融資を検討すると良いでしょう。

政府が100パーセント出資しており、営利よりも中小企業の資金調達支援や雇用創出・促進を目的とした金融機関であるため、資金繰りに苦しむ零細企業や創業したばかりの会社へ、民間の銀行よりも積極的に融資を行っています。

公的機関の融資制度は、何と言っても低金利で長期借入可、さらには限度額が高いことがメリットです。たとえば、基準年率が1~2%程度、国民生活事業で3,000万円、中小事業で限度額1億円まで融資が受けられます。返済期間も運転資金で15年以内(据置5年以内)、設備資金で20年以内(据置5年以内)と長く、融資を受けられれば、当分は余裕を持った資金繰りが実現できるでしょう。

日本政策金融公庫も、新型コロナウイルス感染拡大の影響を受けた事業者に対し、さらに基準年率を引き下げた「新型コロナウイルス感染症特別貸付(国民生活事業)」の制度を実施しています。

特別貸付は通常どおり決算書や確定申告書を準備した上で、「新型コロナウイルス感染症の影響による売上減少の申告書」により、たしかに売上が減少したことを証明できれば、基本的には融資が受けられます。

こちらも現時点では事業者が窓口に殺到している状況で、融資を受けられるまでは時間がかかるため、その間のつなぎ資金を別の方法で調達しておく必要があるでしょう。

- 日本政策金融公庫(JFC)とファクタリングどちらを選ぶ?個人/中小企業の資金調達

ノンバンクの事業者向けローン・商工ローン

資金調達の最終手段とも言えるのが、信販会社や消費者金融会社が提供する事業者向けローン・商工ローンで資金を利用することです。

銀行融資と比べて審査が緩く、中小の消費者金融会社であれば、「ブラックでも借りられた」という報告があります。

しかし、年率が15~18%と非常に高く、返済期間も短いため、月々の返済負担が大きくなるため、利用に際してはしっかりとした返済計画が必要です。

事業者の方の中には、金利の高いノンバンクの事業者向けローン・商工ローンから事業資金を借りることに抵抗を感じる人も少なくありませんが、銀行から融資が受けられず、売上入金までのつなぎ資金も調達できない段階であれば、たとえ金利が高くても背に腹は代えられません。

さらに、ノンバンクの中には、資金が必要な事業者を騙すような悪質な業者も数多く存在しています。あまりにも有利すぎる融資条件などを鵜呑みにせず、事前に業者の融資実績や利用者の口コミを確認するようにしましょう。

- ビジネスローンを使うなら「ノンバンク」がおすすめ!銀行との違いや有効活用の方法を解説

- 事業資金が足りないときにお金を借りる方法10選【低金利から無担保まで総まとめ】

事業者が”やってはいけない”金策

どれだけ資金繰りに困っていても、「やってはいけない金策」があります。もし以下のような金策しか残っていないのであれば、事業の継続について考えるタイミングです。

経営者の自己資金投入

経営者であれば、個人資産をなげうってでも会社や従業員を守らなければならないと考えるのではないでしょうか?

実際に、節税対策であえて赤字経営をしている、借金は利息がつくから嫌だといった理由で、自分の貯金や資産などを会社に投入する経営者は少なくありません。

あくまで一時しのぎとして、その後に確実な売上入金や収益増の見込みがあるのであれば、自己資金の投入も健全な対処と考えられます。

しかし、無計画な個人資産の投入を続けた結果、会社が倒産してしまい、経営者からの貸付が数千万円に上っているというケースは非常に多く見られます。

自己資金を投入しても会社が倒産してしまっては焼け石に水ですし、そもそも経営者は会社のために個人資産を投入せねばならない義務があるわけでもありません。

さらに、ある程度の資産が残っていなければ、裁判所に申し立てたり、弁護士に依頼したりする費用もまかなえないため、債務整理や破産もできなくなってしまいます。

経営者の自己資金を投入してまで経営を続けなければならない状況になったら、いったん立ち止まって会社の状況をあらゆる角度から見直す時期に来ていると考えましょう。

家族・友人からの借入

緊急時の金策のひとつに、家族や友人からの借入があります。

売上入金の目処が立っていて、それまでのつなぎ資金として、信頼関係のある身内から借りて運転資金に充てる方法も有効でしょう。

しかし、金融機関などからの借入も目処が立っていない、経営者の個人資産も底を突いているという会社が瀕死の状態で、個人から借りたお金で会社を盛り返せる経営者がどれだけいるでしょうか?

資金繰りの改善に数百万~数千円の資金が必要なのに、家族や友人からかき集めた100万円程度のお金では、経営再建の起爆剤とはなりません。それよりも、破産のために必要な費用に充てたり、再スタートの費用や生活費に充てたりするほうが、より効果的な使い方と言えるでしょう。

違法業者からの借入・ファクタリング

貸金業登録をして法律遵守で営業をしている貸金業者は、利息制限法に定められた年率20%以上の金利を取ることが許されません。

しかし、資金繰りに困っている事業者を狙って、違法な金利で貸し付ける闇金業者には注意が必要です。

最近では、ファクタリングを装って実質的な債権担保貸付をする業者や、SNSで利用者を募る「SNS個人間融資」など、さまざまな手口で貸し付けようとする業者もあります。

万が一、違法業者と知らずに利用してしまったら、速やかに国民生活センターや警察、闇金関係に詳しい弁護士等に相談しましょう。早期に対処すれば、騙し取られた資金が返ってくる可能性が高くなります。

資金繰り改善の金策に関するQ&A

資金繰り改善のために経営者が取るべき金策に関して、よくある質問とその回答をQ&Aにまとめました。

- Q.資金繰りが苦しいときにはどこに相談したら良いですか?

- A.取引のある金融機関、商工会や商工会議所、顧問税理士などに相談すると良いでしょう。景気対応緊急保証制度や、返済猶予などが利用できる可能性があります。

- Q.メインバンクと良好な関係を築くためには何が必要ですか?

- A.銀行と信頼関係を築くには、小さな信用の積み重ねが重要です。最初は定期預金や定期積金などをきっかけとして、融資を依頼する際は決算書や資金繰り表、事業計画書などを提出する、融資を受けた場合は必ず期間内に返済するなどが挙げられます。銀行へ紹介してくれた人があれば、その人との信頼関係も重要です。

- Q.銀行に追加融資をお願いする際、前回融資を受けたときの経営計画書をそのまま提出しても大丈夫ですか?

- A.いいえ。新たに作り直しましょう。経営計画書は借金がちゃんと返済できるということの根拠です。追加融資を受ける際は、追加融資の返済分の根拠として新たに作り直さなければなりません。

- Q.すでに借入があり、税金の滞納もあるのですが、ファクタリングは利用できますか?

- A.利用できます。ファクタリングは債権売買契約であり、融資の金銭消費貸借契約とは異なるため、信用情報が関与しません。回収前の売掛債権があれば、債務超過や信用ブラックであっても、ファクタリングで資金調達が可能です。

- Q.リスケを検討しているのですが、今後金融機関から融資を受けられなくなりますか?

- A.一度リスケをした履歴があるからと言って、二度と融資を受けられないということはありません。一般的には、事業が正常化して2期連続黒字になれば、再び融資が可能と言われています。

金策の前に資金繰り悪化の原因追求が重要

資金繰りに困ったことがない中小企業の経営者、個人事業主はいません。

ある日資金が底を突いて、仕入先への支払いが滞り、従業員を解雇せざるを得ず、ついには会社が潰れてしまう……そんな恐怖がいつやってくるかも知れないと中で、日々事業を続けられている経営者の方もあるでしょう。

会社の倒産を招かれるために、どのような金策があるかを知っておくことは重要ですが、金策の前には「何が会社の資金繰りを悪化させているのか」の原因を追求することを忘れてはなりません。

原因がわからないのに、とにかく会社を潰さないように必死にお金のやりくりを続けなければならないのは、経営者として最も辛いことです。

われわれベストファクターは、ファクタリングで資金調達を支援するだけでなく、経営者の方の資金繰りや経営改善のご相談もお受けしています。

ご希望の方には財務コンサルティングサービスもご提案させていただきますので、ぜひお気軽にご相談ください。