この記事は約13分で読めます。

従業員への給与の未払いは、士気に影響する会社経営にとっての死活問題です。給料支払いの運転資金が用意できない時はファクタリングの活用が有効です。

こんにちは、ベストファクターの四ツ柳と申します。

中小企業・個人事業を営まれている経営者様、従業員への給与の支払いで困った経験がおありではありませんか?

「事業は人なり」という言葉もあるように、経営者は従業員が安心して働くために、収入面での不安を払拭することが重要です。

万が一、元請業者からの支払い遅れ等で資金不足に陥り、従業員への給与の支払いが危ぶまれたとき、早急に解決する方法を知っておくことはリスク回避にもなります。

今回はさまざまな資金調達方法を比較しながら、給与未払い早期解決のためのファクタリングの有効性について解説いたします。

記事の目次

給与の支払い遅れで生じるリスク

企業には、従業員に働いた分の給与を支払うことが義務付けられています。

給与の未払いは従業員の士気低下や会社に対する不信感を招くだけではなく、労働基準監督署から指導を受けたり、少額訴訟をされたりするリスクもあります。

もちろん、有能な従業員は転職を考えたり、またヘッドハンティングに揺らぐようなこともあるでしょう。

働き手がいなくなった会社は経営そのものが危ぶまれるため、給与の未払い問題は最優先に解決することが重要です。

従業員の給料の支払いは最も優先順位の高い支払い

従業員の給料の支払いは数ある支払いの中でも最も優先順位の高い支払いの1つです。

従業員は経営者との上下関係があるので、資金繰りが苦しい時に賃金の支払いを後回しにしても従業員は文句を言えないかもしれません。

しかし、従業員には生活がありますし、家族もいます。

従業員の給料を遅配するということは、従業員の生活や家族の生活も犠牲にすることにもなります。

従業員の給料支払いはどんなに資金繰りが苦しくても絶対に期日通りにおこないましょう。

給料日に給料を支払うことは法律で決められた義務

従業員に対して給料日に期日通りに給料を支払うことは法律によって定められた義務です。

給料日を定めて、その給料日に従業員に賃金を支払うことは労働基準法第24条で以下のように定められています。

(賃金の支払)

第二十四条 ② 賃金は、毎月一回以上、一定の期日を定めて支払わなければならない。ただし、臨時に支払われる賃金、賞与その他これに準ずるもので厚生労働省令で定める賃金については、この限りでない。

引用:e-Gov法令検索|労働基準法第24条

労働基準法には、毎月一回以上の原則、一定の期日の原則が定められていますが、給料日に給料を支払わないということは、これらの原則に違反することになり、違反した場合には30万円以下に罰金が課される可能性があります。

毎月一回以上、所定の給料日を定めて給料を支払うことは法律上定められた義務で、違反すると罰金まで課される重い法令違反だと理解しておきましょう。

資金繰りが苦しい時の支払いの優先順位

資金繰りが苦しい時には、会社に請求されたすべての支払いができない可能性があります。

そのため、優先順位を決めて優先度の高いものから支払いをおこなっていく必要があります。

資金繰りが苦しい時の優先順位は基本的には次のようになります。

- 手形・小切手の決済

- 従業員の給料

- 取引先への支払い

- 税金・社会保険料

- 金融機関からの借入金の返済

それぞれの支払いの優先順位が高い(低い)理由と、支払いができないときのそれぞれの対処法について詳しく解説していきす。

①手形・小切手の決済

資金繰りが苦しいタイミングで、手形や小切手の決済があるのであれば、その支払いは最も優先順位の高い支払いになります。

当座預金の残高不足によって手形や小切手の支払いができないと、手形や小切手が不渡りになるためです。

手形や小切手が不渡りになると、その回数ごとに以下のようなペナルティが課されます。

- 1回目:不渡報告が作成され日本中の金融機関に不渡りが発生したことを知られてします

- 2回目(1回目の不渡から6ヶ月以内):「銀行取引停止処分」が科されて、銀行と当座取引と融資取引が不可能になる

通常は一回目の不渡り報告で、銀行は不渡りを出した企業の期限の利益を喪失させて融資金の残金一括返済請求をおこないます。この時点で実質的に倒産状態になるので、不渡りは絶対に出してはなりません。

資金繰りが苦しいタイミングでも、手形や小切手の決済があるのであれば優先して支払いをするようにしてください。

②従業員の給料

手形や小切手の決済がなければ従業員への給料支払いは最も優先順位の高い支払いです。

従業員には家族もいるので、従業員へ給料を支払わないということは家族の生活も犠牲にするということです。

さらに、給料の遅配は労働基準法違反なので、あらゆる経費の支払いの中でも最も優先的に支払うようにしてください。

③取引先への支払い

取引先への支払いも優先度の高い支払いです。

取引先への支払いに遅れると、取引先からの信用を失い、今後の取引継続に悪影響を及ぼす可能性があります。

そのため、従業員への給料支払いの次に優先度を上げて取引先へ支払う必要があります。

気軽に支払期日の先延ばしの交渉に応じてくれる取引先があったとしても、やはり支払期日の延長は信用を失うので可能な限り期日通りに支払いをするようにしてください。

なお、取引先への支払いは請求書カード払いを活用することで、手元にお金がなくても期日通りに支払うことが可能です。

④税金・社会保険料

税金や社会保険料などの公的な支払いも優先度が比較的に高い支払いです。

税金を滞納してしまうと融資を受けることができないためです。

銀行や日本政策金融公庫などの融資は融資の際に納税証明書の提出がほぼ必ず必要になります。

当然ですが、税金を滞納してしまうと納税証明書は発行されないため、融資を受けることができなくなります。

つまり、税金や社会保険料を滞納してしまうと、資金繰りが苦しいからお金を借りたい時に融資を受けられなくなり、さらに資金繰りが苦しくなります。

また、税金の滞納は破産をしても免責されないので、半永久的な債務となり逃れることはできません。

ただし、税金は役所などの公的機関への支払いなので「経営が苦しい」などと相談することで一定期間支払いを待ってもらうことができます。

従業員への給料や取引先への支払いよりは優先順位は低いですが、滞納すると後が大変になるので、どうしても支払うことができない場合は、必ず納税課などの窓口を訪問して相談しましょう。

⑤金融機関からの借入金の返済

金融機関からの借入金の返済は最も優先順位の低い支払いです。

銀行や日本政策金融公庫などの金融機関は国からの指導によって返済が難しい事業者に対する相談には積極的に応じるようになっています。

また、金融機関は経営が悪化した融資先企業の資金繰りが円滑になるようサポートする義務も負っています。

そのため「返済が苦しい」と理由と共に伝えることによって一時的にや回収や督促をおこなうことを待ってもらえる可能性が高くなります。

返済を待ってもらうことは従業員や取引先への支払うを遅れることに比べると、圧倒的にリスクが低いので、どうしても資金繰りが苦しくお金がないのであれば、まずは金融機関へ相談して支払いを待ってもらいましょう。

なお、金融機関に何も相談しないと、金融機関は回収のためにやむをえず期限の利益を喪失させて、融資金の一括返済請求がおこなわれる可能性が高くなります。

そのため、必ず自分から金融機関へ連絡して「返済を待ってほしい」という旨を伝えるようにしてください。

資金繰りの悪化で給与を支払えない主な原因

売上は順調、経営も黒字、なのに従業員に給与を支払う資金が足りない…

企業が取引先に商品やサービスを販売・提供した場合、現金と交換する現金取引ではなく、売掛金での掛取引が一般的です。

しかし、売掛金が支払われるまでの期間が長ければ長いほど、会社にお金が入ってこない状態で仕入先への支払いや従業員への給与の支払いが必要となるため、出ていくお金ばかりが増えて資金繰りが悪化してしまいます。

たとえば、毎月25日が給料日で、売掛金の入金が120日後だとしたら、給与額5カ月分の運転資金が必要となります。資金繰りが悪化していくのは明白です。

資金ショートや黒字倒産を未然に防ぐために、取引先に支払日を短くしてもらうなどの交渉もひとつの対策ですが、信用関係が悪化することを懸念してなかなか交渉に踏み切れないという事業者の方も多いのではないでしょうか?

給与を支払えないときの資金調達方法

企業の資金調達には次のような方法があります。

資金調達源泉や方法は、その資金を何に使うかと対照して最適な方法を選ぶ必要があります。

ここでは、従業員に給与を支払うためのつなぎ資金を調達する方法を詳しく見ていきましょう。

銀行融資

- 高額の資金調達も可能

- 審査が厳しい

- 融資決定まで時間がかかる

中小企業・個人事業主が資金調達する方法として真っ先にイメージされるのが銀行融資です。

審査に通過すれば0.9%~3.5%の低金利で数百万、数千万円の融資も可能ですが、そもそも銀行融資の審査はハードルが高く、担保や保証人が必要となる場合もあります。

さらに、融資決定までには少なくとも1週間から2週間がかかるため、スピーディーな資金調達に向いているとは言えません。

給与の支払いのつなぎ資金目的での融資は銀行側が難色を示すことも考えられますし、利用者に債務超過や税金の滞納など(信用情報ブラック)があれば審査に通過することも困難となります。

日本政策金融公庫(JFC)

- 銀行融資より圧倒的に低金利

- 一般の金融機関の融資よりも審査が通りやすい

- 書類さえ揃えれば審査から融資までは早い

日本政策金融公庫は、銀行等の金融機関からの資金調達が難しい中小企業や個人事業に対して、雇用の維持や創出、地域の活性化を目的とした融資を行っています。

0.5%~1.5%と低金利、比較的審査に通りやすい点はメリットと言えるでしょう。

無担保・無保証人の融資もあり、必要書類さえ揃っていれば融資までのスピードが早いため、積極的に活用したい資金調達方法です。

日本政策金融公庫は、国の統制を受ける機関であり営利を事業の第一目的に置いていません。

担当者より伺った話では「私たちは人を見ます」、いかにプレゼンをするかが審査通過に影響するようです。

- 日本政策金融公庫(JFC)とファクタリングどちらを選ぶ?個人/中小企業の資金調達

事業者ローン

- 審査のスピードが早い

- 無担保・無保証でも利用可

- 金利が高め

法人経営者向けの無担保・保証人なしのローンで、事業性資金であれば使途は問われないため、個人事業や中小企業など会社規模が小さい事業者に重宝される資金調達方法です。

システムによる自動審査「スコアリングシステム」で審査のスピードが早く、最大で1000万円までの資金調達が可能な点は大きなメリットと言えます。

最短即日の資金調達も可能ですが、金利が6.0%~18.0%と高めで、信用情報ブラックだと融資を受けられません。

キャッシング

- 審査のスピードが早い

- 無担保・無保証

- 金利が高め

クレジットカード会社や消費者金融などから借入する方法です。

小額利用がメインとなりますが、こちらも信用情報ブラックでは借入できません。

ファクタリング

- 融資ではなく債権譲渡

- 金利ではなく買取手数料がかかる

- 審査が緩めでスピードが早い

ファクタリングは、売掛金をはじめとする売掛債権をファクタリング会社が買い取り、現金化する債権譲渡サービスです。

わが国では最近になって浸透してきた資金調達方法で、ファクタリングのサービスを簡単に説明すると「数ヶ月後に受け取れる100万円を、今すぐに95万円で買ってくれないか」ということになります。

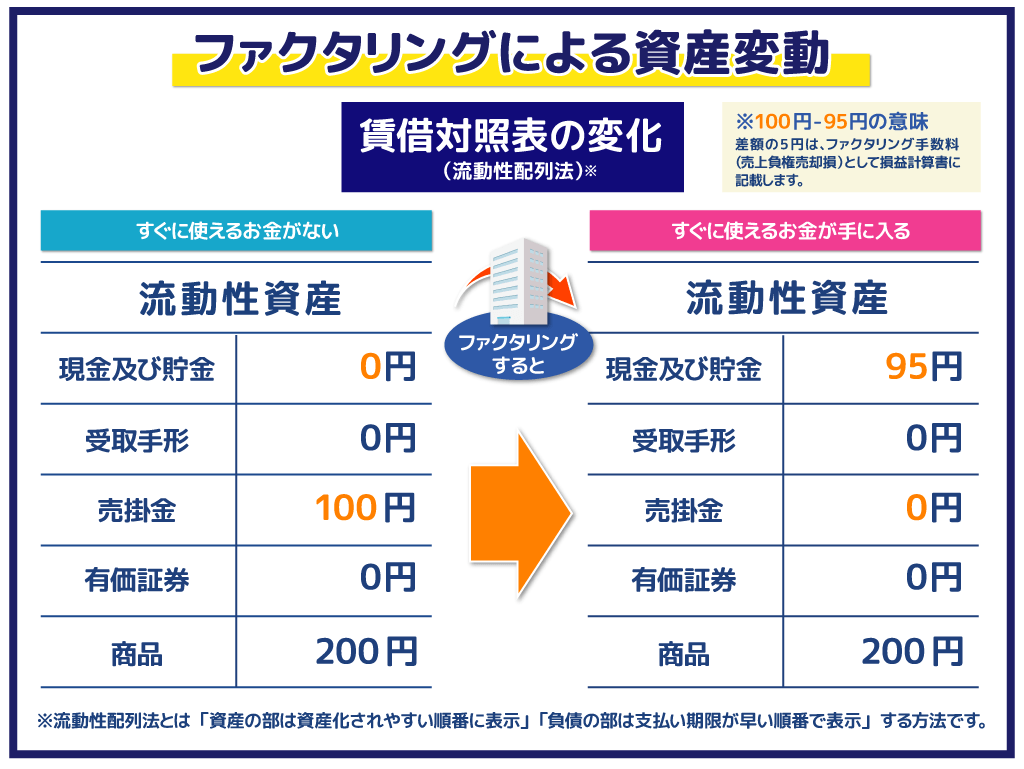

図解のように、ファクタリングは「今は使えない資産をすぐに使える資産に交換すること」とも言えます。

あくまで売掛債権という流動性資産の売却・買取であって融資ではないため、借入金(負債)や金利の負担はありません。

給料の支払いができない時に活用できる即日入金のファクタリング会社

給料の支払いができない時に活用できるのは最短即日入金に対応したファクタリング会社です。

即日入金に対応したファクタリング会社は多いですが、運営業者の信頼度が高い業者か、オンライン完結に対応した次のファクタリング会社がおすすめです。

- ベストファクター

- PMG

- ビートレーディング

- アクセルファクター

- トップマネジメント

- JCT

- 日本中小企業金融サポート機構

- OLTA

- ラボル

- ペイトナーファクタリング

- フリーナンス

- PAYTODAY

- QuQuMo

- 資金調達Quick

- SHIKIN+

従業員の給料を支払うことができない時に活用できるおすすめファクタリング会社15社の特徴やスペックについて詳しく解説していきます。

ベストファクター

| 取り扱いサービス | 2社間 3社間 |

|---|---|

| 契約方式 | 対面 |

| 手数料 | 2%〜 |

| 入金スピード | 最短即日 |

| 買取限度額 | 下限上限なし |

| 公式サイトURL | https://bestfactor.jp/ |

ベストファクターは最短即日入金に対応しております。

電話やインターネットで申し込みをいただき、ヒアリングか面談によって審査をおこない、最短即日入金が可能です。

ベストファクターには実際に従業員への給料の支払いが厳しいという事業者の方も多数相談にご来店いただいておりますので、お気軽にご相談ください。

ベストファクターはお客様と担当者が話をして、お客様の人間性や経営者としてのビジョンなどを審査させていただいております。数字からわかる情報以外も審査で加味させていただいているので、他社よりも有利な条件で審査に通過できることや、他社の審査に落ちた方もベストファクターであれば審査に通過できる方もいらっしゃいます。

他社よりも審査が緩くなっているので、他社の審査に落ちた方や他社で手数料が高いと感じている方はお気軽にご相談ください。

ベストファクターとの契約には面談が必須となっておりますが、東京・大阪・福岡に構える店舗へのご来店が難しい方に対しては担当者が訪問させていただきます。お気軽にご相談ください。

PMG

| 取り扱いサービス | 2社間 3社間 |

|---|---|

| 契約方式 | 対面・オンライン |

| 手数料 | 2%〜 |

| 入金スピード | 最短2時間 |

| 買取限度額 | 10万円〜1億円 |

PMGはコンサル業を本格的におこなう全国規模のファクタリング会社です。

審査では財務診断、資金調達・資金繰りサポートなどを実施しているので、従業員への給料の支払いが厳しくなるほどに資金繰りが悪化しているのであればお気軽にPMGへご相談ください。

PMGは東京・札幌・仙台・千葉・さいたま・横浜・名古屋・大阪・広島・福岡と日本全国に店舗を構えており、日本で最も店舗数が多いファクタリング会社です。

店頭では従業員の給料を毎月支払いができるよう、資金繰りを改善させるための様々なサポートを受けられるので、まずはお気軽に相談してみるとよいでしょう。

PMGの店舗まで訪問することが難しいという事業者の方に対しては、オンライン完結型のファクタリングも提供しています。

オンライン完結型の場合は最短2時間で資金調達できるので、急いで資金が必要な方におすすめです。

なおPMGは2025年2月の東京商工リサーチの調査で独立系ファクタリング会社売上No1に選ばれています。

日本で最も多くの人が利用しているファクタリング会社なので、ファクタリング会社の安全性を重視したい方にもおすすめです。

ビートレーディング

| 取り扱いサービス | 2社間 3社間 |

|---|---|

| 契約方式 | 対面・オンライン |

| 手数料 | 2社間:4%~12% 3社間:2%~9% |

| 入金スピード | 最短2時間 |

| 買取限度額 | 下限上限なし |

ビートレーディングはファクタリング会社の中で最も知名度が高く豊富な実績を誇っています。

数多くのメディアにも取り上げられており、ファクタリング会社の代名詞的な存在と言っても過言ではありません。

ビートレーディングは2025年3月末時点で累計契約件数7.1万社、累計買取金額1,550億円と圧倒的な実績を誇っています。

東京・仙台・名古屋・大阪・福岡と全国5箇所に店舗を構えており、店頭では審査の際に財務コンサルティングを受けられます。従業員の給料支払いに苦しむほど資金繰りが悪化しているのであれば、一度財務コンサルティングを受けておくとよいでしょう。

ビートレーディングはオンライン完結型のファクタリングにもかなり力を入れています。

ビートレーディングのオンラン完結では最短2時間で資金調達できるので、急いで従業員の給料を確保したい方にもおすすめです。

店頭でもオンラインでも信頼できる実績豊富な優良ファクタリングサービスです。

アクセルファクター

| 取り扱いサービス | 2社間・3社間 |

|---|---|

| 契約方式 | 対面・オンライン |

| 手数料 | ~100万円:10%~ 101~500万円:5%~ 501~1000万円:2%~ 1001万円以上:別途相談 |

| 入金スピード | 最短即日 |

| 買取限度額 | 下限上限なし |

アクセルファクターは国が中小企業支援の専門家として認定している認定経営革新等支援機関です。

中小企業支援に対する高い専門性と知識があるので、従業員の給料を支払うことができないほどに資金繰りが悪化しているのであれば相談することによって資金繰りの改善方法等のアドバイスを受けられるでしょう。

東京・仙台・名古屋・大阪の全国4箇所に店舗を構えているので、店頭で申し込みをすれば即日資金調達ができるだけでなく専門家による経営アドバイスを受けられます。

また、オンライン完結にも対応しているので、店頭へ訪問できない方もオンラインで即日資金調達することが可能です。

アクセルファクターは店舗型のファクタリング会社でありながら入金スピードには高いこだわりがある会社です。

アクセルファクターのホームーページには「申込者の半数以上が即日決済」と明記されているので、高い確率で当日中に必要な資金調達ができるでしょう。

店舗型のファクタリング会社でありながら上限12%の手数料は低めなのでコストを抑えて利用したい方にもおすすめです。

専門性にも入金スピードにも手数料の低さにも長けたファクタリング会社です。

トップマネジメント

| 取り扱いサービス | 2社間・3社間・注文書 |

|---|---|

| 契約方式 | 対面・オンライン |

| 手数料 | 2社間ファクタリング:3.5%~12.5% 3社間ファクタリング:0.5%〜3.5% 注文書ファクタリング:3.5%~12.5% ゼロファク:3.5%~12.5% 電ふぁく:1.8%~8.0% |

| 入金スピード | 最短即日 |

| 買取限度額 | 下限上限なし |

トップマネジメントは独立系の店舗型ファクタリング会社の中で豊富な実績と高い専門性と業者としての信頼が評判のファクタリング会社です。

創業15年超、累計取扱件数5.5万社超と豊富な実績に加えて、ファクタリング会社としては珍しく東京商工会議所会員でもあります。ファクタリング会社として実績豊富であることに加えて地域からの信頼もある会社なので安心して取引できるでしょう。

またトップマネジメントは取り扱っているファクタリングの種類が豊富な点も評判です。

| ファクタリング | 内容 |

|---|---|

| 請求書ファクタリング | 請求書を買い取る通常のファクタリング |

| 注文書ファクタリング | 受注時に顧客から受け取った注文書を買い取るサービス |

| ゼロファク | 補助金申請とファクタリング同時に実施 |

| 電ふぁく | 入金口座をトップマネジメントが管理する口座に指定する2.5社間ファクタリング |

| ペイブリッジ | 広告・IT業界専門のファクタリングサービス |

通常の請求書ファクタリングに加えて、仕事に取り掛かる前の受注段階で必要な資金を調達できる注文書ファクタリングにも対応しているので、急に大きな受注があった際に必要になる増加運転資金もトップマネジメントであれば容易に調達できます。

補助金申請時には先の補助対象の経費全額の支払いが必要になりますが、ゼロファクを利用すれば前払い分の経費をファクタリングで調達できます。

また、取引先からの入金口座をトップマネジメントが管理する利用者名義の口座へと変更するだけで手数料の上限が8%へと下がる電ふぁくはコストを抑えて利用したい方におすすめです。

トップマネジメントは取り扱っているファクタリングの種類が非常に豊富なので、相談すれば自社にあった最適な資金調達方法が見つかるでしょう。

JCT

| 取り扱いサービス | 2社間 3社間 |

|---|---|

| 契約方式 | 対面・オンライン |

| 手数料 | 1.2%~10% |

| 入金スピード | 最短即日 |

| 買取限度額 | 100万円〜上限なし |

JCTは名古屋に本社がある中部地方で最も有名なファクタリング会社です。

名古屋が本社ですが、東京と大阪にも営業所を構えているので、全国3箇所の店頭で申し込みが可能です。

土日も営業しているので、休日に従業員への給料支払いをする方や、土日でないと資金繰り相談をする時間がない方にもおすすめです。

最大の特徴は手数料の低さです。店舗型のファクタリング会社でありながら上限10%の手数料は業界最低水準です。

また、累計買取実績は500億円、取扱件数は10,000件突破と多くの人が利用しているので安心して利用できます。

情報管理にもかなり力を入れており、情報セキュリティの国際規格であるISMS(ISO27001)を取得している点はファクタリング会社としてかなり珍しいと言えるでしょう。

利用できるのは年商7,000万円以上の法人のみで、最低買取金額も100万円と比較的大きいので、一定以上の規模の事業者専用のファクタリング会社だといえます。

規模がある程度大きな企業が従業員の給料を低コストで調達したい場合には、利用を検討したいファクタリング会社です。

日本中小企業金融サポート機構

| 取り扱いサービス | 2社間・3社間 |

|---|---|

| 契約方式 | 対面・オンライン |

| 手数料 | 1.5%〜10% |

| 入金スピード | 最短3時間 |

| 買取限度額 | 下限・上限なし |

日本中小企業金融サポート機構はコンサルティング業とファクタリング業に力を入れている業者なので、従業員の給料支払いができないほど資金繰りが悪化した企業は、ファクタリングで資金調達するとともに経営改善のためのさまざまなサポートを受けられます。

国が中小企業支援の専門家として認定している認定経営革新等支援機関なので、ファクタリングの相談だけでなく、財務コンサルティング、資金調達方法の紹介、不動産評価、金融機関の紹介、事業承継、M&A、補助金申請などの相談に乗ってもらえます。

また、法人形態が株式会社ではなく非営利法人の一般社団法人なので、手数料が低く一桁台の低い手数料で2社間ファクタリングを利用することも可能です。

東京の日本中小企業金融サポート機構の店舗まで行くことができない方はオンライン完結型のファクタリングを利用することも検討しましょう。

日本中小企業金融サポート機構のオンライン完結型のファクタリングサービスであるFACTORUはAIファクタリングの名称で審査が全てシステム化されており、申し込みから審査完了までには最短10分、入金までには最短40分という圧倒的なスピードを誇っています。

オンラインでも店頭でもそれぞれメリットがある、手数料の低さと入金スピードに優れて専門性の高いファクタリングサービスです。

OLTA

| 取り扱いサービス | 2社間 |

|---|---|

| 契約方式 | オンライン |

| 手数料 | 2%〜9% |

| 入金スピード | 最短即日 |

| 買取限度額 | 下限上限なし |

OLTAはオンライン完結で24時間以内に審査が完了し、そのまま最短即日入金を受けられます。

従業員の給料支払いにために急いで資金調達が必要な事業者の方に向いています。

OLTAはオンライン完結型のファクタリングの中で、最も安全性の高い業者の1つです。

多くの企業から出資を受けて、資本金は130億円を超えており、日本各地の地方銀行や信用金庫と提携し金融機関の窓口でファクタリングの申し込みができます。

信用第一の金融機関が提携するほどのファクタリング会社なので、OLTAの安全性は業界トップレベルだといえます。

OLTAは店舗を持たないので、運営コストが非常に低く、上限手数料9%という業界最低水準の手数料でファクタリングの利用が可能です。

業者の安全性が高いファクタリング会社から低コストで資金調達したい方にはOLTAがおすすめです。

ラボル

| 取り扱いサービス | 2社間 |

|---|---|

| 契約方式 | オンライン |

| 手数料 | 10% |

| 入金スピード | 最短60分 |

| 買取限度額 | 1万円〜上限なし |

ラボルは土日などに従業員に給料を支払わなければならない事業者の方におすすめのファクタリング会社です。

365日24時間最短60分でオンライン完結で資金調達できます。

土日や祝日の営業日に従業員へ給料を支払わなければならない方や、夜間に営業しているサービス業や飲食業の方の急な資金調達にラボルは活用できます。

手数料は10%で固定されているので、審査の結果急激に高額な手数料を要求されるような心配はありません。

また、1万円から上限なしで必要な資金調達ができるので、売上規模が大きな事業者の方も小さな事業者の方も幅広く利用できます。

運営業者の株式会社ラボルは東証プライム上場企業の株式会社セレスの100%子会社です。

実質的に上場企業運営のサービスなので、業者の安全性を重視したい方におすすめです。

ペイトナーファクタリング

| 取り扱いサービス | 2社間 |

|---|---|

| 契約方式 | オンライン |

| 手数料 | 10% |

| 入金スピード | 最短10分 |

| 買取限度額 | 〜100万円 (初回25万円迄から徐々に拡大) |

ペイトナーファクタリングは数あるファクタリングサービスの中で最も入金スピードが速いサービスです。

申し込みから入金まで最短10分なので、急いで給料を用意しなければならない場面だけでなく「すぐに入金しないと手形が不渡りになる」などの差し迫った場面でも活用できます。

アカウント作成後に請求書をアップすると、最短10分で審査が完了し、そのまま口座は振込がおこなわれます。

急いで資金が必要な時に備えて、アカウント作成だけしておいて損はありません。

手数料が10%で固定されているので、あらかじめ必要な資金を調達する際のコストがわかり安心です。

非常にスピーディーに資金調達できるファクタリングですが、買取額の上限が100万円で、初回利用時は25万円までしか買取に対応していません。

高額の資金調達は難しい点に注意してください。

フリーナンス

| 取り扱いサービス | 2社間 |

|---|---|

| 契約方式 | オンライン |

| 手数料 | 2%〜10% |

| 入金スピード | 最短即日 |

| 買取限度額 | 〜1,000万円 |

フリーナンスはあからかじめアカウントを作成しておけば、請求書をアップロードしてから最短30分で審査が完了し、そのまま即日入金を受けられます。

アカウントを作成するだけで次のようなサービスを受けられるので緊急時に備えて、アカウント作成だけおこなっておいて損はありません。

| 即日払い | 2社間ファクタリング |

|---|---|

| あんしん補償 | 業務上生じた賠償責任を補償 |

| フリーナンス口座 | 個人名ではなく屋号やペンネームで口座作成できる |

| バーチャルオフィス | 月額780円で銀座と福岡のバーチャルオフィスを利用可能 |

2社間ファクタリングサービスの「即日払い」は屋号やペンネームで口座を作成できるフリーナンス口座の利用状況に応じて手数料が決まる仕組みです。

フリーナンス口座を利用すればするほど手数料が下がり、場合によっては5%〜7%程度の非常に低い手数料で利用できます。

なお、フリーナンス口座を利用しない人に対しては一律10%の手数料が適用されます。

高くても10%の手数料なので、フリーナンスは数あるファクタリングサービスの中でもトップラスに手数料が低いサービスだといえます。

運営業者はGMOグループのGMOクリエイターズネットワークなので安心です。

無料で補償を受けられるなどのメリットも多いので、まずはアカウント作成だけおこなっておくとよいでしょう。

PAYTODAY

| 取り扱いサービス | 2社間 |

|---|---|

| 契約方式 | オンライン |

| 手数料 | 1%〜9.5% |

| 入金スピード | 最短30分 |

| 買取限度額 | 10万円〜上限なし |

PAYTODAYはAIファクタリングの名称で運営しているオンライン完結型のファクタリングサービスです。

その名の通り、審査から契約まですべて自動化されているので、審査スピードは最短15分、入金までは最短30分と業界最速レベルのスピードを誇っています。

急いで従業員の給料支払い分を確保したいときに活用できます。

買取金額に上限がないので、多くの従業員を抱えて人件費が高額な事業者にもPAYTODAYは活用できるでしょう。

サービス開始からそれほど長くない比較的新しいサービスですが、累計申込金額は200億円を超えており、多くの人が利用しています。

初めてファクタリングを利用する方にPAYTODAYはおすすめのサービスです。

QuQuMo

| 取り扱いサービス | 2社間 |

|---|---|

| 契約方式 | オンライン |

| 手数料 | 1%〜 |

| 入金スピード | 最短2時間 |

| 買取限度額 | 下限上限なし |

QuQuMoは利用者からの評判が良好なオンライン完結型のファクタリングサービスです。

利用者からの口コミには「本当に2時間で資金調達できた」「必要なタイミングで資金を調達できた」などの入金スピードを評価するものが多くなっており、実際に多くの人が最短2時間で資金調圧できていることがわかります。

また、審査に通りやすいファクタリングとしても有名で、QuQuMoには上限手数料がないので、リスクの高い人に対しては高い手数料を設定することで幅広いリスクの人が審査に通過でいるでしょう。

オンライン完結で契約する際には、弁護士ドットコム監修のオンライン契約システムのクラウドサインを利用しているので情報漏洩などの心配はありません。

入金スピードと柔軟な審査に定評があるオンライン完結型のファクタリングサービスです。

資金調達Quick

| 取り扱いサービス | 2社間 |

|---|---|

| 契約方式 | オンライン |

| 手数料 | 1%〜 |

| 入金スピード | 最短10分 |

| 買取限度額 | 下限上限なし |

資金調達Quickは最短10分で資金調達できるオンライン完結型のファクタリングサービスです。

あらかじめアカウントを作成しておけば請求書のアップロード後、すぐに審査が完了し、そのまま最短10分で振込がおこなわれます。

買取金額に上限がないので、人件費の支払いが大きな企業でも資金調達Quickであれば必要な金額を最短10分で調達できるでしょう。

また、資金調達Quickは手数料にも上限がありません。

そのため、リスクの高い事業者に対しては高い手数料を設定することで、多くの人が審査に通過しています。

累計申込件数は10万件を突破しており、数多くの人が実際に資金調達Quickを利用しています。

入金スピードに優れた安心のファクタリング会社です。

SHIKIN+

| 取り扱いサービス | 2社間 |

|---|---|

| 契約方式 | オンライン |

| 手数料 | 0.5%〜 |

| 入金スピード | 最短即日 |

| 買取限度額 | 下限上限なし |

SHIKIN+はマネーフォワードと三菱UFJ銀行と三菱UFJファクターの3社が共同で出資して設立した株式会社BizForwardが運営しているファクタリングサービスです。

実質的にメガバンクを含む上場企業3社が運営するファクタリングなので、業者の安全性は数あるファクタリングサービスの中でもトップクラスです。

いくら資金調達できるのかどうかの査定は365日24時間オンラインで受け付けており、最短5分で査定が完了します。

大手企業が運営しているサービスで買取金額の上限がないので、高額の資金調達も可能です。

手数料も0.5%〜とかなり低くなっているので、コストを抑えて利用できます。

個人事業主やフリーランスなどの法人格を持たない事業者は利用できず、法人しか利用できない点に注意しましょう。

信用情報ブラックでも即日入金が可能なファクタリング

ファクタリングは、「金融機関からの融資を断られた」「今すぐに資金が必要」という企業様にこそご活用いただきたいサービスです。

通常、信用情報ブラックでは銀行融資や事業者ローンから融資を受けられませんが、ファクタリングの審査では売掛先の企業情報が重視されます。

つまり、融資の審査が通らなかった方でも、売掛先の企業から未回収の売掛金さえあれば、ファクタリングで最短即日の資金調達が可能なのです。

さらに、私どもベストファクターが得意とする「2社間ファクタリング」をご利用いただければ、売掛先の企業様に通知・承諾なしに売掛金を買い取らせていただくため、今後の信用不安などのリスクも回避できます。

- ご利用者様(契約当事者)

- ベストファクター(契約当事者)

- お取引先様(第三者)

弊社では最短即日での入金が可能な2社間ファクタリングのサービスを、買取手数料「2%~」でご提案いたします。

給与未払いを即解決するなら最短即日のファクタリングが有利

給与の支払いが1日でも遅れると、社員の仕事へのモチベーションの低下のみならず、会社への不信感も抱かせてしまい、最終的には法的に訴えられてしまう可能性もあります。

給与日が近づいているのに従業員に給与を支払えるだけの十分なつなぎ資金がない場合、問題を即解決できるファクタリングのご利用をおすすめします。

私どもベストファクターはファクタリングによるご支援に限らず、ご利用者様の会社の資金繰り、事業改善についても親身になってサポートいたします。

「入金前の売掛金があるんだけど、ファクタリングは利用できる?」といったお問い合わせでも構いませんので、ぜひお気軽にご相談ください。