この記事は約3分で読めます。

歯科医師様の資金調達は、支払い前のレセプトを活用したファクタリングをご提案いたします。

こんにちは、ベストファクターの四ツ柳とお申します。

近年、都心を中心に歯科医の供給過多が問題視されています。東京商工リサーチの調査によると、2017年度の歯科医院の倒産は20件に達し、前年度からほぼ2倍(前年度比81.8%増)と大幅に増加し、2年連続で前年度を上回ったとのことです。

参考:http://www.tsr-net.co.jp/news/analysis/20180509_01.html

苦境に立たされる歯科医の資金繰りの改善策にはさまざまありますが、レセプト(医療報酬)買取のファクタリングはリスクが少なく、資金調達までのスピードが早い有利な資金調達方法です。

今回は歯科医の資金繰りの課題をおさらいしながら、事業資金を調達する方法としてのファクタリングの有効性を解説していきます。

記事の目次

歯科医が陥りがちな資金繰りの課題

私どもベストファクターには、日頃より多くの歯科医のお客様より資金繰りの悩みや資金調達のご相談を承っております。ここでは、弊社に寄せられる歯科医が陥りがちな資金繰りの課題をご紹介します。

レセプトの支払い日までに資金繰りが厳しくなる

歯科医では診療行為を行い、レセプトの請求をすると翌々月の20日・21日頃に入金がありますが、その間にも従業員への給与や設備のメンテナンスなどの事業資金が必要です。

つまり、レセプトの支払日までは売上はあっても手元に現金がない状態ですので、事業資金の管理を徹底しなければ資金繰りが厳しくなります。

開業間もない頃は事業が軌道に乗るまで時間がかかりますし、必要経費に占める医療機器のリース費用の負担も大きいものです。

予想以上に返戻・査定分が発生してしまう

レセプト請求してから実際に入金があった金額を確認してみると、思ったより入金されていないと感じることがあるかと思います。

審査機関により請求内容が適切でない、または疑義があると判断された場合に査定や返戻が行われ、収入が差し引かれてしまいます。

査定や返戻による減額が予想以上に大きかった場合、入金予定だった金額が入金されず、資金ショートとなるリスクもきわめて高くなります。

すでに金融機関から借入があり、追加で調達できない

レセプトの支払い待ち、あるいはレセプトの減額でつなぎ資金が不足した場合、銀行などの金融機関から借入をする資金調達方法があります。

しかし、開業時に先出しの費用が必要となる歯科医は、すでに多額の負債を抱えているものです。

借入金返済のリスケジュールをしたりするケースも少なくないため、金融機関から追加の融資が受けられず、ますます資金調達が困難な状況に陥ります。

歯科医の資金調達方法

歯科医の事業資金は、具体的にどのような機関から調達できるでしょうか?

ここでは銀行・信用金庫、日本政策金融公庫、ファクタリング会社という3つの機関が提供する資金調達サービスについて比較してみましょう。

銀行融資・信用金庫の事業者ローン

銀行融資や信用金庫が提供する事業者ローンは、歯科医にとっても重要な資金調達方法です。一般の個人事業や零細企業に比べると、歯科医は融資の審査に通りやすいイメージがありますが、注意点もあります。

歯科医は「コンビニよりも数が多い」と言われているように、供給過多で競合の多い業種です。さらに、開業時は設備投資に多額の資金が必要なため、銀行や信用金庫も融資に慎重にならざるを得ません。

さらに、融資の審査では返済能力はあるか、経営実績はあるかが重要視されます。しかし、特に新規開業の場合は証明できるものがありません。担保や保証人を準備できればいくらか審査が有利になる可能性もありますが、それらは単に用意できるものではないため、銀行融資や信用金庫からの借り入れはかなりハードルが高くなってしまいます。

日本政策金融公庫の新創業融資制度

新規開業の歯科医がまとまった資金を調達するなら、国の機関である日本政策金融公庫の新創業融資制度の利用をおすすめします。

新創業融資制度は、開業前あるいは開業間もない(事業開始後税務申告を2期終えていない)事業者に無担保・無保証人で3,000万円(運転資金はそのうち1,500万円)までの借入が可能な制度です。

さらに、申し込みから1週間程度で資金調達ができるというメリットもあります。開業時や開業間もないタイミングでは、ぜひ検討したい資金調達方法です。

- 日本政策金融公庫(JFC)とファクタリングどちらを選ぶ?個人/中小企業の資金調達

ファクタング会社の診療報酬ファクタリング

開業から数年が経過しているなど、日本政策金融公庫の新創業融資制度が利用できない事業者で、なおかつ銀行や信用金庫からの借入も難しい場合は、レセプトを支払い期日前に売却することで資金調達ができるファクタリングを検討してみてはいかがでしょうか。

ファクタリングとは、債権をファクタリング会社が買い取って現金化するサービスです。そのなかでも、医療機関のレセプトを買取対象とする債権買取サービスを診療報酬ファクタリングと呼んでいます。

診療報酬ファクタリングをご存じない方もいらっしゃるかもしれませんが、銀行や信用金庫からの借入よりもはるかにリスクが低く、歯科医にとってメリットの多い資金調達方法なのです。

歯科医の資金調達にファクタリングが有利な理由

資金繰りのお悩みを抱える歯科医のお客様にぜひ知っていただきたい「歯科医の資金調達にファクタリングが有利な理由」をお伝えします。

レセプトはファクタリング会社にとって優良債権

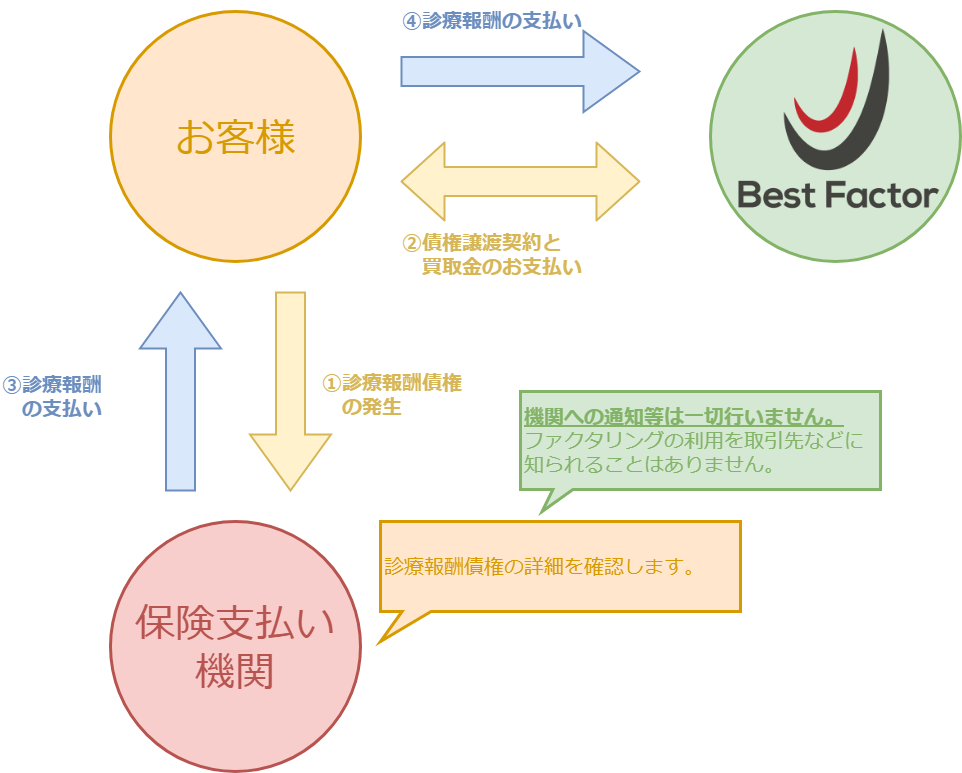

ファクタリングは、支払い前のレセプトをファクタリング会社が買い取り(①)、買取代金をお振込(②)した後、期日通り国保連から支払われたレセプト(③)をファクタリング会社にご入金(④)いただく契約です。

つまり、ファクタリングの審査は融資の審査と異なり、お客様の返済能力や経営実績よりも、債権の種類や債権の請求先の信用力が重視されます。当然ながら、レセプトの請求先である社会保険診療報酬支払基金や国民健康保険団体連合会などは、倒産などのリスクが極めて低いため、ファクタリング会社にとってレセプトは手数料を下げてでも買い取りたい優良債権なのです。

弊社ではレセプト債権の全額をファクタリングの買取対象として、手数料2%~の買取が可能です。

早期の資金調達が可能

ファクタリングの最大の特徴は、申し込みから入金までのスピードが他の資金調達方法と比べてもきわめて早いことです。

銀行融資では審査から融資決定まで1~2週間ほどかかるだけでなく、審査の可否がわかるまでにも時間を要します。近日中に従業員への給与支払日を迎える事業者様にとっては、1日も早い資金調達が必須となるでしょう。

私どもベストファクターはあらかじめ審査や契約に必要となる書類を揃えていただければ、最短即日のレセプト買取および買取代金の振込が可能です。

歯科医の資金調達:まとめ

歯科医にとって有効な資金調達方法について、金融機関の融資、新創業融資制度、診療報酬ファクタリングの3つを比較・検証しました。

弊社では、資金調達のご相談をいただく医療関係の事業主に対し、開業時は日本政策金融公庫の新創業融資制度を活用し、レセプトの支払い待ちでつなぎ資金が必要となった場合は、ファクタリングを活用するという方法を提案いたしております。

資金繰りや資金調達についてお悩みの歯科医師様は、ぜひ弊社までお気軽にご相談くださいませ。