この記事は約3分で読めます。

製造業の資金繰りの課題について、ベストファクター独自のファクタリングによる資金調達と運転資金の流動化施策をご提案いたします。

こんにちは、ベストファクターの四ツ柳と申します。

日本の産業を支えてきた製造業は、手形による取引をはじめとする古くからの慣習で、資金繰りに窮する企業様が多い業界でもあります。

海外ではメジャーな資金調達方法であるファクタリングは日本でも徐々に浸透しつつあり、製造業では特にその効果が十分に発揮されます。

今回は、製造業の資金調達におけるファクタリングのメリットを解説いたします。

記事の目次

製造業が抱える資金繰りの課題

製造業は資材、人件費、光熱費など固定費の割合が高く、資金繰りに課題を抱える企業が多い業種です。

取引先の支払いサイトが長期化などで十分な事業資金がない場合、銀行融資などの借入分で経費をまかなう会社も少くありません。

次のようなケースでは、資金ショートになって事業そのものが立ち行かなくなるリスクをはらんでいます。

取引先の支払いサイトの長期化

多くの製造業者を悩ませるのが、取引先の支払いサイトの長期化ではないでしょうか?

製造業では商品の代金の支払いが3ヶ月先、6ヶ月先となるケースも多く、入金の遅れが発生することもしばしば。

売掛先からの入金が入る前に次の発注のための資材、光熱費などの経費を捻出しなければならないため、資金繰りが厳しくなってしまいます。

薄利多売で資金繰りに余裕がなくなる

海外から安い製品が入ってくると、国内の製造業は取引先に対し、ギリギリの利益率で注文を請けることも少くありません。

資金に余裕がなければ研究開発はもちろん、従業員への給与の支払いなどにも窮する事態に陥ります。

手形取引が多く手元に資金がない

手形とは、金融機関を通して「指定した期日に定められた金額を支払う」ことを約束するもので、約束手形とも言います。

手形を発行すれば、代金を支払う前に商品を受け取ることができ、なおかつ急な事情で一時的に支払いができなくなっても、取引先や関係者に待ってもらうことも可能です。

一方で、商品を販売する側からすると、発注元からの手形が積み重なって代金の受け取りが数ヶ月先となってしまうリスクがあります。

中小企業や個人事業であれば、何ヶ月も入金を待てるほどの経済的な余力がないのが実情です。

売上は発生するのに手形があるために代金を受け取ることができず、事業の運転資金がショートして倒産に至るケースも少くありません。

製造業の資金調達にファクタリング

ファクタリングは、売掛金をはじめとする売掛債権をファクタリング会社が買い取り、現金化する債権譲渡サービスです。

次に挙げるような理由から、製造業をはじめ、運送業や建築業などでも新たな資金調達方法として注目を集めています。

- 売掛債権(資産)を売却する方法であり、融資ではない

- 売掛金を支払期日前に現金化できる

- 審査では売掛債権の種類や売掛先の信用力が重視される

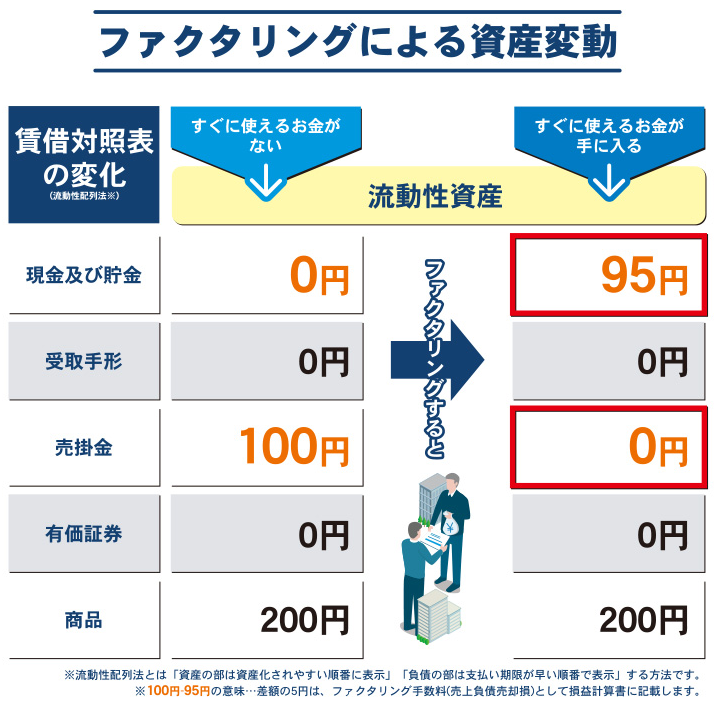

ファクタリングによる資金調達をわかりやすく説明すると「数ヶ月後に受け取れる1,000万円を、今すぐに950万円で買ってくれないか」というになります。

このようにファクタリングは、すぐに使えない資産をすぐに使える資産に交換する事とも言えます。

あくまで売掛債権という資産の売却・買取であって融資ではないため、借入金(負債)の負担はありません。

また、審査では売掛先の企業情報が重視されるため、融資の審査が通らなかった方でも売掛金債権さえあれば、ファクタリングで最短即日の資金調達ができます。

製造業におすすめの「2社間ファクタリング」

ファクタリングには2社間ファクタリングと3社間ファクタリングがあり、それぞれ契約関係者や契約内容、手数料などが異なります。

弊社では、資金繰りのご相談をいただく中小企業・個人事業のお客様に、「2社間ファクタリング」をご提案差し上げております。

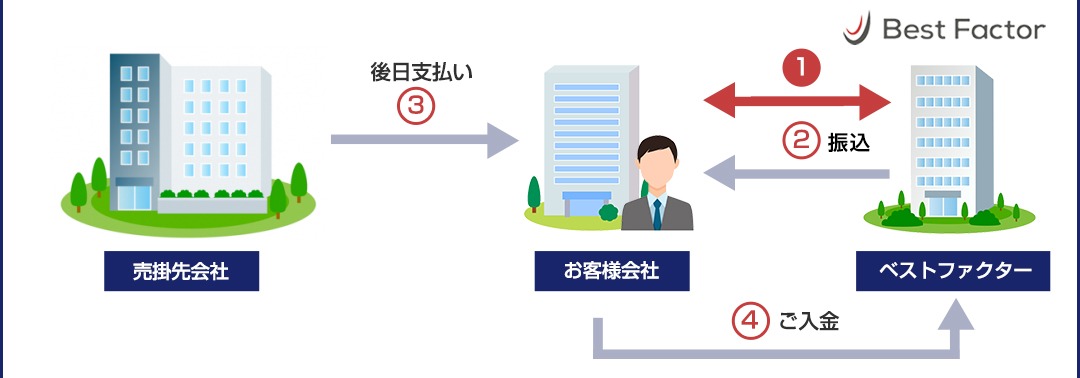

- お客様より弊社にご相談、売掛先や売掛債権について審査を行います。

- 審査後、売掛債権の買取額から手数料分を引いた現金を弊社より振り込みます。

- 支払期日までに取引先から売掛金が支払われます。

- 売掛金を弊社にご入金いただき、契約終了となります。

- お客様(契約当事者)

- ベストファクター(契約当事者)

- お取引先様(第三者)

2社間ファクタリングは、お客様とベストファクターの2社間で行うため、お取引先様(第三者)へ売掛金の売却事実の通知を行いません。

そのため、3社間ファクタリングとは異なり、お取引先様に債権譲渡の事実を知られることなく資金調達ができます。

製造業がファクタリングを利用するメリット

製造業を営む中小企業・個人事業のファクタリングによる資金調達の最大のメリットは、支払いサイトの長い売掛金を使って直ぐに現金を調達できることです。

その点は手形の割引と同様ですが、相対的に未回収リスクの高い売掛金を確実な運転資金に変えられることは大きなメリットです。

保証人や担保が一切不要

金融機関の融資の審査では、利用者の信用力が重要視されますが、ファクタリングの審査では、売掛債権の種類や売掛先会社の信用力が重要視されます。

つまり、利用者が債務超過・税金滞納・赤字決算といった融資の審査におけるマイナス要素があったとしても、ファクタリングであれば資金調達できる可能性が高いのです。

さらに、審査を通過しやすくするための保証人や担保が一切不要ですので、ファクタリングは借入よりもはるかに利用しやすい資金調達方法と言えます。

早期の資金調達で資金繰りの改善が可能

借入の場合、審査から融資まで、早くても1週間から2週間ほどの時間を要します。

「今すぐに従業員の給与を支払うための資金が必要」「明日までに仕入先に支払いを済ませなければならない」といった逼迫した状況では、審査に時間のかかる融資では対応できません。

2社間ファクタリングの場合、ご相談いただいてからすぐに審査結果を回答できるだけでなく、その日のうちに売掛債権の現金化も可能です。

ただし、ファクタリングで即日の資金調達を実現するためには、いくつかの注意すべきポイントがあります。

風評被害から会社を守る

弊社には、製造業をはじめとする中小企業・個人事業のお客様より「なるべく取引先や関係者に知られることなく資金調達したい」という旨のご相談が多く寄せられています。

特に製造業は風評が立ちやすい業界でもあるため、ファクタリングによる債権譲渡を第三者に知られたくないという方も多くいらっしゃるでしょう。

2社間ファクタリングはお取引先様(第三者)へ売掛金の売却事実の通知を一切行いませんので、秘密厳守で債権譲渡、資金調達が可能です。

弊社では取引先の信用不安を招きたくないという中小企業・個人事業のお客様に、親身になって対応させていただきます。

ぜひお気軽にご相談ください。

製造業専門のファクタリングを提供します

製造業では、未だに手形による取引が慣行されている場合もあって、資金繰りに悩まれる事業者様が多くいらっしゃいます。

売掛債権を買い取るファクタリングであれば、早期の資金調達が可能であることがおわかりいただけたのではないでしょうか?

実際に弊社には、製造業のお客様より資金繰りのご相談を多くいただいております。

わたくしどもベストファクターは、ビジネスパートナーとしてお客様の事業の成長を第一に考えたサービスを提供してまいります。

ファクタリングについて疑問や不安など、資金繰り全般どんなご質問にもお答えいたしますので、ぜひお気軽にご相談くださいませ。