資金繰りに困ったときに経営者が選択すべき金策について解説します。

こんにちは、ベストファクターの四ツ柳と申します。

ビジネスに限らず、いろいろな工夫をして必要なお金を工面することを「金策」と言います。

資金繰りに頭を悩ませている事業経営者は、常日頃から現状を打開するための「金策」を模索していることでしょう。

今回は資金繰りに困ったときに、経営者が取るべき金策とやってはいけない金策について解説します。

記事の目次

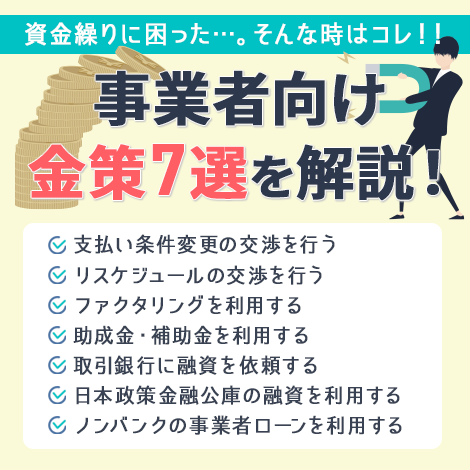

事業者向け金策8選【優先度順】

資金繰りに困っている事業者の方に向けた金策について解説します。

資金繰りに困窮した際に企業が利用できる金策には次の8つの方法があります。

- 支払条件変更の交渉

- リスケの交渉

- ファクタリング

- 助成金・補助金

- 取引銀行の融資

- 日本政策金融公庫の融資

- ノンバンクの事業者向けローン・商工ローン

- 請求書カード払い

資金繰りに困った企業が利用できる8つの金策方法について詳しく解説してきます。

支払条件変更の交渉

資金繰りを改善する方法は、後に紹介する融資や助成金(補助金)、いくつもありますが、どの会社にも共通しているのが支払いサイトを見直すという方法です。

仕入先への支払いや家賃の支払いなど、固定費の多くを占める支払いは、通常時であれば1日たりとも遅らせたくないものですが、資金繰りが苦しく、どうしても期日までに支払えないとわかったら、できるだけ早めに先方に伝えて謝罪をしましょう。最悪なのは、連絡すらせずに放置してしまうことです。

支払条件の交渉のテーブルに付く前に、何の連絡もなく支払いが遅れたら、これまでに築いてきた先方との信頼関係が崩れてしまいます。

交渉する際は、分割して支払うことを条件として提案するのも一つの手です。全額の支払いは無理でも一部だけ支払うことができれば、「今は資金繰りは苦しいが、改善されれば必ず支払ってくれるだろう」と、先方にその誠意が伝わるでしょう。

リスケの交渉

リスケは資金繰り改善の有効な金策のひとつです。

リスケとは、リスケジュール(reschedule)の略で、銀行や金融機関に毎月の借入の返済額や返済期間を見直してもらうことで、返済負担を減らして資金繰りを改善していくスキームのことです。

たとえば、毎月50万円×24ヶ月の返済を、リスケ交渉で毎月25万円×48ヶ月にしてもらうと、返済期間が延長されたため返済総額は増えますが、月々の返済負担を半分に減らすことができ、それだけ資金に余裕ができます。

リスケは必ず審査が行われ、銀行と良好な信頼関係を築けていること、経営改善計画書や資金繰り表で返済原資や返済計画を具体的な数字で示せることが必須です。

銀行はあくまでも経済的に合理的であると判断した場合にリスケに応じてくれるのであって、無計画に「返済負担を軽くしたい」と交渉しただけではリスケに応じてくれません。

最低限、経営者自身が経営改善計画書や資金繰り表を作成し、銀行にリスケをお願いするようにしましょう。

ファクタリング

資金繰りが悪化していても、仕入先への支払いや従業員の給与、店舗の家賃など事業に必要な経費は発生します。

支払猶予やリスケで支出を抑えても、なお手元のキャッシュが不足している場合は、売上が入金されるまでのつなぎ資金を調達しなければなりません。

つなぎ資金の調達は銀行からの借入が代表的ですが、「お金を借りない」という選択肢なら、売掛債権売買のファクタリングがおすすめです。

ファクタリングは売掛債権をファクタリング会社に買い取ってもらい、期日前にまとまった資金を調達することができます。

借入とは異なる資金調達方法ですので、金融機関から融資を受けられなかった場合でも、回収前の売掛債権があればファクタリングで資金調達できる可能性があります。

中小企業や個人事業主のようにスピードを要する資金調達には、手数料の相場が10~20%と高めではあるものの、売掛先への通知・承諾が不要で入金までのスピードが早い「2社間ファクタリング」がおすすめです。

助成金・補助金

国や自治体からの助成金・補助金も金策の一つと言えるでしょう。

いずれも「行った事業が要件を満たしてから申請する」必要があるため、短期間で受給はできませんが、返済不要でまとまった資金を調達することができます。

最近は新型コロナウイルスの影響を受け、従業員を解雇しない事業者を対象として、従業員の給与の8割近くを肩代わりしてくれる「雇用調整助成金制度」に注目が集まっています。

しかし、現時点では助成金・補助金を受けようと相談窓口に事業者が殺到しており、さらにソーシャルディスタンスの観点からも、手続きが停滞しているのが難点です。

一方で、申請に必要な書類などは簡素化されているため、雇用を守りつつ給付金を受けたいという事業者の方にとっては、申請を検討する価値は十分にあると言えるでしょう。

取引銀行の融資

取引銀行と良好な信頼関係を築けていれば、資金繰りに困っている事業者にも手を差し伸べてくれるでしょう。

銀行融資で「この事業者になら、融資をしても大丈夫だろう」と思わせるには、資金繰り表や返済計画書を作成し、具体的な数字で経営立て直しの実現性を説明する必要があります。

もちろん、資金使途と返済財源を明らかにする、税金を滞納していないなど、融資を受けるにあたって最低限の基本を抑えていることが前提です。

「赤字決算が続いている、資金繰りが困難な会社に銀行は貸してくれない」が半ば常識のように語られていますが、返済の目処が立っていて、融資を受けてしっかり事業を立て直せるという見通しができていれば、銀行も無碍に融資を断ることはありません。

最近では新型コロナウイルス感染症の影響拡大を踏まえ、金融庁が官民の金融機関に対して、緊急相談窓口の開設やセーフティネット貸付など、積極的な事業者の資金繰り支援を呼びかけています。

助成金などと同じく、銀行の窓口にも融資の相談に訪れる事業者が殺到しており、通常よりも融資まで時間はかかるかと思いますが、国が融資を後押ししているので、この機会に銀行からの追加融資を検討してみると良いでしょう。

日本政策金融公庫の融資

銀行との付き合いがまだ浅い、創業間もないといった企業が金策をするなら、日本政策金融公庫など公的機関からの融資を検討すると良いでしょう。

政府が100パーセント出資しており、営利よりも中小企業の資金調達支援や雇用創出・促進を目的とした金融機関であるため、資金繰りに苦しむ零細企業や創業したばかりの会社へ、民間の銀行よりも積極的に融資を行っています。

公的機関の融資制度は、何と言っても低金利で長期借入可、さらには限度額が高いことがメリットです。たとえば、基準年率が1~2%程度、国民生活事業で3,000万円、中小事業で限度額1億円まで融資が受けられます。返済期間も運転資金で15年以内(据置5年以内)、設備資金で20年以内(据置5年以内)と長く、融資を受けられれば、当分は余裕を持った資金繰りが実現できるでしょう。

日本政策金融公庫も、新型コロナウイルス感染拡大の影響を受けた事業者に対し、さらに基準年率を引き下げた「新型コロナウイルス感染症特別貸付(国民生活事業)」の制度を実施しています。

特別貸付は通常どおり決算書や確定申告書を準備した上で、「新型コロナウイルス感染症の影響による売上減少の申告書」により、たしかに売上が減少したことを証明できれば、基本的には融資が受けられます。

こちらも現時点では事業者が窓口に殺到している状況で、融資を受けられるまでは時間がかかるため、その間のつなぎ資金を別の方法で調達しておく必要があるでしょう。

- 日本政策金融公庫(JFC)とファクタリングどちらを選ぶ?個人/中小企業の資金調達

ノンバンクの事業者向けローン・商工ローン

資金調達の最終手段とも言えるのが、信販会社や消費者金融会社が提供する事業者向けローン・商工ローンで資金を利用することです。

銀行融資と比べて審査が緩く、中小の消費者金融会社であれば、「ブラックでも借りられた」という報告があります。

しかし、年率が15~18%と非常に高く、返済期間も短いため、月々の返済負担が大きくなるため、利用に際してはしっかりとした返済計画が必要です。

事業者の方の中には、金利の高いノンバンクの事業者向けローン・商工ローンから事業資金を借りることに抵抗を感じる人も少なくありませんが、銀行から融資が受けられず、売上入金までのつなぎ資金も調達できない段階であれば、たとえ金利が高くても背に腹は代えられません。

さらに、ノンバンクの中には、資金が必要な事業者を騙すような悪質な業者も数多く存在しています。あまりにも有利すぎる融資条件などを鵜呑みにせず、事前に業者の融資実績や利用者の口コミを確認するようにしましょう。

- ビジネスローンを使うなら「ノンバンク」がおすすめ!銀行との違いや有効活用の方法を解説

- 事業資金が足りないときにお金を借りる方法10選【低金利から無担保まで総まとめ】

請求書カード払い

請求書カード払いとは、請求書の代金を請求書カード払い業者へクレジットカードで支払い、請求書カード払い業者が利用者名義で取引先へ支払ってもらえるサービスです。

代金の支払いをクレジットカードの支払日まで遅らせることができ、取引先へは期日通りに支払うことが可能です。

請求書カード払い業者はクレジットカードの限度額に空きさえあれば確実に代金を回収できるので、請求書カード払いには審査がありません。

請求書の代金を超える金額のクレジットカードさえあればどんな事業者も利用できます。

サービスによっては最短即日で取引先の口座へ着金するものもあります。

手数料は2%〜5%程度と、ファクタリングと比較してかなり低く、最大2ヶ月間支払いを先延ばしにできるので、「金策するまでの少しの時間的猶予がほしい」という方におすすめです。

大きな金額を調達できるわけではなく、時間的な猶予もわずかですが、少しの期間先延ばしにしたい方は気軽に利用できる請求書カード払いを活用しましょう。

企業が外部からの資金調達以外で金策する方法4選

企業が借入やファクタリングなどの外部から資金を調達する以外の方法で金策するには次の3つの方法があります。

- 資産を売却する

- 支払期限を先延ばしする

- リスケジュールする

- クレジットカードを利用する

企業が外部からの資金調達以外で金策するための4つの方法について詳しく解説していきます。

資産を売却する

企業が保有する資産を売却して資金調達する方法です。

- 有価証券

- 不動産

- 自動車

これらのうち本業とは無関係な資産を保有しているのであれば、借入などよりも先に資産の売却を検討するのがよいでしょう。

今は不要な資産はできる限り持たずに貸借対照表は小さくし、最小限の資産で最大の利益を上げるオフバランス経営が評価される時代です。

そのため、手元に不要な資産があるのであれば資産を売却することで、銀行などの外部からの評価が高まり、新たな融資を受けやすくなります。

資産の売却によって手元資金が潤沢になり、外部からの資金調達もしやすくなるという好循環が生まれやすいので、本業とは無関係な売却可能な資産を保有しているのであれば売却を検討するのも有効な方法です。

支払期限を先延ばしする

取引先に連絡して支払期限を先延ばしにするもの金策手段の1つです。

取引先の中に支払期限の先延ばしを交渉できる企業があるのであれば、「〇〇日まで延ばしてほしい」とl交渉しましょう。

なお、取引先によっては支払期限の延長を交渉をすることによって信頼関係が失われ、取引継続が難しくなってしまうこともあります。

そのため、交渉する企業は慎重に選定し、無理に交渉することは避けた方がよいでしょう。

また、「いつになったら支払えるのか」を明確にするために、具体的な支払期日は必ず伝えるようにしてください。

交渉できる取引先がないのであれば、請求書カード払いサービスの利用も検討しましょう。

リスケジュールする

銀行の融資を受けているのであれば、銀行へ資金繰りが厳しいことを伝えて支払期限のリスケジュールをおこないましょう。

今は金融庁の方針によっては銀行は取引企業からのリスケジュールの相談に乗って、積極的にリスケジュールに応じてもらえるようになっています。

そのため、基本的に1つの借入には最低1回はリスケジュールが可能です。

リスケジュールには具体的に次の2つの方法があります。

- 支払期限の延長

- 元金返済の据え置き

支払期限を延長することによって、毎月の返済額が軽減され、毎月の支払いが楽になります。

また、元金返済の据え置きとは、借入金の元金返済を一定期間据え置き、利息の支払いのみとすることによって短期的に経営を立て直すための時間を確保することができます。

長期的に返済額を軽減したい場合には支払期限の延長、短期的に返済額を軽減したいのであれば元金返済の据え置きを選択するのがよいでしょう。

いずれにせよ、経営状況が悪化して借入金の返済が難しいのであれば、取引銀行へ相談することによって何らかのリスケジュールには応じてもらえます。

ただし、リスケジュールすることによって利息負担額は高額になる点には注意してください。

クレジットカードを利用する

経費の支払いにクレジットカードを利用することによって、手元資金の流出を防げます。

クレジットカードは支払いが翌月以降になるためです。

例えば、月末締め翌月末払いのクレジットカードで8月1日に支払いをした場合、締日は8月31日、支払日は9月30日になるので、支払いを60日間も遅らせることが可能です。

この間に売上の拡大や外部からの資金調達に成功すれば、企業は健全に運営できます。

資金繰りが苦しいのであれば、飲食代や雑費などの支払いをクレジットカードでおこなうことで簡単に手元の資金を確保できます。

事業者が”やってはいけない”金策

どれだけ資金繰りに困っていても、「やってはいけない金策」があります。もし以下のような金策しか残っていないのであれば、事業の継続について考えるタイミングです。

- 経営者の自己資金投入

- 家族・友人からの借入

- 違法業者からの借入やファクタリング

- 個人向けのカードローンの借入やクレジットカードのキャッシング

- 税金の滞納

- 第三者保証や第三者の担保を利用した借入

どんなに資金繰りに困っても経営者がやってはいけない6つの金策方法について詳しく解説してきます。

経営者の自己資金投入

経営者であれば、個人資産をなげうってでも会社や従業員を守らなければならないと考えるのではないでしょうか?

実際に、節税対策であえて赤字経営をしている、借金は利息がつくから嫌だといった理由で、自分の貯金や資産などを会社に投入する経営者は少なくありません。

あくまで一時しのぎとして、その後に確実な売上入金や収益増の見込みがあるのであれば、自己資金の投入も健全な対処と考えられます。

しかし、無計画な個人資産の投入を続けた結果、会社が倒産してしまい、経営者からの貸付が数千万円に上っているというケースは非常に多く見られます。

自己資金を投入しても会社が倒産してしまっては焼け石に水ですし、そもそも経営者は会社のために個人資産を投入せねばならない義務があるわけでもありません。

さらに、ある程度の資産が残っていなければ、裁判所に申し立てたり、弁護士に依頼したりする費用もまかなえないため、債務整理や破産もできなくなってしまいます。

経営者の自己資金を投入してまで経営を続けなければならない状況になったら、いったん立ち止まって会社の状況をあらゆる角度から見直す時期に来ていると考えましょう。

家族・友人からの借入

緊急時の金策のひとつに、家族や友人からの借入があります。

売上入金の目処が立っていて、それまでのつなぎ資金として、信頼関係のある身内から借りて運転資金に充てる方法も有効でしょう。

しかし、金融機関などからの借入も目処が立っていない、経営者の個人資産も底を突いているという会社が瀕死の状態で、個人から借りたお金で会社を盛り返せる経営者がどれだけいるでしょうか?

資金繰りの改善に数百万~数千円の資金が必要なのに、家族や友人からかき集めた100万円程度のお金では、経営再建の起爆剤とはなりません。それよりも、破産のために必要な費用に充てたり、再スタートの費用や生活費に充てたりするほうが、より効果的な使い方と言えるでしょう。

違法業者からの借入やファクタリング

貸金業登録をして法律遵守で営業をしている貸金業者は、利息制限法に定められた年率20%以上の金利を取ることが許されません。

しかし、資金繰りに困っている事業者を狙って、違法な金利で貸し付ける闇金業者には注意が必要です。

最近では、ファクタリングを装って実質的な債権担保貸付をする業者や、SNSで利用者を募る「SNS個人間融資」など、さまざまな手口で貸し付けようとする業者もあります。

特にファクタリングについては運営するにあたって免許や許認可や行政への登録が一切不要なので、違法業者や悪徳業者が混在しており、金融庁も注意喚起をしています。

一般に「ファクタリング」とは、事業者が保有している売掛債権等を期日前に一定の手数料を徴収して買い取るサービス(事業者の資金調達の一手段)であり、法的には債権の売買(債権譲渡)契約です。

しかし、近時、ファクタリングを装った高金利の貸付けを行うヤミ金融業者の存在が確認されています。また、ファクタリングとして行われる取引であっても、経済的に貸付けと同様の機能を有していると思われるようなものは、貸金業に該当するおそれがあります。

事業者の皆様におかれては、こうした偽装ファクタリングを利用することのないよう、十分注意してください。

引用:金融庁|ファクタリングの利用に関する注意喚起

基本的には次のいずれかに該当したら悪徳業者か違法業者の可能性が高いので取引しない方がよいでしょう。

- 手数料が20%超

- 償還請求権ありまたは未回収時の買戻請求権がある

万が一、違法業者と知らずに利用してしまったら、速やかに国民生活センターや警察、闇金関係に詳しい弁護士等に相談しましょう。早期に対処すれば、騙し取られた資金が返ってくる可能性が高くなります。

個人向けのカードローンの借入やクレジットカードのキャッシング

どんなにお金がなくても消費者金融などで個人向けのカードローンを経営者が利用したり、クレジットカードのキャッシング枠を利用した金策はNGです。

これらの借入は金利が非常に高く、少額しか借りられないので、資金調達できたとしても返済負担が大きくなり、翌月も借入によって返済を賄い、その翌月も借入するという悪循環に陥ってしまう可能性が高くなります。

カードローンやキャッシングには限度額がありますので、どこかのタイミングで限度額いっぱいに達した時に返済が困難になり資金ショートしてしまう可能性が高いでしょう。

一度利用してしまうと、悪循環に陥るリスクが非常に高いので、気軽の借入ができるからと言って高金利の個人向けカードローンに手を出すことはやめましょう。

また、そもそも個人向けのカードローンを事業の支払いに利用すること自体が規約違反です。

カードローンは何に利用してもよい借入ですが、唯一事業資金だけに利用できません。

もしも事業資金に利用したことがバレてしまうと、借入金残高の一括返済請求などがおこなわれるリスクもあります。

事業の資金繰りに困っても、絶対に個人向けのカードローンやクレジットカードのキャッシングで金策しないようにしてください。

税金の滞納

資金繰りに困った時に税金を滞納することも絶対にしないでください。

税金を滞納すると、銀行や日本政策金融公庫からの借入がまず不可能になるためです。

銀行や日本政策金融公庫の融資審査では納税証明書の提出がほとんどのケースで必要になります。

納税証明書は税金を滞納していたら発行されないので、1円でも滞納がある人や法人は事業資金融資の借入ができません。

なお、個人事業主やフリーランスなど、個人名義で事業資金を借りる方は、事業とは無関係な固定資産税や住民税や自動車税や国民健康保険料の滞納があっても納税証明書は発行されないので注意しましょう。

税金は「相手が国や市町村だから後回しでいい」と考えてしまいがちですが、滞納すると借入には大きく悪影響するので「金策手段として税金の支払いを遅らせる」という行為はNGです。

また、税金の滞納分は自己破産しても免責されません。

税金の支払いは期日内におこなうようにしてください。

従業員の給料支払いを遅らせる

資金繰りの困ったときの金策手段として従業員の給料支払いを遅らせることは絶対にやめましょう。

従業員は経営者に対する立場が弱いので、経営者によっては従業員への給料支払いを遅らせることは精神的に簡単な手段かもしれません。

しかし、従業員には生活がありますし、人によっては家族もいます。

給料の支払いに遅れるということは、従業員とその家族の生活を脅かす行為ですので、絶対にやってはなりません。

また、従業員はお金をもらうために働いているのであって、経営者個人を支えるために勤務しているわけではありません。

給料を支払わないことによって、従業員からの会社へ経営者に対する信頼は失われるので、やがては大切な従業員が退職し、会社経営の存続が危ぶまれる事態になるリスクもあります。

そもそも、給料の支払いに遅れることは労働基準法違反です。

(賃金の支払)

第二十四条

② 賃金は、毎月一回以上、一定の期日を定めて支払わなければならない。

引用:e-Gov法令検索|労働基準法第24条

従業員の生活を守るためにも、会社の将来のためにも、違法行為をしないためにも、従業員の給料はどんなに資金繰りに困っても優先して支払うようにしてください。

第三者保証や第三者の担保を利用した借入

会社とは無関係の第三者を連帯保証人にしたり、第三者の不動産などの資産を担保にした金策はNGはです。

これらの借入は、もしも返済できなかった場合に、第三者の生活を脅かしてしまうことになるためです。

誰かに迷惑がかかる金策はすべきではありません。

第三者保証や第三者の担保として貸付は社会的な悪影響が大きいため、今は銀行や日本政策金融公庫などは基本的に取り扱っていません。

しかし、一部のノンバンクのビジネスローンなどでは、借主やその家族以外の保証や担保を提供できれば融資に応じているところもあります。

会社の金策は基本的には経営者自らが責任を取れる範囲でおこなうべきです。

資金繰りに困窮しているときには「とにかくお金が手に入ればどんな方法でもよい」と考えてしまいがちですが、第三者保証や第三者の不動産担保など、他人に大きな迷惑が及ぶ可能性がある金策はやめましょう。

困った時の金策に活用できる安全なファクタリング会社10選

資金繰りに困った時にはファクタリングも金策手段として活用できます。

ファクタリングには違法業者のリスクがありますが、次のような業者であれば安全に利用できます。

- OLTA

- ラボル

- PAYTODAY

- ビートレーディング

- フリーナンス

- 日本中小企業金融サポート機構

- 電子請求書早払い

- アクセルファクター

- トップマネジメント

- ベストファクター

緊急時の金策として安全に利用できるおすすめのファクタリング会社10社の特徴について詳しく解説していきます。

OLTA

| 取り扱いサービス | 2社間 |

|---|---|

| 契約方式 | オンライン |

| 手数料 | 2%〜9% |

| 入金スピード | 最短即日 |

| 買取限度額 | 下限上限なし |

OLTAはオンライン完結型のファクタリング会社のパイオニア的な存在でOLTAの登場以降、日本にオンライン完結型のファクタリングが広まりました。

OLTAは注目のスタートアップとして数多くのベンチャーキャピタルから出資を受け、今や資本金130億円を超える大きな企業です。

銀行や信用金庫と提携し、金融機関の顧客に対してもファクタリングを販売しています。

銀行や信用金庫が提携するほどの企業なのでOLTAは運営会社の信頼度が非常に高い会社だといえるでしょう。

店舗を持たないので、その分手数料を低くすることができ、上限手数料9%の業界最低水準を達成しています。

請求書をアップロードしてから審査回答まで24時間以内で、そのまま最短即日入金を受けられます。

運営会社の安全性と手数料の低さを重視したい方には、オンライン専門のOLTAで金策するのがおすすめです。

ラボル

| 取り扱いサービス | 2社間 |

|---|---|

| 契約方式 | オンライン |

| 手数料 | 10% |

| 入金スピード | 最短60分 |

| 買取限度額 | 1万円〜上限なし |

ラボルを運営する株式会社ラボルは東証プライム上場企業の株式会社セレスが100%出資する会社です。

ラボルは実質的に上場企業運営のファクタリングなので、安心して利用できます。

最大の特徴は24時間365日最短60分入金に対応している点です。

曜日や時間を問わずに、いつでも最短60分で資金調達できるので緊急時の資金調達手段として重宝します。

手数料は10%に固定されているので、高額な手数料を要求される心配はありませんし、あらかじめコストを把握できるので安心して利用できます。

運営会社の安全性と、365日24時間最短60分入金の圧倒的な対応力を重視したい方に、ラボルはおすすめのファクタリングサービスです。

PAYTODAY

| 取り扱いサービス | 2社間 |

|---|---|

| 契約方式 | オンライン |

| 手数料 | 1%〜9.5% |

| 入金スピード | 最短30分 |

| 買取限度額 | 10万円〜上限なし |

PAYTODAYはAIファクタリングの名称でスピードが非常に速いオンライン完結型のファクタリングサービスです。

審査から契約までシステムが審査をおこなうので非常に速く、審査完了までは最短15分、入金までは最短30分という圧倒的なスピードを誇ります。

また、店舗を持たないので手数料も低く、上限9.5%は業界最低水準です。

スピードと手数料の低さが両立した優良なファクタリングサービスだといえます。

サービス開始から5年程度で累計申込金額は200億円を突破しており、多くのファクタリング初心者の方が申し込んでいます。

初めての人でも利用しやすい設計になっているので、「ファクタリングで金策したいけど、初めてだから不安」という方はPAYTODAYの利用がおすすめです。

ビートレーディング

| 取り扱いサービス | 2社間 3社間 |

|---|---|

| 契約方式 | 対面・オンライン |

| 手数料 | 2社間:4%~12% 3社間:2%~9% |

| 入金スピード | 最短2時間 |

| 買取限度額 | 下限上限なし |

ビートレーディングは独立系のファクタリング会社の中でも最も有名で圧倒的な実績を誇る優良サービスです。

2025年3月末時点で累計取引社数は7.1万社超、累計買取金額は1,550億円超と、数あるファクタリングサービスの中でも圧倒的な実績を誇ります。

店舗型のファクタリング会社としても非常に規模が大きく、東京、仙台、名古屋、大阪、福岡の全国5箇所に店舗を構え、店舗ではファクタリングの相談だけでなく、財務コンサルティングを受けられます。

「資金繰りが悪く、毎月のように金策している」という方は、店舗で相談することによって本質的に財務状況を改善するためのアドバイスなどを受けられるでしょう。

ビートレーディングは店舗だけでなくオンライン完結型にも力を入れています。

オンライン完結型の場合は、最短2時間で日本全国どこからでも資金調達が可能です。

契約手続きは弁護士ドットコム監修のクラウドサインでおこない、顧客情報はSalesforceで保管するなど情報管理にはかなり力を入れています。

専門性と安全性が高いファクタリング会社を探している方はビートレーディングがおすすめです。

フリーナンス

| 取り扱いサービス | 2社間 |

|---|---|

| 契約方式 | オンライン |

| 手数料 | 2%〜10% |

| 入金スピード | 最短即日 |

| 買取限度額 | 〜1,000万円 |

フリーナンスは個人事業主やフリーランスのビジネスに役立つさまざまなサービスを提供しています。

ファクタリングだけでなく、口座や補償など、大きな企業や業界団体からの保護がない小規模事業者が安全かつ便利に事業展開できる以下のようなサービスを利用できます。

| あんしん補償 | 業務上生じた賠償責任を補償 |

|---|---|

| フリーナンス口座 | 個人名ではなく屋号やペンネームで口座作成できる |

| バーチャルオフィス | 月額780円で銀座と福岡のバーチャルオフィスを利用可能 |

| 即日払い | 2社間ファクタリング |

このうち「即日払い」はフリーナンス口座の利用状況に応じて手数料が設定される2社間ファクタリングサービスです。

上限手数料は10%でフリーナンス口座を利用すればするほど手数料が下がり、一桁台の低い手数料でファクタリングを利用することもできます。

フリーナンス口座は屋号やペンネームで作成できる便利な口座なので、個人事業主やフリーランスの方は積極的に利用し、低い手数料でファクタリングで金策しましょう。

また、請求書のアップロードから最短30分で審査が完了し、そのまま即日資金調達できるので、フリーナンスは急いでいるときにも便利です。

すぐにファクタリングを利用しない方も、アカウンを作成すれば業務で生じた賠償責任などを補償する「あんしん補償」に加入できるなどのメリットがあるので、フリーナンスのアカウンをだけを作成しておいて損はありません。

運営業者のGMOクリエイターズネットワークは、GMOグループなので、フリーナンスは運営業者の安全性についても非常に高いサービスです。

日本中小企業金融サポート機構

| 取り扱いサービス | 2社間・3社間 |

|---|---|

| 契約方式 | 対面・オンライン |

| 手数料 | 1.5%〜10% |

| 入金スピード | 最短3時間 |

| 買取限度額 | 下限・上限なし |

日本中小企業金融サポート機構はファクタリングをコンサル業を専門的におこなう一般社団法人です。

コンサル業務にかなり力を入れており、国が中小企業支援の専門家として認定している認定経営革新等支援機関です。

国が認めた高い専門性があるので、ファクタリングだけでなく、財務改善、経営改善、資金調達サポート、事業承継などのさまざまな相談ができます。

法人形態が一般社団法人という非営利法人なので、手数料が低い点も特徴です。

審査によっては10%を切るような低い手数料で利用できるでしょう。

また、日本中小企業金融サポート機構はオンラン完結にもかなり力を入れているファクタリング会社です。

日本中小企業金融サポート機構が運営するFACOTRUというオンライン完結型のファクタリング会社は、AIが審査を行うので、審査完了までは最短10分、入金までは最短40分という圧倒的なスピードを誇ります。

店舗でもオンラインでも専門性が非常に高く、入金スピードが優れた優良ファクターです。

電子請求書早払い

| 取り扱いサービス | 2社間 |

|---|---|

| 契約方式 | オンライン |

| 手数料 | 1%〜6% |

| 入金スピード | 最短2営業日 |

| 買取限度額 | 〜1億円 |

電子請求書早払いは数あるファクタリングサービスの中でも最も手数料が低い業者です。

低コストでの金策を重視したい方に電子請求書早払いは向いており、上限6%の手数料は間違いなく業界最低ですし、3社間ファクタリング並みの手数料で2社間ファクタリングを利用できます。

運営業者の安全性が非常に高い点も大きな特徴です。

インフォマートとGMOペイメントゲートウェイはどちらも東証プライム上場企業です。

東証プライム上場企業が2社が共同で運営するサービスなので、電子請求書早払いは業者の安全性も圧倒的に高くなっています。

手数料が圧倒的に低い分、審査は厳格におこなっており時間がかかります。

申込から入金までは最短2営業日で、初回利用時には最短5営業日必要です。

時間に余裕をもって申し込みましょう。

また、利用できるのは法人のみで個人事業主やフリーランスは利用できない点にも留意してください。

トップマネジメント

| 取り扱いサービス | 2社間・3社間・注文書 |

|---|---|

| 契約方式 | 対面・オンライン |

| 手数料 | 2社間ファクタリング:3.5%~12.5% 3社間ファクタリング:0.5%〜3.5% 注文書ファクタリング:3.5%~12.5% ゼロファク:3.5%~12.5% 電ふぁく:1.8%~8.0% |

| 入金スピード | 最短即日 |

| 買取限度額 | 下限上限なし |

トップマネジメントはファクタリングの種類が豊富で「売掛債権を活用した金策をしたい」という方におすすめです。

通常の請求書の買取だけでなく、注文書の買取も実施しています。

また、補助金申請とファクタリングを同時におこなう「ゼロファク」や、入金口座をトップマネジメントが管理できる利用者名義の口座へ指定するだけで上限手数料8%の低い手数料で利用できる「電ふぁく」など、とにかくファクタリングの種類が豊富です。

取り扱い商品のラインナップが多いので、自社にあった金策ができるでしょう。

また、運営業者は創業15年以上、累計取引社数5.5万社超、東京商工会議所会員と、信頼度が高くなっています。

運営業者の安全性にも問題がない優良ファクターです。

アクセルファクター

| 取り扱いサービス | 2社間・3社間 |

|---|---|

| 契約方式 | 対面・オンライン |

| 手数料 | 2社間:1〜12% 3社間:0.5〜10.5% |

| 入金スピード | 最短即日 |

| 買取限度額 | 下限上限なし |

アクセルファクターは利用者からの評判が非常に高い店舗型のファクタリング会社です。

店舗型のファクタリング会社ですが、オンラインも併用しながらスピード入金に力を入れています。

ホームページには次のように明記されています。

アクセルファクターでは、ファクタリングの大きな魅力である「スピード」を最大限に活かすべく、即日2時間での振込をモットーに業務を実施。

実際にお申込みいただいたお取引のなんと半数以上が即日中の決済となっています。

引用:アクセルファクター|アクセルファクターが選ばれる理由

最短2時間で資金調達できますし、実際に申込者の半数が即日入金に成功しているのは非常に心強いデータです。

手数料の上限も12%であれば店舗型のファクタリング会社とすれば低めだといえます。

運営業者は、国が中小企業支援の専門家と認定する認定経営革新等支援機関なので、業者の安全性も非常に高いといえます。

利用者の口コミも良好なので、信頼度の高いファクタリング会社で金策したい方におすすめです。

ベストファクター

| 取り扱いサービス | 2社間・3社間 |

|---|---|

| 契約方式 | 対面 |

| 手数料 | 2%〜 |

| 入金スピード | 最短即日 |

| 買取限度額 | 下限上限なし |

弊社ベストファクターはお客様との大和を重視して審査をおこなうファクタリング会社です。

金策の相談に来たお客様や売掛先企業の財務状況だけを確認するのではなく、なぜ資金が足りないのか、今後どのように経営改善を図るのかなどを確認し、ヒアリングからお客様のビジョンや人間性を審査します。

人間性やビジョンなどの定性的な部分を審査し「問題ない」と判断できた時点で審査通過となります。

他社様のように決算書などの数字ばかりを重視しているわけではないので、他社で断られた方も弊社であれば審査に通過できる可能性がありますし、他社様よりも有利な条件で資金調達していただけることもございます。

また、審査の際には財務コンサルティングをおこない、お客様の財務状況が本質的に改善するためのアドバイスを差し上げております。

お客様にとって最適な資金調達方法をご提案いたしますので、無理にファクタリングをすすめるようなことは致しません。

面談を重視する弊社は契約前に一度ご来店いただく必要がございますが、ご来店が難しい場合には弊社の担当者がお客様の事務所を訪問させていただきます。

資金繰りにお困りで金策をしている方は、ぜひ弊社ベストファクターまでお気軽にご相談ください。

資金繰り改善の金策に関するQ&A

資金繰り改善のために経営者が取るべき金策に関して、よくある質問とその回答をQ&Aにまとめました。

- Q.金策とはどんな意味ですか?

- A.金策とはお金を工面することを指します。事業資金の場合には、事業の支払いに必要なお金をどこかから調達することを指すのが一般的です。また、お金を稼ぐための仕事を探したり、資産を売却したり、借入をすることも金策に含まれます。

- Q.個人も金策する方法はありますか?

- A.個人も手持ちの資産を売却したり、銀行から借り入れをするなどの方法で金策できます。

メルカリやリサイクルショップで不用品を売却する、家族や友人からお金を借りるなどの方法で個人の方が気軽に金策できることも多いでしょう。

- Q.後払いで金策するにはどうすればいいでしょうか?

- A.後払いで金策をしたいのであればクレジットカードを利用するのがおすすめです。クレジットカードは利用した代金の支払いが後になるので、必要なものを購入しても資金が流出しません。

また、取引先への支払いは請求書カード払いを利用するのもよいでしょう。

このほか、NP後払いなどの後から請求書が送付されてくる後払いサービスを利用してネット上で買い物をすることでも少しの金額ですが金策できます。

- Q.スマホで金策できますか?

- A.スマホでも金策できます。ファクタリングや請求書カード払いはスマホ1つでオンライン完結できるので簡単に金策できます。

また、ビジネスローンもオンライン完結のサービスも多いので金策できます。

基本的にはオンライン完結型のサービスはスマホでも金策できると認識して問題ないでしょう。

- Q.資金繰りが苦しいときにはどこに相談したら良いですか?

- A.取引のある金融機関、商工会や商工会議所、顧問税理士などに相談すると良いでしょう。景気対応緊急保証制度や、返済猶予などが利用できる可能性があります。

- Q.メインバンクと良好な関係を築くためには何が必要ですか?

- A.銀行と信頼関係を築くには、小さな信用の積み重ねが重要です。最初は定期預金や定期積金などをきっかけとして、融資を依頼する際は決算書や資金繰り表、事業計画書などを提出する、融資を受けた場合は必ず期間内に返済するなどが挙げられます。銀行へ紹介してくれた人があれば、その人との信頼関係も重要です。

- Q.銀行に追加融資をお願いする際、前回融資を受けたときの経営計画書をそのまま提出しても大丈夫ですか?

- A.いいえ。新たに作り直しましょう。経営計画書は借金がちゃんと返済できるということの根拠です。追加融資を受ける際は、追加融資の返済分の根拠として新たに作り直さなければなりません。

- Q.すでに借入があり、税金の滞納もあるのですが、ファクタリングは利用できますか?

- A.利用できます。ファクタリングは債権売買契約であり、融資の金銭消費貸借契約とは異なるため、信用情報が関与しません。回収前の売掛債権があれば、債務超過や信用ブラックであっても、ファクタリングで資金調達が可能です。

- Q.リスケを検討しているのですが、今後金融機関から融資を受けられなくなりますか?

- A.一度リスケをした履歴があるからと言って、二度と融資を受けられないということはありません。一般的には、事業が正常化して2期連続黒字になれば、再び融資が可能と言われています。

金策の前に資金繰り悪化の原因追求が重要

資金繰りに困ったことがない中小企業の経営者、個人事業主はいません。

ある日資金が底を突いて、仕入先への支払いが滞り、従業員を解雇せざるを得ず、ついには会社が潰れてしまう……そんな恐怖がいつやってくるかも知れないと中で、日々事業を続けられている経営者の方もあるでしょう。

会社の倒産を招かれるために、どのような金策があるかを知っておくことは重要ですが、金策の前には「何が会社の資金繰りを悪化させているのか」の原因を追求することを忘れてはなりません。

原因がわからないのに、とにかく会社を潰さないように必死にお金のやりくりを続けなければならないのは、経営者として最も辛いことです。

われわれベストファクターは、ファクタリングで資金調達を支援するだけでなく、経営者の方の資金繰りや経営改善のご相談もお受けしています。

ご希望の方には財務コンサルティングサービスもご提案させていただきますので、ぜひお気軽にご相談ください。