この記事は約12分で読めます。

売掛金に関する基礎知識、および売掛金を早期に現金化するファクタリング取引の仕組みを解説します。

こんにちは、ベストファクターの四ツ柳と申します。

ビジネスを進めていくうえで、売掛金や売掛債権は必要不可欠な資産であり、扱い方によっては資金繰りの課題ともなりうるものです。

今回は売掛金の基礎知識、および売掛金を活用した資金調達方法であるファクタリングを解説いたします。

記事の目次

売掛金とは

信用取引(掛取引)によって、商品やサービスを販売・提供した代金を受け取る権利(債権)のことを売上債権(売掛債権)と言い、そのうち受取手形でないものを「売掛金」と言います。

信用取引(掛取引)とは

信用取引とは企業間取引の支払い方法の一つで、商品の引渡し時には代金の支払いを行なわず、決められた期日に後払いで支払うことです。

代金が支払われるのは商品を引き渡してから1ヶ月~3ヶ月先となりますが、取引先に現金の持ち合わせがないときにも商品やサービスを売ることができ、なおかつ後払いにすることで商品の購入単価の増加も見込めるというメリットがあります。

すなわち、商品の引き渡しから代金が入金されるまでの期間に納入企業が保有する「支払日までに代金を受け取る権利」を売上債権(売掛債権)、代金そのものを売掛金と呼びます。

企業間取引には他にも前払いや現金取引などもありますが、いずれも主流ではなく、多くの企業が後払いの信用取引(掛取引)を採用しています。

売掛金の仕訳・会計処理

売掛金は掛取引の仕訳で使う勘定科目で、代金を後から受け取る権利があるため、帳簿上では「資産(流動資産)」に区分されます。

売掛金の発生

例:商品を100,000円を売り上げ(引き渡し)、翌月代金を回収する

| 借方勘定科目 | 借方金額 | 貸方勘定科目 | 貸方金額 |

| 売掛金 | 100,000円 | 売上 | 100,000円 |

商品の引渡し時に資産科目の「売掛金」が増えるため、「借方」に記載します。

売掛金の回収

例:翌月に商品の代金100,000円を現金で回収した

| 借方勘定科目 | 借方金額 | 貸方勘定科目 | 貸方金額 |

| 現金 | 100,000円 | 売掛金 | 100,000円 |

代金回収時に資産科目の「売掛金」が減るため「貸方」に記載します。

売掛金のメリット

売掛金には次のようなメリットがあります。

- 手形を発行ずる必要がない

- 取引の都度現金や請求書のやり取りが必要ない

- 同じ取引先であれば相殺できる

売掛金のメリットについて詳しく解説していきます。

手形を発行ずる必要がない

取引先企業にとっては売掛金(取引先企業にとっては買掛金)で代金を支払うことによって、手形を発行する必要がありません。

手形の発行は銀行と当座預金契約を締結し、手形帳を購入し、収入印紙を貼付しなければならないなど、法的なルールが厳格に決められているので、事務手続きが面倒です。

また、手形を受け取る側の企業も、手形を厳重に保管する必要があるので、保管にかかるコストが必要になります。

売掛金で売上代金を受け取ることで、基本的には請求書の発行しか事務手続きがないので、債務者も債権者も手続きが簡単になるというメリットがあります。

取引の都度現金や請求書のやり取りが必要ない

売掛金は1つの取引先に対して、1ヶ月分の取引を合計して、1つの請求書にして月1回発行するのが基本です。

取引の都度、取引先から現金を受け取ったり、手形や請求書を発行する必要はありません。

基本的には月1回、1ヶ月分の売上をまとめて請求すればよいので、売掛金は請求にかかる事務コストを大幅に削減できる点はメリットです。

同じ取引先であれば相殺できる

同じ取引先に対して売掛金と買掛金を保有しているのであれば、これを相殺できる点も売掛金のメリットです。

例えば取引先A社に商品を販売した代金100万円の売掛金があり、材料を仕入れた代金40万円の買掛金がある場合、この売掛金と買掛金を相殺して、60万円の売掛金とすることが可能です。

手形であれば、同じ取引先であっても受取手形は受取手形、支払手形は支払手形というように、それぞれの手形を別個に決済するのが基本です。

しかし、売掛金であれば同じ取引先に対する買掛金と相殺できるので、この点でも売掛金は事務コストの削減に繋げられるメリットがあります。

売掛金のデメリット

売掛金は手形や請求書を発行することなく、早期に資金調達できる方法です。

しかし、売掛金には次のようなデメリットもあるので注意が必要です。

- 期日になるまで資金化できない

- 取引先の経営状況が悪化すると貸倒れのリスクがある

- 取引先の与信管理が必要

売掛金の3つのデメリットについて詳しく理解しておきましょう。

期日になるまで資金化できない

売掛金は期日になるまで資金化できません。

売掛金は「〇〇月〇〇日」に代金を受け取れるという債権です。

そのため、貸借対照表には資産として計上されますが、預金や手形などとは異なり、売掛金という資産は基本的に換金はできませんし、手形割引のように支払手段として活用することもできません。

売掛金は、資金化も支払手段としても活用できない、期日になるまで何にも使用できない資産という点は他の資産と比べた場合のデメリットです。

取引先の経営状況が悪化すると貸倒れのリスクがある

売掛金は取引先の経営状況が悪化すると貸し倒れが発生するリスクがあります。

取引先の経営状況が悪くなれば、期日になっても取引先が入金をしない可能性があります。

これは受取手形も同じですが、手形が不渡りになると銀行取引停止処分等の実質的な倒産に近いペナルティが課されるので、債務者にとっては手形の方が優先度の高い支払いです。

そのため売掛金と手形では売掛金の方が債務者の経営状況の悪化によっては支払いに遅れるリスクが高い債権です。

売掛金は取引先の経営状況が悪化すると、他の債権よりも貸し倒れるリスクが高い点に十分注意しましょう。

取引先の与信管理が必要

売掛金は貸し倒れリスクの高い債権です。

そのため、取引先の与信管理が必須になります。

取引先の与信管理とは、取引先ごとの信用状況を確認し、「取引を継続してもいいのか」「いくらまでであれば与信取引をしても安全か」という審査をおこなうことです。

優良企業であれば高額の取引をしても支払いに問題ないでしょうが、小規模事業者と取引する場合は、取引額の上限をリスクに見合ったものにしておかなければ貸し倒れが発生するリスクがあります。

定期的に取引先の与信管理を行い、与信限度額を見直すことが非常に重要です。

しかし、一般の企業は相手企業の審査など慣れていないので、正確性を担保するのが難しいですし、与信管理は企業にとって大きな事務的負担になります。

安全に取引するためには、時間とコストを投じて取引先の与信管理をしなければならない点は大きなデメリットです。

売掛金が資金繰りを圧迫する原因

掛取引によって売上が発生しても、売掛金が支払われるまでは商品の仕入れや製造のコスト、人件費などの運転資金が発生します。

売上はあるのに会社の資金繰りが厳しくなっている場合、その原因は「売掛金の支払いサイトが長い」と「売掛金の管理に問題がある」の2点が考えられます。

売掛金が資金繰りを圧迫する原因について詳しく解説していきます。

売掛金の支払いサイトが長い

売掛金が入金されるまでの期間を「支払いサイト」と言います。この期間が長ければ長いほど企業が現金を調達できるタイミングは先延ばしになります。

当然ながら、売掛金が支払われるまでの間も事業の運転資金を捻出しなければならないため、未回収の売掛金が多い企業ほど厳しい資金繰りを強いられます。

売掛金の支払いサイトを短くするには、取引を開始する前に支払いサイトを短くするような交渉を行うことが重要です。

もちろん売掛先からすれば、支払いサイトはなるべく長いほうが資金繰りが楽になるため、商品の販売価格などを見ながら根気強く交渉することが求められるでしょう。

売掛金の管理に問題がある

売掛金の支払期日が過ぎているにもかかわらず、売掛先に連絡することなく放置している企業、あるいは未回収の事実すら把握していない企業もあります。

未回収の売掛金を放置したまま、万が一売掛先が倒産した場合、大きな貸し倒れが発生してしまいます。

貸し倒れのリスクを回避するためには、取引をする会社の信用力の調査を行うことや、取引先ごとに売掛金の管理台帳を作成することなどが挙げられます。

そのようにして売掛金の管理を徹底して行い、すでに支払い遅れの売掛金があれば早めに支払ってもらうよう交渉が必要です。

売掛金を活用した資金調達方法

売掛金を資金化や資金繰りする方法

売掛金の問題点として大きな点が「期日になるまで入金にならない」という点です。

期日になるまでは現金の調達はできませんし、支払い手段としても活用できません。

売掛金は次のような方法で資金調達や資金繰りが可能です。

- でんさいを利用する

- 請求書カード払いを利用する

- 売掛債権担保融資(ABL)

- ファクタリングを利用する

売掛金を活用した資金繰りや資金調達方法について詳しく解説していきます。

でんさいを利用する

売掛金という形のない債権ではなく、でんさいを利用して取引することで、企業の資金繰りはかなり円滑化されます。

でんさいとは、売掛金を電子的に記録したものです。

これによってオンライン上で売掛金が形の見える資産になるので、手形と同じように譲渡したり割り引いたりできるようになります。

例えばA社に対して商品を販売したので、その代金として100万円のでんさいを受け取った場合、自社がB社に対して40万円の支払いがあるので、その支払いをでんさい譲渡によって支払い、でんさいの残高は60万円になるような方法で支払いが可能です。

また、金融機関に手数料を支払って100万円のでんさいを早期に資金化することもできます。

売掛金は資金調達にも支払手段にも活用できない資産ですが、でんさいで取引することで資金調達にも支払手段にも活用できます。

ただし、でんさいは支払い側、受取側の双方がでんさいに加入していないと利用できません。

でんさいに加入していない企業も多いので、必ずしも利用できるとは限りません。

請求書カード払いを利用する

売掛金ではありませんが、取引先から発行された請求書の支払いを送られる方法が請求書カード払いを利用することです。

請求書カード払いとは、請求書カード払い業者と契約し、取引先に対する支払いを請求書カード払い業者へクレジットカードで支払い、請求書カード払い業者が利用者名義で取引先へ支払ってくれるというものです。

これによって、手元に取引先へ支払う資金がなくても、請求書代金を期日に遅れることなく取引先へ支払えます。

請求書カード払い業者は、クレジットカードで代金決済ができればほぼ確実に代金を回収できるので、クレジットカードの限度額の空きが請求書代金以上でありさえすれば審査に通過できます。

現金を手にすることはできませんが、クレジットカードで取引先への支払いをおこなうことによって取引先への資金流出は防ぐことが可能です。

売掛債権担保融資(ABL)

不動産や保証人を持たない中小零細企業であっても、流動資産を活用すれば資金調達ができます。

売掛債権担保融資は、企業が保有する商品在庫、原材料などの流動資産を銀行や信用金庫等の金融機関に担保として提供、融資を受ける資金調達方法です。

ただし、同じ売掛金活用のファクタリングとは異なり、ABLは融資取引です。

ABLの審査では、不動産担保融資と同じく担保として提供する資産の価値と利用者の返済能力が重視され、債務超過や赤字決算など融資の審査で不利とされる要素があれば、融資を受けられない可能性があります。

ファクタリング

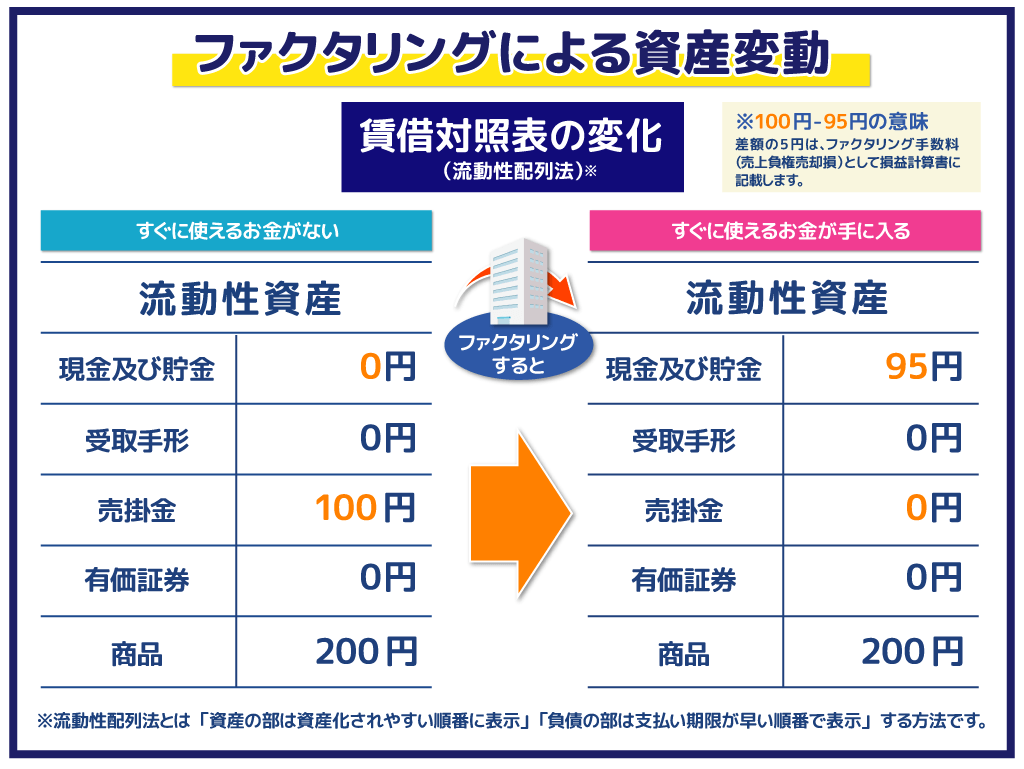

ファクタリングは回収前の売掛金をファクタリング会社に譲渡し、現金化する債権譲渡の取引です。

簡単に説明すると「数ヶ月後に売掛先から入金される予定の100万円(債権)を、今すぐ95万円で買い取ってもらう(現金化)」と言えます。

借入金や負債を増やす融資と異なり、ファクタリングは売掛債権という資産を現金化する売買取引で、銀行融資などと比べても審査が緩く金利の負担もありません。

ファクタリングの審査では、利用者の返済能力や会社の規模よりも売掛金の信用力が重視されるため、債務超過や赤字決算、銀行リスケなどがある会社でもファクタリングなら資金調達ができます。

さらに、私どもベストファクターが得意とする「2社間ファクタリング」を利用すれば、売掛先への通知・承諾が不要、なおかつ最短即日の現金化が実現できます。

弊社の2社間ファクタリングは、売掛金30万円から買い取り、業界最低水準の手数料2%~、秘密厳守で資金調達をしたい中小企業・個人事業主の方から高い支持を得ています。

売掛金の早期資金化におすすめのファクタリング会社10選

中小企業や個人事業主が請求書を早期に資金化する豊富として、最も簡単に利用できるのがファクタリングです。

ファクタリングをはじめて利用する人の中では「どの業者を選ぶのがよいのか?」と悩んでいる方も多いのではないでしょうか?

売掛金の早期資金化に利用できるおすすめファクタリング会社は次の10社です。

- OLTA

- ラボル

- PAYTODAY

- ビートレーディング

- フリーナンス

- 日本中小企業金融サポート機構

- 電子請求書早払い

- アクセルファクター

- トップマネジメント

- ベストファクター

これらのファクタリング会社は安全に利用でき、早期に資金化できるので急いで資金調達したいときに活用できます。

売掛金の資金調達におすすめのファクタリング会社10社の特徴について詳しく解説していきます。

OLTA

| 取り扱いサービス | 2社間 |

|---|---|

| 契約方式 | オンライン |

| 手数料 | 2%〜9% |

| 入金スピード | 最短即日 |

| 買取限度額 | 下限上限なし |

OLTAは売掛金を早期で資金調達できるファクタリング会社としてオンライン完結型では最も有名な業者です。

日本で最初にオンライン完結型を広めた業者は、OLTA登場以降、多くのファクタリング会社がオンライン完結型に対応し、手数料も引き下がりました。

注目のスタートアップとして多くのベンチャーキャピタルから出資を受けており、資本金は130億円を超える非常に大きな企業です。

手数料の上限は9%程度と、かなり低い水準になっており、コストを抑えて資金調達したい方に向いています。

また、あらかじめアカウントを作成しておけば、請求書のアップロードから24時間以内に審査が完了し、最短即日入金を受けられます。

数多くの金融機関と提携し、銀行や信用金庫の顧客に対してファクタリングを提供している点が特徴です。

信用を売り物にしている金融機関が提携するほどの企業なので、OLTAは運営業者の信用が非常に高いといえるでしょう。

ラボル

| 取り扱いサービス | 2社間 |

|---|---|

| 契約方式 | オンライン |

| 手数料 | 10% |

| 入金スピード | 最短60分 |

| 買取限度額 | 1万円〜上限なし |

ラボルはオンライン完結型のファクタリングサービスの中で、最も対応力が優れている点で知られています。

ラボルは365日24時間最短60分入金に対応しており、曜日や時間を問わず、いつでも申し込みから最短60分で入金を受けられます。

休日や早朝や夜間でも、必要なタイミングでいつでも必要な資金を調達できるので、ラボルは緊急時の資金調達手段として覚えておいて損はありません。

また、手数料が一律10%固定なので、審査の結果、法外な手数料を要求される心配はありませんし、他社との比較も簡単です。

1万円〜上限なしで利用できるので、個人事業主やフリーランスなどの小規模事業者からある程度の売上規模がある法人まで幅広い人が利用できる点もメリットだといえます。

運営業者の株式会社ラボルは東証プライム市場上場企業の株式会社セレスです。

上場企業が実質的に運営するファクタリングサービスなので、ラボルは運営業者の安全性も非常に高くなっています。

PAYTODAY

| 取り扱いサービス | 2社間 |

|---|---|

| 契約方式 | オンライン |

| 手数料 | 1%〜9.5% |

| 入金スピード | 最短30分 |

| 買取限度額 | 10万円〜上限なし |

PAYTODAYはAIファクタリングという名称でオンライン完結型のファクタリングサービスを運営しています。

AIファクタリングとは、その名の通り、審査をAIがおこない、契約手続きはシステム化されているファクタリングを指します。

そのためラボルは申し込みから入金までのスピードが非常に速い点が大きな特徴です。

ラボルは申し込みから審査完了まで最短15分で、入金までは最短30分という圧倒的なスピードを誇ります。

急いで売掛金を資金化したいときに活用できます。

また、PAYTODAYはサービス開始から5年程度で、累計申込金額200億円を突破している優良サービスです。

始めてファクタリングを利用する方に人気のサービスなので「ファクタリングに申し込みたいけどどこへ相談したらいいかわからない」という方は、PAYTODAYの利用を検討するとよいでしょう。

ビートレーディング

| 取り扱いサービス | 2社間 3社間 |

|---|---|

| 契約方式 | 対面・オンライン |

| 手数料 | 2社間:4%~12% 3社間:2%~9% |

| 入金スピード | 最短2時間 |

| 買取限度額 | 下限上限なし |

ビートレーディングは独立系の店舗型ファクタリング会社として最も有名で、実績豊富な優良業者です。

2025年3月末時点で、累計買取金額は1,550億円超、累計取引社数は7.1万社と非常に豊富な実績を誇ります。

全国規模で店舗展開しており、東京・仙台・名古屋・大阪・福岡に店舗を構え、それぞれの店舗ではファクタリングの申込の他に経営相談や財務コンサルティングを受けることが可能です。

店舗型のファクタリングサービスですが、オンライン完結型のサービスにもかなり力を入れており、ビートレーディングのオンライン完結型のファクタリングは最短2時間で資金調達できます。

顧客から預かった情報はSalesforceで保管し、顧客との契約は弁護士ドットコム監修のクラウドサインでおこないます。

オンラインでは、顧客情報の保護に特に力を入れている優良ファクタリング会社だといえます。

店頭では頼れる相談先として、オンラインでは非対面でスピード資金調達ができる実績豊富な優良ファクタリングサービスです。

フリーナンス

| 取り扱いサービス | 2社間 |

|---|---|

| 契約方式 | オンライン |

| 手数料 | 2%〜10% |

| 入金スピード | 最短即日 |

| 買取限度額 | 〜1,000万円 |

フリーナンスはGMOグループのGMOクリエイターズネットワークが運営する個人事業主やフリーランスなどの小規模事業者向けのサービスです。

ファクタリングだけを取り扱っているわけではなく、小規模事業者の方のビジネスに活用できる次のような様々なサービスを提供しています。

| あんしん補償 | 業務上生じた賠償責任を補償 |

|---|---|

| フリーナンス口座 | 個人名ではなく屋号やペンネームで口座作成できる |

| バーチャルオフィス | 月額780円で銀座と福岡のバーチャルオフィスを利用可能 |

| 即日払い | 2社間ファクタリング |

このうち、2社間ファクタリングサービスである即日払いは、請求書をアップロードしてから最短30分で審査結果が届き、そのまま最短即日入金を受けられます。

手数料は「フリーナンス口座」の利用実績に応じて決まっていく仕組みで、フリーナンス口座を利用すればするほど手数料が下がります。

また、フリーナンス口座を利用しない人であっても、上限10%の手数料が適用されるので、フリーナンス即日払いは全体として手数料が低いファクタリングサービスです。

ファクタリングを利用しない人も、アカウントを作成するだけで、業務上の賠償責任等の補償を受けられる「あんしん補償」を受けられます。

すぐにファクタリングを利用しない方も、いざというときに備えてアカウントを作成しておいて損はないでしょう。

日本中小企業金融サポート機構

| 取り扱いサービス | 2社間・3社間 |

|---|---|

| 契約方式 | 対面・オンライン |

| 手数料 | 1.5%〜10% |

| 入金スピード | 最短3時間 |

| 買取限度額 | 下限・上限なし |

日本中小企業金融サポート機構はファクタリング業とコンサル業を営む一般社団法人です。

コンサル業務にはかなり力を入れており、国が中小企業事業者支援の専門家として認定している認定経営革新等支援機関として登録されています。

認定経営革新等支援機関は、中小事業者支援に対して実績と知見を有すると認めれられた専門家だけが認定されるので、日本中小企業金融サポート機構には高い専門性と経験や知見があることがわかります。

日本中小企業金融サポート機構にはファクタリングの相談だけでなく、財務コンサルティングや経営改善などの相談を受けることが可能です。

また、日本中小企業金融サポート機構は法人形態が非営利法人である一般社団法人です。

そのため、手数料が低く、一桁台の低い手数料で2社間ファクタリングを利用できるケースも少なくありません。

日本中小企業金融サポート機構はオンライン完結型のファクタリングにも力を入れており、日本中小企業金融サポート機構のオンライン完結型のサービスであるFACTORUはAIが審査を行うAIファクタリングを実施しており、申し込みから入金まで最短10分、入金までは最短40分という圧倒的なスピードを誇っています。

店頭でもオンラインでも申し込めますし、手数料が低く、運営業者の安全性と専門性が非常に高い優良ファクタリングサービスだといえます。

電子請求書早払い

| 取り扱いサービス | 2社間 |

|---|---|

| 契約方式 | オンライン |

| 手数料 | 1%〜6% |

| 入金スピード | 最短2営業日 |

| 買取限度額 | 〜1億円 |

数あるファクタリングサービスの中で最も手数料が低いのが電子請求書早払いです。

上限手数料6%は間違いなく業界最低ですし、2社間ファクタリングでありながら3社間ファクタリング水準の手数料で利用可能です。

「とにかく急いで請求書を早期資金化したい」という方には電子請求書早払いが向いています。

運営業者の安全性も非常に優れており、インフォマートとGMOペイメントゲートウェイという2つの東証プライム上場企業が共同で運営しています。ファクタリング会社の種類は多いですが電子請求書早払いはその中でも最も業者の安全性に優れたファクタリングサービスだといえるでしょう。

電子請求書早払いは手数料が低い分、審査は時間をかけておこなっています。

申し込みから入金までは最短2営業日必要で、初回利用時には最短5営業日必要になります。

入金までには比較的時間がかかるので、時間に余裕を持って申し込むようにしてください。

なお、トップマネジメントが利用できるのは法人のみで、個人事業主やフリーランスは利用できないので注意しましょう。

トップマネジメント

| 取り扱いサービス | 2社間・3社間・注文書 |

|---|---|

| 契約方式 | 対面・オンライン |

| 手数料 | 2社間ファクタリング:3.5%~12.5% 3社間ファクタリング:0.5%〜3.5% 注文書ファクタリング:3.5%~12.5% ゼロファク:3.5%~12.5% 電ふぁく:1.8%~8.0% |

| 入金スピード | 最短即日 |

| 買取限度額 | 下限上限なし |

トップマネジメントはファクタリングの種類が最も多い業者の1つです。

融資以外の方法で、売掛債権を活用した資金調達を希望する方はトップマネジメントがおすすめです。

通常の請求書ファクタリングのほか、次のような商品を取り扱っています。

| ファクタリング | 内容 |

|---|---|

| 注文書ファクタリング | 取引先から発行された注文書を受注段階で資金化する |

| ゼロファク | 補助金申請をサポートし、補助決定通知を債権とみなして買い取り、補助対象経費の前払い分をファクタリグで用意 |

| 電ふぁく | 入金口座をトップマネジメントが管理する利用者名義へ変更する2.5社間ファクタリング。取引先に知られずに低い手数料で利用可能 |

| ペイブリッジ | IT・広告業者専門のオンライン完結型のファクタリング |

注文書ファクタリングを利用すれば、取引先から受注があり仕掛かり前の段階で受注金額相当を調達できます。

大口の受注が入り「増加運転資金がない」という場面でも、トップマネジメンの注文書ファクタリングであれば注文書を資金化できます。

また、電ふぁくは取引先からの入金口座を変更するだけで非常に低い手数料で2社間ファクタリングを利用可能です。

このようにトップマネジメントは取り扱っているファクタリングの種類が非常に多いので、売掛金を活用したさまざまな資金調達方法を利用できます。

アクセルファクター

| 取り扱いサービス | 2社間・3社間 |

|---|---|

| 契約方式 | 対面・オンライン |

| 手数料 | 2社間:1〜12% 3社間:0.5〜10.5% |

| 入金スピード | 最短即日 |

| 買取限度額 | 下限上限なし |

アクセルファクターは利用者からの口コミの評価が非常に高い優良な店舗型ファクタリング会社です。

国が中小企業支援の専門家として認定している認定経営革新等支援機関なので、専門性が高いのはもちろんですが、国が認定している業者なので、アクセルファクターは業者としての信頼度が高い業者だといえます。

店舗型のファクタリング会社ですが、オンライン契約もおこなっていますし、何よりもスピードにとかしている点が特徴です。

ホームページには次のように明記されています。

アクセルファクターでは、ファクタリングの大きな魅力である「スピード」を最大限に活かすべく、即日2時間での振込をモットーに業務を実施。

実際にお申込みいただいたお取引のなんと半数以上が即日中の決済となっています。

引用:アクセルファクター|アクセルファクターが選ばれる理由

最短2時間入金とスピーディーですし、申込者の半数もの人が当日中に決済しているというデータは非常に高い割合だといえます。

信頼できる業者からスピーディーに資金調達したい方にはアクセルファクターが向いています。

ベストファクター

| 取り扱いサービス | 2社間・3社間 |

|---|---|

| 契約方式 | 対面 |

| 手数料 | 2%〜 |

| 入金スピード | 最短即日 |

| 買取限度額 | 下限上限なし |

弊社ベストファクターは個人事業主から法人の方まで、規模に関わらず積極的に売掛金の早期資金化をおこなっています。

弊社は面談で審査をすることを重視しております。

面談では決算書や確定申告書などの数字からでは判断できないお客様の人間性やお客様の経営者としてのビジョンなどが評価できるためです。

そのため、弊社では決算状況が悪いお客様も他社よりも有利な条件でファクタリングさせていただくこともございます。

さらに、弊社は審査で財務コンサルティングを実施し、お客様にとって最適な資金調達方法をご提案させていただいております。

ファクタリング以外の方法も提案させていただくので、ファクタリングありきで話を進めるようなことはありません。

弊社との契約は面談が必須となっておりますが、弊社店頭までご来店が難しい場合は、弊社の担当者が訪問によって契約手続きを進めさせていただきます。

お気軽にお申し付けください。

売掛金についてよくある質問

売掛金についてよくある質問をご紹介していきます。

- 買掛金と売掛金の違いについて教えてください

- 売掛金とは何か簡単に教えてください

- 売掛金は流動資産ですか?

- 売掛金が貸し倒れた時の仕訳を教えてください

- ファクタリングを利用したときの勘定科目を教えてください

買掛金と売掛金の違いについて教えてください

買掛金は債務(お金を支払う義務)で、売掛金は債権(お金を受け取る権利)です。

取引先から商品を仕入れたら買掛金が発生し、特定の期日までに代金を支払わなければなりません。

反対に販売先に対して商品やサービスを販売した場合には、売掛金が発生し、請求書の期日までに代金を受け取る権利があります。

日本の商慣習においては支払いが先、入金が後という順番になるので、先に買掛金の代金の支払期限が到来し、後から売掛金の代金を受け取れます。

先に支払いが来るので、企業は手元に資金を保有していないと資金繰りができません。

売掛金とは何か簡単に教えてください

売掛金とは、簡単にいえば「約束した期日に代金を受け取る権利」のことです。

特定の期日に代金を受けれる権利なので、貸借対照表上は資産として計上されます。

売掛金とは、代金を受け取る権利というだけですので、売掛金が発生しても支払手段として活用することも現金化することも通常は困難です。

売掛金は流動資産ですか?

売掛金は流動資産です。

流動資産とは企業が保有する資産のうち、1年以内に現金化が可能な資産のことを指します。

通常、売掛金はいくら先でも2ヶ月〜3ヶ月程度先の期日を設定するので、1年以内には支払期日が到来します。そのため売掛金は流動資産に分類されます。

なお、1年以内に現金化が不可能な資産を固定資産といいます。

売掛金が貸し倒れた時の仕訳を教えてください

売掛金が貸し倒れたときは、当該売掛金を「貸倒損失」という損失勘定を計上して損失処理をおこないます。

例)売掛金10万円が貸し倒れた

| 借方 | 貸方 |

|---|---|

| 貸倒損失 10万円 | 売掛金 10万円 |

なお、貸倒引当金を計上していた場合には、貸倒引当金を取り崩します。

例)売掛金10万円が貸し倒れた。貸倒引当金が1万円積み立ててあったので取り崩した

| 借方 | 貸方 |

|---|---|

| 貸倒損失 9万円 貸倒引当金 1万円 |

売掛金 10万円 |

ファクタリングを利用したときの勘定科目を教えてください

ファクタリングを利用したときは、基本的に売掛金を現金預金という勘定科目に振り替えて、手数料は売掛債権売却損という勘定科目を使用して費用計上します。

例)売掛金10万円を手数料1万円を支払ってファクタリングした

| 借方 | 貸方 |

|---|---|

| 普通預金 9万円 売掛債権売却損 1万円 |

売掛金 10万円 |

売掛債権売却損は営業外費用なので、経常費用に分類されます。

そのため、ファクタリングを利用しすぎると営業外費用が膨らんで経常収支が圧迫されるので注意しましょう。

売掛金の早期現金化で資金繰りを改善

会社の売上として計上される売掛金も、入金されなければ資金繰りを圧迫してしまいます。

厳しい資金繰りを強いられながら売掛金の支払期日を待つくらいなら、早期に現金化して事業資金に回すほうが得策と言えるでしょう。

私どもベストファクターは、ファクタリングによる最短即日の資金調達・財務コンサルティングのプロとして、お客様の資金繰りの課題を早期に解決、本来の事業に注力して企業価値を高めていただくご提案をいたします。

資金繰りや資金調達でお悩みの方は、電話・メールにてお気軽にご相談ください。