経営には欠かせないお金の流れ、資金繰りを把握するための「資金繰り表」の使いかたをわかりやすく解説。

こんにちは、ベストファクターの四ツ柳と申します。

毎日の事業活動の中において、日、月、年次等の一定の期間内で資金の動きを把握することを資金繰りといいます。

その資金繰りを「見える化」したものが資金繰り表であり、会社のお金の流れを把握するため、また銀行から融資を受けるために必要なものです。

今回は資金繰り表の基礎知識や使いかたを解説していきます。自動計算に対応したダウンロードできるExcelの資金繰り表をご用意しましたので、ぜひこちらをご参考に作成を始めてみてください。

記事の目次

資金繰り表とは

事業で売上があればお金が入ってきて、商品や原材料などを仕入れるとお金が出ていきます。月単位、週単位、日単位と、一定期間において資金の収入や支出(お金の流れ)をあらわす表が「資金繰り表」です。

資金繰り表を作るときは、その目的や役割を知っておく必要があります。

資金繰り表を作る目的

企業はどれだけ売上があっても、計算上は黒字になっていても、資金が入ってこなければ事業を続けることができず「黒字倒産」してしまいます。

一方で、企業はどれだけ赤字であっても、資金が続く限り倒産することはありません。

資金繰り表の目的は、企業の資金の出入りの時期と額を把握し、計画・管理することによって「将来的に資金ショートが起こるかもしれない」という可能性を事前に把握することです。

事前に資金ショートの可能性が把握できれば、ファクタリングで売掛債権を資金化したり、買掛金の支払いを先延ばしにしたりなど、具体的な対策を練ることができます。

中小企業では経理担当者や会計士に資金繰り表を任せきっているケースが多いようですが、自身の会社のお金の流れを把握するためにも、経営者が管理・運用することが望まれます。

資金繰り表でわかること

資金繰り表を作成することで以下のような会社の財務状況を把握、資金不足の原因を究明することができます。

- 売掛金の回収状況

- 買掛金の支払い状況

- 借入金の調達状況

- 借入金の返済状況

- 設備投資の状況

- 不透明な貸付など

また、資金繰り表は銀行の融資担当者に対して、自社の財務状況を説明するためにも使います。銀行側は資金繰り表を見ることで経営者が何を考えているのかがわかり、経営者側は資金繰り表を元に融資が必要な理由を述べることで、融資の実行につながるからです。

資金繰り実績表と資金繰り予定表

資金繰り表には、過去の資金繰りの実績を表す「資金繰り実績表」と、将来の資金繰りの見込みを表す「資金繰り予定表」の2つがあります。

2種類の資金繰り表を毎月作成することで、過去から未来にわたって会社の資金の流れが資金繰り表のとおりになっているかどうかが確認できます。資金繰り表の正確性は、すなわち経営者が会社の資金の流れを正確に把握しているということです。

実はその資金の流れを正確に把握する、ということが極めて重要になってくるわけです。予定資金繰り表が実績資金繰り表のとおりであった場合には、会社として予定通りに経営ができている、ということにもなります

これら2つを作成することで、過去の資金繰りから現在の改善点を見出したり、将来の資金繰りを予測して見越した経営に生かしたりすることができるようになります。

資金繰り表を作成する際には、まずは「資金繰り実績表」と「資金繰り予定表」の2つを作成する必要があることを理解しておくことが大切です。

資金繰り表の中身

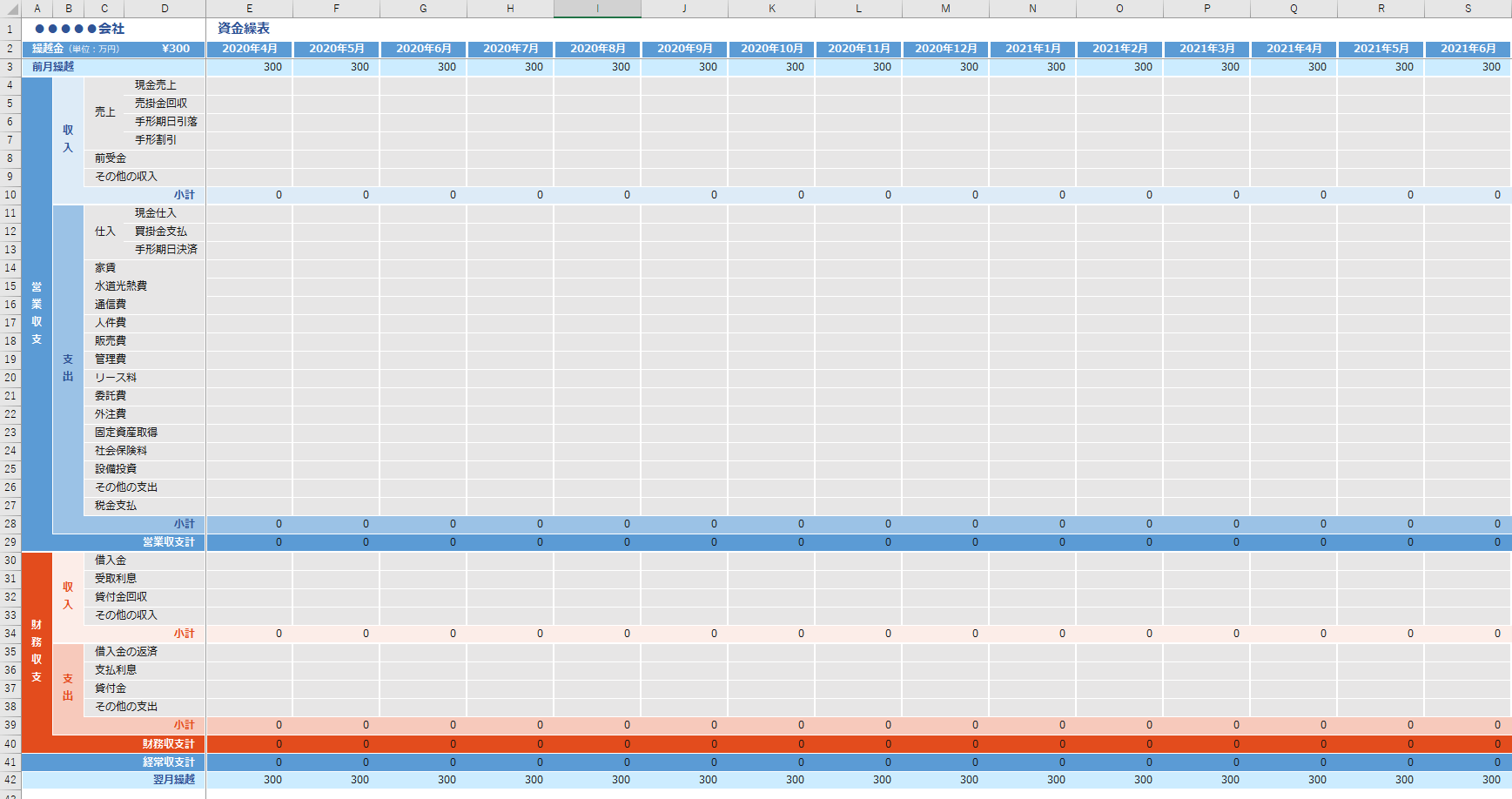

こちらは月ごとに資金繰りをチェックする「月次(げつじ)資金繰り表」です。表左の各項目について説明します。

営業収支

営業収支とは、商品やサービスの販売など、本業の部分でのお金の出入りを表す項目です。

営業収入と営業支出を合わせた営業収支がプラスなら、本業で資金が増えているということですが、逆にマイナスであれば、本業で資金が減っていくような何かしらの問題があると考えられます。

さらに、1年間の合計である「年計」も要チェックです。

1年のうちに営業収支がマイナスの月があっても、プラスに転じることができれば、資金繰りは改善できていると考えられます。しかし、営業収支の年計までもがマイナスだとしたら、年間を通じて本業で資金が生み出せていないということを意味しています。

財務収支

財務収支とは、銀行などから借金をしたときに入ってくるお金と返済したときに出ていくお金の出入りを表す項目です。

銀行などからの借入による収入から、その返済による支出をマイナスします。新規の借入がなく返済を続けている場合には、財務収支はマイナスになります。

資金繰りという観点で見ると、1年以内に返済すべき短期借入がある場合、その返済は大きな負担となります。たとえば、短期借入金の返済と売上の回収が少ない月や税金の納付月などが重なる場合、返済負担が大きくなって資金繰りを圧迫します。

翌月繰越

翌月繰越とは、その月の月末に現金預金がいくらあるのかを表し、その額を翌月の前月繰越に記載します。

翌月繰越がプラスであれば、手元に資金があるということですが、マイナスになれば資金不足ということで、きわめて倒産に近い状態と言えます。

経営者は会社が倒産しないように、先の資金繰りを予測して表を作成し、翌月繰越がマイナスにならないように、ファクタリングで売掛債権を資金化したり、買掛金の支払いを先延ばしにしたりなど、具体的な対策を講じる必要があります。

資金繰り表ダウンロード

勘定科目は自由に編集が可能です。中小企業に適した勘定科目設定済みです。自動計算に対応しています。

ご自由にお使いください。

資金繰り表に関するQ&A

資金繰り表に関して寄せられた質問について、Q&A形式でお答えします。

- Q.資金繰り表と損益計算書はどのように違うのですか?

- A.損益計算書は会社の「利益」を把握するための書類であり、会社の実際のお金の出入りまでは把握できません。資金繰り表は会社のお金の出入り実態に基づいて作成するもので、お金がどのように動いているのかを正確に把握できます。

- Q.翌月繰越がマイナスになった場合、どのような対策が必要ですか?

- A.翌月繰越がマイナスということは、早期に資金調達の必要があることに他なりません。銀行から融資を受ける、ファクタリングで売掛債権を資金化するなど、資金調達を試みましょう。 >>「中小企業の資金調達」について詳しく見る。

- Q.減価償却費は資金繰り表のどこに書くのですか?

- A.資金繰り表は現物のお金の流れを表すため、実際にはお金が動かない減価償却費は書きません。

- Q.金融機関に資金繰り表を提出する場合、形式や書式を指定されることはありますか?

- A.資金繰り表は提出が必須の書類ではないため、指定の形式や書式は自由です。

- Q.金融機関は資金繰り表をどのように使うのですか?

- A.資金繰り表から「いつ、どのような理由で、どのくらいの資金が不足するのか」などを確認し、借入資金で収支が安定するのか、借入を返済するだけの余裕はあるか、などを見ます。

資金繰り表を活用して資金ショートを未然に防ぐ

資金繰り表を作成して確認すべきポイントは、

- 営業収支がマイナスになっていないか?

- 収支のバランスはとれているか?(本業の稼ぎでまかなえているか?)

- 翌月繰越がマイナスになっていないか?

の3つに集約されます。この3つのうち1つでも「YES」となるような状態であれば、早急に対策を講じる必要があります。

私どもベストファクターは、企業様の資金不足解消の一手となる「ファクタリング」を提供しています。

金融機関からの借入だけが資金調達の手段ではありません。回収前の売掛金を資金化するファクタリングも、資金繰り改善に役立つ手段の一つです。

資金調達や資金繰りに関するお悩みは、ぜひベストファクターにご相談ください。