この記事は約4分で読めます。

資金繰り計画書とは

最初に、資金繰り計画書がどんな書類なのか、基本的な部分を理解しましょう。

将来の現金収支をある程度予測してまとめた表

資金繰り計画書とは、将来の現金収支をある程度予測してまとめた表です。「資金繰り表」と呼ばれることもあります。

Excelなどで作成可能

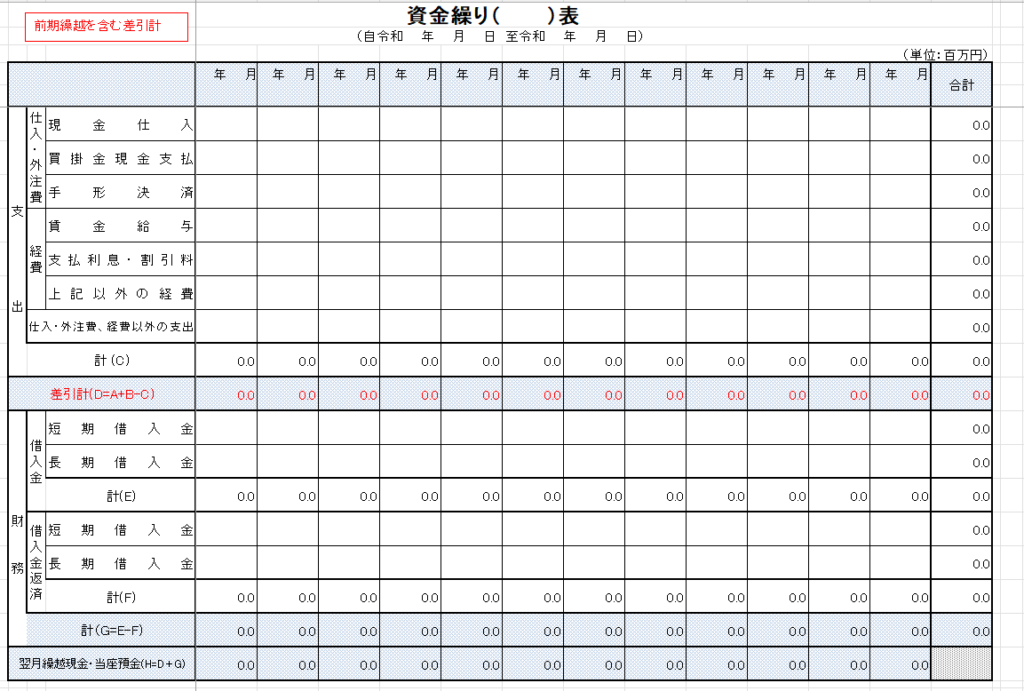

資金繰り計画書は、Excelなどの表計算ソフトで作成可能です。日本政策金融公庫の公式Webサイトでは、資金繰り計画書のテンプレートが公開されています。

引用元:日本政策金融公庫「当事業へのご依頼、ご連絡の書式について」

もちろん、日本政策金融公庫が公表しているテンプレートを必ずしも使う必要はありません。Excelを使って自分で使いやすいように作ったり、顧問税理士などから渡されたテンプレートがあれば使ったりしても良いでしょう。

ベストファクターでも、資金繰り計算書のテンプレートを用意しています。自由にダウンロードしてお使いください。

資金繰り計画と収支計画の違い

資金繰りとは、経費などの支払いに対応するために、会社の収入と支出を管理し、資金を調整することを指します。資金繰り計画とは、一定期間においてどのように資金繰りを行うか計画を立てることと考えましょう。

一方、収支計画とは売上高や売上原価・費用を計算し、どの位の利益が出せるのかを計画することです。似た言葉ではあるものの、意味は全く違うので注意しましょう。

黒字倒産を回避するための有力な情報になる

資金繰り計画書は、黒字倒産を回避するための有力な情報として使えます。

黒字倒産とは、商品・サービスの売れ行きが好調で帳簿上は利益が出ているのに、支払いに必要な資金が不足していたため、倒産することを指します。

黒字倒産に至る具体例を紹介しましょう。なお、理解しやすくするために、実際はまず行われない取引を前提にしています。

10月1日:現金500万円を出資して資本金とし、事業を開始した。

| 借方 | 貸方 |

|---|---|

| 現金 500万円 | 資本金 500万円 |

10月5日:掛けで600万円の商品を仕入れた(翌月末支払い)。

| 借方 | 貸方 |

|---|---|

| 仕入 600万円 | 買掛金 600万円 |

11月10日:掛けで900万円を売り上げた(回収は翌月10日)。

| 借方 | 貸方 |

|---|---|

| 売掛金 900万円 | 売上 900万円 |

本来であれば、11月30日に買掛金を支払うため、以下の仕訳を行います。

| 借方 | 貸方 |

|---|---|

| 買掛金 600万円 | 現金 600万円 |

しかし、社内には現金が500万円しかないので、全額支払えません。このため、300万円(900万円-600万円)の利益が出ているにもかかわらず、倒産してしまうのです。倒産を防ぐためには次のいずれかの対応をする必要があります。

- 10月5日の仕入額を社内にある現金500万円で支払えるだけにしておく

- 11月30日より前に買掛金を支払うために現金100万円を追加で借り入れておく

決して難しい話ではありませんが、軽視してしまうと会社が倒産してしまう引き金にもなるので、要注意です。

資金繰り計画書を作ってみよう

資金繰り表とは何か、なぜ必要かがわかったら、次は資金繰り計画書を作成してみましょう。

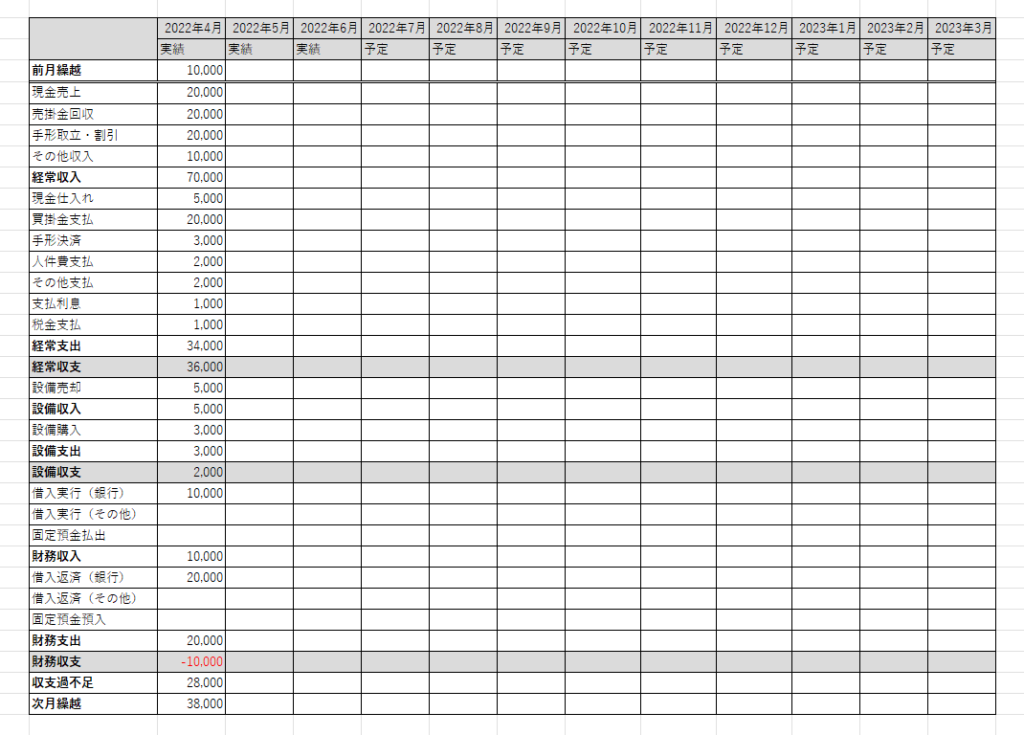

今回は、このような資金繰り計画書を想定します。なお、数字は架空のものです。

ステップ1.資金繰り計画書の構造を理解する

資金繰り計画書は、用いるテンプレートや会計ソフトによって細かい表記は異なります。しかし、基本的な構造は同じです。資金繰り計画書の記載内容を大まかに分けると、次の3つになります。

経常収支

経常収支とは、会社の事業活動における収支のことです。商品・サービスの販売で得られる収入や、商品・材料の仕入、人件費・家賃・水道光熱費・消耗品費などの支出をこの部分に記載しましょう。

経常収支がマイナスの場合、会社は収入より支出が多い「赤字」の状態になっています。そのため、経常収支は常にプラスであるのが経営上望ましいでしょう。

設備収支

設備収支の部分には、設備投資や固定資産・有価証券の取得のため支出した金額や固定資産・有価証券の売却等による収入などを記載します。たとえば「業務の効率化のために、経費精算ソフトを導入し、全社員が使うパソコンも新しくした」場合は、設備収支の部分にかかった金額が記載されるでしょう。

会社で使っていた機械の大半を売却したり、有価証券の大部分を手放したりした場合、設備収支はプラスになります。一方、全社員分のパソコンを一気に新しくするなど大規模な設備投資を行ったりした場合は、設備収支がマイナスに傾きがちです。

財務収支

銀行など、金融機関からの借入・返済があった場合は財務収支に記載されます。財務収支がプラスの場合、借入金が増えているという意味です。

借入金を返済するには、事業活動における収入が十分にないといけません。このため、借入金が増えすぎている=財務収支のプラスの幅が大きい場合は、定められた期日通りに返済できるかを確認しましょう。

なお、銀行などの金融機関から借り入れた金額より、返済した金額のほうが大きい場合は、財務収支もマイナスになります。

ステップ2.各項目に数字を入れていく

基本的な構造が理解できたら、各項目に具体的な数字を入れていきましょう。

経常収支に入れる数字の例

経常収支の欄に入れる数字の例として、以下のものがあげられます。

- 経常収入:売掛金の入金、現金売上、前受け金の入金など

- 経常支出:買掛金の支払い、給与の支払い、販管費の支払いなど

設備収支に入れる数字の例

設備収支の欄に入れる数字の例として、以下のものがあげられます。

- 設備収入:設備・有価証券の売却による収入

- 設備支出:設備・有価証券の購入による支出

財務収支に入れる数字の例

財務収支の欄に入れる数字の例として、以下のものが挙げられます。

- 財務収入:借入金・株式発行による収入

- 財務支出:借入金の返済、配当金支払いによる支出

ステップ3.経常収支・設備収支・財務収支を求める

それぞれの項目に数字を入れたら、経常収支・設備収支・財務収支を求めていきましょう。「収入ー支出」の額を計算すると求められます。

ステップ4.翌月繰越を求める

最後に、翌月繰越額を求めます。「前月繰越額+経常収支+設備収支+財務収支」の式を用いて計算しましょう。

資金繰りがマイナスになる原因

資金繰りがマイナスになる理由は、「入ってくる現金が少なすぎる」「出ていく現金が多すぎる」のいずれかです。このような事態が引き起こされる原因を4つ、解説しましょう。

原因1.掛取引が多い

商品・サービスの販売を、掛取引を中心に行っている会社は要注意です。掛取引の場合、売上が発生しても、実際に売掛金が入金されるまでにはタイムラグがあります。また、以下の原因により本来は入ってくるはずの売掛金が入金されない事態も考えられるのです。

- 取引先に請求書を送るのを忘れていた

- 取引先に督促をしても入金してくれない

- 取引先が無理な値引き交渉をしてきた

- 取引先が倒産した

- 実は従業員が取引先と結託し横領していた

このような事態が起きている場合、資金繰りにも悪影響を及ぼします。

原因2.在庫が大量に余っていた

在庫が大量に余っていることも「出ていくお金の割に入ってくるお金が少なくなる」事態を引き起こすため、資金繰りに悪影響を及ぼします。ここで、在庫を抱えて事業を営む会社を前提にし、商品の仕入から、売上の入金までの流れを思い浮かべてみましょう。簡単に書くと「現金→在庫→売掛金(→受取手形)→現金」という流れになります。

しかし、在庫が大量に余っていると、現金として回収される金額は少なくなるため、会社の現金も減っていくのです。資金繰りもその分厳しくなります。

原因3.多額の設備投資をしていた

多額の設備投資も、資金繰りには悪影響です。会社が発展するためには、設備投資は欠かせません。しかし、設備投資には多額の資金が必要な上に、効果が表れるまで長い時間がかかります。

また、設備投資をした場合、水道光熱費や維持管理費などの運転資金も増えるので注意が必要です。このように、設備投資をした後は一時的に資金繰りが急激に悪化するので、資金がショートしないよう、細心の注意を払う必要があります。

原因4.資金の借入・返済があった

資金の借入・返済も資金繰りに影響を及ぼします。銀行などの金融機関からの借入は、会社内の資金が増えるため、資金繰りにはプラスです。逆に、返済は会社から資金が出ていくため、資金繰りにはマイナスになります。

資金繰り計画書で資金が足りなくなる原因を特定できる

ここまで紹介した4つの原因を含め、資金が足りなくなる原因は、資金繰り計画書を作成することで特定できます。会社に入ってくる・出ていく資金を細かく分析すれば、どういう理由で足りなくなってしまうのかがわかるためです。

資金繰り計画書を作成し、資金がショートする可能性があるとわかったら、早急に対策を

練りましょう。

資金繰り計画がマイナスの場合の改善方法

「前月繰越額+経常収支+設備収支+財務収支」の額が、前月繰越額より少なくなっていた場合、そのままの資金繰り計画を進めると会社から資金が出ていく一方になります。早急に改善策を講じましょう。

経常収支がマイナスの場合の改善方法

経常収支がマイナスになっている場合、損益計算書上はどうなっているかをまずは確認しましょう。

経常収支がマイナスではあるものの、損益計算書上では黒字という場合「事業活動自体は順調なものの、資金繰りに問題がある」と考えられます。資金繰りを改善させるために、以下の改善策を検討してみましょう。

- 手形割引を行う

- 売掛金の回収サイクル、買掛金の支払いサイクルを変更する

- 「請求書の送り忘れ」など、売掛金の回収ミスが生じていないか社内確認をする

一方、経常収支がマイナスな上に、損益計算書上も赤字だった場合、事業活動に問題が生じている可能性が高くなっています。「前年度比で売上が落ちている」「売上に対して経費が多すぎる」など、早急に問題を特定し、経費削減や売上向上のための施策を講じましょう。

設備収支がマイナスの場合の改善方法

設備収支がマイナスの場合、設備支出を減らすと改善に繋がります。急ぎでない設備投資であれば、時期を見送るのも1つの考え方です。

また、急ぎの設備投資であっても、設備を借りる=リース・レンタルを活用することで、設備支出は減らせます。購入すると多額の費用がかかる設備であっても、リース・レンタルであれば比較的リーズナブルなのは珍しくありません。

財務収支がマイナスの場合の改善方法

財務収支がマイナスであっても、問題が生じているとは限りません。金融機関からの借入金を返済すると財務支出は増えるため、財務収支がマイナスに傾きがちだからです。この状態であっても、経常収支がプラスであればさほど気にする必要はありません。

むしろ、要注意なのは借入金の返済が経常収支を上回っていた時でしょう。この場合、経常収支のマイナスを埋めるために借入をしていることが考えられるためです。根本的に解決するためにも、経常収支の改善や融資のリスケジュールなどを検討しましょう。

数パターン作って比較してみよう

資金繰り計画書は将来の予測に基づいてなされるものです。しかし、将来どうなっているかを100%正確に予測するのは、誰であってもできません。

資金繰り計画書を作成する際は「売れ行きが好調だった時」「売れ行きが普通だったとき」「売れ行きが不調だった時」など、数パターンの予測に基づき作成し、比較検討してみましょう。

また、過去に作った資金繰り計画書と現在の状況に開きがあった場合も「なぜその差異が生じたのか」を検証し、将来の予定額を修正していきましょう。

資金繰り計画書は作るのが目的ではなく、そこから得られる情報を経営に活かしていくことが目的です。「予測→実績→差異が生じた原因を分析する→改善策を講じる→再予測」というサイクルで活用すると効果的でしょう。