この記事は約28分で読めます。

「資金繰り改善のため、ファクタリングに申し込んだら断られてしまった」と、審査に通過できない理由がわからずに悩む方は多いでしょう。

自社の経営状況が悪くなかった場合でも、売掛先の信頼度が低いとファクタリングを断られることが多いです。思わぬところに断られた理由が隠されていることもあります。

本記事では、ファクタリングの審査基準・断られた理由・改善方法などをまとめました。最後には、審査通過率の高いファクタリング会社15選も紹介しています。

ファクタリング会社によって、審査基準はそれぞれ異なります。。そのため、1社で断られてしまったからといって諦めてしまう必要はありません。ファクタリングを断られた理由を見つけ、改善したうえで再度審査を受けてみましょう。

記事の目次

- 1 ファクタリングとは

- 2 ファクタリングの審査通過率の相場

- 3 結論|断られても「原因の分析」と「準備」で通る確率は上がる

- 4 ファクタリングで断られるよくある原因トップ5

- 5 原因別|断られたときの改善策テンプレ

- 6 ファクタリング以外の資金調達方法

- 7 ファクタリングに断られた人のファクタリング会社の選び方

- 8 ファクタリング審査の基準

- 9 ファクタリングが断られる理由は?

- 10 ファクタリングを断られず審査に通過するための方法

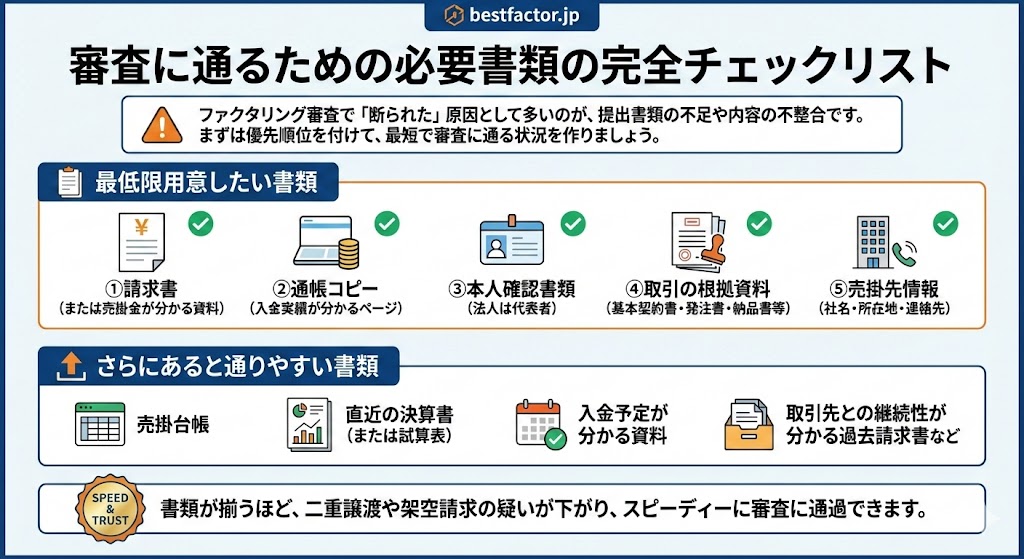

- 11 審査に通るための必要書類の完全チェックリスト

- 12 ファクタリング会社の選び方

- 13 審査通過率が高く断られにくいファクタリング会社15選

- 14 ファクタリングに断られたときによくある質問

- 15 断られた原因を解決してファクタリングを利用しよう

ファクタリングとは

ファクタリングとは、売掛債権をファクタリング会社に売却できる仕組みです。売掛債権の支払い期日前に、売掛債権から手数料が差し引かれた金額を資金調達できます。

企業間で一般的な掛取引をするときに発生する売掛債権ですが、支払期日まで平均して30日〜60日かかります。売掛債権の蓄積は、規模の小さな中小企業などにとって資金繰り悪化の要因の1つです。

このような場合、支払い期限より前にファクタリングを利用し売掛金を、早めに資金化することで資金繰りの悪化を防ぐことが可能です。早めに回収できた売掛金をもとに別の営業などに資金を費やすことも可能になるため、会社の成長にもつながるでしょう。

ファクタリングを利用することで得られるメリットは大きく、資金繰りの悪化の影響が大きい中小企業などでの利用が広がっています。

ファクタリングの普及は拡大しつつありますが、まだ認知度が低く中には違法と勘違いしている人もいるようです。しかし、経済産業省は「資金の流動化」を推進しており、売掛債権を活用し資金繰りを改善することを推奨しています。民法466条でも債権の譲渡が認められているため、売掛債権の売買契約であるファクタリングは違法ではありません。

(債権の譲渡性)

第四百六十六条 債権は、譲り渡すことができる。

ファクタリングの審査通過率の相場

ファクタリングの審査通過率の一般的な相場は70%前後です。金融機関の融資審査通過率は50%程度なので、ファクタリングの審査通過率の方が高いことになります。

また、審査通過率90%以上の実績を誇るファクタリング会社もあります。

なお、2社間ファクタリングより3社間ファクタリングの方が審査に通過する可能性が高いです。なぜなら、3社間ファクタリングは売掛先から直接ファクタリング会社に売掛金が入金されるからです。

審査に通過したいなら、審査通過率を公表しているファクタリング会社や3社間ファクタリングの利用を検討しましょう。

「ファクタリング審査通過率90%超え」の記載には理由があります。希望したファクタリング額の一部だけの利用になった場合でも、審査に通過したと扱われるためです。また、ファクタリング会社によっては2社間ファクタリングと3社間ファクタリングの両方が用意されている場合があります。2社間ファクタリングよりも、3社間ファクタリングは信用度が高く返済される可能性が高くなるため、審査に通過しやすくなります。

審査通過率が90%を超えているからと言って、希望額のすべてをファクタリングできるわけではなかったり、3社間ファクタリングになる場合があったりすることが「審査通過率90%」の理由です。

結論|断られても「原因の分析」と「準備」で通る確率は上がる

ファクタリングの審査はローン審査とは違い、見られているポイントも比較的はっきりしています。言い換えると、断られた理由を分析して、必要な準備をやり直すだけで、次は審査に通る可能性が十分あります。

重要なのは、「自社の信用が低いから終わり」と決めつけないことです。ファクタリングは原則として売掛先(取引先)の信用力や売掛債権の実在性が評価の中心になります。

さらに、提出書類の整合性が弱いだけで否決になるケースも珍しくありません。つまり、原因が「売掛先」「債権」「書類」「利用者側の事情(税金等)」のどこに原因があるかを分析し、対策を打てば再チャレンジは現実的です。

断られた直後にやること

ファクタリングに断られた直後は、とにかく動きを止めることなく、次にやるべきこをスピーディーに決めることが大切です。おすすめは以下の5ステップです。

① 断られた会社に理由を聞く

まずは否決理由のヒントを取ります。すべてを教えてもらえるとは限りませんが、「書類不足」「売掛先要因」「債権内容」「二重譲渡懸念」など、カテゴリだけでも分かれば大きいです。感情的にならず、再申込み前提の「確認」として聞くのがコツです。

② 原因を詳細に特定する

次に、原因を4分類で整理します。ここが曖昧だと、見当違いの改善をして時間を失います。

審査に落ちる主な原因は次の4つです。

- 売掛先

- 債権

- 書類

- 利用者

たとえば「売掛先の信用が弱い」のに提出書類を増やしても結果は変わらないことがほとんどです。

売掛債権の信用度が低いのであれば、より信用できる売掛債権を売却するなど、原因を適切に解消できる対処をおこないましょう。

③ 書類を補強する

ファクタリング審査に落ちる原因で多いのは、「証拠が足りない」「数字や入金履歴がつながらない」などの書類関係の不備や不整合です。

請求書だけでなく、通帳の入金実績、発注・納品の根拠資料、売掛台帳などを揃え、不備や不整合がないように、適切な書類を用意することで審査通過の可能性は高くなります。

④ 債権の入替/金額調整を検討する

審査の否決理由が売掛先や債権側にあるなら、同じ債権で粘るより、別の売掛債権に差し替えるほうが通過率は上がります。また、初回は金額を抑えて一部買取にすることで、審査のハードルを下げられる場合もあります。

⑤ 2社間→3社間(またはその逆)を検討する

2社間はスピード面で強い一方、ファクタリング会社のリスクが高くなりやすいです。否決が続くなら、売掛先への通知・承諾を前提にした3社間へ切り替えることで、審査に通りやすくなるケースがあります。

逆に、3社間の同意が取れないなら、2社間ファクタリングで再挑戦することで審査に通過できる可能性があります。

この5ステップをを試すだけでも、闇雲に申込みを繰り返すよりも、次回申し込みで審査に通過できる可能性が高くなるでしょう。

ファクタリングで断られるよくある原因トップ5

ファクタリングで否決される原因は無数にあるように見えますが、実は審査落ちの原因は限られています。

- 売掛債権に「譲渡禁止(譲渡制限)特約」がある

- 提出書類の不備・不足

- 税金・社保の滞納

- 売掛債権に問題がある

- 売掛先の信用力がない

ファクタリングの審査に落ちる原因は主に上記5つです。

それぞれの原因がなぜ、ファクタリング審査で不利になるのか、詳しく解説していきます。

売掛債権に「譲渡禁止(譲渡制限)特約」がある

売掛債権に譲渡禁止特約がついているケースは否決の典型です。

売掛債権は第三者に譲渡して現金化する仕組みなので、契約上「債権譲渡は禁止」とされていると、ファクタリング会社は買い取りに慎重になります。特約があるのに無理に進めると、売掛先との契約違反に発展するリスクもあります。

ファクタリングへ申し込む前に、売掛債権に譲渡禁止特約がついていないかどうかを確認しておきましょう。

売掛債権に「譲渡禁止(譲渡制限)特約」が付いていると、ファクタリング会社が買取を見送ることがあります。

ファクタリング会社が嫌がる理由は、万一トラブルになった際に「契約違反の譲渡」と見なされ、回収に支障が出るからです。

ただし、ケースによっては売掛先の同意を取れる、あるいは譲渡禁止の対象外となる別契約の債権に切り替えるなど、回避策もあります。

同じ債権で無理に申し込むよりも、別の債権で再チャレンジする方が審査に通過する方が現実的です。

譲渡禁止特約の有無を確認する方法

確認すべき場所は、売掛先との基本契約書・取引基本約款・購買条件などの条文です。

具体的には「債権譲渡」「権利義務の譲渡」「譲渡禁止」「第三者への譲渡」などの見出しや文言を探してください。

よくある表現は「相手方の事前承諾なく、本契約上の地位または債権を第三者へ譲渡してはならない」といった内容です。

契約書が見当たらない場合は、発注書や注文書の裏面、Web約款(取引条件ページ)に同様の記載があるケースもあります。

特約がある疑いがあれば、その債権ではなく別の売掛債権に差し替えるか、同意取得の可否を検討するのが現実的です。

提出書類の不備・不足

「審査が厳しい」というより、単純に審査が進められない状態で断られているケースが多いです。

ファクタリング会社は、架空請求や二重譲渡を避ける必要があります。

そのため、請求書だけでは足りず、「取引が実在し、入金実績があり、売掛債権が確かに存在する」ことを示す書類が求められます。

最低限これがないと審査が進まない

-

請求書(売掛金の内容・金額・支払期日が分かるもの)

-

通帳コピー(入金実績が分かるページ。可能なら該当取引先の入金が並ぶ箇所)

-

取引根拠資料(基本契約書/発注書/納品書/検収書など、業種に応じた証拠)

-

売掛台帳(売掛先別の管理が分かると強い)

-

本人確認・会社情報(法人登記、代表者身分証、場合により印鑑証明など)

あると通りやすい補強資料

-

過去の請求書や取引履歴(継続性の証明)

-

試算表・決算書(資金繰りの説明材料)

-

取引先の基本情報(会社概要、所在地、連絡先の確からしさ)

-

取引の流れが分かる資料(業務委託契約、作業報告、納品メールなど)

書類は枚数が多いほど良いのではなく、矛盾がないほど審査で有利です。

金額、日付、取引先名、入金履歴がつながり、ひとつのストーリーとして説明できる状態を作りましょう。

税金・社保の滞納

ファクタリングは借入ではないと言われますが、利用者側の状況もまったく見られないわけではありません。特に税金や社会保険料の滞納は、ファクタリング会社が警戒する要因です。

理由は主に2つあります。ひとつは「資金繰り悪化のサイン」としてリスクが高いこと。もうひとつは、差押えなどが絡むと回収構造が複雑になり得ることです。

ただし、滞納があるから即アウトとも限りません。重要なのは「放置しているか」「解消に向けた手当をしているか」です。

すでに分納計画があり、納付が進んでいるなら、審査担当者の見え方は変わります。また、求められることが多いのが納税証明書や納付状況を示す資料です。滞納が理由で断られた可能性があるなら、まずは役所へ相談して、今後どのように滞納を解消していくのかを計画を立てましょう。

売掛債権に問題がある

ファクタリング会社にとっての最重要は「その売掛金は回収できるか」です。つまり、売掛債権そのものに問題があると否決されやすくなります。

不良債権(回収困難)と判断される例は次のとおりです。

-

過去に支払い遅延が多い

-

取引先が経営不安、連絡がつきにくい

-

取引の実態が曖昧(証拠が薄い)

-

取引条件が不自然(高額・短期・単発で説明できない)

また、支払サイトが長い債権は、ファクタリング会社にとって資金回収までの期間が長くなり、リスクもコストも上がります。結果として、買取不可または手数料などの条件が厳しくなることがあります。

審査否決が続くなら、より短期の債権に差し替える、もしくは一部買取で金額を抑えるなどの工夫が有効です。

さらに、同じ売掛債権を複数社に売却する二重譲渡は大きなトラブルになります。そのため、ファクタリング会社は「この債権はすでに譲渡されていないか」を強く警戒します。過去に別社へ申込みを繰り返している、書類の整合が弱い、売掛台帳の管理が粗い、といった状況は疑いを招きやすいので注意が必要です。

売掛先の信用力がない

売掛先の事業者の信用力がないケースもファクタリング審査ではかなり不利になります。

ファクタリングでは、売掛先の信用力が審査の中心です。

売掛先が官公庁・上場企業・大手企業などであれば、資金力や実態の確認がしやすく、未回収リスクが低いと判断されやすい傾向があります。

一方で、売掛先が個人事業主だったり、設立間もない企業だったり、所在地や連絡先の実態が掴みにくかったりすると、ファクタリング会社は慎重になりがちです。

ただし「中小企業=不利」とは限りません。

取引実績が長く、入金遅延がなく、通帳で入金履歴が明確に確認できる場合は、十分にプラス評価されます。

ファクタリング審査では、売掛先の信用を書類などで証明できるかどうかが重要です。

原因別|断られたときの改善策テンプレ

審査落ちの原因が分かったら、次は原因を解消して改善するだけです。

ここでは、よくある審査落ちの原因ごとに、再申込みで審査に通過するための現実的な改善策を解説していきます。

売掛先信用が弱い→別の売掛債権に差し替える

売掛先の信用が原因なら、最も簡単な解決策は債権の差し替えです。

判断基準はシンプルで、「回収リスクが低いと説明できる債権かどうか」です。具体的には、官公庁・上場企業・地域の優良企業など、信用力の高い売掛先の債権があればそちらへ差し替えることで審査には有利になります。

また、売掛先企業が中小企業の場合でも、次のポイントを満たしている債権であれば、十分に審査に通過できる可能性があるでしょう。

-

取引期間が長い(継続性がある)

-

毎月のように取引がある(単発ではない)

-

入金遅延がない(通帳や取引明細書で証明できる)

-

契約・発注・納品の証拠が揃う(実態が明確)

初めて取引するファクタリング会社に対しては「一番信用度の高い売掛債権」で通過実績を作ると、2回目位以降も審査に通過しやすくなります。

審査通過実績は2回目以降のファクタリング審査で非常に有利になるので、まずは審査に通過しやすい債権で通過実績を作っておくのがよいでしょう。

入金サイト長い→サイトの短い売掛債権に切り替える

支払期日が遠く入金サイトが長いことで審査に落ちたのであれば対象法は2つです。

ひとつは、より短期の売掛債権へ差し替えること。もうひとつは、同じ債権でも一部買取で金額を抑えることです。

ファクタリング会社は回収までの期間が長いほどリスクが高くなるので、期間の短い売掛債権のほうが審査には通りやすくなります。

入金サイトが短い債権がない場合は、「必要額だけ」を一部買取で申し込むことで審査に通過しやすくなります。

たとえば資金需要が100万円なら、売掛金300万円を全額ではなく100万円分だけ買い取ってもらう形です。

金額が小さくなると、審査のハードルが下がり、通過可能性が高くなります。

加えて、入金実績が豊富な取引先の短期債権を組み合わせられると、さらに説得力が増します。

譲渡制限特約→別の債権へ差し替える

譲渡禁止特約がある場合、基本は「その債権は避ける」のが安全です。無理に進めると、取引先との関係悪化や契約違反のリスクが出ます。改善策は以下の3つです。

- 売掛先の同意を取る:3社間に切り替え、通知・承諾を得られるなら審査で不利にならない

- 別債権へ差し替える:他の企業に対する売掛債権や同じ売掛先でも契約形態が異なる取引があれば、譲渡制限の影響が及ばないケースもあります。

- 別の資金繰り方法を検討する:どうしても同意が取れず債権も差し替えられないなら、請求書カード払いなど別手段へ切り替えます。

譲渡禁止特約付きの売掛債権が手元にあるのであれば、取引継続や法的リスクまで含めて判断するのが重要です。

書類不備→漏れなく書類を揃える

書類不備は、審査落ちの大きな原因になります。

しかし、正確に書類を揃えることができれば、審査に通過できる可能性があるので、比較的簡単に改善できる項目でもあります。

優先度順の必要書類は次のとおりです。

優先度A(これがないと進まない)

-

請求書(対象債権)

-

通帳コピー(入金実績)

-

取引根拠(契約書/発注書/納品書/検収書など)

-

会社情報・本人確認

優先度B(疑いを消す・加点になる)

-

売掛台帳(取引先別の残高)

-

過去の請求書・入金履歴(継続性)

-

取引の流れが分かる資料(メール、作業報告、納品連絡など)

優先度C(条件交渉や安心材料)

-

試算表・決算書

-

資金繰り表(必要なら)

-

納税証明や分納計画(該当する場合)

申し込みをする前には必ず最低限優先度Aの書類は集めておき、審査に落ちてしまったら、優先度Cまで書類を用意しておきましょう。

ポイントは、資料を多く集めるよりも、「矛盾をなくす」ことです。

請求書の金額と売掛台帳、通帳入金、発注・納品の時系列が一本につながるよう、金額的な矛盾がないように整えましょう。

税金滞納→滞納を解消するか、行政と話をする

税金・社保の滞納がある場合は、滞納を隠すのではなく、状況を整理して説明できることが審査で大切です。

具体的には、税務署・自治体・年金事務所に相談し、分納や猶予制度を利用します。そのうえで、分納計画書や納付状況が分かる資料を用意します。

次に、提出を求められやすいのが納税証明書です。用意できるなら「どの証明が出せるか」「未納がある場合はどうなっているか」を把握し、審査担当者へ丁寧に説明します。

税金の滞納が理由でファクタリング審査に否決されているなら、分納開始後の一定期間の納付実績が信用回復の材料になります。

資金繰りが厳しい時は分納を支払うだけでも困難ですが、分納でもよいので支払いの実績を作ることでファクタリング以外の融資などの審査でも有利になるでしょう。

ファクタリング以外の資金調達方法

ファクタリング審査にどうしても通らない、あるいは条件が合わない場合でも、資金調達の選択肢は複数あります。

重要なのは「いま必要な資金の性質」に合わせて適した手段を選ぶことです。短期のつなぎなのか、数か月単位の運転資金なのかで適した方法は異なります。

ファクタリング以外の主な資金繰り方法は以下のとおりです。

- 請求書カード払い

- ビジネスローン

- 銀行融資・公的融資

- 補助金・助成金

請求書カード払いは、取引先などへの支払いをクレジットカード決済に置き換えて支払期限を伸ばす手段です。資金調達方法ではありませんが、キャッシュアウトを最大60日先まで先送りできるため、会社から現金を流出するタイミングを遅らせることができます。クレジットカードの限度額に空き枠さえあれば実質的な審査なしで利用できる点はメリットです。

ビジネスローンは、スピード重視の借入です。金利が年10%〜18%程度と高いので金利負担は増える可能性がありますが、最短即日で資金調達できる商品が多く、審査は銀行融資よりも甘くなっています。

銀行融資・公的融資(制度融資、日本政策金融公庫など)は、融資までに2週間〜1ヶ月程度と時間はかかりやすいものの、金利面や条件面ではかなり融資で金利は年2%〜4%程度と非常に低くなっています。設備資金や創業資金など、長期で必要になる資金の借り入れに向いています。

補助金・助成金は返済不要の可能性がある一方、入金まで時間がかかることが多いです。また、ほとんどの補助金や助成金が後払いであらかじめ経費は前払いしなければなりません。そのため申請〜入金までのつなぎとして、ファクタリングやつなぎ融資などを組み合わせる考え方もあります。

ファクタリングだけにこだわるのではなく、複数の手段を同時進行で検討するほうが、資金調達の成功確率は上がります。

ファクタリングに断られた人のファクタリング会社の選び方

ファクタリングに「断られた」経験がある人は、手数料比較よりも先に、通過しやすさに直結する条件で会社を選ぶべきです。低い手数料の審査が厳しい会社に挑み続けると、時間だけが失われ、資金繰りが悪化する可能性があります。

ファクタリング審査で断られた人が、ファクタリング会社を選ぶ際に重要になるポイントについて詳しくご紹介していきます。

-

個人事業主OKか

売掛先や取引形態によっては、個人事業主NGの会社もあります。自社の属性・取引先属性に合うかを最初に確認しましょう。一般的に個人事業主に対して取り扱いをしている会社は審査が緩い傾向があります。 -

小口対応(少額買取)に強いか

断られた直後は必要額だけ確保したいことが多いです。一部買取や少額対応が柔軟な会社は、再チャレンジの現実解になります。小口対応をしているということは小規模事業者をメインターゲットにしているということなので、審査が緩い可能性があります。 -

3社間ファクタリングに対応しているか

2社間で通りにくい場合、3社間であれば審査に通過できる可能性があります。売掛先の同意が取れる可能性があるなら、3社間を選択肢に入れた方が資金調達しやすいため、3社間ファクタリングに対応している業者を選びましょう。 -

必要書類の少なさ

ファクタリング会社へ提出する書類は少なければよいというものはありません。しかし必要書類が少ない方がそれほど精緻な審査をおこなっていない可能性が高いので、審査に通過しやすい傾向があります。 -

オンライン完結・スピード感

提出〜審査〜契約〜入金までの導線が整っている会社ほど、スピーディーに審査に通過できます。特に急ぎなら、オンライン完結の運用は強みになります。ただし、入金スピードが速いファクタリング会社は審査が厳しい傾向があるので注意してください。 -

債権譲渡登記の扱い

審査に通過したいのであれば、債権譲渡登記ありのファクタリング会社の方がよいでしょう。

債権譲渡登記があった方がファクタリング会社のリスクが低くなるので審査は緩くなります。

ただし、債権譲渡登記をおこなうと、取引先へ知られるリスクがあるので絶対に取引先や周囲にファクタリング利用を知られたくないという方は、債権譲渡登記留保(なし)のファクタリングを選択しましょう。 -

説明の透明性(手数料・条件・契約内容)

ファクタリング審査に断られた人ほど焦って契約しがちですが、契約内容、説明が粗い、やたらと急かす、といった会社は避けるべきです。ファクタリングを装った高金利貸付なども報告されるため、疑問点に丁寧に答える会社を選ぶのが安全です。契約書を交付し、納得いくまで丁寧に説明してくれるファクタリング会社と取引するようにしてください。

ファクタリング審査の基準

ファクタリングを利用したいと思い、申し込みをしたが断られてしまったという方もいるでしょう。

ファクタリングの審査では売掛先が条件を満たしているかが大切ですが、それ以外にも審査に影響する要素は多くあります。ファクタリングの審査で確認される主なポイントは次の通りです。

- 信用できる売掛先であるか

- 売掛先との取引実績の豊富さ

- 代金の回収が可能であるか

- 支払い期限と金額

- 信頼できる利用者であるか

ここからは、ファクタリング審査の基準について紹介していきます。

信用できる売掛先であるか

ファクタリング審査では、売掛先の信用度が最も大切です。もし売掛債権の未回収が発生すると、ファクタリング会社の損失につながるからです。

利用者の資金繰りがうまくできていない場合でも、売掛先の信用度が高ければファクタリングを受けられる場合もあります。反対に、自社に問題はないが売掛先の経営状況がよくない場合には、資金回収ができないかもしれないと判断されてファクタリングを断られる可能性が高いです。そのため、売掛先が金融事故を起こしていないかを確認しておくことが大切です。

信用度の高い公的機関や国、資金が豊富にある大手企業などは資金を回収できないリスクが低いと判断されるため審査に通りやすくなります。

売掛先との取引実績の豊富さ

売掛先との取引実績が少ないか多いかということも、ファクタリング審査では重要です。

売掛先と以前から取引があり、支払い期限までに売掛金の支払いがされている実績があることで審査に通過しやすくなります。反対に、最近取引し始めたばかりの売掛先であったり取引実績が少なかったりする場合には「本当に支払いされるのか」と不安に思われ、断られる可能性が高くなります。

ファクタリング審査の際にはほぼ必ず、取引からの入金が確認できる通帳の写しや取引明細書のコピーの提出が必要になりますが、これは取引先との取引歴や入金実績を確認するためです。

スムーズに審査に通過したいのであれば、毎月のように取引があり、入金にも遅れがない取引先に対する売掛債権を売却するとよいでしょう。

代金の回収が可能であるか

売掛先の信用度や取引実績の豊富さなどからも、代金の回収が可能であるかを判断されます。それ以外にも、不良債権ではないかということも大切な審査基準となります。

不良債権とは、すでに支払い期限を超えている売掛金など、回収が困難であったり回収が困難になる可能性が高かったりする債権のことです。不良債権は回収できる可能性が非常に低く、売掛先の信用度が低いことも示しているため、ファクタリングを断られる原因となります。

支払い期限と金額

ファクタリング審査の基準として、支払い期限と金額が重要です。

ファクタリングする売掛債権の支払いサイトが長ければ長いほど、支払い期日までに売掛先の経営状態の悪化などのリスクが増加します。そのため、支払い期日までの期間が長いと審査に通過できなくなる可能性が高まります。

売掛債権の額について、買取可能額の下限・上限を設定しているファクタリング会社も多いです。人件費などのコストがかかるため、少額の売掛債権の買い取りでは利益が出ないからです。

ただし、買取可能額の下限・上限を設定していないファクタリング会社もあります。事前にファクタリング会社の買取可能額をチェックしましょう。

また売掛債権の金額が利用者にとって適正なものであるかどうかという点は非常に重要です。

例えば、年商5,000万円の企業が3,000万円の売掛債権のファクタリングを希望すると金額的に不自然だと思われるでしょう。

年商6割もの金額を1つの売掛債権としてファクタリングで売却するのはどう考えても自然ではありません。

ファクタリング審査で問題にならない金額は月商程度です。月商を超える金額の売掛債権は「利用者の売上規模に対して大きすぎて架空債権のリスクがある」と判断されて審査では不利になります。

金額的に不自然にならない程度の売掛債権を売却しましょう。

信頼できる利用者であるか

売掛先の信用力も大事ですが、ファクタリングの利用者の信用度も大切です。ファクタリング会社は、利用者の経営状況や社会的信用に問題がないか審査します。

経済状況が悪くてもファクタリングの利用はできますが、極端に悪化している場合は審査で断られる可能性もあります。

2社間ファクタリングの場合は利用者が売掛先から売掛金を回収し、ファクタリング会社に支払います。売掛金が一度利用者の手に渡るため、経営状況が悪いと回収した売掛金を利用者が使い込んでしまう可能性が考えられます。

また、2社間ファクタリングは売掛先企業の同意を得ずに売却するので、そもそも存在しない架空の売掛債権を売却したり、すでに他のファクタリング会社へ譲渡した売掛債権を二重に譲渡する可能性があるので注意が必要です。

このようなリスクを抑えるために、2社間ファクタリングは断られる可能性が高いです。

ただし、3社間ファクタリングであれば、ファクタリング会社が直接回収するため問題ありません。

ファクタリングが断られる理由は?

ファクタリングを利用したいと思い、申し込んだが断られてしまったという方もいるでしょう。

ファクタリングが断られる理由は、売掛先の原因・売掛金の原因・利用者の原因の3つに分けられます。

自分の状況と照らし合わせて、審査に落ちてしまった原因を把握しましょう。

売掛先が原因

まず、売掛先に原因がある場合については、以下の4つの場合が考えられます。

- 売掛先の信用力がない

- 売掛先が実在するか疑われる

- 二重譲渡の可能性

- 売掛先との取引実績が少ない

それぞれの理由について解説していきます。

売掛先の信用力がない

売掛先の信用力がないとファクタリングの利用を断られます。信用力とは、売掛先が売掛金を支払う能力があるかどうかです。

売掛先の経営状態がよくなかったり、以前の取引で売掛金の支払いが遅れていたりする場合には信用力が低いと判断されます。信用力が低くても手数料を高めて対処するケースも考えられます。

審査に通過したいなら、上場企業・大手企業・知名度の高い企業など信用力の高い売掛債権をファクタリングしましょう。

また、個人事業主やフリーランスは法人と比較して売上規模が小さく、信用度が低いのでリスクが高いと判断されます。また、請求書の宛名だけでは一般個人か個人事業主かの区別が困難です。

そのため、個人事業主やフリーランスに対する請求書の買取には対応していないファクタリング会社が多いですし、対応していたとしても審査が厳しくなるケースが一般的です。

売掛先が実在するか疑われる

売掛先が本当に存在しているのか怪しい場合には、ファクタリングを断られます。

売掛先の会社をインターネット上で検索した際に、公式サイトがない・企業情報が出てこない・Googleマップに表示されないなどの場合、実在している企業であるか不明です。

また、実在する取引先の名称を使用しているものの、取引実態のない請求書を偽造して、架空の売掛債権を売却するケースも考えられます。

近年では、ファクタリングを利用して、偽の売掛債権を作成して売却を試みることが増えています。そのため、ファクタリング会社は企業情報を念入りに調べています。

偽の売掛債権を発行する行為は詐欺に該当し、罪に問われることとなるため絶対に行ってはいけません。

二重譲渡の可能性

二重譲渡の可能性を疑われると、ファクタリングの利用を断られます。二重譲渡とは、一度ファクタリング会社に売却した売掛債権をもう一度他のファクタリング会社に売却し、資金を二重で得ようとする行為のことです。

売掛債権は実際に目に見えるお金ではないため、二重譲渡が行われやすいです。しかし、二重譲渡も罪に問われる行為であり、気を付ける必要があります。意図的であっても、意図的でなかった場合でも、ファクタリングを断られることに違いはありません。自社の信用度にも関わってくるため、二重譲渡には注意が必要です。

二重譲渡を防ぐためにも、一度売却したものと未売却のものをわかりやすく区別して保管することが大切です。

また二重譲渡を防ぐために、ファクタリング会社の中には債権譲渡登記をおこなっている会社もあります。

債権譲渡登記とは債権譲渡があったことを法務局に登記することです。これによって登記したファクタリング会社が対抗要件を得るので、万が一二重譲渡がおこなわれ、二重譲渡を受けた別のファクタリング会社が権利を主張しても「すでに当社が譲渡を受けた売掛債権だ」と主張することができます。

ただし、債権譲渡登記には登録免許税や司法書士報酬がかかるので手数料が高くなるのが一般的です。

できれば、信頼できる売掛債権を売却し、債権譲渡登記なしでファクタリングを利用した方がよいでしょう。

売掛先との取引実績が少ない

売掛先との取引実績が少ない場合には、ファクタリングを断られる可能性が高くなります。

以前から取引があり売掛金の支払いに遅延もなく、しっかり返済されることが予想される場合には審査を通過できる可能性が高いです。しかし、最近取引を始めたばかりの売掛先であったり、売掛先が開業したばかりで実績がなかったりする場合には信頼度が低いと判断されます。

審査通過を目指すなら、毎月継続的に取引があり、支払期日に遅れがない取引実績が豊富な売掛債権をファクタリングしましょう。

売掛金が原因

売掛金に問題がある場合には、支払い期限が長い・売掛債権の信頼性が低い・買取可能額の範囲外であるという3つの場合が考えられます。

それぞれの原因について解説します。

売掛金の支払い期限が長い

売掛金の支払い期限までが長すぎる場合、ファクタリング会社が売掛金を回収できない可能性が高くなります。逆に、支払い期限が短ければ短いほど審査を通過できる可能性が上がります。

また、ファクタリング会社側の立場で考えてみると、回収までの期間が短い方が利益を得やすいのです。支払い期限が60日の売掛金と15日の売掛金があった場合、15日の売掛金であれば60日の売掛金の回収までに4回の買い取りが可能です。単純に取引回数が増加することで、ファクタリング会社の利益も増加していきます。

これらの理由から、売掛金の支払い期限が長すぎる場合には断られることが多くなります。目安としては、支払い期限が60日以内のものを選ぶとよいでしょう。

また、2026年4月1日にから下請法が改正され、60日を超える期間を設定した売掛債権は認められなくなります。それに伴いファクタリング会社も60日を超える期間が設定された売掛債権の買取は取り扱わなくなることが想定されるので、売却する売掛債権は必ず入金サイト(売掛債権発生から入金になるまでの期間)が60日以内のものとすることを徹底してください。

売掛債権の信頼性

利用者とファクタリング会社の間での信頼関係が重要なのはもちろんですが、売掛債権の信頼性も重要です。

以前に、支払い期限を大幅に遅れてしまったなどの金融事故を起こしている売掛先の売掛債権は信頼性が低いといえます。普段から支払い遅延のない売掛先の売掛債権をファクタリングすることがおすすめです。

また、不良債権も売掛債権の信頼性に関わります。不良債権とは、支払い期限が過ぎていたり返済遅延が予想されたりする債権のことで、経済的価値の無くなった債権を指します。近年では、回収される見込みのない売掛債権を売却しようとする方が増えており、ファクタリング会社は不良債権でないかを念入りに確認しています。

あらゆるファクタリング会社で買取対象としているのは、入金期限の到来してない正常な売掛債権だけなので、必ず期限内であることを確認した上で売掛債権を売却するようにしましょう。

反対に信頼性のある売掛債権とは、大手企業や公的機関などの売掛債権で回収遅延の心配が少ないものです。中小企業であっても、今までの取引で回収遅延がなかったり取引回数が多く取引実績が豊富だったりする場合には信頼性があると判断されます。

買取可能額の範囲外

ファクタリング会社の買取可能額に収まらない売掛債権は、買取を断られます。買取可能額の下限・上限は、ファクタリング会社により大きく異なります。

買取可能額100万円までと決められているファクタリング会社では100万円調の売掛債権は売却できません。

反対に買取金額100万円以上と決められているファクタリング会社では100万円未満の少額の売掛債権の売却は不可能です。

事前に上限金額と下限金額を見て、買取依頼を考えている売掛債権が条件を満たしていることを確認したうえでファクタリングの申請を行いましょう。

利用者が原因

利用者が原因となる場合には、利用者の経営状況がよくない・利用者の信用度がないという2つの理由が考えられます。

それぞれの理由について解説していきます。

利用者の経営状況がよくない

利用者の経営状況がよくない場合、売掛金の回収が難しいと判断されることがあります。2社間ファクタリングの場合、利用者が回収した売掛金を使い込む可能性があるためです。

ファクタリングは赤字や債務超過などを原因として融資審査に通過できない企業も審査に通過できる資金調達方法です。

しかし、今日にも明日にも資金ショートしてしまうと思われるような、資金繰りが非常に悪化した企業の場合は審査通過が難しくなることがあります。

資金繰りがあまりに悪化する前には申し込みをおこなった方がよいでしょう。

なお、売掛先企業がファクタリング会社へ直接代金を支払う3社間ファクタリングの場合は利用者の決算状況や資金繰りとは無関係に審査に通過できる可能性が高くなります。

2社間ファクタリングの審査に落ちても3社間ファクタリングであれば利用可能なこともあるため、2社間ファクタリングの審査に落ちたら3社間ファクタリングの利用も検討してください。

利用者の信用度がない

ファクタリングを利用する際に面談を行いますが、このときの利用者の態度も断られる原因になることがあります。

面談の際の言葉遣いが悪かったり、威張っていて無礼な態度であったりすると信用できない人物だと判断されるからです。特に面談が必須となっているファクタリング会社では決算書などの数字からではわからない、利用者の人間性や経営者の資質などを重視して審査しています。

面談の際にはスーツ着用などのマナーを守り、時間に正確に来店し、聞かれたことには丁寧に答えて「この人は信頼できる」と判断されるように徹底してください。

ファクタリングを断られず審査に通過するための方法

ファクタリングを断られずに審査に通過するために、意識しておきたいポイントについて解説します。

ファクタリング審査に断られずに利用する方法は主に次の6点です。

- 取引実績があり信頼できる売掛先を選ぶ

- 支払い期限が短いものを選ぶ

- 買取可能額を確認する

- 3社間ファクタリングを利用する

- ファクタリング会社の信用を得る

ファクタリング会社の審査に断られないための6つのポイントについて詳しく見ていきましょう。

取引実績があり信頼できる売掛先を選ぶ

ファクタリングの審査では、売掛先の信用力が重要です。審査に通る確率を上げたいでであれば、取引実績が豊富で、支払いの懸念がない売掛先に対する売掛債権を優先しましょう。

たとえば、官公庁などの公的機関や資金力のある大手企業に対する売掛金は、未回収リスクが低いと判断されやすく、審査で有利になりやすいです。一方で、売掛先が中小企業であっても、利用者との取引期間が長く、取引回数が多いことが確認でき、これまで支払い遅延がない場合は信頼性が高いと評価されます。

地域の優良企業、上場企業、官公庁、毎月取引があり入金が安定している取引先など、安全性の高い売掛先に対する債権を選ぶことで、ファクタリング会社からの信用を得やすくなり、審査通過につながります。

支払い期限が短いものを選ぶ

ファクタリングの審査に通過したいなら、支払期限が短い売掛債権が有利です。支払期限が長いと未回収リスクが上がるためです。

売掛先の信用力もあり利用者側に問題がない場合に、ファクタリングを断られてしまったとなれば支払い期限が問題となっている可能性が考えられます。

支払期限が60日先よりも30日先の方がファクタリング会社が立て替えをおこなう期間が短くなるので、ファクタリング会社にとっては回収不能になるリスクを軽減できます。

手元に期限の異なる複数の売掛債権があるのであれば、できる限り支払期限が短い売掛債権を選択するようにしてください。

買取可能額の確認

売掛債権が、買取可能額の上限や下限を超えていないかを確認することも大切です。

特に買取可能額の下限は、コストが手数料を上回るのを防ぐために設定されています。買取可能額の上限は、売掛金が回収できなかった場合に損失が大きくなるリスクを抑えるために設定されています。

また、売掛債権の金額が自社の月商以下であるものを売却した方が審査に通過できる可能性は高くなるでしょう。

3社間ファクタリングを利用する

2社間ファクタリングと3社間ファクタリングでは、3社間ファクタリングの方が審査に通りやすいです。

2社間ファクタリングは、利用者・ファクタリング会社の2社間で契約をします。売掛金の回収は利用者が売掛先から回収して、利用者がファクタリング会社に振り込みを行います。これに対し、3社間ファクタリングは利用者・ファクタリング会社・売掛先の3社で行うものです。売掛金は、売掛先からファクタリング会社に直接振り込まれます。

あらかじめ売掛先企業の同意をもって契約するので、架空債権や二重譲渡の心配がありません。

さらに3社間ファクタリングは直接振り込まれるため、売掛金を利用者に使われてしまう心配がありません。そのため、3社間ファクタリングの方が審査に通りやすくなります。

しかし、3社間ファクタリングを利用するためには、売掛先からの同意も必要になるため多少時間がかかってしまうデメリットがあります。

時間に余裕があり、ファクタリングの利用について売掛先企業から理解を得られるのであれば3社間ファクタリングの利用を検討するのがおすすめです。

ファクタリング会社から信用してもらう

ファクタリング会社は、売掛金を回収できないと赤字につながるため、利用者が信頼できる人物であるかを入念に確認しています。そのため、ファクタリング会社からの信用を得られるように努力しましょう。

面談を行う際には、言葉遣い・態度・服装などに気を付けて行うことが大切です。面談をドタキャンしたり、理由を伝えず遅刻したりしないようにしましょう。また、以前審査に落ちてしまったからといって、会社の経営状況などを実際よりもよく伝えるなどの嘘もよくありません。

ファクタリング会社から「この人物は信頼できる」と人間性を信頼してもらえるように振る舞いましょう。

審査に通るための必要書類の完全チェックリスト

ファクタリング審査で「断られた」原因として多いのが、提出書類の不足や内容の不整合です。

まずは優先順位を付けて、最短で審査に通る状況を作りましょう。

最低限用意したいのは、以下の書類です。

- 請求書(または売掛金が分かる資料)

- 通帳コピー(入金実績が分かるページ)

- 本人確認書類(法人は代表者)

- 取引の根拠資料(基本契約書・発注書・納品書等)

- 売掛先情報(社名・所在地・連絡先)です。

さらにあると通りやすいのは、売掛台帳、直近の決算書(または試算表)、入金予定が分かる資料、取引先との継続性が分かる過去請求書などです。

書類が揃うほど、二重譲渡や架空請求の疑いが下がり、スピーディーに審査に通過できます。

ファクタリング会社の選び方

ファクタリング会社と継続的に関係を築くことで、ファクタリング会社からの信頼が上がり審査通過率もよくなるでしょう。そのため、利用するファクタリング会社は1つに絞っておき、継続的に利用できる会社を選ぶことがおすすめです。

ファクタリング会社は非常に多く存在しますが、数多くのファクタリング会社の中から自社にあった業者を選択するポイントは次の8つです。

- 審査の通過しやすさ

- 手数料の安さ

- 償還請求権なし

- 買取額の下限と上限

- 必要なタイミングまでに資金調達できるか

- 契約方法

- 3社間ファクタリングの取り扱いがあるか

- 安全安心な業者か

ファクタリング審査に落ちた方にとっては特に審査の通過しやすさは重要です。

またファクタリング会社を選択する際には、コストだけでなく、安全な業者や自社のニーズにマッチしている業者かどうかという点も確認しましょう。

ファクタリング会社を選択する際の8つのポイントについて解説していきます。

審査の通過しやすさ

ファクタリングを断られた、断られるかどうか心配という方は、審査の通過しやすさで自分に合ったファクタリング会社も探すことが最も重要です。

審査に通過しやすいファクタリング会社とは「面談によって決算書や売掛先企業の信用以外の部分を評価してくれるかどうか」です。

例えば、ベストファクターは、審査の際に必ずヒアリングか面談を行い、担当者と申込者が会話をする機会を設けています。

ここで「人間的に信用できる」「経営者としての資質やビジョンがある」などとポジティブに評価されれば審査でプラスになります。

オンライン完結型などの面談やヒアリングを行うことがないファクタリング会社は、基本的に数字しか評価しないので審査は厳しくなりがちです。

ファクタリング審査に不安がある方や、すでにファクタリング審査に落ちたことがある方は、ベストファクターのような面談を重視する業者を選択するとよいでしょう。

償還請求権なし

ファクタリング審査に断られたから審査が甘いファクタリング会社を選択したいという方は悪徳業者に引っかからないことも重要です。

償還請求権とは、支出した費用の金額の返還を求める権利のことです。

ファクタリングでは、もしも売掛債権がファクタリング後に未回収になった場合、ファクタリング会社がファクタリング利用者に損失の補填や売掛債権の買い戻しを求めることになります。

ファクタリングが融資よりも高い手数料を設定できる根拠は、まさにファクタリング会社が売掛債権の未回収リスクを負うためです。

つまり、償還請求権ありのファクタリングは実質的な貸付で、ファクタリングが融資とは異なる最も大きな根拠は償還請求権なし(ノンリコース)で実施されることにあります。

償還請求権があるファクタリング会社の場合、貸金業への登録が必要ですが、多くのファクタリング会社は貸金業への登録をしていません。そのため、「償還請求権あり」との記載があるファクタリング会社は違法の可能性が高いので利用を避けるべきです。

ファクタリングは必ず償還請求権なし(ノンリコース)の業者を選択しましょう。

手数料の安さ

ファクタリング審査に断られたことがあるという方は、法外な手数料を設定する業者を避けることが重要です。業者の中には信用度の低い事業者に対して「審査が甘い」と誘引し、高額な手数料を設定する業者が存在します。

そのため、ファクタリング会社を選ぶときはが手数料の安さや相場の範囲内かという点を確認することが重要です。手数料が安いほど、利益を圧迫せず資金繰りの改善が期待できます。

ファクタリング手数料の相場は、一般的に以下のような場合が多いです。

- 2社間ファクタリング(面談):10%~20%

- 2社間ファクタリング(オンライン):2%~12%

- 3社間ファクタリング:1%~9%

これらの手数料よりも高すぎる場合には、悪徳業者である恐れがあるため注意しましょう。

買取額の下限と上限

買取額の下限と上限も必ず確認するようにしましょう。

ファクタリング会社によって買取額の下限や上限の設定は大きく異なるので、自社が必要な金額を調達できない可能性があるためです。

例えば買取可能額100万円以下と設定されている業者では100万円超の資金調達はできませんし、買取可能額100万円以上と設定されている業者では100万円未満の資金調達は不可能です。

自社が調達したい金額に対応しているファクタリング会社を選択するようにしましょう。

必要なタイミングまでに資金調達できるか

必要なタイミングまでに資金調達できるかどうかという点も非常に重要です。

ファクタリング会社の中には「最短10分」「最短60分」「最短即日」「最短2営業日」などの入金までの時間を明記している業者が多々あります。

急いで資金調達したいのであれば、自社が必要なタイミングまでに資金調達できる業者であることを確認したうえで申し込みをおこなってください。

なお、「最短即日」と明記している業者でも、実際には入金までには数日かかることも珍しくありません。

口コミを確認し、本当に即日資金調達できている実績があるかどうかをチャックし、即日資金調達に問題なさそうな業者を選択しましょう。

また、最短60分など、入金までの詳細な時間が明記されている業者の方がよりスピーディーに資金調達できる傾向があるので、急いでいるのであれば入金までの具体的なスピードが明記されている業者を選択した方がよいでしょう。

契約方法

ファクタリング会社との契約方法も重要です。

ファクタリング会社との契約方法には主に次の3つの種類があります。

- 来店契約

- ファクタリング会社担当者の来店

- オンライン完結

この中から自社にあった方法で契約できる業者を選択することが大切です。

例えば、近くにファクタリング会社が存在しない、地方の事業者の方が「来店必須」となっている業者へ申し込んだ場合、時間とお金と手間をかけて東京などの店舗へ訪問しなければなりません。

一方、出張やオンラインで契約できるファクタリング会社であれば地方に所在する事業者でもスムーズに契約できます。

さらに東京など近くにファクタリング会社の店舗があるという方は、来店契約を選択することで店頭でスムーズに契約を完結でき、コンサルティングなどを受けることができるのでおすすめです。

ファクタリング会社と契約する際には、自社の状況に合致した契約方法を選択するようにしてください。

3社間ファクタリングの取り扱いがあるか

ファクタリング会社を選択する際には3社間ファクタリングの取り扱いがある業者の方がよいでしょう。

3社間ファクタリングはあらかじめ売掛先企業の同意を得て契約し、売掛先企業がファクタリング会社へ直接代金を支払うので、2社間ファクタリングよりもファクタリング会社のとってのリスクが少なく、審査にも通過しやすくなります。

2社間ファクタリングの審査に落ちた事業者でも3社間ファクタリングであれば審査に通過できるケースは少なくありません。

そのため、もしも3社間ファクタリングの審査に落ちてしまった時に備えて、3社間ファクタリングの取り扱いをおこなっている業者へ申し込みをした方がスムーズに資金調達ができるでしょう。

審査に不安がある方は、3社間ファクタリングの取り扱いをおこなっているファクタリング会社を選択するとよいでしょう。

安全安心な業者か

ファクタリングへ申し込む際には安全安心な業者であることも確認しましょう。

ファクタリング業を営むためには免許や許認可や登録は一切不要です。

どんな業者でもホームページ1つで営業を開始することができるので、業者の中には悪徳業者や違法業者が混じっています。

金融庁もファクタリング会社の業者選びについては次のように注意喚起をおこなっています。

一般に「ファクタリング」とは、事業者が保有している売掛債権等を期日前に一定の手数料を徴収して買い取るサービス(事業者の資金調達の一手段)であり、法的には債権の売買(債権譲渡)契約です。

しかし、近時、ファクタリングを装った高金利の貸付けを行うヤミ金融業者の存在が確認されています。また、ファクタリングとして行われる取引であっても、経済的に貸付けと同様の機能を有していると思われるようなものは、貸金業に該当するおそれがあります。

事業者の皆様におかれては、こうした偽装ファクタリングを利用することのないよう、十分注意してください。

引用:金融庁|ファクタリングの利用に関する注意喚起

基本的には次の2つのいずれかに該当するファクタリングは違法業者・悪徳業者の可能性があります。

- 手数料が20%超

- 償還請求権あり(ウィズリコース)

ファクタリングの手数料相場は2社間で5%〜20%なので、相場である20%の手数料を超える業者とは取引しない方が無難です。

また、償還請求権あり(ウィズリコース)のファクタリングは実質的な貸付で、取り扱いには貸金業者登録が必要です。

貸金業者登録をおこなっていないのにも関わらず償還請求権あり(ウィズリコース)のファクタリングを取り扱っている業者は闇金なので、絶対に取引しないようにしてください。

審査通過率が高く断られにくいファクタリング会社15選

ファクタリング審査に落ちてしまい、ファクタリングを利用することを諦めようとしている方も多いでしょう。しかし、ファクタリング会社によっては審査通過率が高く、比較的断られにくい会社もあります。

審査に落ちてしまったとしても、ほかのファクタリング会社で再度審査を行ったところ利用できたという事例も少なくありません。

ここからは、一度審査に落ちていたとしても、審査通過率が高く断られにくいファクタリング会社を15社紹介します。

ベストファクター

| 種類 | ・2社間ファクタリング ・3社間ファクタリング ・注文書ファクタリング・医療ファクタリング |

| 調達可能金額 | 30万円~1億円 |

| 手数料 | 2%~20% |

| 入金スピード | 最短1時間 |

| 手続き方法 | オンライン・電話 |

| 公式サイト | https://bestfactor.jp/ |

ベストファクターは、2社間・3社間・注文書・医療ファクタリングに対応しています。調達可能金額は最低30万円~1億円と幅広く対応しているため、大きな企業から個人事業主まで誰でも利用しやすいです。

手数料は2%からと非常にリーズナブルで、利益を圧迫せずに資金繰りの改善が実現できます。審査通過率は92.25%であり、他のファクタリング会社で断られた方でも審査に通過しやすいです。

審査では必ず面談や電話で担当者がヒアリングをおこないます。

ヒアリングではお金に関係する話だけでなく、経営者の資質や人間性などの定性的な部分も評価するので、決算書のみを審査するオンライン完結型よりも審査に通過しやすい傾向があります。

他社の審査に落ちた方、すでに他社を利用しており手数料が高いと感じている方はお気軽にご相談ください。

入金スピードは他のファクタリング会社と比較しても圧倒的な速さで、30万円~1,000万円までは最短1時間で資金化が可能です。すぐに資金調達を行いたい場合には、ベストファクターがおすすめです。

契約にはベストファクターの担当者との面談が必須となりますが、もしも東京・大阪・福岡の店舗へご来店が難しい場合にはベストファクターの担当者が訪問によって買取を実施させていただきます。

お気軽にご相談ください。

日本中小企業金融サポート機構

| 種類 | ・2社間ファクタリング ・3社間ファクタリング |

| 調達可能金額 | 上限なし(下限は不明) |

| 手数料 | 1.5%~10% |

| 入金スピード | 最短40分 |

| 手続き方法 | オンライン・電話 |

日本中小企業金融サポート機構は、調達可能金額に制限がないことがメリットです。2社間・3社間共に対応しているため自社に合ったファクタリング方法を選べます。審査通過率は95%以上と非常に高く、柔軟な審査とサポートに定評があります。

手数料は1.5%からと業界トップクラスに安く、手軽に利用できるファクタリングサービスです。。中小企業を応援する非営利団体として設立され、中小企業・個人事業主・フリーランスに高い人気を誇ります。

経営コンサルタントもしているため、事業へのアドバイスが欲しい人は日本中小企業金融サポート機構の利用を検討しましょう。

また、日本中小企業金融サポート機構は国が中小事業者支援のプロと認定した認定経営革新等支援機関です。

認定経営革新等支援機関としてファクタリングだけでなく、財務分析・補助金申請・M&A・事業承継などさまざまな相談に乗ってもらうことが可能です。

さらに日本中小企業金融サポート機構は、オンライン完結型のファクタリングにも力を入れています。

AIファクタリングサービスのFACTORUは、審査完了まで最短10分、入金までは最短40分と圧倒的なスピードが自慢です。

店頭でもオンラインでも専門性やスピードに定評がある優良ファクタリングサービスです。

QuQuMo

| 種類 | ・2社間ファクタリング |

| 調達可能金額 | 上限なし(下限は不明) |

| 手数料 | 1%~14.8% |

| 入金スピード | 最短2時間 |

| 手続き方法 | オンライン・電話 |

QuQuMoは、最短2時間と入金スピードが早いことが魅力的です。なるべく早く資金調達をしたいという方におすすめできるファクタリング会社です。さらに、手数料も安く1%からと業界最低水準で、スピーディーかつ手軽に資金繰りの改善を実現できます。

買取可能額の下限・上限がないため、少額の売掛債権をファクタリングしたい個人事業主・フリーランスに向いています。また、オンラインファクタリングなので、パソコン・タブレット・スマートフォンでどこからでも申し込みが可能です。

顧客とのオンライン契約は弁護士ドットコムが監修するクラウドサインを使用しているので、個人情報漏洩などの心配はありません。

資金繰りに困っている個人事業主・フリーランスは、QuQuMoで経営状況を改善しましょう。

アクセルファクター

| 種類 | ・2社間ファクタリング ・3社間ファクタリング ・注文書ファクタリング |

| 調達可能金額 | 30万円~無制限 |

| 手数料 | 2%~ |

| 入金スピード | 最短即日 |

| 手続き方法 | オンライン・電話 |

アクセルファクターは、2018年にネクステージグループのファクタリング事業部として設立された会社です。

見積もりと審査結果を同時に行えるため、5割以上が即日入金できているという実績があります。そのため「本日中に資金調達を行いたい」という方におすすめできるファクタリング会社です。

アクセルファクターも国が中小事業者支援の専門家として認定している認定経営革新等支援機関です。

東京・仙台・名古屋・大阪の店舗ではファクタリングの相談だけでなく、経営改善の指導や財務コンサルティングを受けることもできます。

もちろん、オンライン完結にも対応しているので、オンライン完結で最短2時間で資金調達することも可能です。

調達可能金額は30万円から上限なしと、少額から取引できることもメリットです。また、アクセルファクターは、請求書ファクタリングのほかに注文書ファクタリングにも対応しています。

スピーディーに資金調達したい人や、注文書ファクタリングを利用したい人にとってアクセルファクターは強い味方です。

ビートレーディング

| 種類 | ・2社間ファクタリング ・3社間ファクタリング ・注文書ファクタリング・医療ファクタリング |

| 調達可能金額 | 無制限(注文書は10万円~3億円) |

| 手数料 | 2%~ |

| 入金スピード | 最短50分 |

| 手続き方法 | オンライン・電話 |

ビートレーディングは、ファクタリング会社の中でも古くからある老舗であり2012年4月創業です。古くからあるファクタリング会社であるため、2025年3月末時点で取扱件数7.1万件以上、累計取扱高1,550億円以上と実績も豊富です。

東京・仙台・名古屋・大阪・福岡の全国5箇所に店舗を構えており、店頭では財務コンサルティングを受けることも可能です。

2社間・3社間・医療ファクタリングにも対応しており、多くの用途に対応しています。審査通過率は98%と非常に高く、経営状態の悪い企業でも審査通過が期待できます。

オンライン完結型のファクタリングにも対応しており、オンラインで300万円未満の申し込みであれば日本全国から最短50分で資金調達でき、顧客との契約は弁護士ドットコム監修のクラウドサインでおこない、顧客情報はSalesforceでおこなうなど、個人情報保護も徹底しています。

オンラインでも店頭でも優良なファクタリング会社です。

ほかのファクタリング会社で審査に落ちた人は、ビートレーディングに申し込んでみましょう。

JBL

| 種類 | ・2社間ファクタリング ・注文書ファクタリング・医療ファクタリング |

| 調達可能金額 | 上限1億円(下限は不明) |

| 手数料 | 2%~14.9% |

| 入金スピード | 最短2時間 |

| 手続き方法 | オンライン・電話 |

JBLは、業界最速のスピードでの資金調達を謳っており、最短2時間で調達可能です。手数料は2%~14.9%とリーズナブルな価格設定であり、来店不要の完全オンラインファクタリングです。

上限の手数料は他社よりも若干高めなので、オンライン完結型などの手数料が低いサービスのファクタリング審査に通過できない方もJBLであれば審査に通過できる可能性があります。

他社の審査に落ちた方のセーフティネットとしても活用できるでしょう。

さらに、債権譲渡登記なしで個人事業主やフリーランスでも利用できます。簡易的な査定方法として「AIオンライン査定」があり、10秒で買取額を診断できるサービスがあります。

スムーズな資金調達を行いたい方は、ぜひ利用を検討してみてはいかがでしょうか。

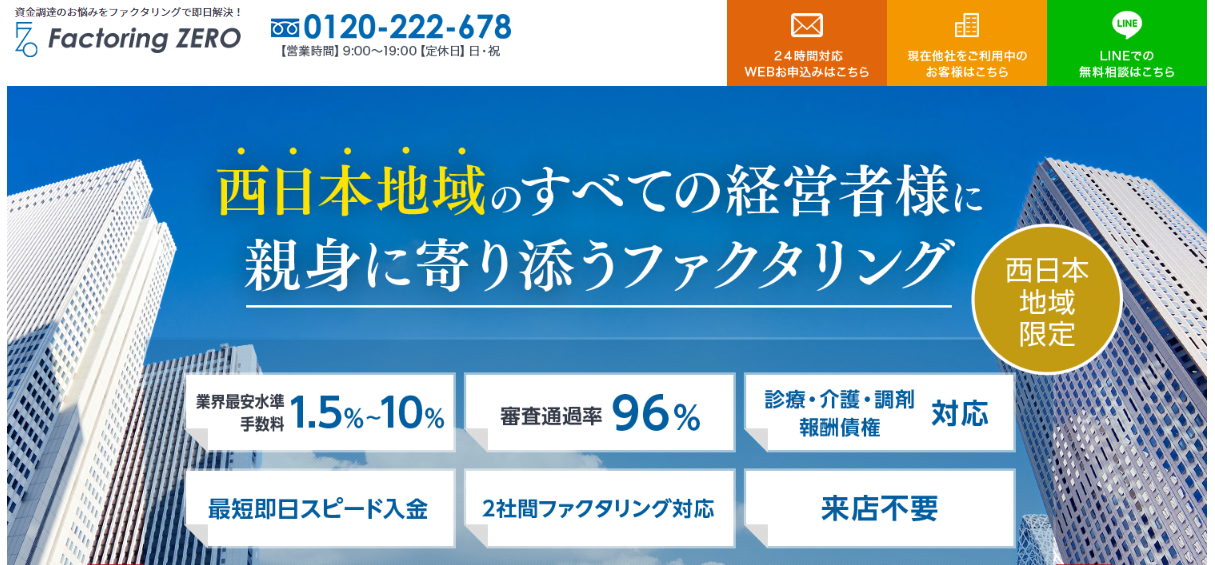

ファクタリングZERO

| 種類 | ・2社間ファクタリング ・3社間ファクタリング・医療ファクタリング |

| 調達可能金額 | 20万円~5,000万円 |

| 手数料 | 1.5%~10% |

| 入金スピード | 最短即日 |

| 手続き方法 | オンライン・電話・対面・郵送 |

ファクタリングZEROは、西日本に特化したファクタリング会社です。ファクタリングの利用は西日本に限定することで費用を抑え、手数料は1.5~10%と業界最安水準となっています。

店舗型でありながら上限10%の手数料は非常に低いですが、取り扱う事業者を西日本限定とすることによって、西日本の事業者は他社よりも有利に審査がおこなわれるので、特段審査が厳しいということではありません。

そのため、手数料が安いファクタリングZEROなら、手数料が安く利益を圧迫する恐れがありません。。20万円から資金調達できるため、売掛債権の額が低い個人事業主・フリーランスでも手軽に利用できます。

審査通過率は96%と高いことに加えて、手数料がとても低いことは大きなメリットになるため、西日本に会社がある方は検討してみてはいかがでしょうか。

資金調達QUICK

| 取り扱いサービス | 2社間 |

|---|---|

| 契約方式 | オンライン |

| 手数料 | 1%〜 |

| 入金スピード | 最短10分 |

| 買取限度額 | 下限上限なし |

資金調達QUICKは審査が審査に通過しやすいファクタリング会社の中で最も入金スピードが速い業者として知られています。

申込から入金までは最短10分なので、「すぐに資金を用意しないと手形が不渡りになる」など、緊急性が非常に高い場面で活用できます。

大手消費者金融のカードローンよりも速いスピードです。あらかじめアカウントを作成しておけば請求書のアップロードから最短10分で審査が完了し、そのまますぐに入金を受けられます。

いざというときに備えて、アカウント作成だけでもおこなっておくと安心です。

また、資金調達QUICKは手数料に上限がありません。そのため、他社では審査に通過できないリスクの高い売掛債権でも資金調達QUICKであれば審査に通過できる可能性があります。

買取額にも下限も上限もないので、売上規模の大きな事業者から小さな事業者まで幅広く利用可能です。

審査に自信がない方、急いで資金調達したい方などは資金調達QUICKの利用を検討するとよいでしょう。

西日本ファクター

| 取り扱いサービス | 2社間・3社間 |

|---|---|

| 契約方式 | 対面・オンライン |

| 手数料 | 2.8%〜15% |

| 入金スピード | 最短即日 |

| 買取限度額 | 30万円〜1,000万円 (※3社間は最大3,000万円) |

西日本ファクターは西日本の事業者限定に取り扱いをおこなう福岡県で最も有名なファクタリング会社です。

福岡・熊本・大阪に店舗を構えており、店頭ではファクタリングの申し込みだけでなく経営コンサルティングを受けることもできます。

上限手数料は15%とやや高めなので、他社の審査に落ちた方も審査に通過しやすいファクタリング会社だといえるでしょう。

さらに西日本ファクターは買取額によって手数料の上限が次のように定められている点も特徴です。

| 買取金額 | 上限手数料 |

|---|---|

| 30万円〜100万円 | 15% |

| 101万円〜200万円 | 10% |

| 201万円〜300万円 | 8% |

| 301万円〜500万円 | 5% |

| 501万円〜1,000万円 | 2.8% |

買取額が大きくなればなるほど手数料が下がり、501万円以上であれば上限2.8%と非常に低い手数料でファクタリングが利用可能です。

数百万円規模の売掛債権を早期に資金化したい方に西日本ファクターはおすすめです。

なお、西日本ファクターはオンライン完結型のクラウドファクタリングの利用を推奨しています。

福岡などの店舗への来店が難しい方は、オンライン完結でスピーディーな資金調達が可能です。

ウィット

| 取り扱いサービス | 2社間 |

|---|---|

| 契約方式 | オンライン |

| 手数料 | 5%~ |

| 入金スピード | 最短2時間 |

| 買取限度額 | 20万円~500万円 |

ウィット(WIT)はオンライン完結型のファクタリング会社の中でも審査に通りやすく、入金スピードが速い業者として知られています。

申し込みから入金までは最短2時間で、実際に口コミでは「必要なタイミングまでに資金調達できてよかった」「本当に2時間で入金された」などの口コミが多くなっています。急いで資金が必要な方におすすめです。

さらに、手数料は下限が5%と高めで、上限はありません。

他社よりも高めの手数料設定とすることで審査に通過しやすくなっています。

他のファクタリング会社に断られた方もウィットであれば審査に通過できる可能性があるでしょう。

ウィットは少額買取専門をうたっており、買取額の上限は500万円と低めになっています。

売上規模の小さな小規模法人や個人事業主・フリーランスでも利用しやすいオンライン完結型のサービスです。

SHIKIN+

| 取り扱いサービス | 2社間 |

|---|---|

| 契約方式 | オンライン |

| 手数料 | 0.5%〜 |

| 入金スピード | 最短即日 |

| 買取限度額 | 下限上限なし |

SHIKIN+は株式会社BizForwardが運営する法人専門のオンライン完結型サービスです。

法人専門なので、個人事業主やフリーランスの方は利用できませんが、手数料が非常に低い点が特徴です。

手数料の下限は0.5%と2社間ファクタリングサービスの中で最も低い水準の1社です。

さらに手数料には上限がないので、リスクの高い事業者に対しては高い手数料で審査に通過させるので、審査に通過しやすいファクタリング会社でもあります。

ホームページにはAI仮審査という機能がついており、申し込みをおこなうと最短5分で買取可能額が画面に表示されます。

365日24時間いつでも利用できるので、休日や深夜に資金繰りに対して不安を感じた方は利用を検討してみるとよいでしょう。

SHIKIN+を運営する株式会社BizForwardはマネーフォワード、三菱UFJ銀行、三菱UFJファクターの上場企業3社が共同で出資して設立した会社です。

メガバンクを含む大手企業が共同出資で設立した会社なので、SHIKIN+は運営業者の安全性も非常に高いサービスだといえるでしょう。

えんナビ

| 取り扱いサービス | 2社間 3社間 |

|---|---|

| 契約方式 | 対面・出張 |

| 手数料 | 下限上限なし |

| 入金スピード | 最短即日 |

| 買取限度額 | 50万円〜 |

えんナビは24時間営業の独立系の店舗型ファクタリング会社です。

店頭や電話で24時間いつでも専門知識をもったスタッフが丁寧に対応してくれます。

夜間に繁忙になる飲食業やサービス業の方や、夜間急に資金繰りに関する不安が頭をよぎった経営者の方もえんナビであればいつでも専門の担当者が対応してくれるので安心です。

手数料には上限がないので、他社で断られた人も高めの手数料で審査に通過できる可能性があります。

入金スピードは最短即日で、東京の事務所まで訪問することができない方もえんナビの担当者が訪問して買取をおこなってくれるので安心です。

買取限度額は50万円〜上限なしなので、比較的売上規模の大きな事業者向けのファクタリングサービスだといえます。

審査に自信がない方、夜間に資金調達や相談をしたい方にえんナビはおすすめです。

株式会社No.1

| 取り扱いサービス | ・2社間ファクタリング ・3社間ファクタリング |

|---|---|

| 契約方式 | オンライン・電話・メール |

| 手数料 | 1%〜15% |

| 入金スピード | 最短60分 |

| 買取可能額 | 下限なし〜5,000万円 |

株式会社NO.1は手数料の上限が15%と比較的高いので、審査に通過しやすいファクタリング会社だといえます。

上限10%程度の手数料の低いファクタリング会社の審査に落ちた方も株式会社No.1であれば審査に通過できる可能性があります。

申込から入金までは最短60分と速いので、急いで資金が必要なタイミングでも活用できるでしょう。

また、株式会社No.1は初めてファクタリングを利用する人にも、すでにファクタリングを利用しており他社から乗り換えたい人にもメリットがあります。

「初回買取手数料50%割引」or「他社より高額買取保証」というキャンペーンを実施しており、初めてファクタリングを利用する方も、すでに他社を利用している方にもお得なファクタリング会社です。

個人事業主特化型、フリーランス特化型、建設業特化型など、一般的に審査で不利になると言われる属性に対する専門の商品を取り扱っているので、審査で不利になる属性の人に対しても積極的にファクタリングを取り扱っていることがわかります。

審査に自信がない方、初めてファクタリングを利用する方、すでに他社を利用している方などにおすすめの業者です。

AGビジネスサポート

| 取り扱いサービス | 2社間 |

|---|---|

| 契約方式 | 非対面式 |

| 手数料 | 2%〜 |

| 入金スピード | 最短即日 |

| 買取限度額 | 10万円以上上限なし |

AGビジネスサポートは大手消費者金融のアイフルが100%出資する主にビジネスローンを取り扱う業者です。

ビジネスローンで培ったノウハウでファクタリングの審査を実施しているので、適切に申込者や売掛先企業のリスクを把握できます。

手数料は2%〜上限なしなので、他社に断られたリスクの高い事業者もAGビジネスサポートであれば高めの手数料でファクタリング審査に通できるでしょう。

ビジネスローンや個人向けカードローン審査で培ったスピード審査のノウハウで、ファクタリングもスピーディーに利用できる点が特徴です。

利用可能額は10万円から上限なしなので、売上規模の小さな個人事業主などの小規模事業者から規模の大きな法人まで幅広く利用できます。

AGビジネスサポートはビジネスローンを取り扱っているので、貸金業者の登録をおこなっています。

ファクタリング業者の中で貸金業者の登録を行なっている業者は非常に珍しく、高い信頼度があります。

業者の信頼性を重視したい方にはアイフル出資で登録貸金業者のAGビジネスサポートがおすすめです。

ファクタリングのTRY

| 取り扱いサービス | 2社間 |

|---|---|

| 契約方式 | 来社・来店 |

| 手数料 | 5%~ |

| 入金スピード | 即日~ |

| 買取限度額 | 要確認 |

ファクタリングのTRYは株式会社SKOが設立したファクタリング業者です。

手数料には上限がないので、他社ではリスクが高いと判断されて審査に通らない人もファクタリングのTRYであれば審査に通過できる可能性があります。

契約は完全オンラインで、日本中どこにいても最短即日で審査に通過できる可能性があります。

買取限度額には下限も上限もないので、売上規模の小さな事業者から大きな事業者まで幅広く利用することができるでしょう。

以前は契約には来店か対面が必要だったため、東京の事務所の近くにいる人でないと即日入金は難しかったですが、今はオンライン完結にも対応しています。

オンライン完結の場合には、弁護士ドットコム監修のクラウドサインで契約するので、情報保護も徹底しているファクタリング会社です。

ファクタリングに断られたときによくある質問

ファクタリング審査に断られた時によくある質問は次のとおりです。

- ファクタリングが通らない理由は何ですか?

- ファクタリングで審査が通りやすい業者は?

- ファクタリングで二重譲渡するとバレる?

- 小口の売掛債権はファクタリング審査で不利ですか?

- 100パーセント通るファクタリングはありますか?

- ファクタリング審査に落ちた理由を聞くことはできますか?

ファクタリングが通らない理由は何ですか?

ファクタリング審査は主に売掛債権の信用に対しておこなわれるので、基本的にファクタリングの審査に通らない原因は売掛先企業の信用がないためです。

売掛先企業が赤字や債務超過の場合や、過去の取引で支払いに遅れたことがある場合には審査通過が難しくなります。

できる限り信用度の高い企業に対する売掛債権を売却しましょう。

ファクタリングで審査が通りやすい業者は?

ファクタリング審査で通りやすい業種は入金サイトが短い業種です。

建設業などは工期が長く、入金サイトも長いのでファクタリング審査では不利になる傾向があります。

できれば入金サイトが1ヶ月程度の売掛債権を売却するとよいでしょう。

ファクタリングで二重譲渡するとバレる?

ファクタリングで二重譲渡するとバレる可能性があります。

ファクタリング会社は数多くの売掛債権やファクタリグリングを取り扱っているので、すでに他社へ譲渡した売掛債権を二重で譲渡しても大抵の場合はバレてしまいます。

仮に申し込み段階で知られず利用できたとしても、後から発覚すると詐欺罪で刑事告訴される可能性があります。絶対に二重譲渡はおこなわないようにしてください。

小口の売掛債権はファクタリング審査で不利ですか?

不利にはなりません。

ファクタリング審査で重視されるのは、売掛債権の金額が利用者の売上規模にあったものかどうかという点だからです。

従って、小口の売掛債権は、売上規模が小さな事業者にとっては金額的に自然だといえるので審査で不利になることはありません。

100パーセント通るファクタリングはありますか?

100%審査に通るファクタリングは存在しません。

売掛債権が未回収になった場合、その損失はファクタリング会社が負うので、ファクタリングを取り扱うことにはファクタリング会社にリスクが伴います、

そのため、健全な業者は必ず審査をおこないます。

「100%審査に通る」「審査なし」などと謳う業者は、償還請求権ありの実質的な貸付をおこなう闇金か、悪徳業者なので、絶対に利用しないでください。

ファクタリング審査に落ちた理由を聞くことはできますか?

原則的に審査落ちの原因を教えてもらうことはできません。

しかし感情的にならず、「改善して再申込みしたいので確認したい」という姿勢で確認することで、審査落ちの理由を聞ける場合があります。

たとえば電話なら「差し支えない範囲で結構ですが、否決となった主な理由を教えていただけますか。書類不足、売掛先要因、債権内容、当社の情報のどれに該当するかだけでも知りたいです」と聞いてみるのがおすすめです。

メールなら件名は「審査結果に関する確認のお願い」とし、本文で①申込日時②案件名(債権額・売掛先)③確認したい項目(不足書類/懸念点)④再申込の意向を簡潔に伝えます。加えて「追加で提出すべき資料があればご教示ください」「どの条件を満たせば再審査可能か」まで聞くことで、ファクタリング会社が顧客を逃さないために審査落ちの原因を教えてくれる可能性があります。

断られた原因を解決してファクタリングを利用しよう

ファクタリングを断られた理由には、売掛先の問題・売掛金の問題・利用者の問題の3つがありました。また、ファクタリング会社を選ぶ際のポイントとして手数料の安さ・償還請求権の有無・ファクタリング会社の信頼性について解説しました。

ファクタリングを断られた理由を把握して問題を解決したうえで、「ファクタリング会社を選ぶ際のポイント」をもとにファクタリング会社を選びましょう。

本記事では、審査通過率の高いおすすめのファクタリング会社を7つ紹介しました。ほかのファクタリング会社で断られた人は、審査通過率の高いファクタリング会社の利用を検討してください。