この記事は約14分で読めます。

国税庁の調査によると、2022年は赤字法人割合は全体の64.8%と決して少ない数字ではありません。

節税対策で赤字経営を選択している会社もあるでしょうが、多くの中小企業が何らかの資金繰りの問題を抱えています。

会社で保管している「キャッシュ」が不足して資金繰りが悪化すると、仕入れや設備投資、給与の支払い等の資金不足により、正常な経営ができなくなってしまいます。

特に小規模な会社は、経営上のちょっとしたミスが資金繰りの悪化を招くことも少なくありません。

今回は赤字会社の80%が採用している資金繰りを劇的に改善させる7つのコツを紹介します。

今まさに、資金繰りの課題に直面している経営者の方の参考になれば幸いです。

- 資金繰り悪化の原因がわかる

- 資金繰りを改善させる具体的な方法がわかる

- まとまった資金(キャッシュ)を確保する方法がわかる

記事の目次

1、売掛債権を早期に回収する

企業の資金繰りを悪化させる原因のひとつが、売掛債権や手形の「回収サイト」と仕入れ等に係る買掛債務や支払手形の「支払サイト」のずれによって生じる資金不足です。

一般的に、売掛債権や手形の回収サイトが短くなると資金繰りは楽になり、長くなると資金繰りは苦しくなります。

たとえば、100万円の仕入費用の支出と100万円の売上収入があった場合、回収サイトと支払サイトにずれがあると次のような資金繰りへの影響が考えられます。

- 支払サイトが60日、回収サイトが90日の場合、30日間の100万円の資金不足が生じる

- 支払サイトが90日、回収サイトが60日の場合、30日間の100万円の資金余剰が生じる

つまり、回収サイトが長いことで資金繰りが悪化している企業は、売掛債権を早期に回収し、回収サイトと支払サイトのずれによって生じる資金不足の期間を短縮することが必要となります。

売掛債権の早期回収を図るために、次の手段を活用しましょう。

- 督促を強化する

- 営業の実績を売掛債権回収時にカウントする

- ファクタリングを利用する

商品やサービスを販売しても、売上が現金で回収できなければ意味がありません。

売掛債権を確実に回収するための3つの方法を詳しく解説していきます。

督促を強化する

売掛先からの支払い遅れがあれば、期日の翌日にもコンタクトを取って売掛金の督促を行います。

支払い遅れのある売掛先が多ければ手間もコストもかかりますが、売掛金の未回収リスクを考えると早急に、抜かりなく行うべきです。

電話やメールでの連絡、請求書の再送などあらゆる督促の手段を尽くしても回収に至らなかった場合は、内容証明書を送付します。

内容証明を送るこで確かに督促を行ったという証拠になる、時効による売掛金消滅を防ぐといった効果があり、売掛先にも心理的な圧迫感を与えることができます。

なおも売掛先が支払いに応じない場合は、裁判所を通じた支払督促も検討しましょう。

営業の実績を売掛債権回収時にカウントする

営業担当者の販売実績を売掛債権の回収時にカウントすることで売掛債権の回収確率は高くなります。

営業担当者は販売ノルマ達成のために、与信が怪しい企業に対しても販売をおこなうケースが少なくありません。

営業担当者とすれば、回収できてもできなくても売ってしまえば自分のノルマにはカウントされるためです。

そこで、営業担当者の実績としてカウントするタイミングを「売掛債権回収時」とすることで、営業担当者は回収が危い事業者に対して無理やり売り込むようなことはなくなります。

また、日頃から取引先の経営状況も気にするようになるので、与信管理に活用できる精緻な情報を自然に集められるようになるでしょう。

営業担当者に「売上は回収できてこそ」を徹底するために、売上実績のカウントを回収時におこなうようにしましょう。

ファクタリングを利用する

ファクタリングを利用することで売掛債権は確実に回収できます。

ファクタリングは売掛債権を業者へ売却することで、主に次の効果があります。

- 売掛債権の支払期日よりも前に売掛債権を資金化できる

- 売掛債権の未回収リスクも一緒に売却できる

ファクタリングは償還請求権なし(ノンリコース)で実施されるので、もしもファクタリング後に売掛債権が支払われなくても、その損失はファクタリング会社が負ってくれます。

そのため、ファクタリングを利用すれば、確実に代金は回収できます。

ファクタリングは早期資金調達の手段として利用されますが、売掛債権を確実に回収できる手段として活用することが可能です。

支払能力が心配な取引先があるのであれば、3社間ファクタリングの利用を提案し、同意を得られれば低い手数料でファクタリングを利用できます。

2、買入債務の支払サイトを延長する

1で回収サイトは短いほうが良いと述べたように、買掛金の支払サイトは回収サイトよりもなるべく長くするほうが資金繰りに余裕が生まれます。

資金繰りをよくする基本的な方法は「1日でも長く手元に資金を残すこと」なので、買掛金などの買入債務の支払い期日は長ければ長いほど資金繰りにはプラスです。

支払サイトを長くする具体的な方法は主に次の3つです。

- 支払サイト延長の交渉をする

- 法人向けクレジットカードで支払う

- 請求書カード払いサービスを利用する

買入債務の支払サイトを延長するための3つの方法について詳しく解説していきます。

支払サイト延長の交渉をする

会社の支払サイトが短く売掛債権の回収サイトが長い場合、企業は厳しい資金繰りを余儀なくされます。

資金繰りが苦しい場合は、仕入れの現金払いを買掛取引にしたり、支払サイト延長を交渉することで、一時的に資金不足を解消することができます。

デメリットとしては、支払サイトを延長してもらう代わりに、仕入れ価格の割引等の条件が厳しくなる場合があることです。

取引先の会社にも資金繰りの都合があるので、必ずしも延長の交渉に応じてもらえるとは限りません。

しかし、支払いを待ってもらわないと会社を維持することが難しいという場合は、仮に多少の値上げが条件になるとしても、支払い期日はできるだけ延長するべきでしょう。

なお、場合によっては取引継続を拒まれてしまい、本業に大きな影響を及ぼしてしまう可能性もあるので、交渉先は慎重に選定してください。

法人向けクレジットカードで支払う

仕入れをクレジットカード支払いに変えることで、現金の引き落としを最大2ヶ月先に延長することができます。

月末締め翌月末払いのクレジットカードを利用して経費を支払った場合、2月1日にクレジットカードを使用すれば、引き落としは3月31日ですので、最大2ヶ月現金の流出を遅らせられます。

取引先の承諾が必要となる場合もありますが、可能な場合は積極的に活用したい方法です。

また、細かい経費の支払いはクレジットカードを活用するとよいでしょう。

請求書カード払いサービスを利用する

請求書カード払いとは、取引先から受け取った請求書の支払いを請求書カード払い業者が利用者の代わりにおこない、業者に対しては代金をクレジットカードで支払うというサービスです。

簡単にいえば、請求書カード払いサービスを介して取引先への支払いをクレジットカードでおこなうというものです。

100万円の請求があった場合の流れを考えてみましょう。

- 取引先から100万円の代金を請求される

- 請求書カード払い業者へ支払いを申し込み

- 請求書カード払い業者へ100万円+手数料をクレジットカードで決済

- 請求書カード払い業者が取引先に対して利用者名義で代金100万円を支払う

- クレジットカードの支払日に100万円+手数料が引き落とし

この方法であれば、手元に現金がなくても、取引先がクレジットカードの支払いに同意しなくても、クレジットカードで買掛金の支払いが可能です。

3%~4%程度の手数料が発生しますが、支払いを最大60日程度延長できるのでメリットがあります。

買入債務の支払サイトを誰にも迷惑をかけずに延長できる方法ですので、限度額の大きなカードを保有している場合は利用を検討してください。

3、過剰在庫を避ける

在庫は多いほうが営業活動がしやすいということもあり、在庫は過剰になりがちです。

しかし、過剰在庫は保管スペースや維持費がかかるうえに資金を寝かせていることと同等なので、当然ながら資金繰りを悪化させる元凶となります。

過剰在庫にならないよう、適正な在庫水準の把握・維持、および市場動向を熟慮した仕入れ活動をするとともに、コストのかかる在庫は思い切って処分することも検討しましょう。

過剰な在庫を避ける方法は次の2点です。

- 在庫管理を徹底する

- 値下げして販売する

2つの方法について詳しく解説していきます。

在庫管理を徹底する

多くの場合、在庫の数量は商品の需要量、回転率、安全在庫量などをもとにした在庫計算で決定されますが、それでも過剰在庫が生じてしまうケースは少なくありません。

過剰在庫を防止するためには、一般化された計算式よりも自社の商品特性やターゲット、市場の動向、流行なども考慮して調整する必要があります。

また、売れ残っている商品を分析すれば、過剰在庫の原因となっている商品を正確に把握することができます。

売れる商品を見極めることは難しいですが、在庫管理をすることで売れない商品を把握することは可能です。

過剰在庫の原因となる商品の種類や傾向が分かれば、過剰在庫を未然に防止することにつながります。

値下げして販売する

売れ残っている商品に管理コストをかけ続けるよりも、値下げして売ってしまったほうが、眠っている資産の何割かをすぐに使える現金にすることができます。

ただし、頻繁な値下げセールは自社のブランドイメージの低下やユーザーの買い控えにつながりますので、タイミングを見極めることが重要です。

値下げセール以外の在庫処理としては、後に詳しく解説する商品在庫ファクタリングや在庫処分会社を利用する方法も挙げられます。

ブランドイメージの低下や買い控えといったリスクを負うことなく在庫処分ができ、なおかつ、商品によっては高額で買い取ってもらえる可能性もあります。

4、設備投資は慎重に行う

事業が好調なときに無計画な設備投資を行った結果、投資金額をペイできずに負債を抱えてしまうケースも少なくありません。

また、借入や他人資本による設備投資はギャンブル的な要素が大きくなり、失敗すれば資金繰りを一気に悪化させてしまいます。

新規事業の開発や生産性の向上を狙った設備投資でも、結果として資金繰りを悪化させては本末転倒です。

設備投資は売上見込や投資資金を回収できるまでの期間、撤退のタイミングなど、十分に検討したうえで実施する必要があります。

設備投資の際には次の点を意識することが重要です。

- 適切な設備投資の意思決定を行う

- リースを利用する

- 不要な資産は売却する

計画的に投資をおこなうことはもちろん、そもそも設備を保有せずにリースを活用したり、不要な資産を持っているのであれば売却も検討することが大切になります。

設備投資の際に重要な3つのポイントについて詳しく解説していきます。

適切な設備投資の意思決定を行う

設備投資は一般的に次のプロセスを経て実行に移されます。

- 目的の明確化

- 設備投資案の策定

- 設備投資の意思決定

- 資金調達

- 設備投資の実行

2のプロセスで設備投資案は複数策定し、そのうえで投資利益率や回収機関などを指標として各計画を吟味、最も効率的な計画案を選定します。

計画を立てる際には専門家とも相談し、慎重に進めることが重要です。

設備投資はほとんどの企業が借入金によっておこなうので、借入金の返済によって資金繰りが圧迫されます。

投資した設備をどのように回収していくのか、実現可能性の高い計画をしっかりと立てるようにしてください。

リースを利用する

設備投資をしたいが資金繰りへの影響は最小限にしたいというときには、設備をリースして投資額を最小に抑えることが効果的です。

機械、車両、事務所等をリースによってまかなうことで、少額の資金で利用でき、なおかつ撤退するときも楽というメリットがあります。

リースはリース料金を支払うだけで、最新の設備を導入できますし、基本的には管理コストもかかりませんし、メンテナンスもおこなってくれます。

投資に失敗した場合にリースの契約を中止すればよいだけですので、借入金によって資産を購入することよりもリスクを抑えることも可能です。

初めから資産を購入するよりは、リースの方がだいぶ割高になることが多いですが、投資によるリスクを最小限に抑えられるというメリットがあります。

資産購入のリスクを抑えたいのであれば、リースの活用も検討してください。

不要な資産は売却する

設備投資と同時に売却できる資産がないかも検討しましょう。

安易に資産ばかり増やしても貸借対照表が大きくなり、管理コストの増大によって損益は大きく圧迫されるためです。

また、資産を売却すれば手元の現金は増えるので、資金繰りは円滑化します。

さらに、貸借対照表をできる限り小さくして、必要最低限の資産で収益を上げるオフバランス化をすることで金融機関からの評価が上昇する可能性が高くなり、借入をおこないやすくなります。

そのため、本業とは無関係なできる限り不要な資産は売却し、貸借対照表をスリム化した上で新たな設備投資を遣唐した方がよいでしょう。

5、複数の資金調達方法を使い分ける

急な資金需要に対応するには、目的に合った資金調達方法を使い分けることが重要です。

銀行融資を始めとしてそれぞれの資金調達方法の特徴を紹介します。

それぞれの資金調達方法の特徴や違いを理解して、適切に使い分けられるようになりましょう。

銀行融資(事業者向け)

一般的な資金調達方法として考えられるのは、取引のある銀行から融資を受けることです。

事業者向け融資は2期以上の事業実績、赤字決算でない、税金の未納がないなどの条件がありますが、審査を通過すれば低金利で数百万~数億円のまとまった資金を調達することができます。

一口に銀行融資と言っても、担保や保証人を必要としないもの、不動産などの担保が必要なものなど、さまざまな形態の融資があります。

一般的には信用保証協会の保証をつけて融資をおこないます。

基本的に信用保証協会は1つの企業に対して1年に1回しか保証をしないので、前回の借入から1年以上の時間が経っていないと新規を融資を受けることは難しいでしょう。

また、信用保証協会の保証をつけないプロパー融資は銀行にとって信用があると判断できる優良な企業のみが受けられます。そのため、資金繰りが悪化した企業が融資を受けるのは非常に困難です。

総じて融資が実行されるまでには時間がかかるため、急ぎで資金調達が必要な場合は他の方法を検討しましょう。

ビジネスローン(ノンバンク系)

ノンバンクとは、銀行や信用金庫、公的金融機関以外の信販会社やクレジットカード会社、消費者金融などを指します。

ノンバンク系のビジネスローンは、スコアリングシステムによるスピード審査が可能で、早ければ申し込みの当日か翌日には現金を調達することができます。

さらに、ローンカード型ビジネスローンで限度額の範囲内であれば、24時間ATMで何度も借入・返済ができるというスピード感、利便性に優れています。

銀行に比べて金利は引き上げられており、10%〜18%程度と高額の設定になっているものの、審査の可決率は高くなっています。

赤字や債務超過などの理由で銀行融資の審査に通過できない事業者でも審査に通過できるでしょう。

金利が高いものの、審査に通りやすく、最短即日入金に対応していることから、緊急でお金を必要としている事業者に向いています。

ただし、金利の高さゆえに長期の借入には向いていないため、短期で返済できる目処が立っている前提で、一時的なつなぎ資金の調達目的で利用されることをおすすめします。

公的融資制度

日本政策金融公庫や商工組合中央金庫など、政府系金融機関や地方公共団体から融資を受ける制度が公的融資制度です。

事業規模が小さく実績も少ない法人・個人でも、しっかりとした事業計画を提示できれば、年利2%以下の低金利で融資が受けられる可能性があります。

たとえば、日本政策金融公庫の新規開業資金は、新たに事業を始める方や事業開始後おおむね7年以内の方を対象に、年利2%前後で最大7,200万円までの融資が受けられます。

また、日本政策金融公庫などの公的融資機関は信用保証協会の保証をつけません。

銀行や信用金庫などの民間金融機関は信用保証協会の保証をほぼ必須としているので、信用保証協会の保証枠がいっぱいになったり、信用保証協会の保証審査に通過できない場合は融資を受けられません。

しかし信用保証協会の保証をつけない公的融資機関は民間金融機関とは別枠なので、銀行や信用金庫から融資を断られた場合も融資を受けられる可能性があります。

融資が受けられるまでには時間がかかりますが、銀行融資やノンバンク系金融機関と比べて遥かに金利が低く、審査の可決率も高いため、条件を満たしているのであればぜひとも利用したい資金調達方法です。

ファクタリング

ファクタリングとは、売掛金(売上債権)を資産としてファクタリング会社に売却することで、支払い期日前に現金を得る資金調達方法です。

買取対象となる債権は売掛金をはじめ、医療報酬、家賃収入、商品在庫など多岐にわたります。

銀行融資のようないわゆる信用貸し、担保融資などとは異なる資金調達方法であるため、審査では利用者の返済能力や経営状況、事業規模が問われることはありません。

審査の対象になるのは主に売掛先企業の信用です。

売掛債権に回収可能性があれば、利用者の信用は問われないので、赤字・債務超過・税金滞納などの理由で融資審査に通過できない企業でもファクタリング審査であれば通過可能です。

さらに、ファクタリングは資金調達の手段であるとともに、「決済事務の合理化」という側面もあります。

たとえば利用者・ファクタリング会社・売掛先の3社で契約する3社間ファクタリングの場合、ファクタリング会社が利用者に代わって債権の回収業務を行うため、以下3つのメリットを受けられます。

- 本業に割く時間の捻出

- 現金調達による取引機会の増加

- 売掛金未回収リスクの回避

ファクタリングは利用者に調達した資金の返済義務がないノンリコース契約ですので、万が一、売掛先が倒産して貸し倒れとなっても全損リスクはファクタリング会社が負うことになります。

なお、ファクタリング業を営むには免許や許認可や登録などは一切不要で、どんな業者でも営業できます。

そのため業者の中には法外な手数料を要求する悪徳業者や、償還請求権あり(ウィズリコース)の実質的な貸付をおこなう違法業者などが存在します。

そこで、次の2点に注意して、自分の目で安全安心な業者を選択してください。

- 手数料が20%以下

- 償還請求権なし(ノンリコース)

もちろん、弊社ベストファクーは上記2点を具備した、安全安心なファクタリングを提供しております。

ABL(資産担保融資)

ABL(資産担保融資)は売掛金担保融資とも呼ばれ、企業が保有する売掛金、商品在庫、集合動産など流動性の高い資産(流動資産)を、銀行や信用金庫等の金融機関に担保として提供し、融資を受ける資金調達方法です。

審査では不動産担保ローンと同じく、担保として提供される資産の価値と利用者の返済能力が重視されます。

利用者は担保に入れる不動産がなくとも、商品在庫や売掛債権などすぐには現金化できない流動資産を有効活用して資金調達ができるほか、担保として提供する資産によっては長期の借り入れも可能です。

一方で、売上債権を担保に融資を受ける場合は売掛先への通知・承諾が必要なこと、債権譲渡登記を行う必要があることなど、デメリットも考慮する必要があります。

また、流動資産の評価額を査定し、信用保証協会や銀行の審査に通過しなければ借入ができないので、審査完了までには時間がかかります。

申込から融資までには1ヶ月以上の時間がかかってしまうケースも多い点に注意してください。

クラウドファンディング

クラウドファンディングとは、インターネット上に事業内容と必要金額を公開し、事業の内容に賛同や共感してくれた人から少しずつ資金を集める資金調達方法です。

資金提供者に対しては資金提供の代わり返礼品の交付などの少しの還元をおこなうことで、資金提供者は「返礼品等を購入した」という解釈になるので、集めたお金に返済の義務はありません。

返済の必要がないお金なので、調達できれば資金繰りは非常に安定します。

また、銀行などでは収益性のない事業に対して融資を受けることは非常に難しいですが、クラウドファンディングの場合には、共感を得られればどんな事業でも資金調達が可能です。

銀行融資を受けることが難しい慈善事業などでも、クラウドファンディングであれば資金調達できる可能性があります。

ただし、その反面、単に「儲けたい」と考えただけの収益事業などは共感を得にくいので資金調達は難しくなります。

また、目標額に到達できるまでには時間がかかりますし、目標額に到達できる事業は非常に少ない点にも注意が必要です。

調達できれば返済不要な資金として資金繰りには大きく寄与しますが、調達することには時間がかかりますし、調達可能額も不透明です。

時間に余裕がある時に活用したい方法だといえるでしょう。

6、固定費を見直す

固定費とは売上の大小にかかわらず毎月固定的に発生する経費のことです。

売上が減少しているタイミングでは、固定費が資金繰りに負担を与えるので、できる限り固定費を削減することで、経営悪化時にも資金繰りへの圧迫を防ぐことが可能です。

固定費はさまざまですが見直しができる固定費としては次のようなものがあります。

- 借り換えで支払利息を軽減する

- 家賃を見直す

- 保険や通信費を見直す

固定費の代表格と言えば人件費ですが、人件費は安易に見直すべきではありません。従業員のモチベーションや企業の経営効率に関わるだけです。

比較的簡単に見直しができる3つの固定費について解説していきます。

借り換えで支払利息を軽減する

借入金があるのであれば、金利の低いローンに借り換えることによって支払利息を軽減できます。

例えば、500万円を8年返済で元利均等返済で借りた場合の利息支払額は金利によって次のように異なります。

| 金利 | 毎月返済額 | 利息総負担額 |

|---|---|---|

| 1% | 54,216円 | 204,700円 |

| 5% | 63,299円 | 1,076,719円 |

| 10% | 75,870円 | 2,283,566円 |

利息負担だけで毎月1万円〜2万円の違いがありますし、総負担額になると、100万円〜200万円程度の違いが金利だけで生じます。

金利の高いローンやクレジットを抱えているのであれば、低金利の商品への借り換えを実施することで負担額を大幅に軽減できるでしょう。

家賃を見直す

家賃も固定費としては大きな割合を占める費用です。

事務所や倉庫などの家賃負担が高額になっているのであれば、転居によって引き下げを検討するのも1つの有効な方法です。

一般的に、家賃は粗利益の10〜20%以内が適正だと言われており、起業間もないときは1ヶ月の家賃は3日分の売上が適正だとされています。

なお、家賃の比率は企業の規模によって異なりますが、中小企業庁の中小企業実態基本調査によると、全業種の家賃構成比は売上の1.3%とされています。

家賃の割合がこれらよりも高い場合には、家賃の見直しを検討すべきです。

保険や通信費を見直す

保険契約や通信費を見直すことでも固定費を大きく削減できます。

保険は自動車保険や火災保険などはネット保険に切り替えることで、補償内容はそのままに半額程度になることもあります。

また、経営者や従業員に持たせている携帯電話もキャリアを大手キャリアから格安SIMに切り替えることで半分程度の料金となる可能性があります。

保険や通信費は、サービスの内容はそのままに料金を引き下げられる可能性が最も高い固定費なので、現在の契約状況を確認し見直しを検討してみるとよいでしょう。

7、銀行融資の返済方法を見直す

借入金の返済がどうしても難しいのであれば、銀行へ相談して返済計画を見直すリスケジュールをおこなうことで資金繰りが改善することがあります。

銀行はリスケジュールにはできる限り対応するように国から指導されているので、1つの借入金に対して1回のリスケジュールには応じてもらえる可能性が高いでしょう。

リスケジュールの方法は主に次の3つです。

- 返済期間の延長

- 元金返済の据え置き

- 複数の借入金のおまとめ

これら3つの方法はいずれも毎月の返済額を軽減できるので、軽減された分だけ企業の資金繰りは改善する可能性が高くなります。

それぞれの方法について詳しく解説していきます。

返済期間の延長

借入金の返済期間を延長することで、毎月の返済額の軽減を図ることがでいます。

例えば,1000万円で金利3%で借りた借入金の返済を10年、15年、20年返済した場合の毎月返済額の違いは次のとおりです。

| 返済期間 | 毎月返済額 |

|---|---|

| 10年 | 96,560円 |

| 15年 | 69,058円 |

| 20年 | 55,459円 |

返済期間を5年延長すれば約3万円、10年延長すれば約4万円返済額が軽減されます。

どの程度の期間延長に応じるのかは銀行の方針はや借入金の種類によって異なります。

また返済期間を延長すれば利息の支払額が大きくなりますが、毎月の返済が苦しい場合には、返済期間の延長の相談をするとよいでしょう。

元金返済の据え置き

元金返済の据え置きとは、一定期間、借入金の元金の返済を中断して、その期間は利息だけを支払っていく方法です。

例えば、1年間元金返済の据え置きをおこなうことで、1年間は返済が楽になるので、その間に経営再建を図ることができます。

社会的な不景気のタイミングなどで「この期間さえ乗り切れば、経営改善できる」という状況で活用できる方法です。

元金の返済を据え置いている期間分の利息分だけは余計に負担しなければなりませんが、経営再建のための時間的猶予を得られるという点では有効な方法です。

複数の借入金のおまとめ

複数の借入金を抱えているのであれば、複数の借入金を1つのまとめることで毎月返済額が軽減される可能性があります。

おまとめによって、残りの返済期間が短い借入金も1つにまとめることで返済期間が長くなるので、その分だけ毎月の返済額が少なくなるのです。

また、1つの借入金にまとめることで、金利が下がることもあります。

信用保証協会には信用保証協会の保証付融資だけをまとめられる借換補償などの商品が用意されているので、銀行はこれらの方法でおまとめに対応してくれます。

借入金が3〜4本以上あれば、おまとめによって返済額軽減のメリットが得られる可能性が高いので、まずは銀行へ相談してみましょう。

資金繰りが悪化する7つの原因

資金繰りは次のような理由で悪化するので、悪化する原因をしっかりと把握しておくことが重要です。

- 売掛債権の貸し倒れ

- 入金サイトが長い

- 支払サイトが短い

- 過剰な在庫を抱えている

- 借入金の返済が多い

- 赤字

- 投資の失敗

中には損益計算書上では黒字であるにもかかわらず赤字になってしまうケースもあります。

資金繰りが悪化する7つの原因について詳しく解説していきます。

売掛債権の貸し倒れ

売掛債権が貸し倒れると資金繰りは短期間で大幅に悪化する可能性があります。

取引先から入金予定の代金が急に入金されないことになれば、自社も予定されていた支払いができません。

代金を手形や小切手の決済のあてにしていた場合には、売掛債権の貸し倒れが原因で不渡りが発生するかもしれません。

場合によっては連鎖倒産に至る可能性があるので、売掛債権の貸し倒れは最もリスクの高い資金繰り悪化要因です。

入金サイトが長い

入金サイトが長いと資金繰りは悪化します。

例えば、取引先からの入金が3ヶ月後の場合、3ヶ月先まで入金がありません。

しかしその間にも当該売上のために使用した経費の支払いや、3ヶ月分の固定費の支払いは必要になるので、手元の資金は苦しくなります。

新規取引先と契約する際には、できる限り入金サイトが短くなるよう契約することが重要です。

支払サイトが短い

支払サイトが短いケースでも資金繰りは悪化します。

入金は支払いよりも後になるので、支払サイトが短ければ短いほど手元から資金が流出するペースが早くなるということです。

そのため、できる限り支払期日を先延ばしにした方が資金繰りにはプラスです。

やはり、取引契約を締結する際には、支払サイトが長くなるよう契約することが重要になります。

過剰な在庫を抱えている

在庫を多く抱えれば抱えるほど資金繰りは苦しくなります。

在庫を多く抱えているということは、将来に売上となって還元される分の在庫まで抱えているということですので、売上として現金として返ってくるのはだいぶ先です。

つまり、先に多くの現金が流出し、会社に返ってくるまでには時間かかり、その分資金繰りは悪化します。

さらに、在庫は期末になると、棚卸資産という資産になるので、いくら在庫を仕入れても費用としては計上されません。

多くの在庫を抱えている企業ほど、「収益はあるのに資金がない」という損益計算書と資金繰りのギャップを生むことになります。

また、在庫が多ければ多いほど破損や劣化などの在庫ロスにもつながります。

在庫は必要なタイミングに必要なだけ仕入れるのが資金繰りにはベストです。

借入金の返済が多い

借入金の返済が多い企業も資金繰りが悪化します。

これは単純に借入金の返済によって資金が流出するためです。

また、借入金の返済も元金返済分については「負債の減少」に該当するので費用ではありません。

そのため、やはり、「収益はあるのに資金がない」と損益計算書と資金繰りのギャップを生むことになり、黒字なのに資金ショートに陥る可能性もあります。

借入金によって調達したお金は投資などによって新たな資金を産むことが絶対に必要です。

借入をする際には、返済金によって単に資金繰りが圧迫されることがないよう、計画的におこなってください。

赤字

赤字企業も資金繰りは苦しくなります。

入金よりも支払いのほうが多いためです。

また、赤字を埋めるために借入金を利用した場合には、返済金によってさらに資金繰りは圧迫されます。

この状態が継続すると、赤字と債務超過が重なることになり、銀行融資を受けることは非常に難しくなります。

赤字になったら安易に借入金によってその場しのぎをするだけでなく、原因と改善方法をしっかりと立案し、赤字が継続しないように経営改善を図りましょう。

投資の失敗

投資が失敗すると資金繰りは大幅に悪化します。

投資によって新規事業をすると、次のような資金流出が起こります。

- 借入金の返済

- 人件費等の固定費の支払い

- 購入した設備に対する固定資産税等

新規事業が失敗し、投資した事業から思うような収益が上がらないと、これらの費用の支払いのために資金が流出するので資金繰りは非常に苦しくなります。

新規事業への投資は成功すれば新たな資金を生みますが、失敗した場合の資金流出も大きい、まさにハイリスクハイリターンの企業活動です。

投資をおこなう際には、しっかりと事業計画を策定し、成功する見込みをつけたうえで意思決定することと同時に、失敗しても企業全体の資金繰りを大幅に悪化させない程度のものとするようにしてください。

また、自己負担をできる限り少なくできるよう、補助金の活用も検討してください。

資金繰り悪化の際に活用できるファクタリングサービス5選

資金繰りが悪化した際にはスピーディーに資金調達できるファクタリングサービスが活用できます。

手数料も低く、業者の安全性も高いおすすめのファクタリング会社は次の5社です。

- ペイトナーファクタリング

- PAYTODAY

- ラボル

- ビートレーディング

- ベストファクター

資金繰り改善に活用できるおすすめファクター5社の特徴やスペックを解説します。

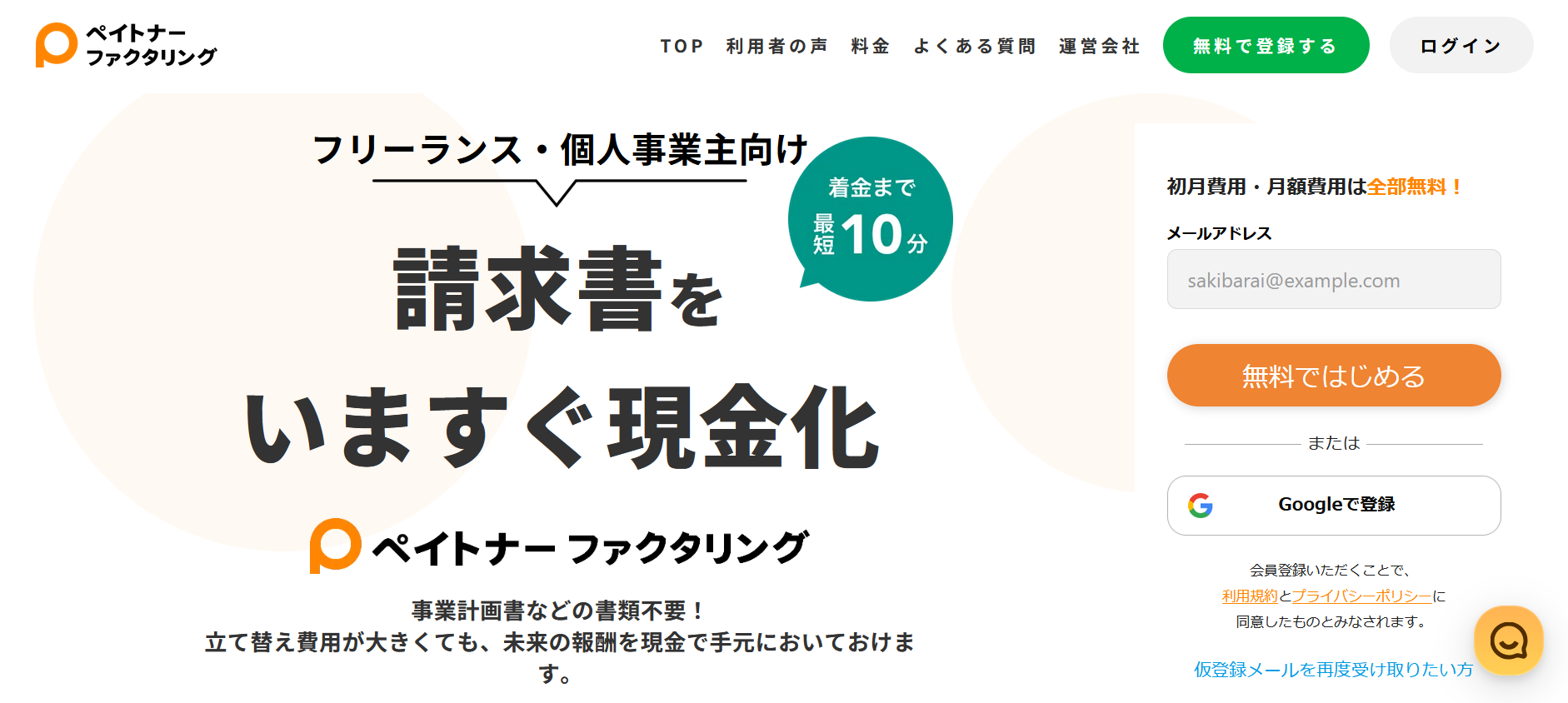

ペイトナーファクタリング

| 種類 | 2社間ファクタリング |

| 調達可能金額 | 1万円〜100万円 (初回は25万円) |

| 手数料 | 10%~ |

| 入金スピード | 最短10分 |

| 手続き方法 | オンライン |

ペイトナーファクタリングは、最短10分で資金調達可能な、ファクタリング会社の中でも最も入金スピードが速い業者です。

あらかじめアカウントを作成しておけば、請求書をWEB上でアップしてから最短10分で審査結果が届きます。

「すぐに当座預金口座へ入金しなければ不渡りになる」というような緊急でお金が必要な場面で活用できるので、アカウント作成だけおこなっておけば安心です。

多くの企業から出資を受けている安全な業者ですが、2024年には、JICベンチャー・グロース・インベストメンツ株式会社、ニッセイキャピタル株式会社などの大手ベンチャーキャピタルから12億円の資金調達を実施しています。

大手が投資するほどの企業ですので、運営業者としての安全性や信頼度は抜群です。

小口専用の業者で初回は25万円まで、2回目以降は100万円までが調達額の限度です。

個人事業主やフリーランスなどの小規模事業の緊急の資金調達手段として活用できるでしょう。

PAYTODAY

| 種類 | 2社間ファクタリング |

| 調達可能金額 | 10万円〜上限なし |

| 手数料 | 1%〜9.5% |

| 入金スピード | 最短30分 |

| 手続き方法 | オンライン |

PAYTODAYはAIファクタリングの名称で運営されている通り、審査から契約までをシステムが管理するので、スピードに定評がある業者です。

申込から審査完了までは最短15分、入金までは最短30分というスピードを誇ります。

10万円〜上限なしで利用できるので、ある程度売上規模の大きな事業者が急いで資金が必要なタイミングで活用できます。

手数料の上限9.5%は業界最低水準となっているので、低コストで利用したい方にもおすすめです。

サービス提供開始から4年程度で累計買取額は150億円を突破しており「初めてファクタリングを利用する」という事業者が数多く利用しています。

ファクタリング初心者の方も安心して利用できるでしょう。

ラボル

| 種類 | 2社間ファクタリング |

| 調達可能金額 | 1万円〜上限なし |

| 手数料 | 10%~ |

| 入金スピード | 最短60分 |

| 手続き方法 | オンライン |

ラボルは24時間365日最短60分入金に対応していることで知られる、対応力に最も優れたファクタリング会社です。

土日祝日でも24時間資金調達できるので、休日に資金が足りなくなった際にも活用できます。

また、運営会社は東証プライム上場企業の株式会社セレスの100%子会社です。

上場企業が実質的に運営しているサービスですので、業者の安全性も非常に高い優良ファクタリング会社だといえるでしょう。

手数料は10%固定ですので、あらかじめコストがわかり、比較的低めの設定なので安心して利用できます。

1万円〜上限なしで利用できるため、小規模事業者から中堅企業まで幅広く利用できる優良ファクタリング会社です。

ビートレーディング

| 種類 | ・2社間ファクタリング ・3社間ファクタリング |

| 調達可能金額 | 下限・上限なし |

| 手数料 | 2社間ファクタリング:4%~12% 3社間ファクタリング:2%~9% |

| 入金スピード | 最短2時間 |

| 手続き方法 | 対面・オンライン |

ビートレーディングは独立系の店舗型ファクタリング会社としても最も有名で豊富な実績を誇る業者の1つです。

累計取引社数5.8万社、累計買取額1,300億円超という圧倒的な実績を誇ります。

東京・仙台・名古屋・大阪・福岡に店舗を構えているので、日本中の事業者が店頭へ相談に行くことが可能です。

店舗では財務コンサルティングを受けられるので、資金調達だけでなく、資金繰り改善の相談をしたい方は店舗へ行くのがおすすめです。

オンライン完結型のファクタリングにも力を入れており、日本全国どこからでも最短2時間で資金調達できます。

業者の安全性や専門性が高く、入金スピードにも優れた優良ファクタリング会社です。

ベストファクター

| 種類 | ・2社間ファクタリング ・3社間ファクタリング |

| 調達可能金額 | 下限・上限なし |

| 手数料 | 2%〜 |

| 入金スピード | 最短即日 |

| 手続き方法 | 対面 |

弊社ベストファクターは「資金繰りに困った」「すぐにお金が必要」という事業者様も多数ご来店いただいております。

緊急で資金が必要なお客様はご来店いただければ当日中に資金がご用意できるよう、全力で対応いたしますので、ぜひご相談ください。

弊社ベストファクターは面談が必須となっています。審査では決算書から分析できる数字のほか、お客様の人柄や経営者としての資質も加味させていただくためです。そのため他社よりも低い手数料でファクタリングを実施させていただくお客様も少なくありません。

また審査では財務コンサルティングを実施させていただいております。

財務コンサルティングでは、お客様の財務状態を数値的に分析し、改善方法のご提案をさせていただきますので、毎月のように資金繰りが苦しいお客様はぜひお気軽にご相談ください。

弊社へのご来店が難しいというお客様に対しては、弊社の担当者が訪問されていただいております。

審査も面談方法も柔軟に対応しますので、まずはご相談ください。

まとめ

経営者の多くが、大なり小なり事業の運転資金について頭を悩ませています。

資金繰りが悪化したまま放置すれば、仕入れや外注、従業員への給与の支払いができないなど、正常な事業運転ができなくなってしまいます。

運転資金の課題を解決するためには、何よりもまず会社の経営状態を可視化し、資金繰り悪化の原因を洗い出すことが重要です。

資金ショートや黒字倒産という最悪の事態に陥る前に、今回紹介した資金繰りを改善する方法を実践し、会社のキャシュを増やしましょう。