この記事は約3分で読めます。

資金繰り計画書は、自社の資金繰りの実態を把握することはもちろん、将来的に起こりうる資金不足を事前に予測し、早めの対策を講じるためにも必要な資料です。

また、銀行から融資を受けたり、投資家から出資を受けたりするときにも、資金繰り計画書の提出を求められる場合があります。

今回は資金繰り計画書の重要なポイントや、簡単にできる作成方法について解説します。

記事の目次

そもそも資金繰りとは?

資金繰りとは、事業の継続に必要なお金(資金)の出入りを管理し、その過不足を調整していくことを指します。

事業者にとって資金繰りは、最重要の経営課題といっても過言ではありません。

会社は赤字が続いても手元に資金が残ってさえいれば存続できますが、売上を計上して黒字が続いても手元に資金が入ってこなければ、黒字倒産となってしまいます。

資金の不足は、原材料の仕入れ、人件費や地代家賃といった経費の支払い、借入金の返済など、事業活動ができなくなることを意味します。

このような状況を未然に防ぐためにも、経営者自らが資金繰り計画書を作成し、資金の出入りを管理・調整していくことが重要です。

資金繰り計画書とは?

資金繰り計画書とは、貸借対照表や損益計算書からは分からない、将来の資金の流れを把握するための計画書です。

資金繰り計画表や資金繰り表と呼ばれることもあります。

資金繰り計画書を用いて資金管理を行うことで、自社の資金繰りの状況を目に見える形で把握することができるようになるため、状況に応じた資金調達や設備投資などの対応が可能となります。

また、金融機関やベンチャーキャピタル等の投資家は、融資先・投資先の資金繰り計画書を重視します。

将来的に金融機関から融資を受けたり、投資家から出資してもらったりすることを計画している場合は、資金繰り計画表を作成しておくことが大前提となります。

資金繰り計画書の考え方

資金繰り計画書は、短期計画(半年~1年)や中長期計画(3~10年程度)といった、一定期間における将来の資金繰り計画を表にまとめます。

資金繰り計画は、以下の3つの区分に分けられます。

- 営業キャッシュフロー

- 投資キャッシュフロー

- 財務キャッシュフロー

それぞれの区分について詳しく解説していきます。

営業キャッシュフロー

- 現金売上・仕入

- 売掛金の回収・買掛金の支払い

- 受取利息・支払利息

- 経費の支払い

営業キャッシュフローとは、本業による現金の増減を表す区分です。

「本業でどれだけの現金を稼いでいるか」を表す指標であり、3つのキャッシュフローのなかで最も重要なキャッシュフローと言えます。

営業キャッシュフローが「プラス」の状態を数ヶ月続けている会社は、本業でしっかりと手元に現金を残していることを表します。

逆に営業キャッシュフローが「マイナス」の会社は、売上不振であることや売上があっても売掛金が回収できていないこと、経費がかかりすぎていることが原因で資金不足に陥っている状態です。

したがって、営業キャッシュフローがマイナスの状態が数ヶ月続いている会社は、事業が赤字の状態が続いていて、金融機関から倒産リスクが懸念される会社と言えます。

投資キャッシュフロー

- 設備投資・売却

- 有価証券購入・売却

- 貸付・貸付金回収

投資キャッシュフローとは、設備投資や売却、企業買収などによる現金の出入りから生じるキャッシュフローです。

会社が将来の事業拡大のためにどれだけ資金を使っているか、また投資からどれだけ回収しているかを示します。

投資キャッシュフローが「マイナス」の場合は、会社が積極的に投資していることの表れであり、来季以降の業績が良くなる可能性があるとして、企業評価は高くなる傾向にあります。

優良企業は投資キャッシュフローがマイナスであることが多いです。

逆に、投資キャッシュフローが「プラス」の場合は、将来のための投資よりも資産の売却が優先されていることの表れと言えます。

財務キャッシュフロー

- 金融機関からの借入・返済

- 増資・出資の受け入れ

財務キャッシュフローとは、金融機関からの借入や返済、増資・出資の受け入れなどから生じるキャッシュフローです。

営業キャッシュフローや投資キャッシュフローでは足りない現金を、どのような手段で調達し、返済しているのかを示します。

財務キャッシュフローが「プラス」の場合は、外部から現金を調達できていることを意味しますが、その分負債が増えることになります。

借入を返済した場合は財務キャッシュフローが「マイナス」となり、その分負債も減少することになります。

営業キャッシュフローと投資キャッシュフローがプラス、財務キャッシュフローがマイナスの企業は、本業で稼げている会社であり、投資も行う余裕があって借入も返済できている優良企業であると判断されます。

したがって、財務キャッシュフローは資金繰りにおいて、また銀行融資などの審査において非常に重要なポイントとなるのです。

資金繰り計画書の作り方

資金繰り計画書は会計の知識がなくても作れるため、できれば経営者自身が作成・管理することが望まれます。

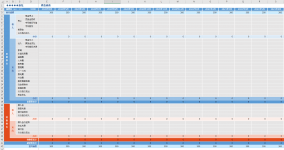

Excelを使って最初から作ることもできますが、初めて作る場合はテンプレートの利用がおすすめです。

ベストファクターでも資金繰り計画書(資金繰り表)のテンプレートを無料で配布していますので、ぜひご活用ください。

ご自由にお使いください。

資金繰り計画書の見方はこちらの記事をご参考ください。

なお、資金繰り計画書で注目すべき項目は「翌月繰越」です。

翌月繰越とは、その月の月末に現金預金がいくらあるのかを表す項目で、翌月の前月繰越に同じ額を記載します。

翌月繰越がプラスであれば手元に資金があるということですが、マイナスになれば資金不足ということですので、外部からの現金調達を検討する必要があるでしょう。

また、翌月繰越のマイナスは会社倒産に極めて近い状態と言えるため、経営者は翌月繰越がマイナスにならないように、ファクタリングで売掛債権を資金化したり、買掛金の支払いを先延ばしにしたりなど、具体的な対策を講じる必要があります。

このように、資金繰り計画書を作成することで、自社の現在の経営状況を把握して、将来の経営改善のために活用することができます。

資金繰り計画に関するQ&A

資金繰り計画に関して、よくある質問とその回答をQ&Aにまとめました。

- Q.資金繰り計画書と損益計算書はどのように違うのですか?

- 損益計算書は会社の「利益」を把握するための書類であり、会社の実際のお金の出入りまでは把握できません。たとえば、損益計算書では今月1,000万円の利益が見込めたとしても、実際にその利益が入金されるまでにはタイムラグがあります。入金日までに仕入れや経費でお金が減ると、手元に残せるお金は1,000万円を下回ります。資金繰り計画書を作成すれば、会社のお金がどのように動いているのかを正確に把握できます。

- Q.金融機関は資金繰り計画書から何を読み取るのですか?

- 金融機関は資金繰り計画書から「いつ、どのような理由で、どのくらいの資金が増減するのか」を読み取ります。たとえば、資金繰り計画書で営業キャッシュフローがマイナス、財務キャッシュフローがプラスの会社は、「本業で稼ぎが出ておらず、借入も返済できていない」と判断して、要注意企業に格付けされる可能性があります。資金繰り計画書は融資の可否を判断する重要な資料ですので、金融機関で審査を受けるときは必ず提出が求められます。

真剣に資金繰りの改善をお考えの方へ

資金繰り計画書を見れば、その会社の経営状況がわかります。

経営者が自社の資金繰りを把握することはもちろん、金融機関や投資家、あるいは取引先企業が調査のために提出を求める場合もあります。

「売上はあるのに、なぜか手元の資金が足りない」「将来的に人員を増やすには、どれだけのお金がいつ必要か」といった事態に陥ったときは、資金繰り計画書でお金の流れの実態を確認することが大切です。

私どもベストファクターは、企業様の資金不足解消の一手となる「ファクタリング」を提供しています。

金融機関からの借入だけが資金調達の手段ではありません。回収前の売掛金を資金化するファクタリングも、資金繰り改善に役立つ手段の一つです。

資金調達や資金繰りに関するお悩みは、ぜひベストファクターにご相談ください。