ファクタリング教えて辞典|知って納得「図解」請求書買取のすべて

ファクタリング (factoring)とは、企業が保有する売上債権(売掛債権)をファクタリング会社が買い取り、売掛金の決済日前に買取代金(現金)を支払う金融取引を指します。

「売上の入金を前倒しできれば人件費や外注費の支払いができるのに……」

「肝心なときに銀行はお金を貸してくれない……」

そんな状況で借入のように負債を増やすのではなく、企業が保有する売掛債権を活用し、スピーディーに現金を受け取れる方法がファクタリングなのです。

債権は買い取ったファクタリング会社が管理・回収するため、ファクタリング利用会社は回収不能・不良債権化のリスクを回避できるというメリットがあります。さらに、ファクタリングの取引方法によっては売掛先の同意を得ずに債権譲渡も可能で、取引先や金融機関等に債権譲渡の事実を知られたくないという方も安心して利用できます。

ファクタリングは融資と比べて短期間で事業資金の調達が可能なことや、審査対象が利用者ではなく売掛先の会社であることなどから、中小企業を中心に借入に代わる新たな資金調達方法として、経済産業省も活用を推奨しています。

記事の目次

ファクタリングとは

ファクタリング (factoring)の仕組みを簡単に説明すると、「通常、翌月末~翌々月末に支払われる予定の100万円の売上(売掛債権)を、今すぐファクタリング会社に買い取ってもらい(債権譲渡)、買取手数料分の10万円を差し引いた90万円の買取代金を受け取る」ことです。

入金待ちの売掛債権(請求書)をファクタリング会社に買い取ってもらうことで1~20%程度の手数料が差し引かれますが、売掛金の決済日前にまとまった現金を調達できます。

さらに、譲渡した売掛債権はファクタリング会社が管理・回収するため、ファクタリング利用会社は売掛先が倒産した場合の未回収リスクを回避できるメリットがあります。

売掛債権・売掛金とは

企業(納入企業)が取引先(支払企業)に対して商品やサービスを提供すると、代金の支払いは翌月末から翌々月末に決済となります。このような取引を「掛取引」といい、納入企業がまだ受け取っていない代金を請求することのできる権利が「売掛債権」です。

売掛債権は会計上で資産のひとつとみなされ、通常1年以内に現金化、費用化ができるとして勘定科目では「流動資産」として扱われます。流動資産には現金預金、受取手形、有価証券といった科目が挙げられます。

売掛金は納入企業が後払いで受け取る代金のことで、貸借対照表では資産(流動資産)として扱われ、入金されると売上として計上されます。したがって、売掛債権と売掛金はほぼ同義と見て差し支えありません。

売掛金は受取手形と違って法的な拘束力がなく、企業間の信用取引により成り立っているため、定期的に請求を行う必要があります。また売掛金には時効があり、未回収にならないように請求や管理も行わなければなりません。

売掛債権・売掛金が決済日や時効を迎える前に、最短即日で事業の運転資金やつなぎ資金として使える現金に変える金融取引が「ファクタリング」というわけです。

【図解】ファクタリングの仕組み

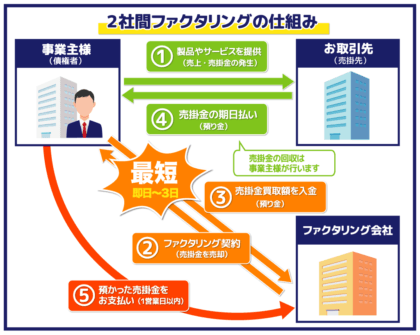

ファクタリングの契約の主体は「事業主様(ファクタリング利用会社)」「売掛先(取引先)」「ファクタリング会社」の3社で、どの主体が契約に関わるかによって以下の2つに分類されます。

- 2社間ファクタリング・・・「事業主様」と「ファクタリング会社」の2社間で契約する

- 3社間ファクタリング・・・「事業主様」と「売掛先」と「ファクタリング会社」の2社間で契約する

「2社間」と「3社間」、それぞれの仕組みの違いとメリット・デメリットを解説します。

2社間ファクタリング

②事業主様が保有の売掛金をファクタリング会社が買い取る

③売掛金の買取額が事業主様の指定の口座に入金される

④期日通りにお取引先より売掛金が支払われる(回収は通常どおり事業主様が行います)

⑤お取引先より支払われた売掛金をファクタリング会社に入金する

2社間ファクタリングとは、事業主様(ファクタリング利用会社、債権者)とファクタリング会社の2社間で契約するファクタリングです。売掛先(債務者)に売掛債権をファクタリング会社に譲渡する旨の通知および承諾が不要で、取引先はもちろん、取引銀行などに知られることなく、秘密厳守の資金調達ができます。

2社間ファクタリングのメリット

fa-check-square-o売掛先への通知・同意が不要

事業主様とファクタリング会社の2社間で完結する契約であるため、売掛先への通知・承諾が不要なため、取引先はもちろん、取引のある金融機関にも資金繰りが苦しい状況を知られる心配がありません。

fa-check-square-o最短即日~3日以内の現金調達が可能

売掛先に債権譲渡の通知、および譲渡の同意を得る事務手続きが不要なため、現金化までの時間が短縮できます。

2社間ファクタリングのデメリット

fa-check-squareファクタリングの手数料が高い

3社間ファクタリングと比較すると、2社間ファクタリングの手数料相場は10~20%と高めに設定されています。その理由は、2社間ファクタリングでは決済日に売掛先より支払われた売掛金が一時的にファクタリング利用会社に入金されるため、ファクタリング会社が売掛先より直接回収する3社間ファクタリングよりも貸し倒れリスクが高いからです。

fa-check-square債権回収業務は通常どおり行う必要がある

2社間ファクタリングを利用した場合は集金代行業務委託契約を結び、債権回収業務は通常どおりファクタリング利用会社が行う必要があります。決済日が到来して売掛先より入金された売掛金は、1営業日以内にファクタリング会社に支払わなければなりません。

fa-check-square大手は2社間ファクタリングを提供していない

メガバンク子会社やグループのファクタリング会社は2社間ファクタリングを提供していません。2社間ファクタリングを利用する場合は「独立系」と呼ばれる中小のファクタリング会社から選ぶ必要があります。

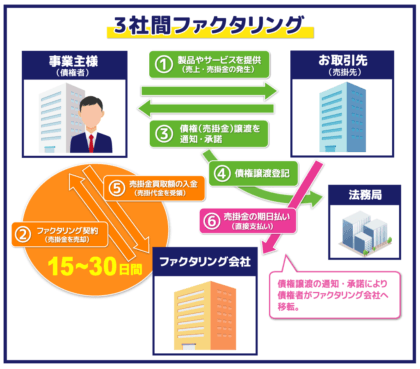

3社間ファクタリング

②事業主様が保有の売掛金をファクタリング会社が買い取る

③債権(売掛金)譲渡をお取引先に通知、承諾を得る

④法務局にて債権譲渡登記を行う

⑤売掛金の買取額が事業主様の指定の口座に入金される

⑥期日通りにお取引先からファクタリング会社へ売掛金が支払われる

3社間ファクタリングとは、事業主様(ファクタリング利用会社、債権者)と売掛先(債務者)、ファクタリング会社の3社間で契約するファクタリングです。譲渡契約を結ぶにあたって、売掛先への通知および承諾を得る必要があるため、現金の受け取りまでに15~30日間の期間を要します。ただし、契約締結後の債権回収、取り立て、貸し倒れリスク等の全てがファクタリング会社引き継がれます。

3社間ファクタリングのメリット

fa-check-square-o手数料が低い

3社間ファクタリングの手数料相場は1~5%と2社間ファクタリングよりも低めに設定されています。なぜなら、3社間ファクタリングでは売掛金の回収業務をファクタリング会社が引き継ぐため、2社間ファクタリングのデメリットにあった「ファクタリング利用会社による売掛金の使い込みリスク」を軽減できるからです。

fa-check-square-o債権回収の手間が省ける

売掛金は決済日に売掛先からファクタリング会社に直接入金されます。ファクタリング利用会社は債権回収の手間が省け、調達した資金を使って本来の業務に注力できます。

fa-check-square-o信頼性の高い大手がサービスを提供している

メガバンクの子会社やグループ会社などの大手業者も3社間ファクタリングを提供しているため、信頼性の高い契約を結ぶことができ、なおかつ悪徳業者に騙されるリスクを回避できます。

3社間ファクタリングのデメリット

fa-check-square売掛先の承諾を得る必要がある

売掛先に対し、ファクタリングの利用目的や債権譲渡の事実を説明、承諾を得ないといけないため、信用不安を招いてしまう可能性があります。

fa-check-square最短即日の現金化が難しい

売掛先の承諾を得るためには、先方に出向いて債権譲渡の事実を説明、承諾書への署名・捺印が必要です。日程の調整から先方の担当者の決裁とさまざまな手続きが発生するため、最短即日での現金化は難しくなります。

ファクタリングの必要書類

利用者がファクタリングの申込み、審査の際に準備しておくべき書類は2社間・3社間で共通しており、以下のとおりです。

| 申込み時 |

|

| 審査時 |

|

※ファクタリング会社によって必要書類はそれぞれ異なりますので利用先にお問い合わせください。

申込み時に必要な書類

fa-check-circle本人確認書類

依頼主本人が依頼しているかどうか、虚偽の申込みでないかを確認するため、本人確認を行います。顔写真付きの運転免許証、パスポート、マイナンバーカード等をご提示いただきます。

fa-check-circle請求書・見積書・基本契約書

ファクタリング会社が買い取る売掛債権の根拠を示す書類として、売掛先の会社向けに発行された請求書や見積書の確認を行います。また、売掛先との間で基本契約書を取り交わしている場合はそちらの提示が求められる場合があります。

fa-check-circle入出金の通帳

ファクタリングの審査では売掛先の信用力が重視されるため、売掛先の会社と継続的に取引があるか、過去の取引内容を確認する書類が求められます。過去に取引のない取引先との高額な売掛債権をお客様から買い取ることはファクタリング会社にとって貸し倒れリスクが高くなるため、継続的な取引があることの証明として、入出金の通帳(WEB通帳もOK)当座照合表示等をご提示いただきます。

審査時に必要な書類

fa-check-circle納税証明書

ファクタリングは融資とは異なり、事業主様に多少の税金の滞納等があっても利用可能ですが、過剰な遅延や滞納があった場合は決裁日に取引先から売掛金が事業主様の銀行口座に入金された直後、税務署等から口座を差し押さえられ、売掛金が回収できなくなる可能性があります。

ファクタリング会社は売掛金の回収ができない=貸し倒れリスクを回避するため、納税証明書で過剰な遅延や滞納がないか確認します。万が一、遅延や滞納が重なって差し押さえリスクが高いと判断した場合、税務署等に事情説明をして、一時的に差し押さえを行わないなど交渉することもあります。

fa-check-circle実印・印鑑証明書

ファクタリングの契約にはご契約者様本人の実印と印鑑証明書が必要です。印鑑証明書は、契約書に捺印された印鑑が自治体で登録済みのご契約者様本人の実印であることを証明する書類で、すでに自治体で印鑑登録がお済みであれば印鑑登録証または印鑑登録カードを取得されているはずですので、市区町村役場で印鑑登録証(印鑑登録カード)を提示すればすぐに取得できます。

ファクタリングをおすすめする会社・個人のタイプ

以下のケースに当てはまる会社、個人経営者、自営業者の方は、資金調達の手段にファクタリングをおすすめします。

短期間でまとまった現金を調達したい

ファクタリングは銀行の融資と比べて短期間での資金調達が可能で、2社間ファクタリングであれば最短即日で現金化ができます。ただし、即日の現金化には次の諸条件をクリアする必要があります。

- 即日現金化の実績がある業者を選ぶ

- 当日の午前中までに申し込みをする

- 2社間ファクタリングを契約する

- 必要書類をあらかじめ揃えておく

- 信用力の高い売掛先の売掛債権を売却する

売上が入金されるまで資金繰りが厳しい

ファクタリングを利用すれば、通常翌月末~翌々月末に支払われる売掛債権や、場合によっては3ヶ月後以降の近い将来に入金が見込まれる債権(将来債権)を活用して現金調達ができます。

企業や事業者が資金繰り悪化に陥る原因のひとつに、「売上の入金」のタイミングと「必要経費の支払い」のタイミングのズレがあります。たとえば、毎月25日に人件費や外注費の支払い日を迎え、月末に売上が入金される事業者であれば、売上の入金よりも必要経費の支払いが先に来るため、どうしても資金繰りが厳しくなってしまいます。

このような入金と支払いのタイミングのズレが原因の資金繰り悪化を解消する手立てのひとつが、入金前に売掛債権を現金化するファクタリングというわけです。

銀行から追加の融資を断られた

銀行から追加の融資を断られる原因と、その原因に対するファクタリングの優位性を比較すると以下のようになります。

- 利用者に返済能力がない → ファクタリングは売掛先の信用力を重視

- すでに借入額・借入件数が多い → ファクタリングは借入額・借入件数に関係なく利用できる

- 不動産などの担保や保証人などがいない → ファクタリングは担保・保証人不要

- 信用情報が芳しくない → ファクタリングは信用情報に影響しない

- 税金の滞納がある → ファクタリングは税金の滞納があっても利用できる可能性あり

以上のような優位性から、ファクタリングは銀行から追加の融資を断られた方でも信用力の高い売掛先の債権があれば利用できる可能性があります。

起業したばかりで銀行が評価する業績や返済実績がない

融資の審査では利用者の事業規模や業績、これまでの返済実績などが重視されます。したがって、起業したばかりでこれといった業績がなく、返済実績のない企業や事業者は銀行から融資を受けづらいという事実があります。

ファクタリングは売掛先の信用力が重視されるため、起業したばかりの企業や事業者でも、信用力の高い売掛先の債権を売却すれば現金を調達することが可能です。

秘密厳守で資金調達したい

利用者とファクタリング会社の2社間で契約する2社間ファクタリングを利用すれば、債権を譲渡する売掛先、取引のある金融機関、あるいは会社の従業員にも、債権譲渡の事実や資金繰りが苦しい状況を知られる心配がありません。

また、ファクタリング会社が二重譲渡防止や焦げ付きリスクの軽減を目的として行う債権譲渡登記も、利用者の希望があれば登記無しでファクタリングの契約が可能な場合があります。

煩雑なバックオフィス業務から解放されたい

ファクタリング会社の中には、契約者に対して「バックオフィス業務代行サービス」を提供しているところもあります。

中小企業や小規模事業者の中には、経営者や従業員が本業と並行して経理や総務といったバックオフィス業務を行っているケースが少なくありません。バックオフィスは事業を運営する上で欠かせない業務ですが、事業の生産性を向上させるためには、営業や顧客対応のように本来時間をかけて行う業務へのリソースを注力することが大切です。

そこで、ファクタリング会社が契約者のバックオフィス業務を代行、資金繰り改善や事業再生というメリットを得るためのサポートを行います。

資金繰り問題を根本から解決したい

ファクタリングは資金繰り改善に役立つ資金調達方法ではありますが、一度のファクタリング利用で財務が正常化するケースは多くありません。通常であれば翌月末、翌々月末に満額が入金されるはずの売掛金を先に現金化するわけですので、いつもより手元のキャッシュが少ない状態で事業を運転していく必要があります。

さらに、売掛先より通常どおり入金された売掛金はファクタリング会社が回収するため、そのときに再び資金が枯渇してしまってはファクタリングに依存する体質になってしまいます。事業が息詰まる前に、資金繰り問題をできるだけ早いタイミングで根本から解決しなければなりません。

ファクタリング会社の「財務コンサルティングサービス」を利用すれば、ファクタリングによる資金調達に加えて事業の財務体質を正常化するサポートが受けられます。

中小企業の経営者や小規模事業者の方の中には、コンサルティングに拒否反応を示す方も少なくありませんが、自身ではどうにもならない資金繰り問題を財務のプロの力を借りて解決することはもっとも効率的な方法です。

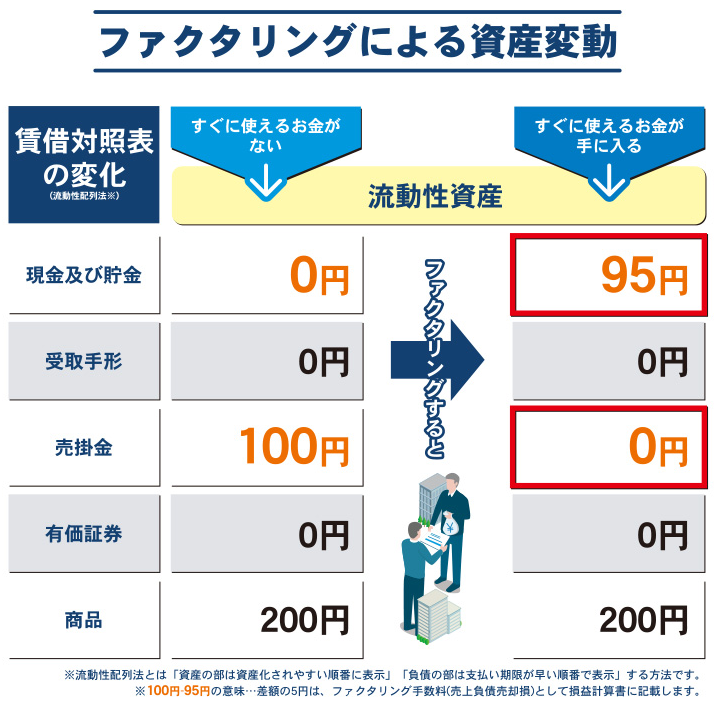

オフバランス化によって自社の経営指標を向上させたい

債権はできるだけ早くキャッシュ(現金)に換えるに越したことはなく、いつまでも保有しておくと資金繰りが悪化したり、貸し倒れリスクが高くなったりします。

ファクタリングによって売掛債権を現金化すると、バランスシート(貸借対照表)の資産の部から債権を外し、総資産額を減らすことができます。

これを「資産のオフバランス化」と言い、利益はそのままで総資産額が減って「利益純資産利益率(PDA)」の向上につながります。

銀行等の金融機関では、同じだけの利益を上げていても総資産が少ない会社のほうが優れた経営をしていると判断される傾向にあります。

ファクタリング会社の選び方

「今すぐに現金が必要」といった焦っている状況では、つい手数料の安さや現金化までのスピードでファクタリング会社を選びがちです。

ファクタリング利用の本来の目的である資金繰りの改善や資産のオフバランス化を実現するため、以下に紹介するファクタリング会社選びのポイントを踏まえ、利便性・信頼性の高い優良業者を選ぶようにしましょう。

ファクタリング会社の利用条件を満たしているか

銀行で融資を受ける場合と違い、ファクタリングの審査は比較的緩く、基本的に信用力の高い売掛先の売掛債権があれば利用できることがほとんどです。

しかし、ファクタリング会社の中には、次のような利用条件を提示しているところもあります。

- 年商○○万円以上

- 契約金額(売掛金額)○○万円以上

- 個人事業主・自営業者の利用NG(3社間であればOKの場合も)

- 個人の売掛債権の買取不可(条件有りの場合も)

利用条件に当てはまらないと、どれだけ好条件を提示されても契約ができません。自社が利用条件に当てはまるかどうか、事前の確認が必要です。

ファクタリング手数料と現金化スピード

ファクタリングの手数料は債権譲渡で手元に残せる現金の額に、現金化スピードは現金が必要な日までに調達できるかどうかに関わります。

ホームページなどで「最短即日」を掲げているファクタリング会社であっても、実際に債権の見積もりをしてみないと即日で現金化できるかどうかはわかりません。

また、即日入金やスピード入金等を選択すると、2~3日後に入金よりも手数料が高くなる場合があります。

急ぎで現金が必要な状況であっても、なるべく余裕を持った申し込みを行いましょう。

「2社間」or「3社間」どちらの実績が豊富か

ファクタリング会社によって2社間ファクタリングを得意とするところ、3社間ファクタリングを得意とするところが異なります。

業界内で「独立系」と呼ばれる中小のファクタリグ会社は、中小企業や小規模事業者との2社間ファクタリングの実績が豊富なところが多いです。

一方で、「銀行系」と呼ばれるメガバンクの子会社、グループのファクタリング会社は、大手企業との3社間ファクタリングの実績が豊富です。

どちらの方法で債権を譲渡するのが自社にとって最適か、債権の売却先となるファクタリング会社の実績と照らし合わせて検討しましょう。

当該ファクタリング会社の利用者の業種

ファクタリング会社によって得意とする業種が異なります。

売掛債権の売却を検討しているファクタリング会社が建設業に強いのか、運送業者に強いのかなど、過去の実績などで確認しましょう。

ファクタリング会社が得意とする業種が自社の業種と合致すれば、ファクタリング手数料を低く抑えられたり、財務コンサルティングで的確なサポートが受けられたりなど、さまざまな恩恵が得られます。

バックオフィス業務代行・財務コンサルティングの有無

ファクタリング会社によっては、バックオフィス業務代行サービスや財務コンサルティングサービスを提供している会社もあります。

バックオフィス業務代行は、売掛金の管理のみ代行、経理全般を代行などファクタリング会社によって代行する範囲が異なります。

財務コンサルティングに関しても、財務分析や資金繰り改善の助言、金融機関の紹介などサポート内容は多岐にわたります。

いずれもファクタリング契約の無償オプションとなることが多いため、ぜひ積極的に利用しましょう。

ファクタリングの種類

ファクタリングは買い取る債権の種類や利用目的などの違いによって次の5つに分けられます。

- 買取ファクタリング

- 医療報酬ファクタリング

- 保証ファクタリング

- 国際ファクタリング

- 一括回収(一括支払い信託)

買取ファクタリング

ここまで解説してきた一般的なファクタリングです。

売掛債権の早期現金化や資金繰り改善、資産のオフバランス化などの目的で利用されます。

医療報酬ファクタリング

医療報酬ファクタリングとは、医療機関が国保(国民健康保険団体連合会)や社保(社会保険診療報酬支払基金)など保険支払機関に対して請求する医療報酬債権(医療費の7割)をファクタリング会社にに買い取ってもらうファクタリング契約です。

医療報酬ファクタリングには以下の種類があります。

- 診療報酬ファクタリング

- 介護報酬ファクタリング

- 調剤報酬ファクタリング

買取ファクタリングの売掛先にあたる国保や社保などは、債権未回収のリスクが極めて低い国の機関で、信用力は非常に高く、買取手数料も低めに設定されています。また、3社間ファクタリングで国保や社保が債権譲渡通知を受けたからといって、今後の診療報酬や介護報酬には何も影響がありません。

保証ファクタリング

一般的なファクタリングとは、企業の売上債権をファクタリング会社が買い取って現金化するサービスで、買取ファクタリングとも言われます。

保証ファクタリングとは、ファクタリング会社が売上債権を与信判断の上で買い取って、債権会社(利用者)の代わりに債権の回収を行うサービスです。債務者(取引先)の倒産等で回収不能になった場合、ファクタリング会社が債権会社に保証金を支払います。

買取ファクタリングが売掛金の早期回収や資金調達の目的で利用されるのに対し、保証ファクタリングは債務者の貸し倒れリスクを回避するために利用されます。

国際ファクタリング

国際ファクタリングとは、日本の輸出企業が海外の輸入企業に対して商品を輸出する際に、相手先の輸出債権を確実に回収するために輸出者・輸入者・ファクタリング会社の間で行うファクタリングのことです。

従来の信用状取引では、貸し倒れのリスクは回避できるものの、手続きが面倒で時間がかかるうえ、相手国の規制によっては手続き自体ができないというデメリットがありました。国際ファクタリングは世界各国のファクタリング会社が連携するため、手続きがスピーディーで相手企業と信用不安や倒産リスクを負うこともありません。

一括回収(一括支払い信託)

一括回収(一括支払い信託)とは、債務引受決済サービスとも呼ばれ、金融機関・債権を有する企業(債権者)・売掛金を支払う企業(売掛先)の3社間で締結される契約です。金融機関は売掛先と連携して債権の管理運用を行い、債権者は好きなタイミングで現金を得ることができます。

3社間ファクタリングと似た仕組みですが、債権者は好きなタイミングで売掛金を現金化できる代わりに、金融機関にその時の金利分と手数料等を支払います。金利が高いときに現金化すれば、債権者は大きな損をしてしまうリスクもあるのです。

つまり、買取ファクタリングの目的が早期の現金化なら、一括回収の目的は債権の運用・管理ということになります。

ファクタリングと融資その他資金調達との違い

ファクタリングと融資、その他の資金調達方法との違いを貸借対照表(バランスシート)・損益計算書を元に比較していきます。

融資の資産変動

借入(負債)を増やすことで現金を増やします。

融資による損益計算書の変化

借入元金を完済するまで支払い利息を支払い続けることになります。

ファクタリングの資産変動

ファクタリングは資産を流動的に使って資金化することができます。

でんさい割引

でんさいとは電子記録債権の略称で、2008年12月1日に電子記録債権法が施行されてから流通している債権のひとつです。自社が取引先に商品やサービスを提供、取引先は支払いをでんさいで行うことで、自社は債権を保有することができます。

でんさい割引は、でんさいを担保にして融資を受け、支払い期日(満期日)にでんさいの振出人(取引先)から額面の金額が振り込まれるという仕組みです。取引銀行の融資窓口に申し込むことで審査が行われ、審査後に銀行が譲渡記録をすることで割引が実行、債権者(割引人)の口座に資金が振り込まれます。ただし、でんさいの振出人が倒産等で不渡りとなった場合、割引人がでんさいを買い戻す義務が発生します。

融資に比べると審査が緩く、従来の手形や売掛金よりも利便性が高いため、企業の資金繰りに大いに活用されています。

手形割引との違い

現在でも大手企業を中心に手形による取引が行われていますが、通常手形は支払期日まで待たなければ現金化することはできません。そこで、支払期日前に手形を担保にして融資を受ける方法が手形割引です。

手形割引は手形を担保にした「融資」です。金融機関側は担保となる手形が期日通りに支払われるか、手形が焦げ付く「不渡り」の可能性がないか(手形の信頼性)を審査したうえで融資の可否を判断します。万が一、取引先の企業が倒産などで手形が不渡りとなった場合、手形=担保の価値がなくなったと同然ですので、利用者は手形を買い戻さなくてはなりません。この手形を買い戻すだけの支払能力が債権者にあるかどうかも審査の対象となります。

審査に通過したら、借入の年利に相当する「手形割引率」を受取金から差し引かれた分の現金が入金されます。

でんさいも手形割引も形式上は融資であるため、審査では債権者の信用能力(支払能力等)が重視されますが、ファクタリングは売上債権(資産)の譲渡であるため、審査では売上債権の種類と売掛先の信用能力が重視されます。

ABLとの違い

ABLは売掛金担保融資とも呼ばれています。売掛金に限らず、自社が保有する商品在庫や原材料など、流動性の高い資産(流動資産)を銀行や信用金庫等の金融機関に担保として提供、融資を受ける資金調達方法です。担保の掛目は80%以下となっており、ABLの審査では不動産担保融資と同じく、担保として提供される資産の価値と利用者の返済能力が重視されます。

融資を受けようとする会社の信用力が審査で重視される点は、売掛先と売上債権が重視されるファクタリングの審査と大きく異なります。

不動産担保ローンとの違い

不動産担保ローンは、土地や建物など不動産を担保として融資を受けことです。担保評価は70%以下となっており、審査では担保として提供される不動産の価値と利用者の返済能力が重視されます。

ABLと同じく、融資を受けようとする会社の信用力が重視される点は、売掛先と売上債権が重視されるファクタリングの審査と大きく異なります。また、審査では不動産担保の価値を鑑定する必要があるため、申込から入金までに5営業日以上の時間がかかります。

融資との違い

融資とファクタリングの大きな違いは契約内容にあります。

銀行融資・でんさい割引・手形割引・ABL・不動産担保ローンはすべて負債を増加させることで現金を増加させる融資契約です。一方で、ファクタリングは自社が元から持っていた債権(資産)を現金化する債権譲渡契約、つまり売買契約です。

他にも、融資とファクタリングには次に挙げるような違いがあります。

| 融資 | ファクタリング | |

| 支払い | 利用者が金融機関と契約した支払日に毎月の支払額を返済 | ・ファクタリング会社が直接、売掛先から回収(3社間)

・売掛先から期日通りに支払われた売掛金をファクタリング会社に入金(2社間) |

| 利息・手数料 | 年利1%~18% | ・買取手数料1%~5%(3社間)

・買取手数料5%~20%(2社間) |

| 支払いできない場合 | 金融機関が利用者に元金が支払われるまで取り立て | ・ファクタリング会社が売掛先へ取り立て(3社間)

・利用者が売掛先へ取り立て(2社間) |

| 機密性 | ・信用情報に登録される

・担保ローン場合、登記が必要 ・ABLの場合、売掛先への通知・承諾が必要 |

・売掛先の通知・承諾が必要、登記が必要(3社間)

・売掛先の通知・承諾が不要、あるいは登記不要(2社間) |

ファクタリングの仕訳と消費税

ファクタリング手数料の勘定科目

ファクタリング手数料の勘定科目は「売上債権売却損」です。

ファクタリング手数料の消費税

ファクタリング手数料の課税区分は「非課税」です。

売却譲渡代金の消費税

売掛金を売却して受け取った譲渡代金は「非課税」です。

経費・損金算入

売上債権売却損は必要経費または損金に算入できます。

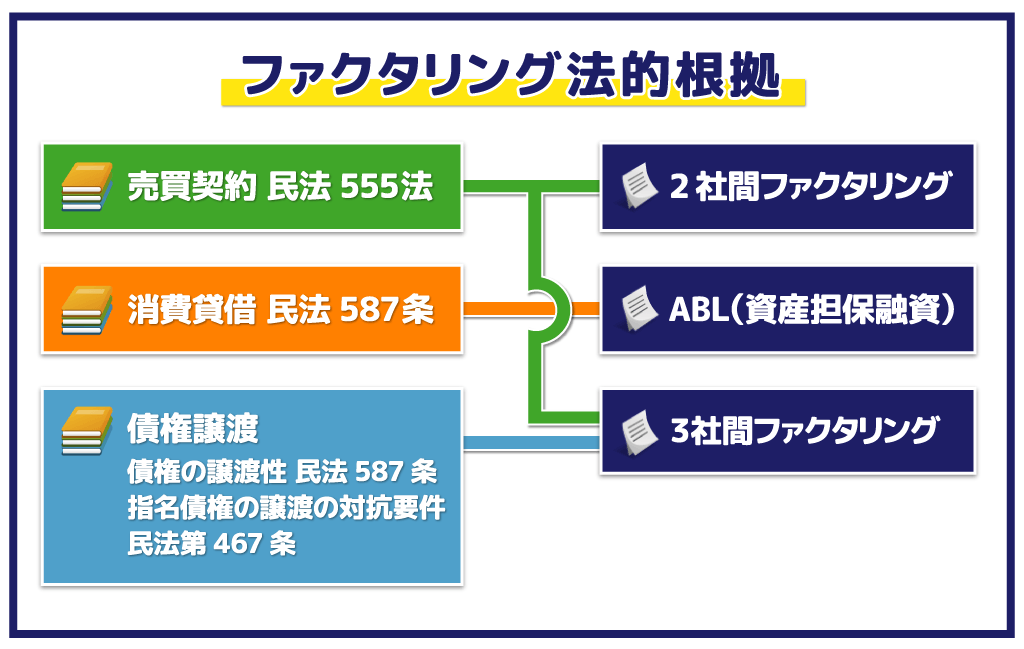

ファクタリングが違法ではない法的根拠

ファクタリングは経済産業省も活用を推奨するまっとうな金融取引ですが、一部で悪質なファクタリング会社が存在することで違法な取引というイメージがあることもまた事実です。ファクタリングに違法性がないことの証左として、関連法令と照らし合わせながらその法的根拠を解説します。

ファクタリングの法的根拠

ファクタリングには「2社間ファクタリング」と「3社間ファクタリング」という2つの債権譲渡契約、さらにはファクタリングとは異なるABL(売掛債権担保融資)契約があり、いずれの契約なのかによって、準拠法が変わります。

民法555条「売買契約」|2社間ファクタリングと3社間ファクタリング

2社間ファクタリング・3社間ファクタリングは債権(売掛金)を譲渡し、その対価として現金を得る契約です。

法的根拠は民法555条「売買契約」にあります。

売買は、当事者の一方がある財産権を相手方に移転することを約し、相手方がこれに対してその代金を支払うことを約することによって、その効力を生ずる。

売買契約はモノやサービスを売却して、その対価として金銭を受け取るときに締結されます。

ファクタリングは将来的に入金される「売掛債権」を、現金が必要な「利用者(利用会社)」に対し、「ファクタリング会社」が支払期日前に10~20%程度の手数料をつけて買い取り、支払期日になったら売掛金を受け取ることで利益を確保する契約です。

したがって、ファクタリングの法的根拠である民法555条の財産権=売掛債権であり、相手方であるファクタリング会社は代金=売掛債権の買取代金を支払うことを約し、その効力を生じる=譲渡契約が成立することになります。

民法466条「債権の譲渡性」|3社間ファクタリング

3社間ファクタリングの債権譲渡契約の法的根拠は民法466条「債権の譲渡性」にあります。

債権は、譲り渡すことができる。ただし、その性質がこれを許さないときは、この限りでない。

2 前項の規定は、当事者が反対の意思を表示した場合には、適用しない。ただし、その意思表示は、善意の第三者に対抗することができない。

債権譲渡については、民法466条でファクタリング利用者とファクタリング会社の意向のみで成立すると規定されています。

しかし、民法466条は債権の二重譲渡を禁止していないため、ファクタリング利用者が複数のファクタリング会社に対して同一の売掛金を譲渡してもすることもできてしまいます。

民法467条「指名債権の譲渡の対抗要件」|3社間ファクタリング

民法466条だけでは債権の二重譲渡ができてしまうため、債権を譲受する者(ファクタリング会社)が「この債権は私の物だ」と第三者にも主張するために「対抗要件」というものが必要になります。これを規定するのが民法467条です。

指名債権の譲渡は、譲渡人が債務者に通知をし、又は債務者が承諾をしなければ、債務者その他の第三者に対抗することができない。

2 前項の通知又は承諾は、確定日付のある証書によってしなければ、債務者以外の第三者に対抗することができない。

債権譲渡における対抗要件は、債権譲渡したことの「通知」「登記」などで主張できるようになります。そのため、ファクタリングを利用する際にはこれら手続きを行う事が法律上重要となります。

ファクタリングの違法性(金融業について)

ビジネスローンのように、不特定多数の者と反復継続して金銭消費貸借契約を締結する場合「貸金業」の許可が必要です。

つまり、2社間ファクタリングが金銭消費貸借契約に該当するのであれば、その取引に於いてファクタリング業者は貸金業の許可を得ていなければ貸金業法違反となり、違法に貸し付けを行った事になります。

違法とされるファクタリング

ここで言う違法とは、貸金業の許可を得ずに金銭貸借契約とみなされる契約を締結する場合のことです。

②は、債権額の一部だけを利用したファクタリングです。

この場合、必要額だけを調達するには合理的な方法に思えますが、通常、売掛金はいくつかに分割できるものではないため、たとえ一部であっても事実上その全額を押さえることになります。

そのため、これが担保性として判断される可能性があります。

この担保に基づいた譲渡契約は貸金契約と見分けがつかないため、ABL(売上債権担保融資)と判断される可能性があるのです。