この記事は約3分で読めます。

流通業・卸売業の資金調達・資金繰りの改善は、金融機関からの融資よりもファクタリングが有利なケースがあります。

こんにちは、ベストファクターの四ツ柳と申します。

昨今の長引く不況下の資金繰り(キャッシュフロー)は、流通に限らず事業経営の大きな課題ですが、「銀行から借り入れができない」「無借金経営を続けたい」といった理由から、別の資金調達方法を模索されている会社様も多いのではないでしょうか?

従来の金融機関からの融資に頼らない資金調達方法のひとつとして、私どもベストファクター独自のサービスを提案いたします。

記事の目次

流通業・卸売業のキャッシュフローの課題

卸販売が主流となる流通業・卸売業は売掛金が発生しやすい業種で、いかにして売掛金を回収して事業資金に回すかが、キャッシュフローと経営の課題となります。

しかし、取引業者の経営状態が悪くなって売掛金の回収が困難になると、自社の経営にダイレクトに悪影響を及ぼします。

次のようなケースでは、資金ショートになって事業そのものが立ち行かなくなるリスクをはらんでいます。

卸先(売掛先)が突然の倒産

まだまだ出口の見えない長引く不況、取引先や卸先が一部上場や大手企業であればまだしも、中小規模の会社であれば倒産のリスクは高くなります。

入金予定の売掛金があったにもかかわらず、卸先が突然の倒産で債務不履行となってしまい、キャッシュフローの悪化を招いたというケースは少くありません。

また、倒産とまでは行かないまでも、お得意先から「今月は売上が厳しいから、売掛金の支払いを待ってもらえないか?」という打診があれば、売掛金の支払い期日は延長され、自社のキャッシュフローも同じように厳しくなってしまいます。

さらに、不況下ではショッピングセンターなどの閉館でテナントの撤退を余儀なくされ、大幅に減収・減益となるような事態も考えられます。

薄利多売で資金繰りが厳しい

「コモディティ化」という経済用語をご存知でしょうか?

世の中に同じような性能、品質を持つ製品が溢れ、差別化ができなくなったことを指します。

コモディティ化の問題は主に製造業で取り沙汰されていますが、その製品を取り扱う流通業にとっても大きな脅威です。

性能や品質で差別化ができなくなったということは、結果的に商品の価格競争に陥ります。

「他社よりも安く」で粗利が取れないためキャッシュフローが悪化、仕入先への支払いや従業員への給与にも窮する事態を招いてしまいます。

過剰在庫で管理コストの増大

卸売業や小売業では、在庫管理が資金繰りに大きな影響を与えます。

仕入れてから売れるまでにどれくらいの時間がかかるのか、維持管理するための費用はどれくらいかかるのか、商品別にしっかりと分析して在庫をコントロールすることが重要です。

在庫を抱えすぎてしまって過剰在庫に陥ると、維持管理費や人件費の増大、商品の品質悪化(陳腐化)などの事態を招き、キャッシュフローの悪化を招きます。

流通業・卸売業の資金調達方法を比較

悪化したキャッシュフローを改善するためには、早期の資金調達が肝心です。

流通業・卸売業を営む企業の多くは、金融機関からの融資を事業資金に充てていますが、果たして借入はキャッシュフローを改善する最善策たり得るのでしょうか?

銀行融資からの借入と債権譲渡のファクタリング、2つの資金調達方法を比較してみましょう。

金融機関からの融資|資金調達方法①

資金調達で最初にイメージされるのが、銀行等の金融機関からの借入金を事業資金に充てる方法です。銀行以外でも信用金庫や日本政策金融公庫など、さまざまな事業者向け融資が提供されています。

金融機関からの融資の最大のメリットは、低金利で借り入れができることです。銀行の事業融資であれば最大5,000万円~1億円が年利2%~9%、日本政策金融公庫に至っては担保不要の融資でも年利1.8%~2.3%で借りられる可能性があります。

ただし、銀行からの融資は審査の通過が最大の難関で、債務超過や税金滞納などキャッシュフローに悩みを抱える会社はもちろん、節税のため意図的に赤字決算にしている会社などは、到底銀行からの借り入れは期待できません。

さらに、金融機関の融資の審査は、融資の可否の回答まで1週間~2週間ほどの時間を要する場合があります。

「明日までになんとか資金を調達したい」という会社様は、融資の審査結果を待つよりも、別の資金調達方法のご検討をおすすめします。

債権譲渡のファクタリング|資金調達方法②

ファクタリングとは、売掛金をはじめとする売掛債権という資産をファクタリング会社が買い取り、現金化する債権譲渡サービスです。金融機関からの借り入れよりもご利用者様の負担が少く、次に挙げるような理由から、流通業・卸売業をはじめ、建設業や運送業などでも新たな資金調達方法として注目を集めています。

- 売掛債権(資産)を売却する方法であり、融資ではない

- 売掛金を支払期日前に現金化できる

- 審査では売掛債権の種類や売掛先の信用力が重視される

取引先や卸先から未回収の売掛金をお持ちであれば、ぜひ私どもベストファクターにご相談ください。金融機関からの融資よりも、早期に事業資金に充てられる現金を取得、なおかつ負担も少ないファクタリングをご提案させていただきます。

流通業・卸売業の資金調達は2社間ファクタリングがおすすめ

弊社では、流通業・卸売業を営まれている中小企業・個人事業のお客様に「2社間ファクタリング」をご提案差し上げております。

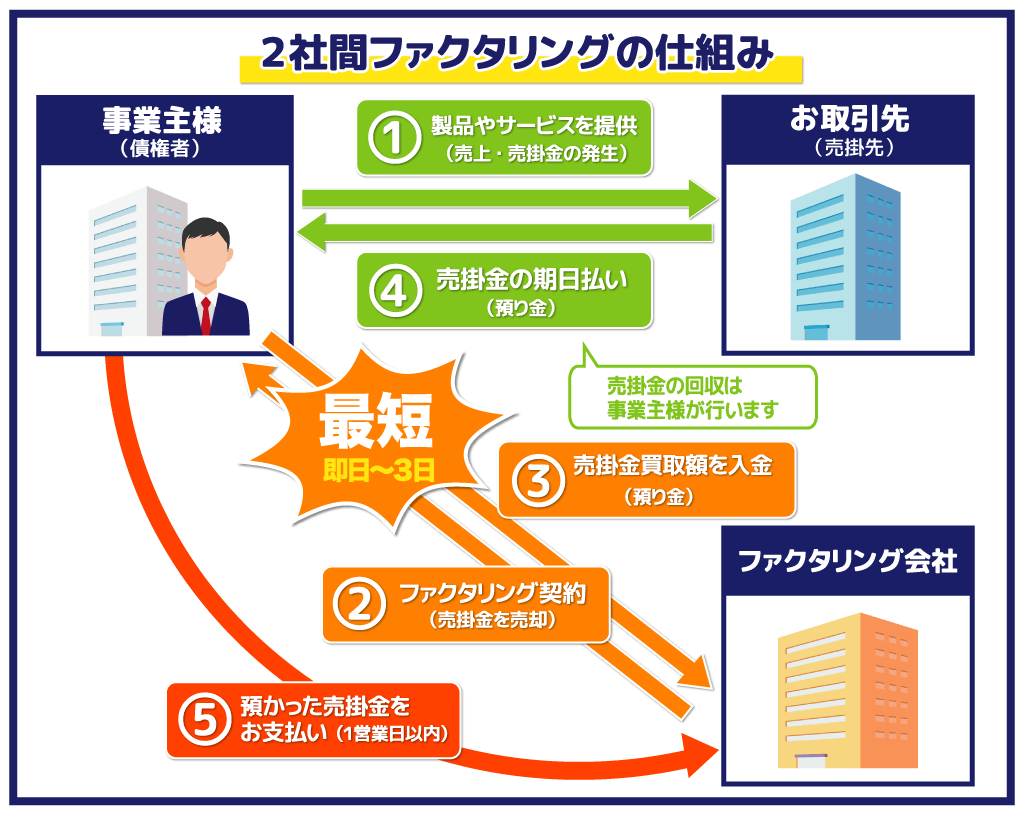

売掛金の発生からファクタリングの契約~契約完了までの流れは、次のとおりです。

弊社の2社間ファクタリングは、お客様とベストファクターの2社間で行う秘密厳守の契約のため、債権譲渡に際してお取引先様や卸先様(第三者)への通知・承諾の必要がありません。

お申し込みから最短で即日のご入金も可能な2社間ファクタリングを、買取手数料「2%~」よりご提案いたします。

金融機関からの融資を断られた会社様、また節税対策で赤字経営を続けていらっしゃる会社様も、早期の資金調達およびキャッシュフローの改善は、弊社にお気軽にご相談ください。

流通業・卸売業の資金調達:まとめ

景気に大きく左右されやすい流通業・卸売業だからこそ、自社のキャッシュフローには細心の注意を払いたいものです。事業資金の調達は借り入れだけなく、売掛金買い取りのファクタリングもご検討いただき、早期のキャッシュフローの改善をご検討ください。

私どもベストファクターはファクタリングによる事業資金の調達だけでなく、財務コンサルティングのプロとして、お客様の事業経営のご相談も承ります。