会社にとってあってはならないトラブルの1つが「資金がショートする」ことです。取引先へ買掛金を払えなくなったり、従業員に給料を払えなくなったりしたら事業を続けるのはほぼ不可能でしょう。

しかし「このままだとまずいかも」と思った段階で資金調達をするなど、適切な対策を講じておけば資金ショートは免れます。そこで、この記事では会社の資金繰りが厳しいときの適切な対応を中心に、事前にできる対策ややってはいけない行動を詳しく解説しましょう。

記事の目次

会社の資金繰りが厳しいときの対応10選

会社の資金繰りが厳しいとき、会社として取るべき対応として、次の10の方法をご紹介します。上から優先順位が高くなっているので、順番に取り組みましょう。

- なぜ資金繰りが厳しいのか原因を探る

- まずは早急に売掛金を回収する

- 資金調達できる方法がないか探し、実行する

- 買掛金の支払い時期をずらす交渉をする

- 社内の体制に問題がないか調べる

- 経費を吟味し、少しでも削減する

- 人件費を削減できないか考える

- 事業の縮小も視野に入れる

- 法的再建も視野に入れる

- M&Aを検討する

それぞれについて、詳しく解説します。

1.なぜ資金繰りが厳しいのか原因を探る

最初に、なぜ資金繰りが厳しくなっているのか原因を探りましょう。簡単にまとめると、資金繰りが厳しくなる理由は以下の6つに大きく分けられます。

- 入ってくる金額が少ないから

- 入ってくるまでに時間がかかるから

- 出ていく金額が多いから

- 出ていくまでの時間が短いから

- 資金繰りの管理がいい加減だから

- 社内の体制に何らかの問題があるから

「どうしてこうなっているのか」がわからないと適切な対応も取れない以上、原因はしっかり突き止めましょう。自分だけではわからない場合、従業員へのヒアリングや税理士への相談も有効です。

2.まずは早急に売掛金を回収する

取引先から売掛金の入金がないことが原因で資金繰りが厳しくなったなら、まずは早急に回収することを目指しましょう。ここで注意したいのは、取引先への伝え方です。よく調べもしないで「売掛金の入金、まだですか?」と担当者に伝えたらトラブルの原因にもなります。

請求書の送付忘れなど、自社内にも原因がないか調べた上で、まずは「売掛金が入金されていないみたいですが、確認していただけますか?」など、ソフトに伝えるのをおすすめします。

3.資金調達できる方法がないか探し、実行する

資金繰りが厳しいことがわかった場合、早急に資金調達するのも重要です。資金調達ができる方法がないか探し、実行しましょう。

なお、適した方法はその時の状況によって異なります。ある程度時間に余裕があるなら銀行融資を検討しても良いでしょう。あまり時間がなかったり銀行融資の審査に通りそうになかったりするならファクタリングのほうが適しています。

4.買掛金の支払い時期をずらす交渉をする

お金が出ていく時期を遅らせるのも、資金繰りの改善には役立ちます。仕入先に買掛金の支払時期をずらす交渉をしてみましょう。仕入先との関係性にもよりますが、了解が得られれば大きくプラスになるはずです。

なお、実際に支払い時期をずらす場合は、なるべく早く通知するようにしましょう。相手方にとっても資金繰りを悪化させるリスクがある以上、直前に言われたのでは対応できない可能性があります。都合が調整できるよう、遅くとも2ヶ月前、できれば3ヶ月前には知らせるのがベストです。

また、支払時期を変更した場合は書面でも通知をしておくのをおすすめします。「昨今の厳しい経済状況により、事業の見直しをせざるを得ない状況になりました」など、簡潔に理由にも触れておきましょう。

5.社内の体制に問題がないか調べる

事業でコンスタントに利益をあげられているにも関わらず資金繰りが厳しくなっている場合は、社内で何か異常事態が起きていないか調べましょう。「取引先への請求書の送付漏れが恒常的に発生している」といった事務処理上のミスが生じているかもしれません。

また、あまり考えたくない話ではありますが、実は横領している可能性もあるでしょう。いずれにしても「商売はうまくいっているはずなのに、お金が厳しい」という状態を放置してはいけません。

6.経費を吟味し、少しでも削減する

知らず知らずのうちに経費を使いすぎている場合も、資金繰りには悪影響を及ぼします。「何かよく分からないけどお金が出て行っている」という状態が続いているためです。経費を吟味し、少しでも削減するようにしましょう。

たとえば、以下の方法であれば明日からでも取り入れられます。

- プリンターを使うときは白黒、両面印刷の設定をする

- 消耗品は低価格のものに切り替える

- 消耗品をまとめ買いすることで割引が受けられないか交渉する

- 電気、水道の使用量を抑える

- 接待の階数を減らす

- 中古品も積極的に使う

- 社員の交通費を改めてチェックする

- オンライン会議で出張を減らす

- ポイント、クーポンも積極的に取り入れる

もちろん、業務上どうしても必要なものや、従業員に快適に働いてもらうための出費をむやみに減らすのは好ましくありません。それでも、調達先を変えたりするなどの工夫をすれば、支出は減らせるはずです。

7.人件費を削減できないか考える

ここまで列挙してきた方法を試しても資金繰りが改善しない場合は、人件費を削減できないか考えましょう。

まずは役員報酬を減額したり、残業代を削ったりなど比較的簡単に実行できる方法を試してください。それでも効果が出ない場合は、従業員への給料(基本給)を減らすのも視野にいれましょう。ただし、従業員にとっては不利な変更となるため、手続きには注意が必要です。

そもそも、資金繰りが悪化しているなどの理由で会社が従業員の同意を得ることなく一方的に給料を減額するのは法律に違反します。

労働契約法

第九条 使用者は、労働者と合意することなく、就業規則を変更することにより、労働者の不利益に労働契約の内容である労働条件を変更することはできない。ただし、次条の場合は、この限りでない。

引用元:労働契約法

単に「うち、資金繰りが厳しいから給料を減らしたいんだけど」と口頭で伝えるだけでは、無効となる可能性が極めて高いです。少なくとも以下の手順は踏まなくてはいけません。

- 就業規則等の確認

- 減給の根拠となる事実の確認

- 減給の理由、変更内容、与える影響に関する従業員への説明

いずれにしても、弁護士や社会保険労務士などの専門家とも相談し、慎重に進めましょう。

8.事業の縮小も視野に入れる

事業で採算がとれていない状態が続いていることが原因で資金繰りが悪化している場合は、事業の縮小も視野に入れましょう。事業を縮小すれば、その事業に関わる人件費やその他の経費の支出をしなくても済むため、資金繰りにはプラスになります。

ただし、注意したいのが従業員の処遇です。雇用を維持できるならそれに越したことはありませんが、難しい場合は整理解雇も視野に入れなくてはいけません。これも先ほど触れた給料の減額と同様、従業員にとっては不利な変更に当たるので慎重に対応しましょう。

法律上、整理解雇が認められるためには、以下の4つの要件を満たす必要があります。

- 人員削減の必要性

- 解雇回避の努力

- 人選の合理性

- 解雇手続きの妥当性

実際は整理解雇より先に早期退職希望者の募集や退職勧奨を行うのが一般的です。いずれにしても、弁護士や社会保険労務士などの専門家と連携して進めるのをおすすめします。

9.法的整理も視野に入れる

色々と手を尽くしても資金繰りが改善できそうにない場合の最終手段になるのが法的整理=倒産です。裁判所が強制力を持ち債務を整理する手続きを指します。

仕入先なども含めたすべての債権者を対象に、買掛金などの債務カットを要請することになるので、資金繰りが悪化する可能性を食い止める効果は極めて高いです。ただし、従業員や取引先に大きな影響を及ぼすので、弁護士などの専門家と連携して進めましょう。

なお、一口に法的整理と言っても、根拠となる法律や事業の継続可否によって細かく分けられます。日本の法律で定められている法的整理は以下の4種類です。

- 民事再生:再生計画を作成し、債務者・裁判所の承認を経て、再生計画を実行しながら会社の再建を目指す方法

- 会社更生:民事再生と同様に事業を継続しながら再生を進める方法。日本航空(JAL)など比較的規模の大きな会社が倒産する場合に用いられる

- 特別清算:事業を終了することを前提とした方法。債権者の同意を経て会社の財産を債権者に平等に分配して手続きを完了させる流れで進む

- 破産:事業を終了することを前提とした方法。特別清算とは違い、債権者の同意は必要ない

細かい違いは表にまとめたので参考にしてください。

| 項目 | 民事再生 | 会社更生 | 特別清算 | 破産 |

|---|---|---|---|---|

| 根拠になる法律 | 民事再生法 | 会社更生法 | 会社法 | 破産法 |

| 利用対象 | 法人・個人 | 株式会社 | 株式会社 | 法人・個人 |

| 申立人 | 会社・債権者 | 会社・債権者・株主 | 債権者・株主・清算人・監査役 | 会社・債権者・取締役 |

| 利用条件 | 破産可能性有、債務超過の疑い | 破産可能性有、債務超過の疑い | 清算が困難、債務超過の疑い | 支払不能、債務超過の状態 |

| 社長の続投 | 可能 | 不可(管財人に交代) | 可能(清算人として) | 不可(管財人に交代) |

| 手続きにかかる期間 | 短い(数ヵ月程度) | 長い(数年) | ケースバイケース(数ヵ月~数年) | ケースバイケース(数ヵ月~数年) |

| 担保権 | 行使できる | 行使できなくなる | 行使できる | 行使できる |

| 必要な同意 | 債権者の2分の1 | ケースバイケース(再生債権の2分の1など) | 債権者の2分の1かつ債権総額の3分の2以上 | 同意不要 |

10.M&Aを検討する

M&AとはMerger And Acquisition(合併と買収)の略です。一般的には「会社もしくは経営権の取得」を指します。つまり、他の会社に自分の会社(一部の事業のケースもある)を買い取ってもらうことと考えましょう。

会社や事業を買い取ってもらう以上、その対価としてまとまったお金が入ってくるため、資金繰りは改善します。また、従業員の雇用も維持できるのがメリットの1つとして指摘できるでしょう。

ただし、良いことばかりではないので注意も必要です。他の会社に自分の会社や事業を買い取ってもらう以上、従前のように経営に関与できるとは限りません。事業内容や契約内容に大きな変更が生じる可能性もあるため、自社の既存の取引先との関係も悪化する恐れがあります。

そして、そもそも買い取ってくれる企業が現れなかった場合、M&Aは成立しません。これらのデメリットもあるのは確かなので、税理士や弁護士などの専門家と話し合いをしつつ進めましょう。

会社の資金繰りが厳しいときに利用できる資金調達法12選

会社の資金繰りが厳しい場合、原因の解決に向けて動くのと同じくらい、資金調達をするのは重要です。問題が生じていなくても、いざというときにどんな方法が利用できるかは知っておきましょう。ここでは、以下の12個の方法を紹介します。

1.ファクタリング

ファクタリングとは、取引先に対する売掛金などの債権を専門の業者(ファクター)に買い取ってもらうことです。ファクターに支払う手数料を除いた金額が入金されます。なお、利用にあたって取引先の承諾が必須かどうかで、2社間ファクタリングと3社間ファクタリングに分類される仕組みです。

| 項目 | 2社間ファクタリング | 3社間ファクタリング |

|---|---|---|

| 誰がファクターに支払をするか | ファクターを利用した会社 | 取引先 |

| 取引先への通知 | なし | あり |

| 資金調達までのスピード | 比較的早い(最短即日) | 比較的遅い(1週間~2週間程度) |

| 手数料 | 高め(10%~30%程度) | 低め(2%~20%) |

ファクタリングについては別記事でも詳しく解説しています。

[blogcard url="https://bestfactor.jp/category/factoring/"]2.ビジネスローン

ビジネスローンとは、銀行、消費者金融、信販・クレジットカード会社が提供する商品の1つです。事業資金の貸付に特化した商品であるため、個人事業主や法人代表者など、事業を営んでいる人しか利用できません。

ビジネスローンのメリットとして、以下の点が指摘できます。

- 利用限度額の範囲内で繰り返し融資が受けられる

- 赤字決算でも融資が受けられる場合もある

- 担保、保証人を用意しなくても良い

- 最短即日で借入が可能なケースもある

一方、銀行からの融資(プロパー融資)や公的融資に比べると、利息が割高なので注意が必要です。利息の相場は、プロパー融資がおおむね1.0%~3.0%、公的融資が0.3%~1.5%程度です。

これに対し、ビジネスローンは提供元の会社によっても異なりますが、1.0%~18.0%とかなり割高になるケースもあります。加えて、あくまで融資である以上、利用しすぎると返済に無理が生じ、かえって資金繰りが悪化しかねないので注意しましょう。

3.公的融資

文字通り、公的機関が運営する融資制度です。代表的なものとして、日本政策金融公庫による融資が挙げられるので紹介しましょう。日本政策金融公庫は「国民生活の向上に寄与する」ことを目的として業務を行っている政府系の金融機関です。そのため、民間の金融機関では融資を受けることが難しい中小企業の代表者や個人事業主であっても、融資を受けられる可能性があります。

経営危機に対応した様々な融資制度があり、取引先が倒産し、売掛金が回収できなかったことが原因で資金繰りが厳しくなった場合は「取引企業倒産対応資金(セーフティネット貸付)」を利用することが可能です。以下のいずれかの条件に当てはまれば、最大で3,000万円まで借入ができます。これを8年以内(うち据置期間3年以内)で返済していく仕組みです。

- 倒産した企業に対して50万円以上の売掛金債権などを有していた

- 倒産した企業に対する取引依存度が20%以上だった

- 倒産した企業に対して貸付金や差入保証金などの債権を有していた

- 倒産した企業の債務を保証していた

- 倒産した企業の設置する商業施設に入居していて、倒産の影響を受けてたもしくは影響を受けるおそれがある

- 倒産した企業から受注した商品や役務などが、倒産の影響により取り消された

利用できるかどうかは、近隣の日本政策金融公庫の支店に問い合わせましょう。

4.助成金

助成金とは、国や地方公共団体が政策目的の達成を支援するために、企業に対して交付するお金のことです。返済義務はなく、一定の条件を達成すればもらえることがほとんどでしょう。似たようなものに補助金がありますが、こちらは一定の審査に通らないともらえないため注意が必要です。簡単に違いを表にまとめました。

| 項目 | 補助金 | 助成金 |

|---|---|---|

| 主体 | 経済産業省などの官公庁や地方自治体 | 厚生労働省などの官公庁や自治体 |

| 審査 | ある | ほとんどない |

| 採択基準 | 要件を満たしているか、申請内容が優れているか | 要件を満たし、法に則っているか |

| 現存する制度の例 | ものづくり補助金 IT導入補助金 小規模事業者持続化給付金 文化芸術活動事業継続補助金 |

キャリアアップ助成金 業務改善助成金 両立支援等助成金 働き方支援助成金 テレワーク助成金 |

5.銀行融資

銀行からの融資も、資金繰りの改善には役立ちます。一口に銀行からの融資といっても、信用保証協会からの保証を受ける「保証協会付き融資(マル保)」と銀行から直接融資を受ける「プロパー融資」の2種類に分けられるので、違いを理解しましょう。

| 項目 | 保証協会付き融資(マル保) | プロパー融資 |

|---|---|---|

| 融資までの時間 | 約1週間~1カ月程度 | 既存取引先であれば1週間~2週間、新規取引先であれば3週間~1カ月程度 |

| 審査の難易度 | 比較的低い | 比較的高い |

| 返済期間 | 比較的長めに取ることができる | 短め |

| 担保 | つけることができる | つけることができる |

| 保証 | 信用保証協会 | 無保証もしくは経営者保証 |

| 貸倒時 | 保証協会が代位弁済を行った後、債権回収を行う | 銀行が返済を迫るが、難しい場合はサービサーに債権売却を行う(銀行がそのまま強制執行を行うケースもある) |

6.手形割引

手形割引とは、受取手形を取立銀行や手形割引業者に買い取ってもらうことです。一般的には、以下の流れで進みます。

- 商品の売り先から、受取手形を振り出される

- 取立銀行や手形割引業者に手形割引を依頼し、審査される

- 割引料を差し引かれた現金が入金される

これにより、当初の支払期日より前に受取手形を現金化できるのです。ただし、あくまで受取手形を使って取引をしている会社でしか利用できない手段なので注意しましょう。

政府は受取手形を含めた約束手形について2026年までに手形交換所での取扱いを廃止するよう、全国銀行協会などの関連団体に要請する方針を固めています。

参照:読売新聞「約束手形の交換所取引廃止、政府要請へ…現金化に時間かかり中小企業の資金繰りに影響」

このような報道がなされることからもわかるように、今後はますます受取手形が使われない方向に進んでいくでしょう。

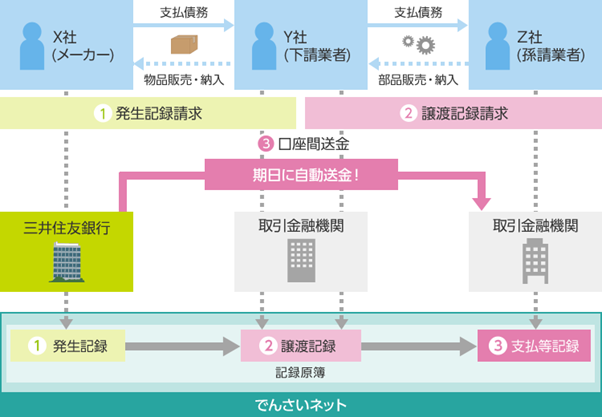

手形に代わって利用される可能性があるものに「でんさい」があります。これは、株式会社全銀電子債権ネットワーク(通称 でんさいネット)が取り扱う電子記録債権のことです。実際は、以下の流れで取引が進みます。

| 1 | でんさいの発生 | 取引金融機関を通じて「でんさいネット」の記録原簿に「発生記録」を行うことで、でんさいが発生する。 |

| 2 | でんさいの譲渡 | 取引金融機関を通じて「でんさいネット」の記録原簿に「譲渡記録」を行うことで、でんさいを譲渡する。なお、必要に応じて分割し譲渡も可能。 |

| 3 | でんさいの決済 | 支払期日になると、自動的に支払企業の口座から資金を引落し、仕入先企業の口座へ払込みが行われる。「でんさいネット」上では支払いが完了次第「支払等記録」が行われ、これにより決済が完了する。 |

7.少人数私募債

少人数私募債とは、法人代表者やその親族、得意先、仕入先などごく身近な人に対して会社が発行する社債のことです。信用と償還能力があり、後述する条件を満たしてさえいれば発行できます。

通常の社債と同様、償還期限が到達するまでは年1~2回利息を支払えば構いません。ただし、投資家にメリットがないと資金が集まらないため、一般的に利息は高くなりがちです。

なお、少人数私募債を発行するにあたっては、以下の条件を満たさなくてはいけません。

- 法人(株式会社、合同会社など)である

- 社債引き受けの勧誘対象が50名未満である

- 社債発行総額を社債の最低額で割った数が50未満である

- 少人数私募債に譲渡制限をつける

8.投資家からの投資

投資家からの出資を募るのも、資金繰りの改善には役立ちます。出資と引き換えに会社の株式を発行し、投資家に交付するのが一般的な流れです。返済義務がないのが大きなメリットですが、注意すべき点もあります。

そもそも、投資家は将来的な株式の値上がりによって利益を得ることを目的にして出資をしているため、高い成果を挙げられなければ株式を売却されてしまう可能性もあるでしょう。また、経営に参画するのを目的に出資をする投資家もいるため、自身の裁量のみで経営ができなくなるのもデメリットです。

9.VCからの出資

VC=ベンチャーキャピタルとは、ベンチャー企業やスタートアップ企業など、高い成長が予想される未上場企業に対して出資を行う投資会社のことです。株式公開までこぎつけたら、取得していた株式を売却して利益を得るのを目的にしています。

ある程度まとまった金額の調達ができるという意味では、資金繰りを大きく改善するのに役立ちます。返済義務はありません。その上、ベンチャーキャピタルの担当者から人材を紹介してもらえたり、大企業とのコネクション作りに役立つ機会を設けてくれたりなど、メリットがたくさんあります。

ただし、株式公開にこぎつけるのを目的にしているため、経営者にプレッシャーをかけてくる担当者も少なくありません。加えて、株式の一部をベンチャーキャピタルに交付しなくてはいけない以上、会社の意思決定の自由がなくなる点にも注意しましょう。

実際のところ、ベンチャーキャピタルから出資を受けられるのは、高い成長性が見込める企業に限られます。資金繰りが厳しくなっている一般的な中小企業が、ベンチャーキャピタルから出資を受けるのはかなり難しいので、注意が必要です。

10.クラウドファンディング

クラウドファンディングとは、群衆(crowd)と資金調達(funding)を組み合わせた造語です。一般的には、インターネットを通じて自身の活動や希望を発信し、賛同してくれる人から資金を集める方法として知られています。

日本でもREADYFOR(レディーフォー)やCAMPFIRE(キャンプファイヤー)などのサービスが運営されており、誰でも利用することが可能です。もちろん、資金繰りが厳しい場合の資金調達の手段としても活用できますが、以下のデメリットもあるので注意しましょう。

- 自身の事業のビジョン、希望を上手に発信しないと注目を集められない

- クラウドファンディングサービスの提供会社に手数料を払わないといけない

- プロジェクトが不成立に終わった場合、1円も調達できない可能性がある

11.資産の売却

資産の売却も、資金繰りの改善という意味ではプラスになります。有価証券やゴルフ会員権、絵画や宝石など事業に関係がない資産があれば積極的に売却しましょう。

また、自社ビルにオフィスを構えている場合は売却し、近隣のビルを借りるのも多額の資金を確保する意味では有効です。ただし、新たに借りる物件の敷金・礼金や引っ越し費用などの諸経費もかかるため、事前に綿密な計画を立てた上で実行しましょう。

12.株式の発行

資金調達を行うために株式を発行する方法も考えられます。小規模な会社であれば、親族や友人・知人に株式を引き受けてもらうことで資金調達するのも可能でしょう。返済は不要である上に、お金が必要になった場合は増資をすることで追加で調達することもできます。しかも、負債ではないため財務体質を悪化させるおそれもありません。

ただし、黒字に転換した限りは配当を出すのが前提になります。その上、株式を引き受けてくれた相手から経営に口を出される覚悟はしたほうが良いでしょう。特に、1人が発行済み株式総数の3分の2以上を保有している場合は、実質的に経営権を握られている状態になります。一極集中しないよう「誰に対して株式を発行するか」は十分吟味しましょう。

なお、現実的に資金繰りが厳しくなった企業に出資してくれる人はなかなかいません。あくまで、参考程度に考えてください。

会社の資金繰りが厳しくなる6つの理由

ここで、そもそもなぜ会社の資金繰りが厳しくなるのか、理由を考えてみましょう。細かい事情は個々の会社によって異なりますが、大まかには次の6つのいずれかに分類されます。

- 入ってくる金額が少ないから

- 入ってくるまでに時間がかかるから

- 出ていく金額が多いから

- 出ていくまでの時間が短いから

- 資金繰りの管理がいい加減だから

- 社内の体制に何らかの問題があるから

詳しく解説しましょう。

理由1.入ってくる金額が少ないから

事業がうまくいっていないなどの理由で、入ってくる金額が少ない場合、何も対策をしなければ資金繰りは悪化していきます。広告出稿先を変更したり、販路を拡大したりなど、施策を変更したり、事業から撤退したりなどの対策を講じましょう。

理由2.入ってくるまでに時間がかかるから

取引先からの入金サイトがあまりに長かった場合も、資金繰りには悪影響を及ぼします。なるべく早めの回収を心がけるとともに、入金サイトの交渉に臨むのも1つの手段です。ただし、強硬な姿勢に出ると取引先との関係が悪化しかねないので、慎重に行いましょう。

理由3.出ていく金額が多いから

本来は不要な支出が多いなどの理由で出ていくお金が多い場合も、資金繰りにとってはマイナスです。既に触れた通り、毎月の支出を洗い出し、無駄な費用が生じていないかを確認しましょう。

理由4.出ていくまでの時間が短いから

資金繰りへの影響という意味では「入金は早く、出金は遅く」が理想です。そのため、買掛金の支払いサイトがあまりに短いなど、お金が出ていくまでの時間があまりに短い場合、資金繰りには悪影響を及ぼします。

仕入先に対し支払いサイトの交渉をする余地はありますが、仕入先の資金繰りにも影響を及ぼすことなので、あまりに無理な条件を突きつけるのは好ましくありません。

理由5.資金繰りの管理がいい加減だから

そもそも資金繰りの管理がいい加減だった場合、問題が生じていてもすぐに気づけず、手を打つのが遅れる可能性が出てきます。

経理、資金管理を専任の担当者にまかせっきりにしている場合は、すぐに止めましょう。経営者自身も資金繰り表を作成したり、内容を理解したりすることで、問題が生じていたら迅速な対策を打つことができるようになります。

理由6.社内の体制に何らかの問題があるから

会社の事業はうまくいっているにも関わらず資金繰りが厳しい場合、社内の体制に問題が生じているケースもあります。

たとえば、人手不足で事務担当者の業務が追いついていない場合、請求書の送付漏れなどのミスも生じがちです。担当者の増員をしたり、一部の業務をアウトソーシングするなどして、負担を減らすことも資金繰りの改善という意味ではプラスになります。

また、従業員が売掛金の一部を横領している可能性も(極めて低いですが)あるでしょう。疑いすぎるのも考え物ですが、不審な動きがないかは定期的にチェックするのをおすすめします。

資金繰りを厳しいものにしないためにできる事前の工夫12選

資金繰りが厳しくなる理由は、会社によってもさまざまです。「取引先が倒産した」など、自分たちに非がない理由で厳しくなることだってあるでしょう。しかし、自分たちの工夫で防げる部分もたくさんあります。そこで、資金繰りを厳しいものにしないためにできる事前の工夫として、次の12個を紹介しましょう。

- 資金繰り表を定期的にチェックする習慣をつける

- 出金管理を厳密に行う

- 決算書に目を通して損益を把握する

- 業務オペレーションを改善する

- 設備投資は冷静に吟味してから実行する

- 広告宣伝費は効果を確かめた上で使う

- 銀行との関係を良好に保つ

- 在庫を増やしすぎない

- 税理士など専門家のアドバイスを仰ぐ

- 個人のお金と会社のお金を厳密に区別する

- 売掛金の回収に社内ルールを設ける

- 経費をクレジットカードで支払う

1.資金繰り表を定期的にチェックする習慣をつける

資金繰りが厳しくなっていないかすぐに気づけるよう、資金繰り表は定期的にチェックしましょう。「経理担当の人や税理士さんがやってくれて、何かあったら教えてくれるから大丈夫!」と丸投げにしてはいけません。

自分でも「今、会社にどのくらい現金があるか」「何か普段と違うことが起きていないか」を確認するためにも、資金繰り表を含め、情報は定期的にチェックするべきです。理想的なのは日次での管理ですが、難しい場合でも週次で管理するようにしましょう。

2.出金管理を厳密に行う

「会社に入ってくるお金」と「会社から出ていくお金」は正確に把握するようにしましょう。

特に盲点になりがちなのが「従業員が立て替え払いをした経費」です。従業員側からの申告漏れがあり、後になって精算をした場合、データにも影響が及びます。

- 領収書を提出する期限を設ける

- 管理が難しいなら法人クレジットカードを渡し、経費の支払に使わせるようにする

など。業務が煩雑にならないルール作りをするのも1つの方法でしょう。

3.決算書に目を通して損益を把握する

資金繰り表のところでも触れましたが、経営者が経理担当者に業務を丸投げし、自分ではほとんど決算書をチェックしないのは好ましくありません。「自分の会社の事業がどうなっているのか」に無関心といっても過言ではないでしょう。

決算書だけでなく試算表にも毎月必ず目を通し、損益を把握しましょう。事業で収益があがっていなかったり、経費が思ったよりかかっていたりする場合は、後々資金繰りに影響が及びます。早めに影響が及びそうなことを察知し、状況に合った対策を講じるだけでも資金繰りが厳しくなる可能性を下げられるはずです。

例えば、事業で収益が上がっていない場合、そのままにしておくと入ってくるお金がどんどん減っていきます。一時的に収益が下がっているだけであれば、キャンペーンを行うなどして売上を増やす施策を講じても良いでしょう。しかし、長期的に芳しくなかった場合は、赤字が拡大しないよう、撤退も視野に入れるべきです。

4.業務オペレーションを改善する

「取引先への請求漏れが多い」「出金管理がうまくいっていない」など、社内業務が原因で資金繰りに影響が及ぶことも考えられます。

従業員の心がけだけに頼るのではなく、業務オペレーションを改善することで解決に結び付けましょう。会計ソフトや売上管理ソフトを導入し、業務の一部を自動化するだけでも、現場の負担は大きく減らせます。

5.設備投資は冷静に吟味してから実行する

設備投資を行うと、一時的に多額の現金が会社から出ていきます。キャッシュフローの面から見れば大きなマイナスです。だからこそ、設備投資をする際は「この設備投資が将来的にどれだけ会社に利益をもたらすのか」を考えた上で実行するようにしましょう。

また、調達価格を少しでも安くするためには、工夫も大切です。

- 複数の業者から相見積もりを取る

- 購入ではなくレンタルで代替できないか考える

- 設備投資による売上の増加があまり見込めない場合は撤退する

など、自分の会社や導入したい設備投資に合った方法を考えましょう。

6.広告宣伝費は効果を確かめた上で使う

慎重になるべき、という意味では広告宣伝費も同じです。設備投資に比べると1回あたりの支出は少ないため気が付きにくいですが、回数を重ねるとかなりの出費になります。

だからこそ「この広告を出稿することで、どれだけ売上アップに貢献するのか」はシビアに見極めましょう。あまり効果が見込めない場合は、出稿自体を取りやめたり、SNSでの集客に力を入れたりなど、別の方法を考える必要もあります。

7.銀行との関係を良好に保つ

銀行と良好な関係を築くことは、融資を引き出しやすくなるため、資金繰りの面でもプラスになります。良好な関係を築くためには「この会社はちゃんとやってくれる」と担当者に思わせるのが大事です。次のポイントに気をつけましょう。

- 事業計画を立てるときは細かく目標を設定する

- 目標達成に対する進捗度を適宜報告する

8.在庫を増やしすぎない

在庫を増やしすぎるのは、資金繰りの面から見るとマイナスです。一定の在庫を持っておくこと自体には、以下のメリットが見込めます。

- 受注後すぐに納品でき、品切れを防ぐことができる

- 需要が急に増加しても、在庫でまかなえる

- 顧客が店頭で現物を手に取ってみてから購入できる

- 破損や不具合の発生、顧客からの交換要求やクレームなどがあっても、すぐに代品が提供できる

しかし、在庫を増やしすぎると、その分自由に使えるお金が減ってしまいます。その上、在庫を保管するための費用が生じたり、商品の陳腐化などにより安売りしなくてはいけなくなったりなどして、結果的に収益が悪化しかねません。

税理士などの専門家とも相談し「どの程度の在庫であれば、資金繰りに影響を及ぼさず、しかも顧客のニーズに応えられるか」を検証するのをおすすめします。

9.税理士など専門家のアドバイスを仰ぐ

資金繰りに何らかの問題が生じていることはわかるものの、どうすれば改善できるのかが分からない場合は、税理士などの専門家に相談しましょう。

中小企業庁では、早期経営改善計画策定支援事業を行っています。簡単にいうと、国が認定した税理士などの専門家の支援を受け、経営改善計画を策定した場合、支援を受けるためにかかった費用の3分の2が補助されます。つまり「プロからアドバイスが受けられて、費用の一部も援助してもらえる」制度と考えましょう。

顧問税理士が既に認定支援機関に指定されている場合は、この制度を使いたい旨を伝えればかまいません。しかし、心当たりがない場合は、最寄りの商工会議所に相談してみましょう。

10.個人のお金と会社のお金を厳密に区別する

法律上「経営者と法人は別人格」とされています。そのため、個人のお金と会社のお金も厳密に区別して考えなくてはいけません。会社のお金を個人的な生活費に回したりするのもやめましょう。

また個人事業主の方も同様に、個人のお金と事業のお金は明確に分けておきましょう。

正確な資金繰りがわかりづらくなるだけでなく、会社から経営者に対し役員報酬が追加で支払われたものとして扱われ、税務調査で指摘を受ける恐れもあります。状況次第では、追加で税金を支払うよう求められるので、注意しましょう。

11.売掛金の回収に社内ルールを設ける

売掛金の回収状況が芳しくないことも、資金繰りを悪化させる原因になります。一定の社内ルールを設け「売上があるのに売掛金が回収できない」という状況を生み出さないようにしましょう。

たとえば「当初の支払期日から1週間経過しても連絡がない場合は、再度連絡する」などのように、連絡に関するルールを設けるだけでも、回収率は上がるはずです。加えて、営業担当者に回収に関する責任を持たせるのも有効でしょう。

「取引先は必ず売掛金を支払ってくれる」と過信するのではなく「払ってくれないこともありうる」という前提に立ち、ルール作りをするのをおすすめします。

12.経費をクレジットカードで支払う

経費をクレジットカードで支払うのも、資金繰りの改善には寄与するでしょう。

クレジットカードは加盟店での利用分を締め日に集計して、その金額を元に後日支払い元となる銀行口座から引き落としが行われます。

個々のクレジットカードによっても異なりますが「毎月15日締め、翌月5日払い」など1カ月近くの猶予が生じるため、現金が出ていくタイミングを遅らせることが可能です。

資金繰りが厳しい場合でもやってはいけない3つのNG行動

仮に、資金繰りが厳しくなったとしても、間違った方法で打開しようとするのはおすすめできません。決してやってはいけない方法を3つ紹介します。

1.融通手形を使う

実際の商取引がないにもかかわらず、資金調達のために振り出される手形のことを融通手形と言います。一見問題がないように思えますが、決して使ってはいけない手段なので気を付けてください。理由を詳しく解説しましょう。

たとえば、資金繰りが厳しいAという会社があったとします。A社が知り合いであるB社の社長に頼み、何も取引をしたわけでもないのに500万円分の手形(支払日は6月30日)を振り出してもらったとしましょう。A社は銀行にこの手形を持ち込めば、手形割引として500万円(実際は手数料が差し引かれる)を調達できることになります。

一見問題がないように思えますが、実は逆です。6月30日までにB社は500万円を用意して手形の決済をしなくてはいけません。B社からA社に500万円分の仕入をしてもらえれば、そのお金で手形を決済できます。しかし、A社は資金繰りが厳しいからこそ融通手形を使っているため、B社から仕入をするだけの体力が残っているとは限りません。B社が手形の決済をできなければ、いずれは倒産してしまうのです。

このように、他の会社を巻き添えにして倒産させてしまうおそれもある以上、融通手形を使って資金調達をするのは絶対にやめましょう。

2.消費者金融や商工ローンから借入をする

消費者金融や商工ローンを利用するのもおすすめできません。

消費者金融が主に扱うカードローンは、あくまで個人向けの融資である以上、事業資金に使ったことが発覚したら規約違反として残債の一括返済を求められるケースもあるので、かえって逆効果です。もちろん、消費者金融が運営するビジネスローンであれば、事業資金に利用することもできるのでこの限りではありません。

加えて、商工ローンからの借入も止めましょう。商工ローンとは、ノンバンクが中小零細企業に対して行う融資の1つです。金利が年20%を超えていたり、過剰融資や違法取り立てが横行していたりするなど、運営上問題が多い業者が多いため、利用しないに越したことはありません。

3.税金や労災保険料を滞納する

たとえ資金繰りが厳しかった場合でも、税金や社会保険料は滞納しないようにしましょう。

仮に税金を滞納した場合は、延滞税が課せられます。本来の納付期限の翌日から2ヶ月以内に納付した場合はまだペナルティが少ないですが、2ヶ月を超えてしまうと一気に大きくなるので注意しましょう。なお、実際は所定の割合で計算した額が上乗せされますが、この割合は年によって変わるため確認が必要です。令和4(2022)年1月1日~12月31日の場合は以下のようになっています。

| 本来の納付期限の翌日から2ヶ月以内に納付した場合 | 年2.4% |

|---|---|

| 本来の納付期限の翌日から2ヶ月を超えて納付した場合 | 年8.7% |

引用元:国税庁「延滞税の割合」

資金繰りが厳しい企業の場合、従業員の健康保険料や年金保険料を滞納しているのは珍しくありません。しかし、健康保険料を滞納していると、従業員が公的医療保険の適用が受けられなくなる可能性があります。

ケガや病気で医療機関で治療を受けても、治療費が全額自己負担になるということです。

また、年金保険料が未納の状態が続くと、未納期間が生じたのが原因で従業員が将来受け取れる年金額が減ってしまう恐れもあります。従業員に多大な迷惑がかかり、信頼を損なう結果になりかねないので注意しましょう。