でんさい割引という資金調達方法について、取引の流れやファクタリングとの違いを解説します。

こんにちは、ベストファクターの四ツ柳と申します。

でんさいは、従来の手形や売掛債権の問題点を克服するために誕生した新たな金銭債権で、正式名称を電子記録債権と言います。

従来の手形は、紛失や盗難のリスク、管理が難しいこと、印紙税がかかることなど、さまざまなデメリットがありました。それらデメリットを克服し、スムーズに支払いができるように電子化されたのが、電子記録債権です。

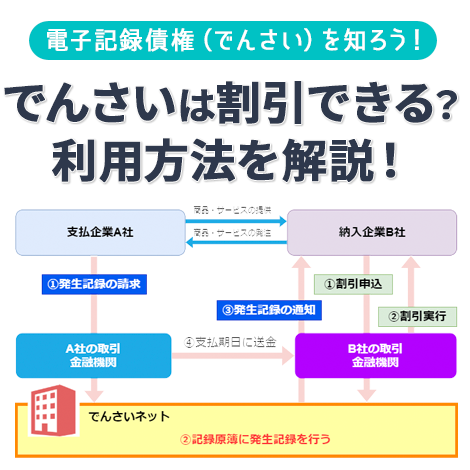

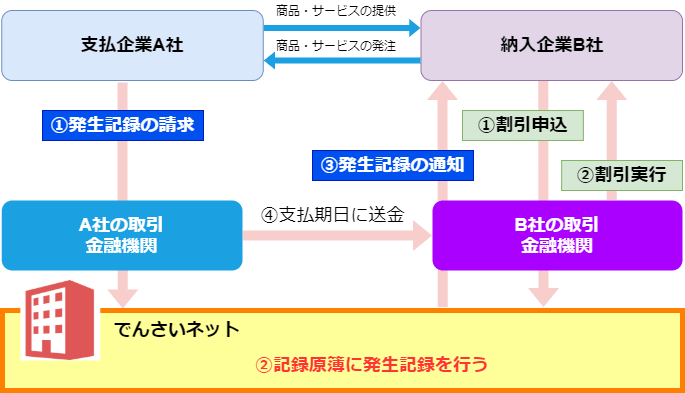

でんさいは、銀行や信用金庫などの金融機関のシステム「でんさいネット」を通じて、取引の発生、管理、譲渡、割引、決済などができます。

今回はでんさい割引にフォーカスして、でんさい割引の利用方法やメリット・デメリットを解説します。

記事の目次

でんさい割引とは

でんさい割引とは、取引のある金融機関や手形割引業者にでんさいを譲渡することで、支払期日までの手数料を控除、期日前に債権を現金化する資金調達方法のひとつです。

でんさい割引の審査

でんさい割引は、割引依頼人に対する貸付と見なされるため、 金融機関や手形割引業者で審査のうえ、割引可否と割引料が決まります。

銀行や信用金庫などでは、割引依頼人の業績や信用状況などを重視する一方、手形割引業者は割引依頼人の信用状況だけでなく、売掛先の信用状況も重視して、割引可否と割引料を判断します。

でんさいの割引料

でんさい割引の際には、割引料+所定の手数料がかかります。

割引料率は、都市銀行や地方銀行、信用金庫といった金融機関や、でんさい割引業者など、どの取引先に申し込むかで変動しますが、おおよその相場は年2.20~12.60%です。

でんさい割引とファクタリングの違い

でんさい割引は、金融機関や手形割引業者のでんさいネットを介して、銀行間での取引により入金処理が行われますが、ファクタリングはファクタリング業者を通して取引を行います。別個の売掛債権であれば、別々のファクタリング業者と取引も可能です。

さらに、でんさい割引で金融機関等に債権を譲渡したあと、 売掛先が万一支払不能(不渡り)となった場合、手形と同じように受取人が保証人となり、返済義務が発生します。

一方で、ファクタリングは、債務者が万一支払不能となっても、 債権を買い取ったファクタリング会社がリスクを負うため、債権者に返済義務は生じません。

手形割引と比較した場合のでんさい割引のメリット

でんさい割引を従来の手形割引と比較した場合のメリットをご紹介します。

必要な分のみ分割できる

手形割引の場合、基本的に額面金額の全額を割引しなればなりません(ただし、振出人に割引分を分割して振り出してもらうことは可)が、でんさい割引は必要な分のみ分割して現金化が可能です。

たとえば、でんさい割引では額面1,000万円の中から100万円分だけを現金化することができるため、割引料を押さえた効率的な割引ができます。万が一、不渡りになった場合でも、受取人には割引した100万円だけ買い戻せば良いので、リスクコントロールの観点からも有効です。

最短30分程度で割引できる

手形割引は金融機関の窓口に持ち込んだ場合は1~2時間、郵送の場合は1~3日程度かかります。でんさいはでんさいネットを介してオンラインで手続きができるため、最短30分で現金化が可能です。

盗難や紛失の心配がない

紙ベースの手形用紙は盗難や紛失を防止するため、金庫内にて厳重に保管する必要があり、管理コストがかかります。でんさいはでんさいネット上で管理されて いるため、盗難・紛失のトラブルが発生せず、管理コストもかかりません。

でんさい割引のデメリット

でんさい割引には、以下のようなデメリットもあります。

事前の申し込みが必要

でんさいを利用するにあたって、事前にでんさいネットに対応している金融機関での申し込みが必要です。さらに、自社だけでなく売掛先もでんさいに対応していなければ、でんさいの利用ができません。

ハッキング等のリスクがある

紙ベースから電子データになったことで、盗難・紛失のリスクがなくなるというメリットがあるものの、電子化したことでハッキングされるリスク、あるいはシステムに不具合が生じた場合に利用できないリスクが発生します。

不渡りの場合は買い戻す必要がある

前述の通り、でんさい割引で金融機関等に債権を譲渡したあと、 売掛先(支払企業)が不渡りとなった場合、手形と同じように受取人が保証人となり、買い戻しの義務が発生します。

普及率や認知度が低め

東京商工リサーチでは、でんさいについて「でんさい額はスタートから右肩上がりで伸びているが、2017年12月末で手形交換高の3.9%に過ぎず、従来の手形に代わるには浸透度が今一歩の状態にある」と分析されています。

手形ほどの普及率や認知度がないため、自社がでんさいを利用したいと思っても、取引先が対応してくれるとは限りません。

でんさい割引に関するQ&A

でんさい割引に関して、よくある質問をQ&A形式でまとめました。

- Q.でんさい割引の審査以外に、銀行と手形割引業者の違いはありますか?

- A.割引料率の違いがあります。銀行は低め、手形割引業者は高めです。銀行は審査のハードルは高いが割引料率が低く、手形割引業者は手続きが簡素だが、割引料率が高いとまとめられます。

- Q.でんさい割引にはどんな書類が必要ですか?

- A.金融機関によって異なりますが、基本的には手形割引申込書、会社の登記簿謄本 (現在事項証明書、個人の場合は不要)、代表者の身分証明書のコピー、送金を希望する金融機関の通帳(キャッシュカード)が必要です。すでに取引のある金融機関であれば、手形割引申込書のみで割引が依頼できます。

- Q.銀行の融資を断られていても、でんさい割引は依頼できますか?

- A.銀行はでんさい割引の審査で依頼人の信用状況を重視するため、断られる可能性が高くなります。手形割引業者であれば、売掛先の信用状況が優先されるため、依頼人が不渡りを出していても割引できる可能性があります。

でんさいはファクタリングにも利用可

でんさい割引の利用方法や、メリット・デメリットについて解説しました。

売掛債権を現金化するファクタリングとでんさい割引を比較しましたが、売掛債権の代わりに「でんさい」を現金化する「でんさいファクタリング」というサービスもあります。

でんさいファクタリングは銀行や手形割引業者ではなく、ファクタリング会社を利用します。ファクタリング会社がでんさいネットにアクセスして債権譲渡を行うため、支払企業がでんさいネットに加入していなくても利用できます。

さらに、でんさい割引のように分割可能で、通常のファクタリングのように支払い企業が異なっても、新しくファクタリングの契約をし直す必要がありません。

でんさいはまだまだ普及率が高いとは言えない金銭債権ですが、今後の広がり次第では、でんさい割引やでんさいファクタリングが中小企業や個人事業主の新たな資金調達方法として活用されていくことでしょう。