この記事は約6分で読めます。

「債権を資金化する」という方法には、手形割引やファクタリング、売掛債権担保融資などが挙げられます。

これらは仕事を完了した後の支払いサイクルを早めることができますが、そもそも中小企業や個人事業主にとって、まとまった資金が必要なタイミングの最たるものは「仕事を始めるとき」ではないでしょうか?

取引先から仕事を受注した後は、それが大型案件であるほど大きな収益を挙げられる反面、仕入れ費用や人件費など着手金・準備金も高額となります。

このような仕事を受注した後に発生する資金ニーズに対応する資金調達手段が「POファイナンス」です。

POファイナンスを利用すれば、仕事を受注した時点で融資を受けることができるため、貴社の資金調達のスピードが飛躍的にアップするでしょう。

今回はPOファイナンスの仕組みやメリット・デメリット、ファクタリングとの違いについて解説します。

記事の目次

「POファイナンス」の概要

「POファイナンス®」とは、Tranzax株式会社が提供する、注文書(Purchase Order)を担保にした融資のことです。

これまでに債権を担保とする資金調達方法には、手形割引、ファクタリング、売掛債権担保融資などがありました。

しかし、これらの資金調達方法は、受注した仕事を完了して手形を受け取ったとき、もしくは請求書を発行したときに利用できるものです。

POファイナンスでは、これまで担保として認められなかった「仕事を受注した段階で発生する債権」を担保にして融資を受けることができます。

「仕事の着手金を早い段階で確保できれば、大型案件を受注できるのに……」「仕事を受注してから売上が入金されるまで時間がかかる」といった資金ニーズに対しては、受注段階で資金調達が可能になるPOファイナンスが有効です。

貴社が取引先から仕事を受注した段階で債権担保融資が可能になり、調達した資金は仕事の着手金にあてることができます。また注文書を担保にすることで、貴社の信用力だけでは融資に不安があるケースでも、発注企業の信用力を活用して融資を受けることができます。

ただし、POファイナンスを利用するにあたっては、国内の電子債権記録機関のひとつであるTranzax株式会社のシステム上で受発注契約を電子記録債権化する必要があり、紙やpdfで発行した注文書は担保になりません。

電子記録債権とは

電子記録債権とは、従来の手形や指名債権(売掛債権等)の問題点を克服した新たな金銭債権です。

債権を電子的に記録して管理、企業の資金調達の円滑化等を図ることを目的に、2008年12月施行の「電子記録債権法」により創設されました。

その発生・譲渡は、電子債権記録機関の記録原簿に電子記録することが、効力発生の要件です。

電子債権記録機関とは

電子債権記録機関は記録原簿を備え、利用者の請求によって債権を電子的に記録したり、債権内容の開示を行なったりすることを主業務とする機関です。

Tranzax株式会社は「電子記録債権法」にもとづき、2016年7月7日に国の指定を受けた独立系の電子債権記録機関です。電子債権記録機関は国内に5社あり、いわゆる「でんさいネット」をはじめ、SMBC電子債権記録株式会社、みずほ電子債権記録株式会社などが名を連ねています。

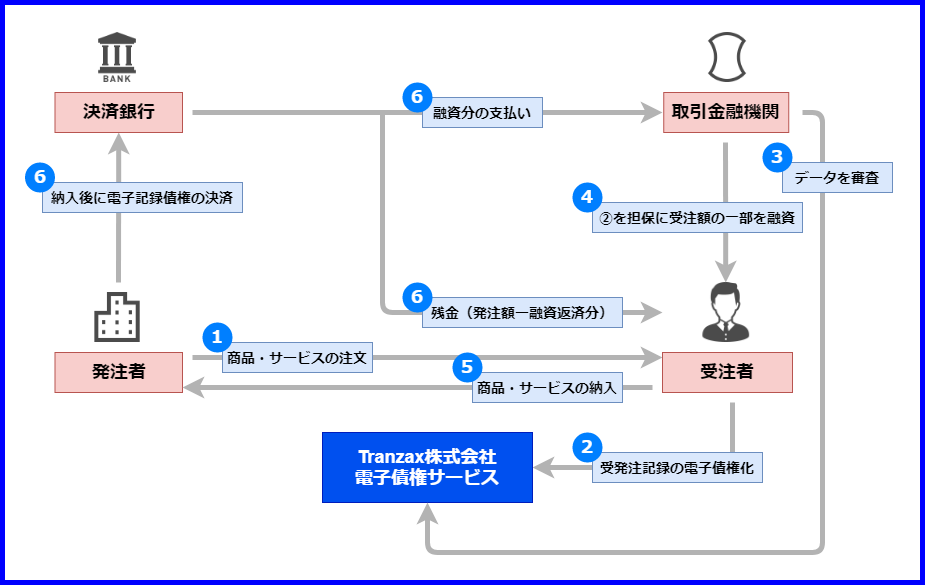

POファイナンスで融資を受けるまでのプロセス

POファイナンスで融資を受けるまでのプロセスを、順を追って解説していきます。

ここでは、貴社を受注者、取引先を発注者とします。

受発注契約を電子記録債権化する|ステップ1

発注者と受注者における受発注契約を電子記録債権化するために、Tranzax株式会社が提供する電子債権サービスに対し、発注者と受注者の双方が利用者登録と電子記録債権の発生記録請求を行うことで、発注者を債務者、受注者を債権者とする電子記録債権を発生させます。

利用者登録の手続きはTranzax株式会社の申し込みフォームから行い、また電子記録債権の発生記録請求はPOファイナンス取り扱い金融機関(以下コメント参照)を介して行います。

手続き後は受発注契約の真正性が確保され、電子記録債権が担保価値を持ちます。

受注者がPOファイナンスを申し込む|ステップ2

受注者は、取引金融機関(POファイナンス取り扱い金融機関)を介して電子記録債権の「譲渡記録請求」を行い、POファイナンスに申し込みます。申し込みを受けた取引金融機関が審査を行うとともに、当該電子記録債権の債権者は受注者から金融機関へと変更されます。

取引金融機関からの融資|ステップ3

取引金融機関が受発注契約の電子記録債権を担保に、受注者へ受注額の一部を融資します。これにより、受注者は仕事の受注段階での資金調達が可能となります。

また受注者が納品後(仕事完了後)、発注者は決済銀行を介して融資額分を受注者の取引金融機関に支払い、残金は受注者へと支払われます。

POファイナンスとファクタリングの違い

| 契約形態 | 債権の種類 | 証憑 | |

| POファイナンス | 融資契約 | 受発注契約の 電子記録債権 |

(電子記録債権化した)注文書 |

| ファクタリング | 債権売買契約 | 売掛債権 (確定債権) |

請求書 |

| 手形割引 | 手形割引 | 手形債権 | 約束手形 |

| 売掛債権担保融資 | 融資契約 | 売掛債権 (確定債権) |

請求書 |

POファイナンスとファクタリングは、ともに債権を活用した資金調達方法という点では共通していますが、以下に挙げるような違いがあります。

融資契約と債権売買契約の違い

POファイナンスは注文書を担保にした融資契約であり、ファクタリングは請求書を売買する債権売買契約です。

さらに、融資契約と債権売買契約では、金利と手数料という違いもあります。

前者は発注企業の信用力をもとにした金融機関所定の短期プライムレート(年1.475%)を基準⾦利とする変動⾦利です。

後者は売掛債権の債務者(=売掛先)の信用力や売掛金の支払サイトなどから総合的に判断した手数料が、買取債権額面から差し引かれます。

資金調達が可能になるタイミングの違い

資金調達が可能になるタイミングも異なります。

POファイナンスは発注者が受注者に対し、商品やサービスを発注した時点で利用可能となります。前提として、Tranzax株式会社のシステム上で受発注契約を電子記録債権化する必要がありますが、利用登録を済ませておけば、パソコンの簡単操作で手続きが可能です。

ファクタリングの場合、発注者に納品して売掛債権が確定した後のサービスとなるため、仕事に着手する前にまとまった資金を必要とするケースでは、POファイナンスの方が適しています。

POファイナンスのメリット

POファイナンスは従来の担保融資やファクタリングといった資金調達方法と比べて、以下のようなメリットがあります。

仕事を完了する前に資金調達ができる

POファイナンスは、資金調達のタイミングが圧倒的に早いということが最大のメリットです。

手形割引やファクタリングも早期の資金化ニーズに対応したサービスですが、納入後にようやく利用できることを考えると、POファイナンスはさらに1ヶ月~12ヶ月早い段階で資金調達できます。

調達した資金は仕事の準備金・着手金にあてることができるので、働き手の確保や二次請け先の確保など、これまで資金不足を理由に断っていた大型案件の受注の機会を逃しません。

自社の対応力や評判を高めることができる

取引数の増加や、大型受注が起きたとき、資金不足で着手金のあてがない場合は、注文を断らざるを得ない場合があります。注文を断わるということは、収益を上げる機会の損失に加え、取引先や金融機関からの評判を下げることにもなりかねません。

POファイナンスを利用すれば、受注後~納入前の段階でにまとまった資金調達が可能となります。

取引数の増加や大型案件の依頼があったときにも対応できるため、自社の対応力、ひいては企業の成長にもつながります。

発注企業の信用力を活用できる

POファイナンスの審査では、債権の担保価値も評価されます。

したがって、発注企業の信用力が高いほど、無担保融資より安い金利で借りられる可能性があります。

受注者が創業間もない企業や、事業規模の小さい個人事業主でも、取引先が官公庁や上場企業であれば、その高い信用力を活かして低金利での融資を受けることができます。

一部補助金・助成金を担保にした融資を受けられる

POファイナンスは、一部の補助金・助成金をつなぎ融資に活用できます。

補助金・助成金の交付決定を受けている事業者が、交付決定された補助金を電子記録債権として登録、この電子記録債権をPOファイナンス取り扱い金融機関へ担保として譲渡することで、融資を受けられます。

対象となる補助金・助成金は以下のとおりです。

| 経済産業省・中小企業庁・環境省の補助金 |

|

| 東京都中小企業振興公社の助成金 |

|

POファイナンスのデメリット

POファイナンスは以下のようなデメリットもあります。

受注額100万円以上からの利用に限られる

POファイナンスの融資金額は電子記録債権額面100万円からで、100万円未満の受注契約は担保にすることができません。

取引先1社あたりの受注額が100万円に満たないような小規模事業者やフリーランスの方などは、POファイナンスが利用できない場合があります。

融資事務手数料が発生する

POファイナンスで受注者が融資を受ける都度、POファイナンス取り扱い金融機関所定の融資事務手数料がかかります。

発注企業も電子債権サービスを利用している必要がある

厳密に言うと電子記録債権のデメリットとなりますが、受発注契約を電子記録債権化するには、発注者と受注者の双方が利用者登録と発生記録請求を行う必要があります。

現状では日本国内で電子記録債権が普及しているとは言い難く、注文書は紙やpdfで発行している企業がほとんどです。

電子記録債権そのものの普及率や認知度の低さ、POファイナンス取扱金融機関が少ないことなどから、必ずしも取引先が対応できるとは限らないという点がデメリットといえるでしょう。

PO(注文書)を売買するPOファクタリング

POファイナンスは受発注契約の電子記録債権を担保に融資を受けるサービスですが、一方で、紙やpdfの注文書を売買する「POファクタリング」とも言うべきサービスがあります。

従来のファクタリングは納入後に交わす請求書を買い取って現金化するサービスでしたが、POファクタリングは受注後に交わす注文書を買い取って現金化します。

注文書は電子記録債権化する必要がなく、また貴社とファクタリング業者との2社間で契約するファクタリングであるため、売掛先は一切関与しません。

2021年9月現在、注文書の現金化は、ベストペイの「注文書買取ファクタリング」ビートレーディングの「注文書ファクタリング」、GMOペイメントゲートウェイの「GMO BtoB早払い」が対応しています。

注文書買取サービスとは?ファクタリングとの違いやメリット・デメリットを解説

POファイナンスに関するQ&A

POファイナンスに関して、よくある質問とその回答をQ&Aにまとめました。

- Q.POファイナンスはどんな資金ニーズに有効ですか?

- A.POファイナンスは仕事の受注後、納品前の資金ニーズに有効です。調達した資金は仕事の準備金・着手金にあてることができます。これまで資金不足が原因で働き手の確保や二次請け先の確保ができず、大型案件の受注機会を逃していた事業者におすすめです。また、不動産担保の融資だけでは希望額に満たない場合や、そもそも不動産等の資産を持たない場合にも向いています。

>>「POファイナンスのメリット」について詳しく見る

- Q.POファイナンスを利用するにあたっては、取引先の同意が必要となりますか?

- A.必要です。POファイナンスは、貴社と取引先の双方がTranzax株式会社に利用登録をしたうえで、POファイナンス取扱金融機関を介して電子記録債権の発生記録請求を行う必要があります。取引先が利用登録に同意しない場合や、そもそも受発注契約の電子記録債権化に対応できない場合は、POファイナンスそのものが利用できません。

>>「受発注契約の電子記録債権化」について詳しく見る

- Q.POファイナンスで融資を受ける際に、Tranzax株式会社や取引銀行で面談などが行われますか?

- A.POファイナンスの登録手続きおよび発生記録請求・譲渡記録請求は、WEB上の簡単な入力とワンクリックのみで完了します。融資を受けるにあたって、対面での審査や面談などは必要ありません。パソコン操作が苦手な方に対しては、FAXでも対応しています。

- Q.POファイナンスは信用保証協会の保証の対象となりますか?

- A.POファイナンスは2018年8月17日より信用保証協会の「流動資産担保融資保証制度(ABL制度)」の枠組みの中で取り扱いが可能となりました。ABL制度は、中小企業等が有する売掛債権や棚卸資産を担保に、金融機関から借り入れを行なう際に同協会が保証する制度です。

POファイナンスでビジネスチャンスを逃さない

POファイナンスの仕組みやメリット・デメリット、ファクタリングとの違いを解説しました。

大きな収益を上げられる案件ほど、仕入れ費用や人件費など、先出しの費用も大きくなります。

しかし、資金力に乏しい小規模事業者は大きなビジネスチャンスとなる案件が舞い込んできても、着手金や準備金を確保することができず、泣く泣く断るといったケースが少なくありません。

POファイナンスは、手形割引やファクタリングなど、債権を活用する従来のファイナンスよりもさらに早い段階、受発注契約を結んだ時点で資金調達が可能です。

受注段階で手元に資金がなくても、POファイナンスでまとまった資金を確保できれば、提案力やアイデア次第で事業を飛躍的に成長させることができるでしょう。

POファイナンスを銀行融資やファクタリング、クラウドファンディングといった資金調達の手数に加えることで、ビジネスのあらゆるタイミングで発生する資金ニーズに対応できます。

貴社の経営状況や資金繰りにとって最適な資金調達手段を見極め、ビジネスチャンスを広げていきましょう。