この記事は約7分で読めます。

資金調達を行いたいけれども、借りた資金を返済できるか不安な方も多いのではないでしょうか?資金調達には、融資とは異なり返済が不要な調達方法もあります。借入を返済できるか不安な方は、返済不要な資金調達方法を利用するのがおすすめです。

本記事では、返済不要な資金調達方法を8選、メリット・デメリットを中心に詳しく解説します。本記事を読めば、自分に合った返済不要な資金調達方法でスムーズに資金を入手できます。資金調達を円滑に行い、資金繰りを改善したい企業・個人事業主はぜひ参考にしてください。

記事の目次

返済不要な資金調達方法とは?

「返済不要な資金調達方法」とは、文字通り、返済の必要がない資金調達手段です。具体的には、以下の資金調達方法が該当します。

- ファクタリング

- エンジェル投資家

- クラウドファンディング

- 遊休資産売却

- VC(ベンチャーキャピタル)

- 補助金・助成金

- 公募増資

- リースバック

返済不要な資金調達方法はまだ事業が安定しておらず、返済負担をなるべく減らしたい場合に有用です。例えば、補助金・助成金は、政府・公的機関から提供され、特定の条件を満たすと申請できます。補助金・助成金は、返済する必要がありませんが、使用目的が制限されているケースが多いです。

返済不要な資金調達方法には、それぞれ異なるメリット・デメリットがあります。自身の状況に最適な資金調達方法を見つけるのが重要です。

もし自分に最適な資金調達方法が何か分からず不安な方は、税理士など専門家に相談するのをおすすめします。なお、以下の見出しで返済が原則不要な資金調達方法を紹介するため、ぜひ参考にしてください。

【返済不要な資金調達方法①】ファクタリング

ファクタリングとは企業が保有する売掛債権を売却し、現金化する資金調達方法です。企業は自社の売掛債権をファクタリング会社に売却し、売掛債権から手数料が差し引かれた分の現金を入手できます。

ファクタリング会社は売掛金を売掛先から利用者を経由、または直接回収するため返済の必要がありません。ファクタリングには「2社間ファクタリング」と「3社間ファクタリング」があり、各々以下の内容となっています。

| 2社間ファクタリング | 利用者とファクタリング会社の2社間で取引を行う。売掛先に知られず現金化できる点がメリット。 |

| 3社間ファクタリング | 利用者・ファクタリング会社・売掛先の3社間で取引を行う。利用者はファクタリング会社に売掛債権を売却して資金化し、ファクタリング会社は売掛先から売掛債権を回収する。 |

ファクタリングのメリット

ファクタリングのメリットは、資金調達のスピードです。ファクタリングは事前に審査が行われるものの、基本的には売掛先の業績・信用などをメインに調査します。売掛先に問題がない限り、利用者の業績・信用に関係なく資金調達でき、最短即日の入金に対応しているファクタリング会社もあります。

急な支出があり、すぐに自己資金を手厚くしておきたい場合などに有効な資金調達手段です。また、ファクタリングは利用者の信用力は審査対象ではないため、新規事業者・信用評価に不安がある企業でも問題なく利用できます。銀行融資など審査の厳しい資金調達手段の利用に不安がある方にもおすすめです。

ファクタリングのデメリット

ファクタリング会社は一定の手数料を取るため、売掛金全額を現金化できません。予想よりも得られる資金が少なくなる可能性がある点がデメリットです。また、ファクタリング会社は売掛債権の回収リスクを負うため、売掛先の信用状況を審査します。売掛先が信用力の低い企業である場合・取引実績が少ない場合は、ファクタリングを利用できない可能性もあります。

【返済不要な資金調達方法②】エンジェル投資家

エンジェル投資家とは、スタートアップ企業・新規事業に投資を行う個人投資家を指します。エンジェル投資家は自己資金を投じて、企業のビジネスにおける成長を支援します。

エンジェル投資家が保有する自己資金から出資を受けられるため、基本的に返済の必要がありません。エンジェル投資家は、出資の見返りに企業の株式を保有し、上場後など株価が上昇したタイミングで株式を売却して利益を得ます。

エンジェル投資家のメリット

エンジェル投資家からの出資は投資家自身の判断によっては、他の資金調達手段より早いスピードで資金調達できる可能性があります。また、エンジェル投資家は実業家・経営者であるケースが多く、自身の経験・知識を活かして、ビジネスのアドバイスを受けられる点も大きなメリットです。

銀行が融資を拒否するような場合でも、エンジェル投資家の判断次第で出資を受けるのも不可能ではありません。また、エンジェル投資家の人脈を活用し、普段は出会いにくい業界人とつながりを持てる点もメリットです。

エンジェル投資家のデメリット

エンジェル投資家の出資源は自己資金となるため、出資額に限りがある点がデメリットです。数億円など多額の資金を調達したい場合は、複数のエンジェル投資家から出資を募る必要があり手間がかかります。

また、人脈が広くない場合、エンジェル投資家に出会う機会を創出しにくい点もデメリットです。エンジェル投資家が集まるイベントへの参加・知人からの紹介を利用するなど、出会うためのアクションが必要で、事業に集中できる時間を圧迫してしまう可能性があります。

【返済不要な資金調達方法③】クラウドファンディング

クラウドファンディングとは、インターネットを通じて不特定多数の人々から資金を募る手法です。プロジェクト・ビジネスアイデアをオンライン上のプラットフォームに掲載し、共感した人々から資金を集めます。

クラウドファンディングで集めた資金は、基本的に返済の必要がありません。ただし、クラウドファンディングで出資した人々に対して、商品を提供するなどリターンを与える必要があります。

クラウドファンディングのメリット

クラウドファンディングにおける最大のメリットは、広範囲の人々から資金を募れる点です。不特定多数の人から出資を募れるため、やり方によっては多額の資金を調達できます。新規事業・プロジェクトの立ち上げに必要な初期費用を確保するのに有効な資金調達方法です。

また、クラウドファンディングはプロジェクト・ビジネスアイデアが市場のニーズに合致しているかテストする良い機会でもあります。多額の出資を受けられれば、市場の需要がある証拠となります。

さらに、クラウドファンディングはプロジェクト・ビジネスの認知度を高められる点もメリットです。多くの人々がプロジェクトを支援すれば、存在が広く知られるようになります。

クラウドファンディングのデメリット

クラウドファンディングを成功させるために、人々を惹きつけられる魅力的なプロジェクト・ビジネスアイデアを必要とする点がデメリットです。プロジェクト・ビジネスアイデアを効果的に伝えるためのマーケティング戦略も必要となります。

また、目標金額に達しなかった場合、集めた資金を全て返す必要があるプラットフォームもあります。目標金額に達しなくても集まった資金を受け取れるプラットフォームもありますが、手数料・リターンの提供により最終的に赤字となる可能性がある点もデメリットです。

【返済不要な資金調達方法④】遊休資産売却

遊休資産売却とは企業が使用していない資産を売却し、収益を資金調達に活用する方法です。例えば、遊休資産には以下のような資産が挙げられます。

- 利用していない土地

- 社内の機械・設備

- 借地権

上記の使用していない資産を売却して資金化し、運転資金に当てるなどの活用方法があります。使用していない資産を売却して得た資金は、返済の必要がありません。

遊休資産売却のメリット

遊休資産売却の最大のメリットは、企業がすでに所有している資源を活用できる点です。新たな借入・投資をせずに資金を得られるため、融資手続きなどの手間がかかりません。また、使用していない土地には管理費・固定資産税などがかかりますが、売却すれば税・管理費の支払いがなくなる点もメリットです。

遊休資産を売却すれば、自己資本の比率を伸ばせる点も大きなメリットです。自己資本比率が高いと、銀行融資で高い評価を得やすく融資審査で有利になります。

遊休資産売却のデメリット

遊休資産売却は、適切な価格で資産を売却するために、価格交渉など時間・労力を必要とする点です。また、資産によっては買い手がなかなか見つからず、すぐに資金調達できない場合もあります。

さらに、自由に資金化できる資産が少なくなる点もデメリットです。ビジネスの拡大を進めるなど資金が必要となった時に、新たに資金調達に向けた行動を起こす必要があります。

【返済不要な資金調達方法⑤】VC(ベンチャーキャピタル)

VC(ベンチャーキャピタル)とは、新規事業・スタートアップ企業に投資を行う企業を指します。VCは自社の資金を投じて、ビジネスの成長を支援します。

投資した会社が成長して上場したときに、株式を売却して利益を得るのがベンチャーキャピタルのビジネスです。VCからの資金は基本的に返済の必要がないため、返済不要な資金調達方法として分類されます。

VCのメリット

VCのメリットは大規模な資金調達が可能である点です。ベンチャーキャピタルは多額の資金を保有しており、担保設定などもなしに返済不要で資金調達ができます。

ベンチャーキャピタルで多額の資金調達を行い、財務状況が改善すれば企業としての信用力も高まり銀行融資の審査でも有利です。また、VCはさまざまなベンチャー企業に投資しており会社経営の豊富なノウハウ・実績があります。

さまざまな会社を支援する過程で得た経験・知識をもとに、ビジネスのアドバイスを受けられる点もメリットです。知名度の高いVCから出資を受けられれば、ビジネスで高い評価を受けている証拠となり、社会的な評価が高くなりやすい点も魅力です。

VCのデメリット

VCのデメリットは、出資額が大きくなるため出資してもらう難易度が高い点です。くわえて、事業の将来性・収益性などを十分にアピールし、VCに魅力を的確に伝えないと出資してもらえません。また、思うように事業が成長しなかった場合、VCの保有する株式の買取を迫られるケースも少なくありません。

さらに、VCでは資金拠出の代わりに自社の株式譲渡を求められ、経営に大きく干渉される場合もあります。異なる経営方針を押し付けられるなど、経営の自由度が低くなりやすい点もデメリットです。

【返済不要な資金調達方法⑥】補助金・助成金

補助金・助成金とは、政府・公的機関が事業者が特定の目的を達成するために提供する資金です。新規事業の立ち上げ・雇用創出・研究開発などさまざまな目的に対して申請条件を満たし、審査に通過すれば補助金・助成金が支給されます。

補助金・助成金は返済の必要がなく、手数料もかからない資金調達方法です。補助金・助成金は受け取れる事業者数が限定されている場合があるため、利用するなら早めに申請しましょう。

補助金・助成金のメリット

補助金・助成金のメリットは、融資が受けやすくなる点です。補助金・助成金を受けられると、厚生労働省・経済産業省の定めた要件を満たしていると社会的に示せるため信用力が増します。社会的信用は金融機関の融資審査で評価されるため、融資を受けやすくなります。

また、補助金・助成金を受けるためには、事業計画をしっかり作り込まなければなりません。自社の業務を客観的に見直す機会となり、事業の強み・弱みを把握しやすくなる点もメリットです。

補助金・助成金のデメリット

補助金・助成金のデメリットは、申請プロセスが複雑であり多くの書類作成・手続きを必要とする点です。書類提出・面接などで何度も役所に足を運ばなければならないケースもあり、非常に労力がかかります。

さらに、補助金・助成金によっては競争率が高く、全ての申請者が資金を得られるわけではありません。審査にも時間がかかり、資金を実際に入手できるまでに数ヶ月かかってしまうケースがある点もデメリットです。

【返済不要な資金調達方法⑦】公募増資

公募増資とは企業が新たに株式を発行し、一般の投資家に販売して資金を調達する方法です。ベンチャーキャピタル・エンジェル投資家など特定の人に出資を依頼する方法を第三者割当増資と呼ぶのに対し、不特定多数の人に出資してもらうため公募増資と呼ばれています。

公募増資も今まで紹介した方法と同様に、返済の必要がない資金調達方法です。株式市場に上場して、不特定多数の投資家に自社株を購入してもらう方法が一般的です。

公募増資のメリット

公募増資の最大のメリットは、大規模な資金調達が可能である点です。公募増資は幅広い投資家から資金を募るため、数百億など大規模な資金を調達できます。

公募増資で大規模な資金調達に成功した場合、メディアで取り上げられるケースも多く、企業の認知度向上につながる点も大きなメリットです。企業の認知度が向上すれば優秀な人材が自然と集まりやすくなり、人材採用にかかるコストを軽減できるメリットもあります。

公募増資のデメリット

公募増資のデメリットは新規株式の発行により、既存株主の持ち株比率が希薄化する点です。新しい株主の意見も反映されるため、経営の自由度が下がってしまう危険性があります。

また、公募増資は企業の評価に大きく影響される点もデメリットです。業績低迷で企業評価が低いなどの場合は期待した価格で株式を販売できず、希望する資金調達額に届かない可能性もあります。

【返済不要な資金調達方法⑧】リースバック

リースバックとは所有する不動産を売却し、同時に売却した不動産を借りる資金調達方法です。例えば、所有する自宅を売却して資金化するとともに、売却した自宅を賃貸物件として借りる方法が挙げられます。

所有している不動産の売却資金を一括で受け取れるため、まとまった資金を事業に利用できます。自宅の売却資金は返済の必要がないため、返済義務が発生しない資金調達方法です。

リースバックのメリット

リースバックの最大のメリットは、すでに所有している資源を有効活用できる点です。新たな借入・投資を必要とせずに資金を得られるため、資金調達の手間が比較的少なく済みます。

また、リースバックは融資ではなく不動産の売買であるため、会社の財務内容が悪いケースでも資金調達できる点が魅力です。不動産の所有者が売却先となり、固定資産税・管理費の支払いがなくなるメリットもあります。

リースバックのデメリット

リースバックのデメリットは、家賃の支払いが発生する点です。リースバックは売却した不動産を賃貸契約する必要があるため、毎月決められた家賃を支払う必要があります。

家賃が高い場合・支払い期間が長い場合などは、将来的に負担が大きくなるケースもあります。売却した不動産を買い戻したい場合、買取価格が売却時よりも高額となるケースもあるため注意が必要です。

資金調達時は資金繰り計画の策定が重要

資金調達時は、資金繰り計画を綿密に策定するのが大切です。資金調達は、ビジネスを運営して成長させるために不可欠な要素です。しかし、ただ資金を調達するだけでは十分ではありません。

返済不要な資金であっても、「資金を何に使用するか」「いつ使用するか」など資金繰り計画を立てれば自社の課題を明確化できます。例えば、運転資金を調達する場合、使用用途・タイミングを明確にしておくと「なぜ運転資金が不足するのか」を把握しやすいです。

売掛債権の入金が遅いのが原因である場合は、支払いタイミングを早い期日に設定できるか交渉するなど対策が打てます。資金繰りの課題と対策が明確になれば、不必要に資金調達をしなくても、経営を安定化させられます。

また、資金繰り計画は将来の収入・支出を予測し、資金の流れを管理するための手段です。資金の流れを常に把握できていれば、必要な時に十分な資金を確保しやすくなります。また、予期しない支出・収入の減少が発生した場合でも、資金繰り計画で事前に対策を立てておけば乗り越えるのも容易です。

資金調達だけに頼るのではなく、調達後の資金繰りを改善して安定的な経営を目指すのが大切です。

返済不要な資金調達でよくある質問

返済不要な資金調達でよくある質問として、以下の2つを紹介します。

- 個人で利用できる返済不要な資金調達方法は?

- Twitter・インスタに見られる返済不要な資金調達案件は大丈夫?

個人で利用できる返済不要な資金調達方法は?

個人で利用できる返済不要な資金調達方法は、主に以下の4つです。

- クラウドファンディング

- ファクタリング

- リースバック

- 補助金・助成金

今まで紹介した中で、エンジェル投資家・VCは法人を対象としているケースが多く個人が利用するのは現実的に困難です。上記の中でも、ファクタリングは事業規模に関係なく利用条件を設定しているケースが多いため、個人でも売掛債権さえあれば利用できます。先述で紹介した内容をもとに、自分に合った資金調達方法を選定するのが大切です。

Twitter・インスタに見られる返済不要な資金調達案件は大丈夫?

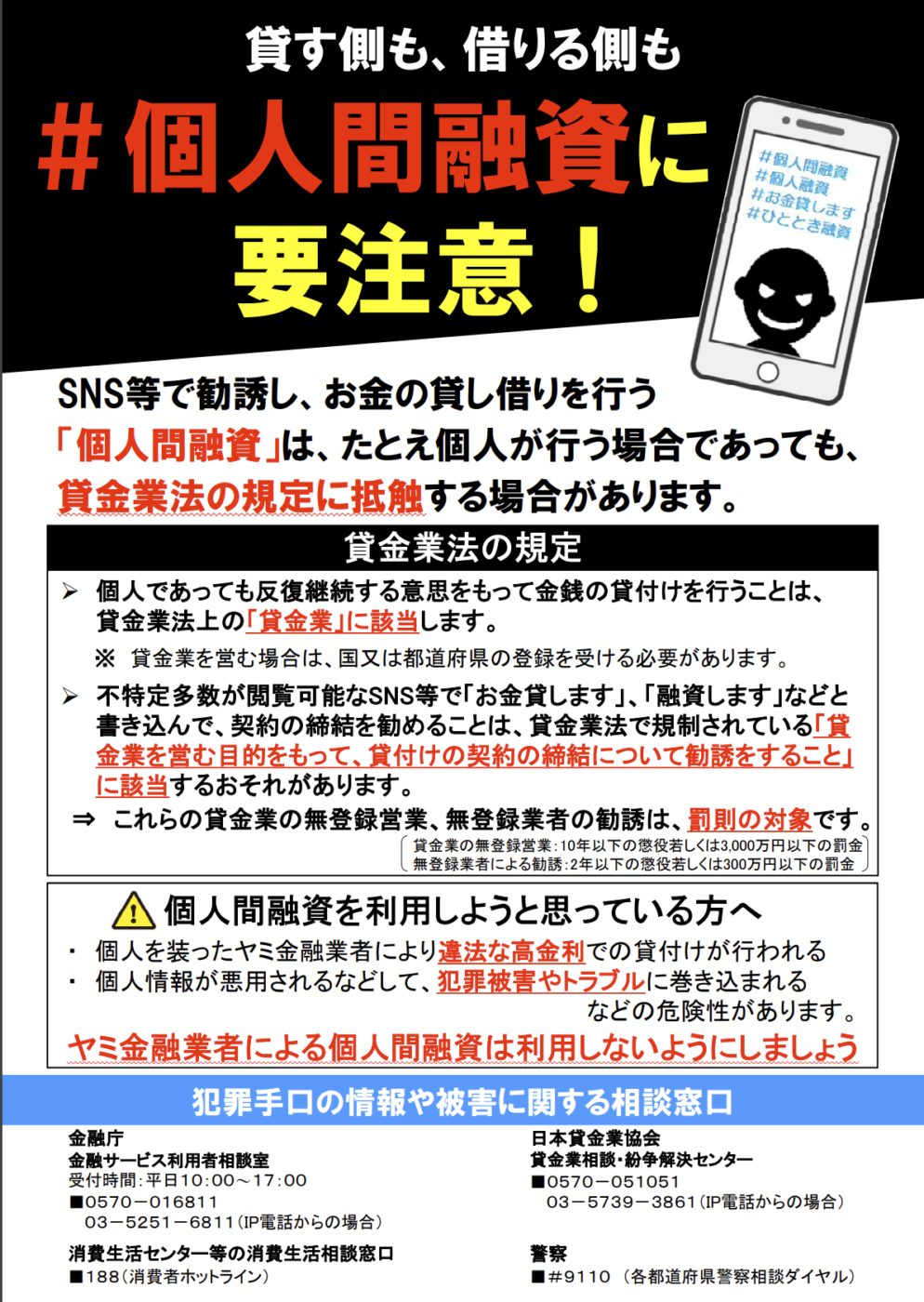

Twitter・インスタなどのSNS上で見かける返済不要な資金調達案件は、利用しないようにしましょう。一部の案件で、詐欺などのトラブルに巻き込まれる可能性があるためです。

金融庁でも、以下のようにSNSを利用した資金調達について注意喚起を促しています。

SNSで不特定多数の人に融資・資金調達を勧誘する行為は、貸金業法に違反している恐れがあります。違法業者からの資金調達は、約束の資金が入金されないなどのトラブルにつながるケースもあるため、SNSでの資金調達案件には関わらないようにしましょう。

SNSに限らず資金調達を実施する際は、提供者の信頼性を確認するのが重要です。契約内容をしっかり把握し、必要であれば税理士などの専門家に相談するのをおすすめします。安全な資金調達を行うためには、信頼できる情報源から情報を得るのが重要です。

返済不要な資金調達方法を利用し資金繰りを安定させよう

返済不要な資金調達方法には、主に以下の資金調達方法があります。

- ファクタリング

- エンジェル投資家

- クラウドファンディング

- 遊休資産売却

- VC(ベンチャーキャピタル)

- 公募増資

- リースバック

- 補助金・助成金

上記資金調達には各々にメリットとデメリットがあり、自身のビジネス状況に合わせて最適な方法を選択するのが重要です。また、SNS上で見かける返済不要な資金調達案件については注意が必要です。資金調達をスムーズに成功させ、自社の資金繰りを安定させましょう。