今回は、ベストファクターの2社間ファクタリングで早期の資金調達に成功された、Web制作・ホームページ制作会社Hさまの事例をご紹介します。

Hさまは少数精鋭ながら、おもに中小企業のホームページ制作を手がけられており、大手企業からも依頼があるほどクオリティーの高さが評価されています。また大型案件を受注する際は、技術力の高いフリーランスを一時的に採用することもあるようです。

今回、大型案件の受注に際し、スタッフ増員にかかる費用をファクタリングで調達したいとご相談にいらっしゃいました。

本記事ではWeb制作・ホームページ制作会社の利用事例として、Hさまのケースをご紹介します。

- 都道府県:東京都

- 年商:2,400万円

- 調達金額:100万円

- 資金使途:スタッフ増員のための人件費

- 調達方法:2社間ファクタリング

記事の目次

大型案件に対応するためスタッフ増員の人件費が必要に

弊社は東京都内でスタッフ5名の小規模ながら少数精鋭のWeb制作・ホームページ制作会社です。

創業者のHがWeb業界に入って約10年、これまでに1,000サイト以上のホームページ制作実績があり、豊富なノウハウと実績、迅速かつ的確な対応力で、幸いにしてリピーターさまも多くいらっしゃいます。

今回、大手企業さまより新規ホームページ立ち上げのご依頼をいただき、急きょスタッフの増員が必要となりました。

増員が必要となったスタッフはエンジニア、ライター、動画編集者の3名です。クラウドソーシングを使って求人を行なうことになり、また一定期間は継続して仕事をしてもらうことになるため、100万円の人件費が必要となりました。

しかし、急きょの増員対応で手元資金が足りないこと、また次の売上の入金まで1ヶ月半ほどの時間を要することから、外部からの資金調達を検討せざるを得ない状況となりました。

Web制作は、空いているスタッフがいれば増員する必要なく仕事を受注することができますが、今回のような大型案件だと、プロジェクトを進めるにあたって社内のチームだけでは対応できず、増員が必要になります。

ええ。今回の案件は着手金などが出ず、納品後に入金という形になりました。支払いは納品後、月末締め翌月末払いで、他の案件も売上入金待ちの状況でしたので、あいにく自社には手元資金がありませんでした。

はい。当初は銀行や日本政策金融公庫からの融資も検討しましたが、申込みから融資実行までには1ヶ月ほどかかることから、プロジェクトのスタートに間に合いません。

ノンバンクの事業者ローンで借りるという手もありますが、金利が高いことや将来の銀行融資に不利になることから見送りました。

なるべく弊社の業績や信用情報に左右されず、なおかつスピーディーに資金調達できる方法を探していたところ、知り合いの経営者からファクタリングを教えてもらいました。

「ファクタリングって何?」の状態から資金ニーズに最適な方法ということを知る

はい。実は、これまでファクタリングについては言葉の意味すら知りませんでした。資金調達と言えば、金融機関からお金を借りることや、補助金や助成金を受給することだと思っていたからです。

知り合いの経営者からファクタリングについてひととおり教えてもらい、自身でもネットで調べてみました。

まだ入金されていない売上を早期に現金化できること、クライアントや取引銀行に知られずに利用できる方法があることを知り、ファクタリングに興味を引かれました。

ホームページ制作の仕事は大型案件ほど売上の入金が納品の翌々月末になることも多いため、なるべく低い手数料で早期の現金化ができれば、キャッシュフローに余裕が出るのではないかと考えました。

さらに、なるべく早めに資金が必要なこと、クライアントに知られずに利用できることを踏まえ、2社間ファクタリングによる資金調達を検討することにしました。

ええ。弊社も同じことで悩みました。手数料が10%を上回るようだと目先の資金調達はできても、将来的に自社のキャッシュフローが苦しくなってしまいます。

売掛先から同意が得られるかは不安があったため、2社間ファクタリングを利用するという前提で、複数のファクタリング会社の中から手数料の安い会社を探すことにしました。

ファクタリング手数料の安さを重視してベストファクターに決めた

複数のファクタリング会社に見積もりを依頼したところ、もっとも低い手数料を提示してくれたのがベストファクターさんだったからです。弊社のようなホームページ制作会社との取引も多いということで、さっそく申し込みさせていただくことにしました。

出張面談にすぐ対応してもらい、見積もり時と変わらない手数料で買取してもらうことができました。売掛先が大手企業だったことや、弊社に赤字や税金滞納がなかったことを評価してもらえたようです。

面談終了後にすぐに振込が確認でき、素早く資金調達できたことに驚きです。

ファクタリングの手数料は融資の金利に比べるとコストが高いと感じますが、銀行では融資実行までに時間がかかるため、資金調達の時間を1ヶ月ほど短縮できたと考えれば、妥当なコストではないでしょうか。

無事に追加スタッフを確保して大型案件がスタート

ファクタリングで調達した資金で追加スタッフを募集しました。フリーランスの優秀なスタッフが加わってくれたため、無事にホームページ制作に着手できました。

とにかくファクタリングは資金調達が早くできる点が魅力だと思います。銀行融資のように審査結果がわかるまでに時間のかかる方法だと、本当に希望通りの金額が調達できるのかと不安になってしまいます。

何より、弊社のような零細でも売掛先の業績や信用力が問題なければスムーズに資金調達できるため、融資の審査に通らないと悩んでいる中小企業にこそファクタリングを利用すべきだと思います。

キャッシュフロー改善のための対策や、今後も大型案件を受注したときに焦らずに済むような体制づくりのアドバイスなど、担当の方には親身になって対応していただきました。コンサルでいただいたアドバイスをもとにキャッシュフローを見直しつつ、万が一のときはまたベストファクターに相談させていただこうかと思います。

WEB制作・広告会社の資金調達にはベストファクターがおすすめ

| 取り扱いサービス | 2社間・3社間 |

|---|---|

| 契約方式 | 対面 |

| 手数料 | 2%〜 |

| 入金スピード | 最短即日 |

| 買取限度額 | 30万円〜 |

WEB制作・広告会社の資金調達にはベストファクターがおすすめです。

ベストファクターには次のような特徴があるためです。

- 個人事業主も利用できる

- 最短即日入金

- 審査に通りやすい

- 財務コンサルティングを実施

- 主要都市に店舗を構えて訪問も実施

- 注文書ファクタリングを利用できる

WEB制作・広告業にベストファクターが向いている6つの理由について詳しく解説していきます。

個人事業主も利用できる

ベストファクターは法人だけでなく、個人事業主も利用できるファクタリング会社です。

WEB制作・広告業の方の多くは、個人で事業を運営されている個人事業主やフリーランスの方です。

ベストファクターは個人事業主はフリーランスの方でも問題なく申し込みができますし、法人ではないからといって審査で不利になることはありません。

ファクタリング会社の中には法人しか取り扱いをおこなっていない業者もありますし、最低買取金額が100万円〜などと決められているところもあるので、ある程度売上規模が大きな法人でないと申し込むことは不可能です。

ベストファクターは30万円以上の売掛債権であれば、個人事業主もフリーランスの方も利用できます。

規模の小さな事業者でも利用しやすいので、ベストファクターはWEB制作・広告業者の方におすすめです。

最短即日入金

ベストファクターは最短即日入金に対応しています。

WEB制作・広告業者は「今日中に外注費を払わなければならない」「サーバー利用料金を今日用意しないとサーバーが止まってしまう」など、緊急でお金が必要な場面に遭遇するケースが少なくありません。

この点、ベストファクターであれば店頭で申し込み〜審査結果の確認〜契約〜入金という一連の流れを全て当日中におこなうことが可能です。

2社間ファクタリングにも対応しているので、取引先にファクタリング利用を知られる心配もありません。

緊急で資金調達できるという点もベストファクターはWEB制作・広告業者に向いている理由の1つです。

審査に通りやすい

ベストファクターは数あるファクタリング会社の中でも審査に通りやすい業者として知られています。

そもそもファクタリングは売掛先企業の信用で審査を受けられるので、規模の小さなWEB制作・広告業者でも審査に通過しやすくなっています。

それにくわえて、ベストファクターでは、経営者の人柄や人間性などの数字からは見えない定性的な情報を加味して審査をおこなうので、他のファクタリング会社よりも審査に通りやすいと評判です。

審査の際には面談や電話で担当者と申込者様が必ずヒアリングを実施し、そこで「この人は信用できる人物か」「長期的な資金繰りについてもビジョンを持った経営者か」などの定性的な評価をおこないます。

ここで人物的に問題ないと判断できれば審査で加点されるので、他社よりも審査に通過しやすいのです。

WEB制作・広告業者様の中には、すでに他のファクタリング会社を利用している方や、他社の審査に落ちてしまったという方も多いのではないでしょうか?

ベストファクターであれば、このような事業者様に対しても低い手数料でファクタリングをご案内できるので、お気軽にご相談ください。

財務コンサルティングを実施

ベストファクターは審査の際にお客様の財務コンサルティングを実施しております。

ファクタリングを利用するお客様の中には、債務超過に陥り、営業赤字が継続している非常に厳しい財務状況の方も多く、融資審査に通過できないためにファクタリングにご相談いただく方も多々いらっしゃいます。

ベストファクターは、審査の際に、専門知識を持った担当者がお客様の財務分析をおこない「どこに問題があるのか」「財務状態を改善するためには何をすべきなのか」などのご提案をさせていただきます。

ベストファクターは単にファクタリングで資金を提供して終わりではありません。

本質的に財務状況を改善したい方、気軽に経営相談できる専門家を探している方もお気軽にお相談ください。

主要都市に店舗を構えて訪問も実施

ベストファクターは東京・大阪・福岡の国内主要都市3箇所に店舗を構えています。

来店しやすい場所に店舗を構えているので、店頭で経営者相談やファクタリングで即日資金調達したい方はお気軽にご来店ください。

それに加えて、ベストファクターは出張買取を実施しております。

ベストファクターの店舗までご来店いただくことが難しいという方に対しては、ベストファクターの担当者がお客様の会社まで訪問させていただき、買取を実施させていただきます。

ご来店が難しい方はお気軽に出張買取をご相談ください。

注文書ファクタリングを利用できる

ベストファクターを運営する株式会社アレシアは、注文書ファクタリング専門のサービスであるベストペイを運営しております。

ベストファクターへご相談いただいたお客様の中で「請求書ファクタリングよりも注文書ファクタリングの方が向いている」と判断できる方に対しては、ベストペイをすぐにご案内できるのはベストファクターのメリットです。

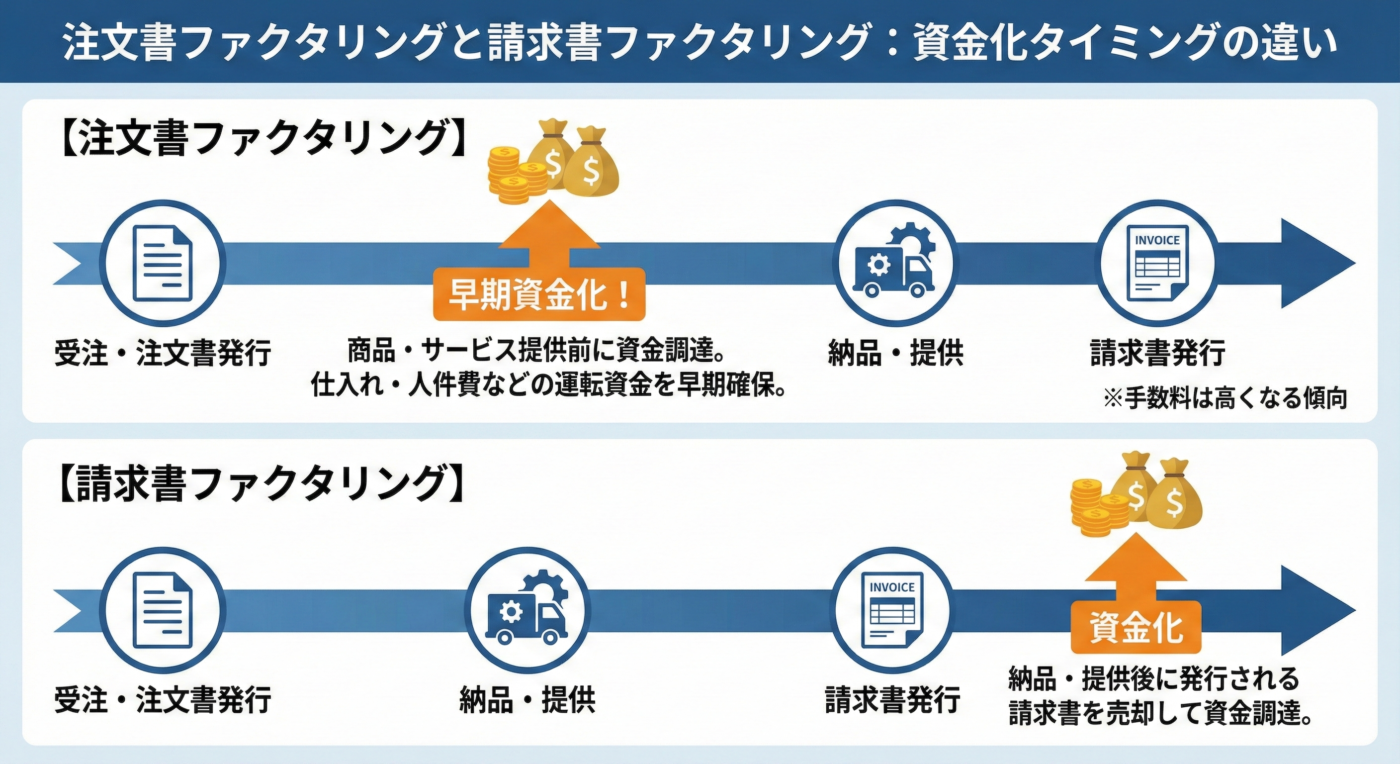

注文書ファクタリングとは、取引先から正式な受注があった際に発行される注文書を売掛債権とみなしてファクタリングによって買い取らせていただく方法です。

請求書ファクタリングは商品やサービスの納品が完了し、売上が発生しないと資金調達できないことに対して、注文書ファクタリングは受注と同時に資金化できるので、受注に伴い発生する増加運転資金の支払いにも対応できます。

WEB制作や広告業者様は次のような理由から特に注文書ファクタリングに向いている業種です。

- WEB制作や広告業は増加運転資金が多い

- 受注段階から資金調達できる

- 資金繰り改善期間が長い

それぞれの理由について詳しく解説していきます。

WEB制作や広告業は増加運転資金が多い

WEB制作や広告業は増加運転資金が多い業種です。

大規模な案件であれば、システムの外注費などの支払いで数千万円の増加運転資金が必要になるケースも少なくありません。

このような際に、手元にお金を持っていなければ外部から資金調達するしかありませんが、銀行融資には時間がかかります。

しかし注文書ファクタリングであれば最短1営業日程度で受注金額相当を資金化できるので、WEB制作や広告業者の高額な増加運転資金にもすぐに対応することが可能です。

受注段階から資金調達できる

注文書ファクタリングは受注段階から注文書を資金化することができます。

請求書ファクタリングの場合には、商品やサービスなどを納品し、売上が発生した後でなければ資金調達することはできません。

そのためWEB制作や広告業者に発生する高額な増加運転資金には請求書ファクタリングでは対応することは不可能です。

しかし、注文書ファクタリングであれば、受注段階から注文書の資金化ができるので、システム開発や大型広告などの高額な受注に伴い発生する増加運転資金にも対応できます。

WEB制作や広告業者は増加運転資金が多い業種なので、受注段階から資金調達できる注文書ファクタリングは適しています。

資金繰り改善期間が長い

注文書ファクタリングは請求書ファクタリングよりも資金繰り改善期間が長い点も特徴です。

通常、請求書ファクタリングは最長で60日先が入金期日の売掛債権を買い取り、早期資金化することができます。

一方、注文書ファクタリングの場合には、さらに先の入金期日の債権を売却できます。

ベストペイの場合では、最長180日先が入金期日の注文書を資金化することが可能です。

1日でも長い期間手元に資金を置いておくことで資金繰りは改善しますが、注文書ファクタリングの方が請求書ファクタリングよりも長い期間手元に資金を置いておくことができるので、注文書ファクタリングの方が請求書ファクタリングよりも資金繰り改善の効果は大きいといえます。

WEB制作・広告業者は制作期間に時間がかかり、受注から入金までの時間がかかる業者も多いですが、注文書ファクタリングを利用することで、長い資金ギャップを埋めることが可能です。

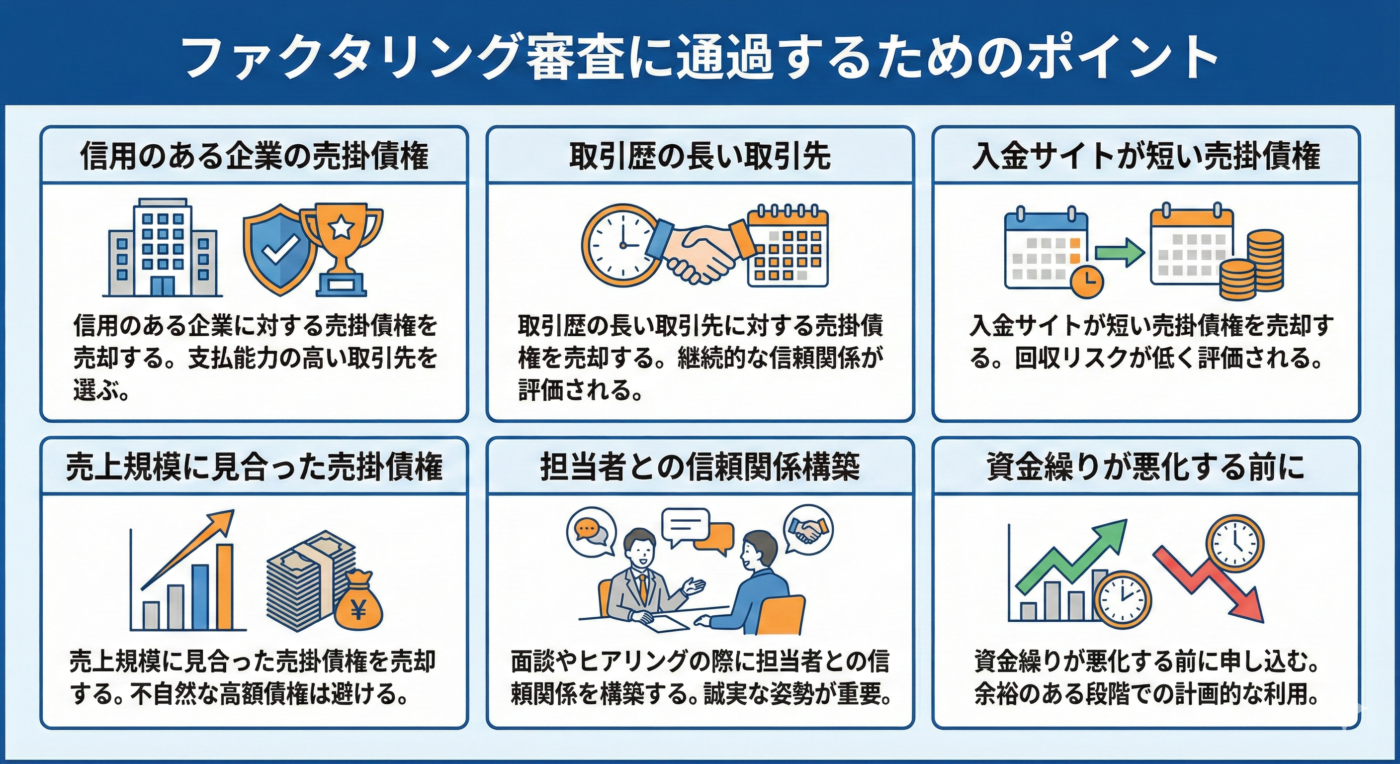

WEB制作・広告業者がファクタリング審査に通過するポイント

WEB制作・広告業者がファクタリング審査に通過するポイントは次のとおりです。

- 信用のある企業に対する売掛債権を売却する

- 取引歴の長い取引先に対する売掛債権を売却する

- 入金サイトが短い売掛債権を売却する

- 売上規模に見合った売掛債権を売却する

- 面談やヒアリングの際に担当者との信頼関係を構築する

- 資金繰りが悪化する前に申し込む

ファクタリング審査では主に売掛債権の信用が重視されますが、特にベストファクターでは利用者の信用も重要です。

WEB制作・広告業者がファクタリング審査に通過するための6つのポイントを解説していきます。

信用のある企業に対する売掛債権を売却する

信用のある企業に対する売掛債権を売却しましょう。

ファクタリングの審査では売掛債権が期日通りに入金されるかどうか、という点が最も重視されます。

そのため、審査では「売掛先企業がどんな企業か」という点が最も重要です。

売掛先企業が赤字が続いていたり、債務超過になっている企業であればファクタリング審査では不利になりますが、売掛先企業が、上場企業・官公庁・地域の優良企業などであればファクタリング審査では有利になります。

WEB制作・広告業者の方は、最も優良と思われる発注先に対して発行した請求書を売却するとよいでしょう。

取引歴の長い取引先に対する売掛債権を売却する

ファクタリング審査では売掛先企業との取引歴も重要です。

結論的にいえば、取引歴が長い企業に対する売掛債権の方がファクタリング審査では有利です。

取引歴が長ければ長いほと、売掛先企業が信頼できる業者かどうかの判断材料が増えます。

さらにその取引先がこれまで期日通りに入金しているのであれば、「今回も期日には遅れる可能性は低いだろう」と判断され、ファクタリング審査では有利になります。

反対に取引歴が浅い企業や初めて取引する企業に対する売掛債権は、期日通りに入金されるかどうかの判断ができないのでファクタリン審査では不利です。

WEB制作・広告業者は新規取引先が多い業種ですが、ファクタリングを利用する際にはできる限り毎月のように取引が発生し、入金期日に遅れたことがない取引先に対する売掛債権を売却しましょう。

入金サイトが短い売掛債権を売却する

できる限り入金サイトが短い売掛債権を売却しましょう。

入金サイトとは売掛金発生から入金サイトまでの期間のことです。

この期間が短ければ短いほど、入金になるまでの期間が短いので売掛先企業の経営状況が期日までに悪化するリスクが低く、売掛債権が入金期日に遅れて入金されるリスクが低くなります。

一方、入金サイトが長いと、期日までの期間が長いので、その間に売掛先企業の経営が悪化して、売掛債権の入金が遅れてしまうリスクが高まります。

複数の売掛債権を手元に保有しているのであれば、できる限り期日までの期間が短い(入金サイトが短い)売掛債権を売却しましょう。

売上規模に見合った売掛債権を売却する

売上規模に見合った売掛債権を売却しましょう。

WEB制作・広告業者の売上規模から鑑みて、あまりにも不自然な金額の売掛債権は審査で不利です。

例えば、年商1,000万円の企業が600万円の売掛債権を売却しようとした場合、年商の半分を超える金額の売掛債権を1つの取引先に対する1度の取引で計上するのはどう考えても自然ではないので、ファクタリング審査では不利になってしまいます。

ファクタリングは1つの取引先に対する1回分の取引で発生する売掛債権を売却するものです。

そのため審査で不自然とならない金額は、月商程度が限度であると考えた方がよいでしょう。

WEB制作・広告業者は年商を超えるような大口の案件を突然受注することも珍しくない業種ですが、あまりにも高額な売掛債権は架空計上などを疑われて審査で不利になるので注意してください。

面談やヒアリングの際に担当者との信頼関係を構築する

ベストファクターのような面談型のファクタリング会社では、面談やヒアリングの際の担当者の印象も非常に重要になります。

面談型のファクタリング会社では、決算書や確定申告書などの数字からわかる情報だけでなく、申込者の人間性や経営者としての資質も確認しているためです。

ここで人間性を評価されたり、経営者として評価されればファクタリングの審査ではプラスになります。

- 約束した日時は守る

- 必要な書類は速やかに用意する

- 礼節を守った服装や髪型で訪問する

- 担当者の質問には速やかに回答する

- 業界動向を把握する

- 長期の資金繰りや経営ビジョンをもつ

これらを意識して面談にのぞむことで審査で有利になります。

ファクタリング審査では担当者との人間関係が重視されるので、面談の際には良好な人間関係を構築することに努めましょう。

資金繰りが悪化する前に申し込む

2社間ファクタリングでは、申込者の決算状況や資金繰り等も審査で影響します。

売掛先企業に秘密で契約し、代金回収はファクタリング利用者が代行する2社間ファクタリングでは次のようなリスクがあるためです。

- 架空の売掛債権を売却する

- すでに他社へ譲渡している売掛債権を二重で譲渡する

- 回収した売掛債権をファクタリング会社へ送金せずに流用する

ファクタリングは赤字や債務超過で融資審査に通過できない事業者でも利用できますが、今日にも明日にも資金ショートしてしまうと思われるほど資金繰りや業況が悪化した場合には審査に落とされてしまう可能性があります。

資金繰りが大幅に悪化する前にファクタリングの申し込みをおこなってください。

WEB制作・広告業者におすすめのその他のファクタリング会社10選

ベストファクター以外で、WEB制作・広告業者におすすめのファクタリング会社は次の10社です。

- ペイトナーファクタリング

- OLTA

- ラボル

- PAYTODAY

- ビートレーディング

- フリーナンス

- 日本中小企業金融サポート機構

- QuQuMo

- 資金調達QUICK

- ペイブリッジ

それぞれのファクタリング会社の特徴やスペックやWEB制作会社や広告業社におすすめのポイントについて詳しく解説していきます。

ペイトナーファクタリング

| 取り扱いサービス | 2社間 |

|---|---|

| 契約方式 | オンライン |

| 手数料 | 10% |

| 入金スピード | 最短10分 |

| 買取限度額 | 〜100万円 (初回25万円迄から徐々に拡大) |

ペイトナーファクタリングは、オンライン完結型のサービスの中でも、特に入金スピードに定評がある業者です。

申し込みから着金まで最短10分という速さを誇り、「今日中に支払わないと取引停止になる」「給与未払いを防ぎたい」「手形決済が迫っている」といった切迫した状況下で非常に頼りになります。

事前にアカウント登録を済ませておけば、あとは請求書をアップロードするだけ。そこから最短10分で審査が終わり、即座に口座へ入金されます。いざという時の保険として、アカウントだけでも作っておくと安心です。

また、大手業者としては珍しく、個人事業主宛ての請求書買取にも対応しています。取引先が法人でなくとも利用できるため、フリーランス同士で取引している方でも最短10分で現金化が可能です。

手数料は一律10%と明朗で、想定外の高額手数料を取られる心配もありません。初回利用額は25万円(最大100万円)までとコンパクトな設定のため、小規模な個人事業主やフリーランスに特化したサービスと言えます。

OLTA

| 取り扱いサービス | 2社間 |

|---|---|

| 契約方式 | オンライン |

| 手数料 | 2%〜9% |

| 入金スピード | 最短即日 |

| 買取限度額 | 下限上限なし |

OLTAは、日本国内において「クラウドファクタリング」という新しい手法を定着させたパイオニア企業です。

以前のファクタリングと言えば、大規模な法人が銀行系業者と対面取引するのが常識でした。

しかしOLTAの登場により、スマホやPC一つで完結するスタイルが普及し、個人事業主などの小規模事業者でも手軽に資金調達ができるようになりました。

店舗を持たないことで運営コストを削減しており、手数料は上限9%に設定されています。これは個人事業主向けとしては業界最安水準であり、コストを極力抑えたい方に最適です。

請求書提出から24時間以内に審査結果が出て、即日入金も可能なため、急ぎの資金ニーズにも対応できます。

さらに、全国各地の地方銀行や信用金庫と業務提携を結んでおり、金融機関経由での申し込みも可能です。銀行がパートナーに選ぶほどの信頼性があるため、運営会社の安全性を第一に考える方にも強く推奨できます。

ラボル

| 取り扱いサービス | 2社間 |

|---|---|

| 契約方式 | オンライン |

| 手数料 | 10% |

| 入金スピード | 最短30分 |

| 買取限度額 | 1万円〜上限なし |

ラボルは、オンライン完結型ファクタリングの中でも、柔軟性と対応力でトップクラスの評価を得ている業者です。

最大の特徴は、365日24時間いつでも最短30分で入金が可能である点です。土日祝日や夜間でも即座に資金調達ができるのは、数ある業者の中でもラボルならではの強みです。

銀行が休業しているタイミングでも資金を確保できるため、緊急事態に備えて選択肢に入れておくと心強いでしょう。

手数料は分かりやすく一律10%に固定されており、不透明な手数料を請求される不安はありません。また、買取額は1万円から上限なしと幅広いため、売上規模が小さい個人事業主から法人まで、誰でも利用しやすい設計になっています。

運営元の株式会社ラボルは、東証プライム上場企業である株式会社セレスの完全子会社です。実質的に上場企業の管理下にあるサービスのため、信頼できる業者を選びたい方にもおすすめです。

PAYTODAY

| 取り扱いサービス | 2社間 |

|---|---|

| 契約方式 | オンライン |

| 手数料 | 1%〜9.5% |

| 入金スピード | 最短30分 |

| 買取限度額 | 10万円〜上限なし |

PAYTODAYは、AI(人工知能)技術を駆使した「AIファクタリング」を提供するオンライン完結型のサービスです。

AIによる自動審査を導入しているため処理速度が極めて速く、申し込みから審査完了まで最短15分、入金まで含めても最短30分で完結します。

実店舗を持たない運営スタイルのため手数料も安く抑えられており、上限9.5%という設定は、OLTAに次ぐ業界最低水準の低コストです。

買取金額は10万円から上限なしで対応しており、事業規模を問わず、個人事業主から法人まで幅広く活用できます。

サービス開始から約5年で累計申込額は250億円を突破。ファクタリング初心者の方にも多く選ばれている、実績十分な優良サービスです。

ビートレーディング

| 取り扱いサービス | 2社間 3社間 |

|---|---|

| 契約方式 | 対面・オンライン |

| 手数料 | 2社間:4%~12% 3社間:2%~9% |

| 入金スピード | 最短2時間 |

| 買取限度額 | 下限上限なし |

ビートレーディングは、独立系のファクタリング会社において、トップクラスの知名度と実績を誇る老舗企業です。

日本経済新聞やテレビ番組などで取り上げられることも多く、その認知度は業界屈指です。2025年3月末時点で累計取引社数は7.1万社、買取実績は1,550億円に達しており、圧倒的な経験値を持っています。

「ファクタリングといえばビートレーディング」と言われるほどの有名企業なので、何より安心感を重視したい方に適しています。

東京・仙台・名古屋・大阪・福岡の全国5都市に拠点を構え、対面での資金調達相談や財務コンサルティングにも対応しています。一方でオンライン対応も進めており、300万円未満の利用であれば最短50分での資金化が可能です。

顧客管理にはSalesforce、契約締結には弁護士ドットコム監修のクラウドサインを導入するなど、セキュリティ体制も万全。安全性、コスト、スピードのバランスが取れた優良企業です。

フリーナンス

| 取り扱いサービス | 2社間 |

|---|---|

| 契約方式 | オンライン |

| 手数料 | 2%〜10% |

| 入金スピード | 最短即日 |

| 買取限度額 | 〜1,000万円 |

フリーナンスは、元々GMOインターネットグループ発のサービスでしたが、2025年に会計ソフト大手のfreee株式会社に買収され、現在は同社の完全子会社として運営されています。

単なるファクタリング(即日払い)だけでなく、フリーランスや個人事業主を守るための以下のような多機能サービスを提供しています。

-

即日払い: 2社間ファクタリング機能

-

フリーナンス口座: 屋号やペンネームで開設可能な収納代行口座

-

あんしん補償: 業務中の事故や損害賠償をカバーする保険

-

バーチャルオフィス: 銀座や福岡の住所を格安で利用可能

ファクタリングの手数料は、フリーナンス口座の利用頻度(与信スコア)によって変動する仕組みで、利用状況によっては一桁台半ばまで下がります。口座を使わない場合でも一律10%と低めに設定されています。

請求書登録から審査完了までは最短5分、即日入金が可能です。

アカウント登録をするだけで自動的に「あんしん補償」が付帯するため、資金調達の予定がなくても、とりあえず登録しておくだけでメリットがあるサービスです。

日本中小企業金融サポート機構

| 取り扱いサービス | 2社間・3社間 |

|---|---|

| 契約方式 | 対面・オンライン |

| 手数料 | 1.5%〜10% |

| 入金スピード | 最短3時間 |

| 買取限度額 | 下限・上限なし |

日本中小企業金融サポート機構は、一般社団法人が運営を行う、ファクタリングと経営コンサルのハイブリッド型組織です。

国から「認定経営革新等支援機関」として認められており、資金調達だけでなく、財務診断、M&A、事業承継、補助金申請のサポートなど、経営課題に対する専門的な支援を受けられます。

営利を第一目的としない一般社団法人のため、手数料設定が低いのが特徴で、利用者によっては一桁台の手数料で契約できているケースもあります。

近年はオンライン完結型にも注力しており、AIファクタリングサービス「FACTORU」では、審査完了まで最短10分、入金まで最短40分という驚異的なスピードを実現しています。

対面での手厚いコンサルティングと、オンラインでの迅速な資金調達、双方のメリットを享受できる利便性の高いサービスです。

QuQuMo

| 取り扱いサービス | 2社間 |

|---|---|

| 契約方式 | オンライン |

| 手数料 | 3%〜 |

| 入金スピード | 最短2時間 |

| 買取限度額 | 下限上限なし |

QuQuMoは、オンライン完結型ファクタリングの中でも、特に入金スピードに対するユーザー満足度が高いサービスです。

口コミでは「本当に2時間で振り込まれた」「支払い期限ギリギリで助かった」といった声が多く、有事の際のスピード対応が高く評価されています。

申し込みから入金まで最短2時間、手続きはすべてオンラインで完結します。買取金額に下限・上限の制限がないため、少額利用の個人事業主でもスムーズに資金化できます。

手数料は3%から設定されていますが、上限の設定がありません。これは逆に言えば、他社ではリスクが高く断られるような案件でも、手数料調整によって審査に通る可能性があることを意味します。

売上規模が小さくてもスピーディーに調達できるため、審査通過に不安がある個人事業主やフリーランスの方にとって、頼れる選択肢となるでしょう。

資金調達QUICK

| 取り扱いサービス | 2社間 |

|---|---|

| 契約方式 | オンライン |

| 手数料 | 1%〜 |

| 入金スピード | 最短10分 |

| 買取限度額 | 下限上限なし |

資金調達QUICKは、最短10分での資金化を謳う、業界最速クラスのスピード特化型ファクタリングサービスです。

事前にアカウント情報を作成しておけば、請求書をアップロードしてから最短10分で審査が終わり、即座に入金されます。このスピード感は業界でもトップクラスであり、一刻を争う資金繰りの場面で推奨されます。

また、このサービスの特徴は手数料に上限を設けていないことです。手数料を高めに設定することでリスクをカバーできるため、他社よりも審査基準を柔軟にし、通過しやすい環境を整えています。

買取金額に下限がないため、少額債権を持つ個人事業主でも利用可能です。累計申込件数は10万件を超えており、多くの事業者に利用されている実績があります。安心できる実績とスピードを兼ね備えた業者を探している方におすすめです。

ペイブリッジ

| 取り扱いサービス | 2社間・3社間・注文書 |

|---|---|

| 契約方式 | 対面・オンライン |

| 手数料 | 2社間ファクタリング:3.5%~12.5% 3社間ファクタリング:0.5%〜3.5% 注文書ファクタリング:3.5%~12.5% ゼロファク:3.5%~12.5% 電ふぁく:1.8%~8.0% |

| 入金スピード | 最短即日 |

| 買取限度額 | 下限上限なし |

ペイブリッジは、老舗のファクタリング会社「トップ・マネジメント」が運営する、広告・IT業界専門のオンライン完結型サービスです。

「広告・IT」といっても対象は幅広く、Webライター、エンジニア、デザイナーなどの個人フリーランスに特化したサービス設計となっています。

特徴的な機能として、トップ・マネジメントが提供する「電ふぁく」に対応しており、手数料を上限8%という低利率に抑えることが可能です。「電ふぁく」とは、売掛金の振込先を利用者名義(管理は運営会社)の口座に指定するだけで適用される仕組みです。

これにより、取引先にファクタリングの利用を知られることなく、低手数料での資金調達が可能になります。

申し込みから入金までは最短2時間と迅速です。運営母体の信頼性も高いため、クリエイティブ職のフリーランスで安全性を重視する方に最適なサービスです。

売掛先の信用不安を招きたくない場合は2社間ファクタリングがおすすめ

今回、ベストファクターのファクタリングをご利用いただいたWeb制作・ホームページ制作会社のHさんにお話をお伺いしました。

ファクタリングで債権を売却するという行為は、ファクタリングを知らない売掛先からすると「銀行から融資が受けられないほど資金繰りが逼迫しているのか」と勘ぐられてしまい、取引数の減少や発注の取りやめといったリスクがあります。

ベストファクターの2社間ファクタリングは売掛先や取引銀行に知られることなく、なおかつ最短即日で売掛債権を資金化することができます。さらに、希望があれば債権譲渡登記という債権の譲渡を公的に証明する登記も省略可能です。

ベストファクターは「2社間ファクタリングは手数料が高い」のイメージを覆す、業界最高水準の買取率90%を実現しています。

融資を断られてしまった方や、低コストの2社間ファクタリングをお探しの方は、ぜひベストファクターにご相談ください。