建築業の資金調達にファクタリングが有効な理由と、ベストファクター独自のご提案をご紹介いたします。

こんにちは、ベストファクターの四ツ柳と申します。

日本でも資金調達方法として認知度を広げているファクタリングですが、ファクタリング先進国とも言えるアメリカでは、さまざまな業種の事業を改善するための資金調達法として利用されています。

建築業もそのひとつで、ファクタリングは建築業を営まれる中小企業や個人事業のお客様にとって、資金繰りのお悩みを解決する一手です。

今回は、建築業における資金調達にファクタリングが有効な理由を解説いたします。

建築業の最も有効な資金調達法の1つです。

建築業の資金繰りとファクタリング

建築業を営んでいらっしゃる中小企業の経営者様や個人事業主様の頭を悩ませる「資金調達」。

事業を継続するにおいては、人件費や材料費、仕入先への支払いなど月々の運転資金が必要です。

建築業では、元請け先の売上入金が6ヶ月後となる取引も多く、その間の資金繰りに悩む経営者も少くありません。

たとえ売り上げは順調でも、売掛金の支払いサイクルが長ければ、それだけ回収までにタイムラグができてしまいます。

次のようなケースでは、資金ショートになって事業そのものが立ち行かなくなるリスクもあります。

急ぎの資金調達方法としては、銀行融資やノンバンクの事業者ローン、日本政策金融公庫などからの融資がまず先に挙げられるでしょう。

しかし、いずれも複数年の収入証明書や事業計画書など書類を揃えたり、担保や保証人が必要となったりして、手間も時間もかかります。

すぐにでもまとまった資金が必要となったとき、ぜひ簡単かつスピーディーな「ファクタリング」による資金調達をご検討ください。

ファクタリングは、審査通過率の高さと、資金調達までの早さと、調達額の多さが特長です。

建築業界の抱える資金面の問題を一挙に解決します。

建設業における資金繰りの4つの課題

そもそも建設業は他の業種と比較して、資金繰りが厳しくなると言われるケースが多い業界です。

建設業の資金繰りが苦しい主な理由は以下の5つです。

- 工期が長く工事完了まで支払いがない

- 工事にかかる経費が多い

- 手形決済の比率が多い

- 発注者の倒産や経営悪化

建設業は他の業界よりも支払いサイトが長く、経営そのものの金額も多い業界です、

また他の業界と比較して発注プロセスや仕組みが複雑なので、突然予定していた入金がなくなってしまうリスクもあります。

建設業の資金繰りが悪化する主な4つの原因について詳しく解説していきます。

工期が長く工事完了まで支払いがない

建設業は他の業種と比較して、仕事を受注してから工事完了までに時間がかかる業種です。

長い工事になると、受注から工事完了までに1年以上になることも珍しくありません。

この長い期間、人件費や外注費、材料仕入れなど、工事に必要な増加運転資金を負担していかなければなりません。

例えば小売業であれば、顧客からすぐに代金を受け取れますし、卸売業であれば販売から1ヶ月〜2ヶ月程度で代金を受け取れるのが一般的です。

しかし建設業の場合は、長い期間を経て工事を完了させないと工事代金全額を受け取ることは不可能です。

代金を受け取れるまでは、自己資金化や借入で運転資金を調達しなければならないため、支払いサイトの長い建設業は他の業種よりも資金繰りが厳しくなります。

工事にかかる経費が多い

建設業は他の業種と比較して、工事にかかる経費が多くなるのも資金繰りが厳しい原因の1つです。

建築資材はそもそも高額な上に現在は高騰しています。

また、建築人材は人手不足が深刻ですので人件費も高騰してます。

あらに、ガソリンなどの燃料も多く使用する業種ですので、燃料費も他の業種と比較して高額になるケースがあります。

建築業は支払いサイトが長い上に、工事にかかる経費も他の業種と比較して高額になりがちです。

手元に用意しなければならない資金が多くなる点も、建設業の資金繰りが厳しい原因でしょう。

手形決済の比率が多い

建設業は手形決済の比率が多い業種です。

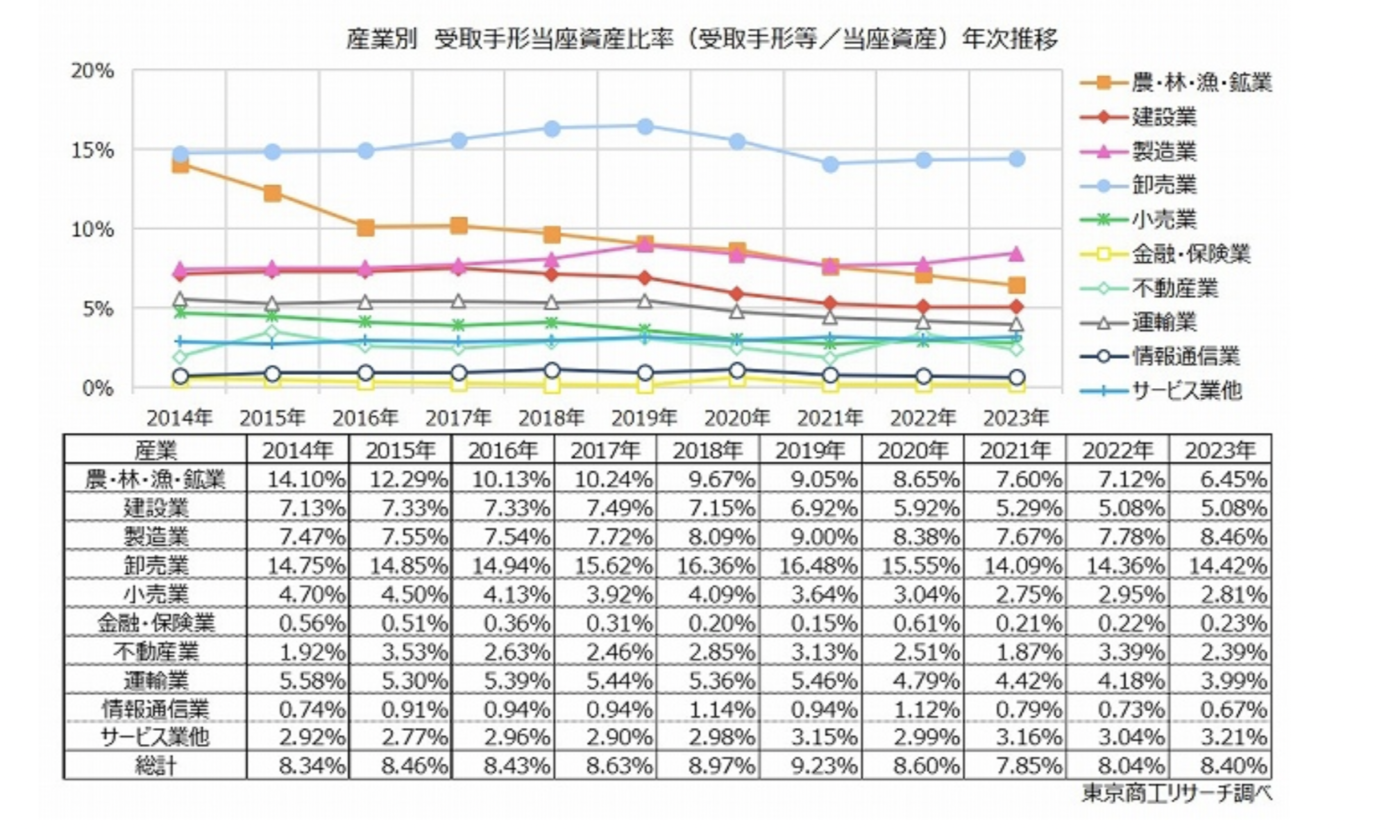

以下は、東京商工リサーチの当座資産のうち受取手形が占める割合を業種別に調査したものです。

建設業は卸売業、製造業、農・林・漁・鉱業に次いで4番目に手形の比率が多くなっています。

そして、発注から納品までの期間は製造業と同じかそれ以上に長い業種です。

手形は期日になるまで現金化できない有価証券です。

せっかく長い期間を経て工事が完了しても、売上を手形で受け取った場合は、手形支払期日になるまで手元に現金を確保できません。

建設業は数ある業種の中でも、代金を受取手形で受け取る比率が高い点も、資金繰りが厳しくなる原因の1つだといえるでしょう。

発注者の倒産や経営悪化

建設業は自社に仕事を依頼した発注元企業が倒産したり資金繰りが悪化したりする可能性があります。

大きな工事になれば、間にいくつも業者が入っているため、発注元企業も下請けや孫請けで資金繰りが怪しい可能性があります。

また、直接発注した企業は健全でも、発注企業に対して発注した企業の資金繰りが怪しくなれば、連鎖倒産や支払遅延になることも珍しくありません。

建設業は、商品やサービスを欲する会社から発注があるという他の業種では当たり前のシンプルな構図ではなく、発注までに多くの企業が複雑に絡み合っています。

そのため、自社に発注した会社に経営上の問題が生じる可能性は他の業種よりも高いといえます。

この点も、小さな建設業者様が資金繰りに問題が生じる原因の1つといえるでしょう。

ファクタリングで即日資金調達

ファクタリングは、売掛金をはじめとする売掛債権をファクタリング会社が買い取るサービスです。

次に挙げるような理由から、建築業界でも新たな資金調達方法として注目を集めています。

- 売掛債権(資産)を売却する方法であり、融資ではない

- 売掛金を支払期日前に現金化できる

- 審査では売掛債権の種類や売掛先の信用力が重視される

ファクタリングを簡単に言えば、「半年後に受け取れる21万円を、今すぐに20万円で買ってくれないか」ということになります。

あくまで売掛債権という資産の売却・買取であって融資ではないため、借入金(負債)の負担はありません。

また、審査では売掛情報が重視されるため、融資の審査が通らなかった方でも売掛金さえあれば、ファクタリングを利用して支払期日前に即日資金調達ができます。

1.資金調達の早さ

2.審査の緩さ(対象が異なる)

3.調達額の多さ

ファクタリングの契約関係

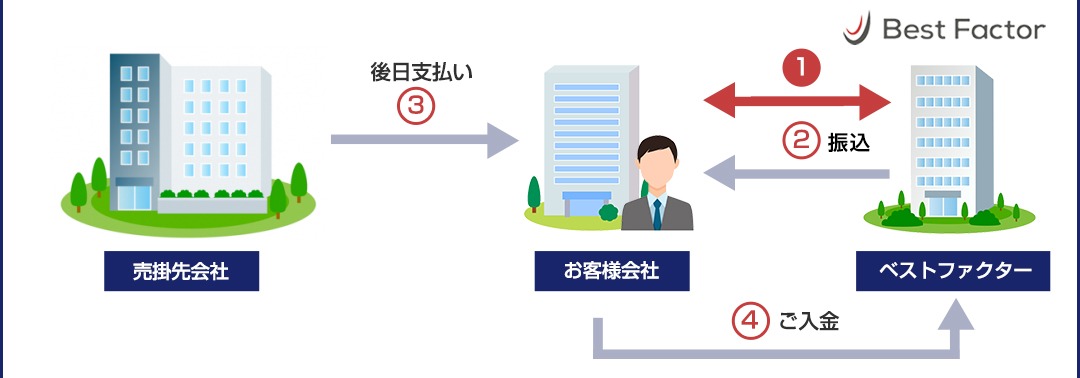

より具体的にファクタリングを知るために、中小企業様の最も選ばれている2社間ファクタリングについて、図を用いて解説いたします。

- お客様より弊社にご相談、売掛先や売掛債権について審査を行います。

- 審査後、売掛債権の買取額から手数料分を引いた現金を弊社より振り込みます。

- 支払期日までに取引先から売掛金が支払われます。

- 売掛金を弊社にご入金いただき、契約終了となります。

- お客様(契約当事者)

- ベストファクター(契約当事者)

- お取引先様(第三者)

2社間ファクタリングは、お客様とベストファクター(の2社間で行うため、お取引先様(第三者)へ売掛金の売却事実の通知を行いません。

そのため、3社間ファクタリングとは異なり、売掛先に債権譲渡が必要であるという事実を知られずに資金調達をすることができます。

また、2社間ファクタリングは、売掛先企業に同意を得る必要がないため、審査と契約に時間がかからず、最短即日で売掛債権を資金化できます。

本質的に、商品の売り買いと同様です。

建築業は安い手数料でファクタリングができる

建築業のファクタリング手数料が安く済む理由は、仕事の「請負」という構造が関係しています。

ファクタリングの審査では売掛先の信用が重視されますが、通常、売掛先となる元請け企業様はファクタリング利用事業者様よりも経営規模が大きく相対的な信用力の高さが評価され、手数料に反映されることになります。

そして、に対して工事を発注している会社は、受注会社よりも規模が多くなっているのが一般的です。

発注元企業に対して審査をおこなうのがファクタリングですので、建築会社の場合はファクタリング審査が有利になります。

ベストファクターでは、建築事業主様に限り、買い取る売掛金額に対して「5~20%」でファクタリングをご提供させていただきます。

建築事業主様は特別手数料でご利用いただけます。

ファクタリングが建築業の資金調達に有効な理由

ファクタリングがどのようなサービスかわかったところで、実際に建築業の資金調達に有効なのでしょうか?

答えはもちろん、イエスです。

建築業の資金繰り事情とファクタリングは以下の理由から非常に有効性が高い方法です。

- 大口案件の資金繰りに対応できる

- ファクタリング会社の信頼を得やすい

- 取引先の信用不安を招く心配がない

- 不良債権化・取引先の倒産リスクがない

- 前払いに必要な工事代金を用意できる

- 赤字や債務超過でも審査に通りやすい

- 企業価値を下げずに資金調達ができる

- 緊急でお金が必要なときにも活用できる

- 建設業振興基金の保証制度が利用できる

建設業にファクタリングが有効な理由を詳しくご説明していきます。

大口案件の資金繰りに対応

元請け先からの売上と利益率の高い大口の案件は、事業拡大のチャンスともなるため是が非でも受注したいものですが、大口の案件ほど増員分の給与や車両のリース料、材料費などがかかるうえに支払いサイクルの遅さがネックとなります。

しかも、元請け会社に受注可否を即答しなければならない場合、審査に時間がかかる銀行融資は有効な選択肢とは言えません。

即日融資が可能な無担保・無保証の事業者ローンは、審査の評価が高くても最大で500万円程度が融資限度額となるため、先払い金をまかなえるほどの資金調達はほぼ不可能です。

私どもベストファクターにご相談いただけましたら、その日のうちに審査、売掛金の買取ができます。

さらに、建築業の売掛金は高額となるケースが多いため、即日で1,000万円以上の資金調達も可能です。

なお、大口の工事を受注した際に、最大の懸念となるのが工事の受注によって増加した運転資金です。

ベストファクターはBESTPAYというサービスで、注文書の買い取りもおこなっているため、工事を受注した段階で、その発注書を売掛債権とみなして資金調達することもできます。

ファクタリング会社の信頼を得やすい

ファクタリングの審査では、お客様の会社の信用力よりも、売掛先企業の信用力と売掛金の種類を重要視します。

すでに銀行から借り入れがあったり、各種税金の滞納があったりしてもファクタリングの審査には影響しません。

また、赤字や債務超過の企業も融資審査に通過することは難しくなります。

このような企業でも、ファクタリングで信頼ある発注元に対する売掛債権を売却すれば、審査に通過できる可能性が非常に高いといえます。

さらに、建築業の売掛金は他業種よりも信頼度が高いため、ファクタリング会社としては手数料が安くても買い取りたい売掛金なのです。

取引先の信用不安を招く心配がない

弊社にご相談いただく建築会社様のなかには、「取引先に資金繰りのことを知られたら、信用に関わる」というご事情をお話いただくことがあります。

売掛金を売却して資金調達をするファクタリングは、お取引先様からすると「この会社は資金繰りが危ないのでは?」と不安になるものです。

資金繰りが危ない企業に対して工事を発注してしまったら、場合によって工事の途中で業者が倒産し、工事がストップしてしまうかもしれません。

工期が長い建設業においては、取引先から「経営状況が危ない」と懸念されることは、売上に直接的な悪影響を及ぼす可能性があるので、取引先からネガティブな印象を持たれることには十分注意する必要があります。

弊社が得意とする2社間ファクタリングは秘密厳守で、お取引先様へ売掛金の売却事実の通知を一切行いません。

つまり、自社の信用不安を気にすることなく、即日で資金調達が可能なのです。

パーソナライズしたファクタリングをご提案をしております。

不良債権化・取引先の倒産リスクがない

ファクタリングをご利用後、お客様にはお取引様から通常どおり支払期日に支払われた掛金を受け取り、弊社にご入金いいただきます。

万が一、お取引先様の会社が倒産してしまった場合、代わりにお客様が売掛金の支払いをする義務があるのでしょうか?

2社間ファクタリングは償還請求権なし(ノンリコース)ですので、お取引様の会社が倒産して起こしても、お客様に支払い義務は発生しません。

つまり、ファクタリング会社にとっては買取額の全損失というリスクが発生しますが、お客様にとっては倒産リスクの心配がないということが言えます。

手形割引を利用して資金調達した場合には、償還請求権あり(ウィズリコース)で実施されるので、万が一手形が不渡になってしまったら代金の支払義務が生じます。

ファクタリングはノンリコースでおこなわれる点は手形割引と比較したメリットです。

前払いに必要な工事代金を用意できる

ファクタリングを利用すれば、工事に必要な経費を前もって用意できます。

工事には多額の人件費や仕入代金が必要ですが、売上の入金は数ヶ月〜1年以上先の工事完成後です。

そのため、建設業は手元に多額の現金を保有していなければ資金繰りができません。

ファクタリングであれば、工事完成後に請求を出した時点で、請求書を資金化できます。

また、当社が運営するBESTPAYというサービスでは、注文書ファクタリングを実施しています。

注文書ファクタリングとは、発注元から受け取った注文書を売掛債権としてファクタリング会社が買い取ることで資金調達できる方法です。

建設業者が注文書ファクタリングを利用すれば、工事の発注があった段階で、受注金額の資金化できます。

どんなに規模の大きな工事でも、注文書ファクタリングで資金調達すれば増加運転資金に困ることはありません。

ファクタリングは工事に必要な多額の運転資金を確保できる点もメリットです。

赤字や債務超過でも審査に通りやすい

ファクタリングは赤字や債務超過などの理由で銀行審査に通過できない企業でも審査に通過できる可能性があります。

ファクタリングで審査されるのは売掛先企業の信用です。

売掛先企業が「期日通りに代金を支払えるかどうか」という点が最も重点的に審査されます。

そのため、申込企業が、赤字や債務超過や税金滞納によって銀行や日本政策金融公庫の融資審査に通過できない場合でも、ファクタリングであれば資金調達できる可能性があるでしょう。

とくに建設業者様の売掛先企業は、ファクタリング申込者よりも規模が大きいケースが多いので他の業種よりも審査に通過しやすくなります。

銀行や日本政策金融公庫から融資によって資金調達できない場合でも、ファクタリングであれば資金調達できる可能性があるので、融資を受けられない際の代替手段として頭に入れておきましょう。

企業価値を下げずに資金調達ができる

ファクタリングで資金調達をおこなえば、借入以外の手段で資金調達ができます。

借入をすると貸借対照表の負債が増加するため、企業の貸借対照表には以下の問題点が生じます。

- 貸借対照表の総額が大きくなる

- 負債が増加したことで自己資本比率が下がる

ファクタリングは会計上は売掛金という資産と現金という資産を交換しているだけの仕訳になります。

そのため、ファクタリングによって資金調達をおこなったとしても、負債が増えるわけでも貸借対照表が大きくなるわけでもありません。

今はできる限り不要な資産も負債も持たずに貸借対照表を小さくする「オフバランス経営」が評価される時代です。

また負債が増えなければ自己資本比率も維持できるので、ファクタリングで資金調達することで、オフバランス経営や自己資本比率の維持に寄与します。

ファクタリングは企業価値を下げずに資金調達できる点は大きなメリットです。

緊急でお金が必要なときにも活用できる

ファクタリングは緊急でお金が必要になった場面で活用できる資金調達方法です。

2社間ファクタリングであれば、最短即日で資金調達できるためです。

銀行融資では申込から融資まで2週間〜3週間程度の時間がかかりますし、日本政策金融公庫の融資では3週間以上の時間がかかることもあります。

したがって銀行や日本政策金融公庫からの借入では、急いで資金が必要になったときに間に合いません。

企業経営の中には「今日中に入金しなければ手形が不渡になる」という場面や「取引先からの入金がなくなり月末の支払い資金が足りない」というように緊急でお金が必要になる場面が多々あります。

ファクタリングであれば最短即日で資金調達できるので、緊急でお金が必要になる場面でも活用できます。

融資では時間的に間に合わない場面にファクタリングを活用しましょう。

建設業振興基金の保証制度が利用できる

建設業は資金繰りが厳しく、売掛債権が回収不能になる可能性が高い業種です。

そのため、国は建設業者にファクタリングを利用した早期回収と貸し倒れの予防を推奨しています。

具体的には、建設業振興基金を通して以下の補助を実施しています。

- ファクタリングによる買取手数料の補助

- 保証ファクタリングを利用する際の手数料の補助

保証ファクタリングを利用するのであれば、年率1.5%を上限として保証料の3分の1の助成を受けられます。

利用できるファクタリング会社は大手のみで、3社間ファクタリングのみが対象となっており、対象のファクタリング会社は以下のとおりです。

- 出光クレジット株式会社

- SMBCファイナンスサービス株式会社

- 北保証サービス株式会社

- 株式会社建設経営サービス

- 株式会社建設総合サービス

- 昭和リース株式会社

- みずほファクター株式会社

- 三菱UFJファクター株式会社

しかし、他の業種にはこのような公的な補助制度がないことを鑑みれて、建設業だけがこのような補助を受けられるのはメリットです。

また、本制度を利用できるのは以下の条件を満たしている建設業者に限られます。

- 資本の額もしくは出資の総額が20億円以下または常時使用する従業員の数が1,500人以下

- 行政処分(営業停止および建設業許可の取消処分、ならびに公共工事にかかる指名停止処分)を受けていない中小・中堅企業

- 以下のいずれかの条件を満たしている

Ⅰ.元請建設企業から建設工事の全部または一部を直接請け負っている下請建設企業

Ⅱ.元請建設企業に建設工事に関する資材を直接供給している資材業者

基本的には工事を請け負っている建設業者か工事に資材を提供している資材業者であれば対象になります。

建設業者の方は他業種よりも有利な条件で利用できるので、ファクタリングの利用を検討してみるとよいでしょう。

建設業におすすめのファクタリング会社10選

建設業におすすめのファクタリング会社は次の10社です。

- ベストファクター

- ビートレーディング

- けんせつくん

- アクセルファクター

- トップマネジメント

- 日本中小企業金融サポート機構

- OLTA

- ペイトナーファクタリング

- ラボル

- PAYTODAY

それぞれのファクタリング会社の口コミやスペックについて詳しく解説していきます。

ベストファクター

| 取り扱いサービス | 2社間、3社間 |

|---|---|

| 契約方式 | 対面 |

| 手数料 | 2%〜 |

| 入金スピード | 最短即日 |

| 買取限度額 | 30万~ |

| 公式サイトURL | https://bestfactor.jp/ |

弊社ベストファクターは建設業者様に積極的にファクタリングを実施しています。

建設業者様への手数料は他の業種よりも低くなり、審査も通過しやすい傾向にあります。

また、弊社はお客様より「担当者の専門性が高い」とご好評いただいている点も特徴です。

弊社は審査の際にお客様の財務状況をしっかりと確認し、財務コンサルティングを実施した上で取り扱いの可否を決定させていただいております。

そのためファクタリングの審査と同時に財務コンサルティングを受けていただくことも可能です。

なお、弊社とご契約いただく際には面談を必須とさせていただいております。

弊社はお客様との対話を重視させていただいており、さまざまな資金調達方法を検討し、ファクタリングがベストな選択肢だと判断できた場合のみファクタリングをご提案させていただいております。

必ずしもファクタリングがベストだとは判断していませんし、無理にファクタリングを売り込むようなことはしておりません。

建設業という資金繰りが苦しい業種だからこそ、しっかりとお客様の財務状況を確認し、丁寧かつ最短即日で資金の融通をさせていただきます。

ビートレーディング

| 取り扱いサービス | 2社間、3社間、診療・介護報酬債権買取、Beトレペイメント |

|---|---|

| 契約方式 | 対面・オンライン |

| 手数料 | 【2社間】5~20%

【3社間】2~9% |

| 入金スピード | 最短2時間 |

| 買取限度額 | 10万~7億円(過去の実績から) |

| 公式サイトURL | https://betrading.jp/ |

ビートレーディングは、独立系のファクタリング会社として最も有名で実績のある会社の1つです。

メディアにもたびたび取り上げられているため、ファクタリング会社として知名度は抜群ですし、累計で5.2万社以上が取引をしている実績抜群の会社です。

審査の専門性が非常に高いので、工期の長い建設業の売掛債権でもしっかりと買取に応じてくれます。

ベストファクターと同じく、担当者がコンサルタント的な視点で審査をおこなってくれるので、財務コンサルティングも受けられてます。

店舗型のファクタリング会社ですので、ビートレーディングは対面での契約が基本です。

しかし、最近はオンライン契約に力を入れており、オンライン面談も実施しています。

オンラインであれば最短2時間程度で資金調達が可能なので、急いでお金が必要な建設会社の方もビートレーディングへ相談してみましょう。

けんせつくん

| 取り扱いサービス | 2社間ファクタリング |

|---|---|

| 契約方式 | オンライン |

| 手数料 | 5%〜 |

| 入金スピード | 最短2時間 |

| 買取可能額 | 下限上限なし |

| 公式サイト | https://xn--y8jd4aybzqd.jp/ |

けんせつくんは建設業専門のファクタリング会社です。

建設業界出身のスタッフが審査をおこなうので、資金繰りが難しく他社では審査に通過するのが難しい建設業の方もけんせつくんであれば問題なく審査に通過できる可能性が高いでしょう。

けんせつくんを運営しているのでは、オンライン完結のファクタリングサービスのWITを提供している株式会社ウィットです。

そのため、けんせつくんもオンライン完結型で資金調達が可能です。

けんせつくんは、注文書を資金化する「注文書ファクタリング」にも対応しています。

建設業の方が、大口の注文を受けた際、注文書を売却することで早期に資金化できるので、大口受注によって増加運転資金が必要な場合には相談してみましょう。

アクセルファクター

| 取り扱いサービス | 2社間ファクタリング 3社間ファクタリング |

|---|---|

| 契約方式 | 対面・オンライン |

| 手数料 | ~100万円:10%~ 101~500万円:5%~ 501~1000万円:2%~ |

| 入金スピード | 最短即日 |

| 買取可能額 | 〜1億円 |

| 公式サイト | https://accelfacter.co.jp/ |

アクセルファクターは店舗型の独立系ファクタリング会社として、利用者の口コミや評判がよく、担当者の専門性が非常に高い会社として知られています。

国が認定する「認定経営革新等支援機関」になっており、国が中小企業支援について一定以上のノウハウや専門性があると認めている会社です。

そのため、取引して安全な会社であることはもちろん、ファクタリングについてだけでなく、資金繰り改善、財務改善などについても相談に乗ってもらえるでしょう。

アクセルファクターも店舗型のファクタリング会社ですので、基本は対面契約が必要です。

しかしオンライン契約にも力を入れているため、ホームページには「申込者の半分以上が即日入金」と明記されています。

急いで資金が必要な方にもアクセルファクターはおすすめのファクタリング会社です。

トップマネジメント

| 取り扱いサービス | 2社間ファクタリング 3社間ファクタリング |

|---|---|

| 契約方式 | 対面・オンライン |

| 手数料 | 2社間ファクタリング:3.5%~12.5% 3社間ファクタリング:0.5%~3.5% 電ふぁく:1.8%~8.0% ゼロファク:3.5%~12.5% |

| 入金スピード | 最短即日 |

| 買取可能額 | 〜3億円 |

| 公式サイト | https://top-management.co.jp/ |

トップマネジメントはファクタリング会社として専門性、歴史、社会的信用などあらゆる安心できる要素を持っている会社です。

創業は2009年ですので15年の歴史を誇り、累計買取社数は5.5万社を超えます。

また、東京商工会議所の会員でもあるので、会社としての社会的信用度の高いファクタリング業者です。

もちろん、建設業に対する買取も積極的におこなってくれるでしょう。

トップマネジメントは取り扱うファクタリングの種類が豊富であることが特徴です。

売掛先からの入金口座をトップマネジメントが管理できる利用者名義の口座とする2.5社間ファクタリングの電ファクは2社間ファクタリングでありながら上限8.0%の手数料で利用できます。

また、補助金申請とファクタリングを同時におこなうゼロファクや、注文書ファクタリングなど、用途に合わせたさまざまな資金調達方法が用意されています。

手元に請求書や注文書がある建設業の方は、トップマネジメントに相談することで、有効な資金調達方法を提案してもらえるでしょう。

日本中小企業金融サポート機構

| 取り扱いサービス | 2社間ファクタリング 3社間ファクタリング |

|---|---|

| 契約方式 | 対面・オンライン |

| 手数料 | 1.5%〜10% |

| 入金スピード | 最短即日 |

| 買取可能額 | 下限・上限なし |

| 公式サイト | https://chushokigyo-support.or.jp/ |

日本中小企業金融サポート機構は法人形態が一般社団法人という非常に珍しいファクタリング会社です。

ファクタリング業のほかにも、コンサルティング業をおこなっているので、資金調達だけでなく、経営改善、財務改善、資金繰り改善、事業承継、M&A、補助金申請など、さまざまなサポートをおこなってくれます。

認定経営革新等支援機関を取得している中小企業支援の専門家ですので、資金繰りに悩む建設業の方の経営改善のサポートもしてくれますし、業界動向に応じた柔軟な審査を実施してくれるでしょう。

また、一般社団法人という非営利の団体となっているため、手数料が非常に低い点が特徴です。

審査に問題がなければ10%未満で資金調達できるケースもあるでしょう。

契約は対面が基本ですが、オンライン契約も実施しているので、オフィスへ訪問できない企業でも日本中小企業金融サポート企業であれば即日入金できる可能性もあります。

OLTA

| 取り扱いサービス | 2社間 |

|---|---|

| 契約方式 | オンライン |

| 手数料 | 2~9% |

| 入金スピード | 最短1日 |

| 買取限度額 | 制限なし |

| 公式サイトURL | https://www.olta.co.jp/ |

OLTAはオンライン完結型のファクタリングを日本に広めた会社で「クラウドファクタリング」という言葉もOLTAの商標です。

店舗を持たないため、手数料が非常に低く、上限手数料9%は業界最低水準となっています。

数多くの有名企業が出資しており、資本金は44億円を超えています。

また、日本中の銀行と提携し、銀行専用のファクタリングを展開しています。

信用を売りにする銀行が、銀行の顧客の対してファクタリングを実施しているので、OLTAが企業といて信頼できることは間違いありません。

請求書の送付から24時間以内に審査結果が届き、最短即日で資金調達が可能です。

審査は主にコンピューターがおこなうので、建設業だから審査に通過できないということなく、売掛先企業の信用に問題されなければ資金調達できるでしょう。

信頼できるファクタリング会社から低い手数料で資金調達したい方に、OLTAはおすすめの会社です。

ペイトナーファクタリング

| 取り扱いサービス | 2社間 |

|---|---|

| 契約方式 | 非対面式 |

| 手数料 | 10% |

| 入金スピード | 最短10分 |

| 買取限度額 | 〜100万円 (初回25万円迄から徐々に拡大) |

| 公式サイトURL | https://paytner.co.jp/factoring |

ペイトナーファクタリングは初回は1万円〜25万円、その後利用枠は拡大するものの上限で100万円までの買取をおこなう、小口専門のファクタリング会社です。

建設業の方が高額の資金調達をおこなうというよりも、一人親方のような方が数万円程度の資金を急いで必要とする場面で活用できるでしょう。

ペイトナーファクタリング最大の特徴は「最短10分で入金」という点です。

請求書アップロードですぐに審査が始まり、あらかじめアカウントを作成しておけば審査通過後すぐに振り込みがおこなわれます。

「今すぐ資金が必要」という方には重宝するファクタリングサービスです。

手数料も10%固定なので、あらかじめコストが分かり安心です。

また、ペイトナーファクタリングは主要ファクタリング会社の中で唯一個人宛の請求書も資金化できるファクタリング会社になります。

他のファクタリング会社は法人宛の請求書しか利用できませんが、ペイトナーファクタリングであれば個人事業主相手にご商売をされている方も売掛債権の早期資金化が可能です。

ラボル

| 取り扱いサービス | 2社間 |

|---|---|

| 契約方式 | 非対面式 |

| 手数料 | 10% |

| 入金スピード | 最短60分 |

| 買取限度額 | 1万円〜限度なし |

| 公式サイトURL | https://labol.co.jp/ |

ラボルを運営する株式会社ラボルは東証プライム市場上場企業の株式会社セレスの100%出資子会社です。

実質的に上場企業が運営しているファクタリングサービスですので、運営会社の安心度は抜群です。

また、最短60分入金、手数料10%固定とオンライン完結型のファクタリング会社に必要な要素を全て具備しています。

1万円から上限なしで買取をしているため、個人事業主から中堅以上の建設業者まで幅広く利用できるでしょう。

ラボルの最大の特徴は24時間365日入金に対応している点です。

深夜でも土日祝日でも入金をおこなってくれるので、夜間や休日に急にお金が必要になったときに安心です。

建設業が休日や夜間にお金が必要になるケースはそれほど多くないかもしれませんが、いつでも資金調達できるという点は、経営をしていくうえで大きな安心感になるでしょう。

PAYTODAY

| 取り扱いサービス | 2社間ファクタリング |

|---|---|

| 契約方式 | オンライン |

| 手数料 | 1%〜9.5% |

| 入金スピード | 最短30分 |

| 買取可能額 | 10万円〜上限なし |

| 公式サイト | https://paytoday.jp/ |

PAYTODAYは、Dual Life Partners株式会社という不動産会社が運営するファクタリングサービスです。

主にハワイの不動産を取り扱っている同社は、AIファクタリングという名称でファクタリングサービスも取り扱っています。

AIファクタリングという名称のとおり、AIがアルゴリズムに基づいて審査をおこなうので「建設業だから」と審査に落とされてしまう心配はないでしょう。

売掛債権の支払いに問題がないと判断されれば、最短30分で必要な資金を調達できます。

また、審査をAIがおこない、店舗を持たないので低コストで運営できるため、上限手数料は9.5%と低めです。

何回か利用を重ねていけば、さらに手数料が下がることもあるようなので、低コストで資金調達したい方にもおすすめです。

不動産会社が運営していると聞くと「怪しい会社ではないのか?」と不安に感じる方もいるかもしれませんが、すでに100億円を超える取り扱い実績があり、ネット上の口コミにも大きな問題はないため、安心して利用できるでしょう。

建設業者がファクタリング会社を選択するポイント

建設業者がファクタリング会社を選択する際には次の5つのポイントを意識して業者を選択しましょう。

- 安全な業者か

- 手数料は相場の範囲内か

- 必要な金額に対応しているか

- 必要なタイミングで資金調達できるか

- 建設業界への取扱実績があるか

建設業者がファクタリング会社を選択する際の5つのポイントを詳しく解説していきます。

安全な業者か

まずは業者が安全な業者であることが最も重要です。

ファクタリング業を営むには貸金業のように登録や許認可などは一切必要ありません。

そのため、営もうと思えばどんな企業でもファクタリングを営むことが可能です。

中には法外な手数料を設定する業者へ、ファクタリング業を偽装した闇金なども混じっている可能性があり、そのような業者と取引してしまうと、金銭的な負担が大きくなるだけでなく、支払いができない場合には脅迫的な取り立てがおこな割れる可能性があります。

安全な業者を見極めるポイントは次の5つです。

- 法人登記がおこなわれている

- 上限手数料が20%以下

- 業界団体に加盟している

- 口コミや評判に問題がない

- 大きな会社が運営している

これらの条件が揃っていれば安心ですし、法人登記や手数料は最低限確認するようにしてください。

ファクタリングはご自身で安全な業者を選択することが非常に重要になるので、安心安全な業者を選択しましょう。

手数料は相場の範囲内か

ファクタリング会社が設定する手数料が相場の範囲内かどうか必ず確認してください。

ファクタリングの手数料は上限が法律によって定められているわけではないため、業者によって異なりますし、悪徳業者は相場よりも高い手数料を設定するためです。

ファクタリングの手数料相場は次のとおりです。

- 2社間ファクタリング:5%〜20%程度

- 3社間ファクタリング:1%〜8%程度

上記を超えるような手数料を設定する業者は悪徳業者の可能性が高いので、取引をしない方が無難です。

複数の業者から見積もりをとり、最も低い手数料を設定する業者と取引しましょう。

必要な金額に対応しているか

ファクタリング会社の買取可能額が、自社が必要な金額や自社が保有している売掛債権の金額に対応しているかも必ず確認してください。

業者によって買取可能額の上限と下限が定めれているため、売掛債権の金額によっては買取できない場合があるためです。

例えば、手持ちの売掛債権が100万円を超えているのに、上限が100万円と決められているペイトナーファクタリングへ申し込みをしても資金調達は不可能です。

反対に、手持ちの売掛債権が100万円未満なのに、下限が100万円と決められているGMO BtoB早払いへ申し込みをおこなっても資金調達はできません。

自社が保有する売掛債権の金額に対応しているファクタリング会社を選びましょう。

必要なタイミングで資金調達できるか

必要なタイミングで資金調達できることも重要です。

すぐにお金が必要になのに、資金調達まで数日程度の時間がかかるファクタリング会社へ申し込みをおこなった場合、必要なタイミングの資金は間に合いません。

素早く資金調達したいのであれば、オンライン完結型のファクタリング会社を選択するのが無難です。

オンライン完結型のファクタリング会社は、申込から審査、契約まですべてオンライン上で完結するので、高い確率で当日もしくは翌日に資金調達できます。

また、対面型のファクタリング会社で契約するのであれば、ファクタリング会社の事務所へ訪問するスケジュールを余裕を余裕をもって立てましょう。

なお、弊社ベストファクターは、お客様のもとへ出張買取も実施しておりますので、遠方の建設業者様や弊社事務所まで訪問する時間がないという建設業者様も安心してご利用いただけます。

時間に余裕をもってお申し込みください。

建設業界への取扱実績があるか

ファクタリング会社に建設業界への取り扱い実績があるかどうかも重要なポイントです。

建設業界は工期と支払いサイトが長いので、ファクタリング会社にとっても最もリスクの高い売掛債権の1つです。

また、発注元の流れが複雑なので、売掛先企業の信用を調査するだけでは売掛債権の信用を確認できません。審査には建設業界だけの独特のスキルが必要になります。

そのため、建設業に対するファクタリングを実施したことがない業者に対して申し込みをおこなっても審査に落とされてしまう可能性があります。

建設業者様は、業界に対して豊富な取り扱い実績があるファクタリング会社や、規模の大きなファクタリング会社を選択した方がよいでしょう。

申し込みの前に建設業に対するファクタリングに対応しているか確認した方が無難です。

建設業者がファクタリングを利用する際の注意点5つ

建設業者がファクタリングを利用する際には次の5点には注意した上で利用を検討してください。

- 高額な手数料がかかる

- 本質的に資金繰りは改善しない

- 買取と保証を使い分ける

- 売掛先企業の信用が重視されること

- 違法なファクタリング会社も存在すること

手数料などの金銭的な負担だけでなく、安全なファクタリング会社を選ぶことも重要です。

建設業の方がファクタリング会社を選択する際の5つの注意点を解説していきます。

高額な手数料がかかる

ファクタリングは手数料負担が非常に大きくなります。

例えば期間1ヶ月の売掛債権を手数料10%でファクタリングした場合、手数料率は年利に換算すると120%にもなります。

建設業者が銀行などから融資で資金調達する場合の金利は年利1%〜4%程度ですので、ファクタリングは実に融資の30倍〜100倍程度の資金調達コストです。

そもそも建設業は利益率が非常に低い業界です。

国土交通省がの調査によると、建設業全体の経常利益率は平均3.66%となっているため、売上の10%もの手数料をファクタリングでもっていかれてしまったら、工事をしても赤字ということになってしまいます。

利用するのは本当に困ったときだけとした方がよいでしょう。

また、国が推奨している下請債権保全支援事業を活用すれば、3社間ファクタリングですが国の補助も出るので低コストで資金調達ができます。

できる限り手数料負担を抑える工夫をしましょう。

本質的に資金繰りは改善しない

ファクタリングでは本質的に資金繰りが改善することはありません。

ファクタリングは将来入金になる予定の売上を前倒しで受け取っているだけだからです。

そのため、当初の入金期日になると再び資金繰りは苦しくなるので、そこで再度ファクタリングを利用するという循環になり、ファクタリングから抜け出せなくなる可能性があります。

ファクタリングの手数料は高いので、ファクタリングを恒常的に利用すれば会社全体の収益力は落ちていきます。

ファクタリングを利用するのは緊急でお金が必要になったときだけとして、恒常的に利用しないよう注意してください。

資金繰りが苦しい企業は、銀行から長期借入金を調達し、長期借入金が手元にある間に経営改善を図るなど、ファクタリングに頼らない財務体質を作っていくようにしてください。

買取と保証を使い分ける

買取ファクタリングと保証ファクタリングを適切に使い分けましょう。

1つの工事にいくつもの企業が関わるファクタリングは連鎖倒産のリスクが高い業種です。

そのため、連鎖倒産を防ぐためにノンリコースで実施されるファクタリングを利用するケースもあります。

このような目的でファクタリングを利用するのであれば、買取ファクタリングではなく保証ファクタリングを利用した方が手数料はかなり低くなります。

一方、売掛債権を早期資金化したいのであれば買取ファクタリングを利用すべきでしょう。

建設業は売掛債権に保証をつけたいケースと、早期資金化したいケースに分かれるので、保証ファクタリングと買取ファクタリングを適切に使い分けるようにしてください。

売掛先企業の信用が重視されること

ファクタリングで審査されるのは売掛先企業の信用です。

そのため、複数の売掛債権を手元に持っているのであれば、次のような信用度の高い売掛債権を売却することで、審査にとおりやすく低い手数料で資金調達できます。

- 売掛先が大手企業

- 売掛先が官公庁

- 支払サイトが短い

- 売掛債権の金額が大きい

売掛先企業が優良企業や大手企業や官公庁であれば、期日通りに支払う可能性が極めて高いので審査では非常に有利になります。

また、支払いサイトが短い売掛債権の方が、期日までに売掛先企業の資金繰りが悪化するリスクが低いので審査には有利にです。

さらに売掛債権の金額が大きい方が、ファクタリング会社へ入金される手数料の金額が大きくなるので審査では有利になります。

複数の売掛債権を手元に持っているのであれば、できる限り審査に通過しやすい条件を備えている売掛債権を売却しましょう。

違法なファクタリング会社も存在すること

ファクタリング業を営むには登録や許認可はありません。

また、日常的に行政の監督のもとで運営されるわけではないので、業者の中には悪徳業者や違法業者が混じっています。

国もファクタリングの利用については以下のように注意喚起をおこなっています。

中小企業の経営者などを狙い、貸金業登録を受けていない者が、ファクタリングを装って、業として、貸付け(債権担保貸付け)を行っている事案が確認されています。

ファクタリング業者から受け取る金銭(債権の買取代金)が、債権額に比べて著しく低額である

といったケースは、偽装ファクタリングの疑いがありますので、ヤミ金融を利用しないよう、十分注意してください。

(中略)ファクタリングとして行われ、契約書に「債権譲渡契約(売買契約)」であることが定められた取引であっても、経済的に貸付けと同様の機能を有していると思われるようなものについては、貸金業に該当するおそれがあります。

例えば、譲渡した債権の回収(集金)がファクタリング業者から売主に委託されており、売主が集金できなかった場合に、○ 売主が債権を買い戻すこととされている

○ 売主自身の資金によりファクタリング業者に支払をしなければならないこととされている

などといったようなものについては、貸金業に該当するおそれがあります。

引用:金融庁|ファクタリングの利用に関する注意喚起

つまり、手数料が相場を超えている業者や、償還請求権あり(ウィズリコース)で実施する業者は闇金の可能性があるということです。

そのため、業者を選ぶ際には最低限以下の2点を確認してください。

- 手数料が相場の範囲内であること

- 償還請求権がないこと

ファクタリングは自己責任で業者を選ばなければならないため、慎重に安全安心な業者を選びましょう。

建築業の資金調達:まとめ

建築業を営む会社様にとって、ファクタリングが有効な資金調達であることがおわかりいただけたかと思います。

実際に弊社には、建築業のお客様より多くの資金繰りのご相談をいただいております。

わたくしどもベストファクターは、ビジネスパートナーとしてお客様の事業の成長を第一に考えたサービスを提供してまいります。

ファクタリングについて疑問や不安など、資金繰り全般どんなご質問にもお答えいたしますので、ぜひお気軽にご相談くださいませ。