売掛債権買取サービスのファクタリングを利用すれば、売掛債権の未回収リスクと資金繰り悪化を未然に防ぐことが可能です。

こんにちは、ベストファクターの四ツ柳と申します。

企業や個人の営業活動において重要な役割を果たす「売掛債権」ですが、その定義や「売上」との違いについてご存知でしょうか?

売掛債権は事業のチャンスを広げるメリットがありながら、取り扱いを間違うと自社の倒産リスクを高めてしまうおそれがあります。

私どもベストファクターは、売掛債権に関するお悩みごとを解決するサポートをいたします。

売掛債権の定義

企業や個人が取引先に対して商品やサービスを提供すると、通常1ヶ月~2ヶ月後に代金の支払いを受けることができます。このような取引の形態を「掛取引」といい、まだ受け取っていない代金を請求することのできる権利を「売掛債権」といいます。

売掛債権は会計上、資産のひとつとみなされ、すぐに入金が見込める債権として、勘定科目では「流動資産」として扱われます。

売掛債権と売掛金の関係

売掛金とは、営業活動で発生した未収金で、1年以内に現金・預金で回収が見込まれもののことです。通常、商品やサービスを提供した後に売上を計上しますが、その対価として現金の支払いを受けるまでの期間は、これを売掛金(債権)という形で保有することになります。

つまり、売掛債権と売掛金はほぼ同義と見て差し支えありません。

売上債権との違い

売上債権とは、売掛金と受取手形を含む債権のことです。売掛金は通常30日~60日後に入金されるもので、現金の受け取りにそれ以上の期間を要する場合は受取手形で取引をするケースが多く見られます。

PL・BS上で「売上」は収益計算上の基となりますが、「売掛」は売上の一部という形を取るため、「売上債権=(売掛債権≒売掛金)+受取手形」と考えることができます。

売掛債権の取り扱いについての注意点

売掛債権を確実に回収しなければ、会社に現金として入ってくることはありません。回収を怠ると自社のキャッシュフローだけでなく、企業間の信用問題にも悪影響を及ぼします。

入金までのタイムラグによる資金繰りの悪化

売掛金は商品やサービスの提供して1ヶ月~2ヶ月後に入金されるもので、このタイムラグを「支払サイト」といいます。

取引先の経営状況に問題がなければ、売掛金は期日通り入金されるものですが、支払期日までの間も原材料の仕入れや、人件費の支払いなどは通常どおり行わなければなりません。売上が伸びることは企業にとって喜ばしいことではあるものの、売掛債権が早いペースで増加すると入金までのタイムラグで資金繰り悪化を招くおそれがあります。

未回収による倒産リスク

確実な売掛債権の回収が安定した経営には必要不可欠ですが、入金遅れや取引先の倒産による債務不履行(デフォルト)によって回収ができなくなるケースもあります。

さらに、売掛金には2年の「時効」があります。売掛金の支払期限から数えて2年が経過してしまうと回収不能となり、資金を確保することができません。ただし、民法改正により2020年より売掛金の時効は5年となることが決定しています。

最悪の場合、取引先の倒産が原因で自社も倒産してしまう連鎖倒産や、売上はあるのに倒産に陥ってしまう黒字倒産も招いてしまうため、売掛債権の回収は慎重に行う必要があります。

ファクタリングは売掛債権買取サービス

私どもベストファクターが提供するファクタリングサービスとは、お客様が保有されている回収前の売掛債権を買い取り、現金化する資金調達方法のひとつです。

ファクタリングの利用を検討すべきケース

次の条件にあてはまる企業や個人事業主の方は、ファクタリングで売掛債権の売却を検討されることをおすすめします。

- 金融機関から融資を断られた

- 売掛金の支払いサイトが長い

- 取引先に知られずに資金調達をしたい

ファクタリングは支払期日前の売掛債権をファクタリング会社が買い取る売買契約で、融資とは異なる資金調達方法です。したがって、金融機関から融資を断られている方でも、回収前の売掛債権があればファクタリングを利用できます。

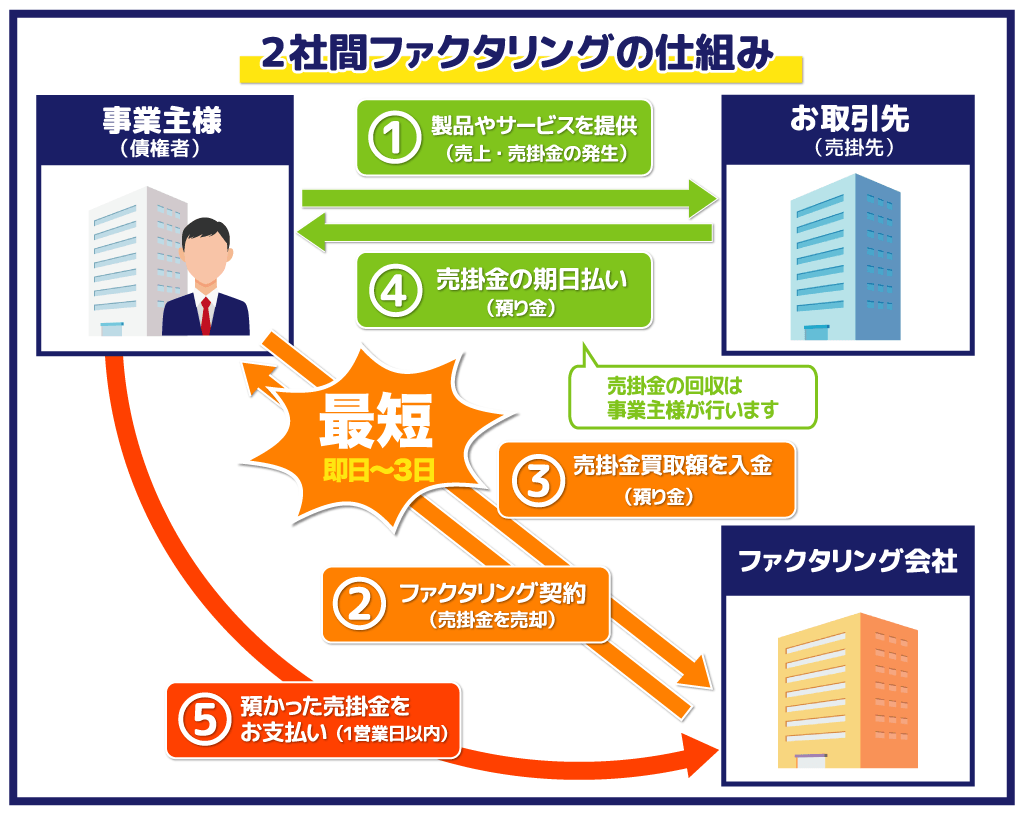

さらに、ファクタリングサービスの中でもお客様とファクタリング会社の2社間で契約する「2社間ファクタリング」であれば、第三者に売掛債権の売却事実を知られることなく、最短即日での資金調達が可能です。

2社間ファクタリングで売掛債権を資金化するまでの流れ

ファクタリング契約を結び、売掛債権を資金化するまでの流れは次のとおりです。

ファクタリング契約

ファクタリング会社と売掛債権を売却する契約を結びます(図の②)。まずはお申込みをいただき、次いで審査がありますので、お客様にはあらかじめ申し込みと契約に必要な書類を揃えていただくと契約がスムースです。ファクタリングの審査と契約に必要な書類は次のとおりです。

| 申込に必要な書類 |

|

| 契約に必要な書類 |

|

売掛債権買取額を入金

ファクタリング契約が結ばれると、売掛金(売掛債権)の支払期日前にファクタリング会社からお客様へ買取代金の支払いが行われます(図の③)。2社間ファクタリングは売掛先への通知が不要な契約であるため、ファクタリング会社は秘密厳守で売掛債権買取を実行します。

会社によって入金までの期間は異なりますが、ベストファクターの場合、あらかじめ必要書類を揃えていただければ、最短即日~翌日には買取代金の入金が可能です。

売掛金の回収

2社間ファクタリングでは、売掛金の回収は通常どおりお客様に行っていただきます。回収ができたら1営業日以内にファクタリング会社へ売掛金を支払うことで、ファクタリング契約が完了します。万が一、売掛先からの支払いが遅れたり、売掛先の倒産等で回収不能になったとしても、全損リスクはファクタリング会社が負うことになるため、お客様には何の義務も発生しません(ノンリコース契約)。

ベストファクターは秘密厳守で売掛債権を手数料2%~で買い取ります

私どもベストファクターは、秘密厳守の売掛債権買取サービス「2社間ファクタリング」を手数料「2%」から承っております。

さらに、弊社をご利用いただいたお客様には、無料の財務コンサルティングとバックオフィス代行業務を提供、資金繰りのサポートをしながら本業にリソースを集中できる環境を整備するお手伝いをいたします。

売掛債権の支払期日までにまとまった資金を調達したい方、資金繰りにお困りの方は、ぜひお気軽にご相談ください。